加密牛市來臨,這三個美股標的表現或將超越BTC

發表於 2024-03-08 14:00 作者: 區塊鏈情報速遞pro

原文標題:《加密牛市來臨,哪些美股的表現將超越 BTC?》

原文來源:RockFlow Universe

劃重點

① 從歷史上看,區塊獎勵減半將導致比特幣價格在前後一年發生重大波動。此前三次,比特幣價格均有相當大幅度的上漲。按照類似節奏,到 2024 年底,比特幣大概率會突破 10 萬美元。

② 最近一次加密牛市始於 2022/23 年,數天前比特幣已突破歷史新高,但這顯然不是終點。受益於更好的監管清晰度和更成熟的傳統投資產品、更多傳統資金湧入,比特幣正在成爲當前全球通脹環境下資本追逐的理想資產類別。

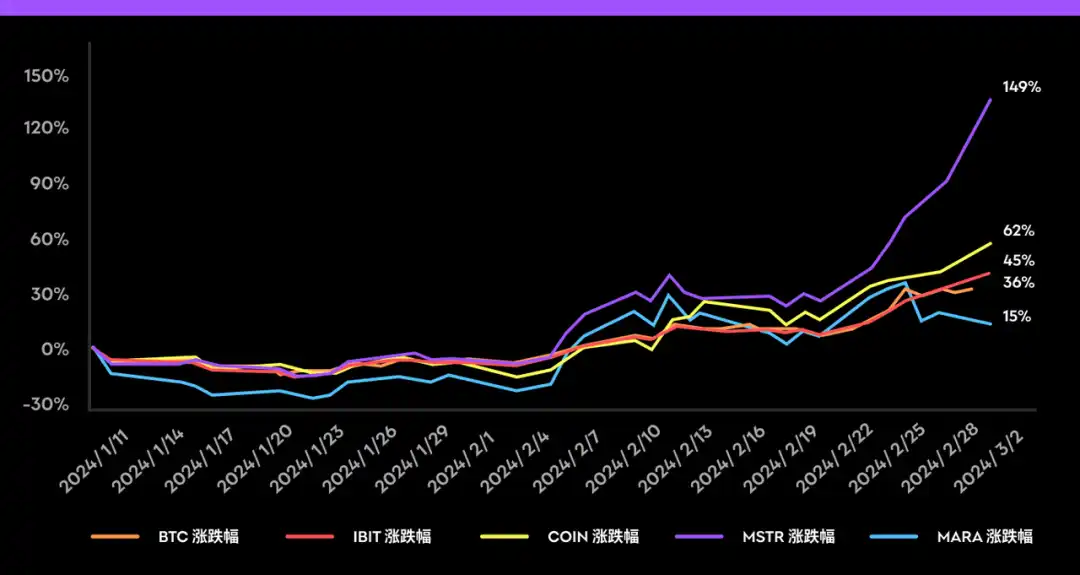

③ 自比特幣現貨 ETF 獲批以來,IBIT 等已經在 2 個月內上漲近 40%。此輪牛市中,代表加密交易、比特幣資管和比特幣挖礦三個方向的頭部公司——Coinbase、MicroStrategy、Marathon Digital 表現將優於比特幣本身,它們將帶來更大的彈性、更好的風險收益比和更高的回報水平。

加密行業已經走過多個周期。

比特幣在 2013 年經歷了短暫飆升,但真正進入主流視野是在 2017 年。彼時「數字黃金」的說法剛剛獲得關注,因爲宏觀條件逐步成熟,新興的加密資產开始蓬勃發展。

此後,ETH 的面世、DeFi 協議的出現、流動性挖礦的推出和 GameFi、NFT 的火熱分別造就了幾波小的高潮。創新的資產和用例,加上通脹盛行的外部環境,接連幾次將加密市場推向新的高度。

每一個小的周期都爲加密生態帶來了更多的關注、用戶和資本,並建立在此前取得的進步之上,擴展了加密技術的可能性。

最近一次加密牛市始於 2022/23 年。數天前比特幣價格宣告突破歷史新高,但這顯然不會是終點。受益於更好的監管清晰度和更成熟的傳統投資產品、更多的傳統資金湧入,比特幣正在成爲當前全球通脹環境下衆多資本追逐(或者至少开始愿意配置更多)的理想資產類別。

本文基於對過去一年多加密牛市的數據進行復盤和分析,並探討接下來市場可能迎來的減半行情。如果相信 2024 年比特幣價格將持續創新高,哪些股票將最爲受益?它們和比特幣相比表現如何,基本面、投資邏輯又是怎樣的?

下圖展示了 1 月 11 日比特幣 ETF 獲批以來,比特幣、比特幣 ETF(以貝萊德 IBIT 爲代表)、Coinbase、MSTR、Mara 五個標的漲跌幅情況(截至 3 月 4 日收盤):

RockFlow 投研團隊認爲,此輪牛市中,分別代表加密交易、比特幣資管和比特幣挖礦三個方向的頭部公司——Coinbase、MicroStrategy、Marathon Digital 表現將優於比特幣本身,它們將帶來更大的彈性、更好的風險收益比和更高的回報水平。

1. 2023 年,加密牛市的开啓之路

2023 年,比特幣出現了 3 個主要催化劑。

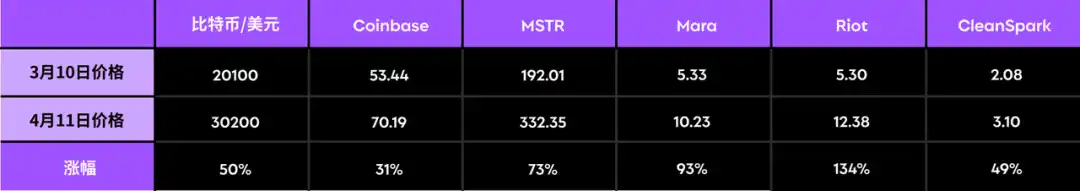

第一個催化劑是 3 月 10 日硅谷銀行倒閉引發的銀行業危機,這場危機提高了人們對比特幣作爲傳統金融替代品的興趣。當天,比特幣價格超過 20100 美元。而一個月後的 4 月 11 日,比特幣價格爲 30200 美元,自危機开始以來上漲 50%。

作爲對比,Coinbase、MSTR、Mara、Riot 和 CleanSpark 等加密概念股分別上漲 31%、73%、93%、134% 和 49%。如下表所示:

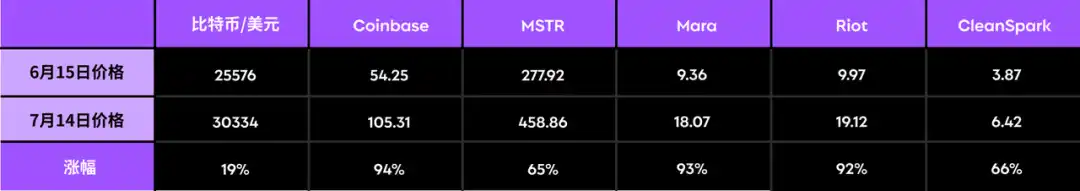

第二個催化劑,也是 2023 年最大的比特幣催化劑,是貝萊德於 2023 年 6 月 15 日向美國 SEC 提交比特幣現貨 ETF 申請。這個消息隨後迅速席卷市場,並被認定爲傳統金融行業拋來的橄欖枝。受此刺激,比特幣價格從 6 月 15 日的 2.55 萬美元上漲 19% 至 7 月 14 日的 3.03 萬美元。

這期間,Coinbase、MSTR、Mara、Riot 和 CleanSpark 股價增長了 94%、65%、93%、92% 和 66%:

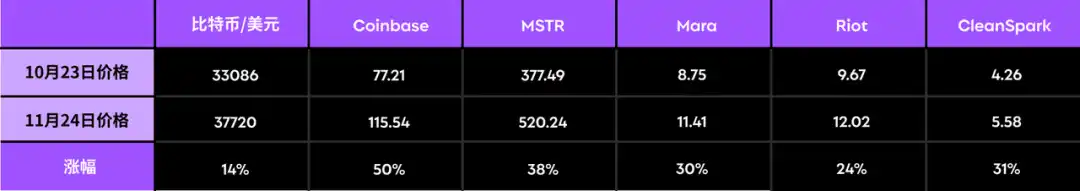

第三個催化劑是 2023 年 10 月 23 日出現在 DTCC 網站上的貝萊德 ETF 代碼,這引發了對該 ETF 有望獲批的猜測。於是,比特幣價格從 10 月 23 日的 3.3 萬美元迅速上漲 14% 至 11 月 24 日的 3.77 萬美元。與此同時,Coinbase、MSTR、Mara、Riot 和 CleanSpark 的股價分別上漲 50%、38%、30%、24% 和 31%:

三場關鍵事件的接連助推,終於讓加密市場逐步掃清 FTX 事件帶來的寒冬與陰霾。伴隨比特幣價格的攀升,加密牛市正式宣告到來。

2. 以史爲鑑,2024 可能的減半行情

比特幣現貨 ETF 獲批是一個重要的時間節點,但顯然並不是終點。(如需了解比特幣現貨 ETF 更多細節,可閱讀:比特幣現貨 ETF 來了,一文分析 11 家發行公司實力及最大受益者)2024 年 4 月 19 日,加密市場將迎來另一件大事——比特幣第四次減半,區塊獎勵預計將從 6.25 枚比特幣降至 3.125 枚。

從歷史上看,區塊獎勵減半將導致比特幣價格在前後一年發生重大波動:

第一次比特幣減半發生在 2012 年 11 月 28 日,當天比特幣價格爲 12 美元。減半前一年,比特幣價格爲 3 美元,這意味着比特幣在此期間上漲了 300%。這種強勁的上漲趨勢在減半後一年持續存在,2013 年 11 月 28 日,比特幣價格爲 1016 美元,這意味着比特幣自減半以來上漲 8367%,自減半前一年以來上漲 33767%。

在 2016 年 7 月 9 日發生的第二次減半中也可以看到同樣的趨勢。當天,比特幣價格爲 647 美元,而 2015 年 7 月 9 日的價格爲 268 美元,這意味着比特幣在減半期間上漲了 141%。比特幣價格自減半後繼續上漲,於 2017 年 7 月 9 日(即減半一年後)達到 2491 美元。

類似的上漲趨勢在 2020 年 5 月 11 日發生的第三次減半中依然得到驗證,當時比特幣價格爲 8563 美元,比一年前的 7232 美元上漲 18%。此後比特幣價格在 2021 年繼續攀升,並於 2021 年 5 月 11 日達到 5.6 萬美元以上,自減半以來上漲 561%。

這種趨勢會否在即將到來的第四次比特幣減半時繼續出現?很有可能。2023 年 4 月 19 日,比特幣價格約爲 29000 美元,而 2024 年 3 月初已突破 66000 美元,漲幅超過 127%。按照此前的節奏,到 2024 年底,比特幣大概率會突破 10 萬美元。

3. 超越 BTC 表現的三個美股標的

當前,全球範圍內基於比特幣的投資產品(期貨和現貨 ETF 等)管理的資產價值已超過 100 萬枚比特幣(約 640 億美元),這凸顯了傳統金融市場對加密投資組合的興趣正在日益增長。

根據 K33 Research 的數據,100 萬枚比特幣之中,超過 83% 由美國現貨和期貨 ETF 持有,其次是歐洲和加拿大的投資產品。截至 3 月 4 日收盤,他們合計持有 1008436 枚比特幣,佔比特幣流通供應量的 5.13%。

以貝萊德旗下 IBIT 爲例,推出僅 7 周就已突破 100 億美元資管規模,而富達的 FBTC 基金資產也已超過 115000 枚比特幣(價值 75 億美元)。對比傳統 ETF 即可理解它們的擴張速度之快:在當下 3400 只 ETF 中,只有約 150 只資管規模超過 100 億美元,而其中絕大多數推出時間超過 10 年以上。

這些投資工具極大動搖了比特幣原本的市場結構。幾年前,現貨交易所持有的比特幣流通供應量爲 20%;現在,這個數字已降至 11%,ETF/ETP 及其他各類基於比特幣的衍生產品規模正在快速擴大。

與此前比特幣存放在交易所作爲槓杆抵押品不同,這一次傳統資管產品入場,在顯著降低比特幣投資門檻(原來養老金买不了比特幣現貨,現在可以买 ETF)的同時,买入的比特幣會存放在托管人手中,無法拿出來質押或借貸給做市商,因此很難產生流動性溢出。

如果相信 2024 年比特幣將迎來牛市,哪些股票將最爲受益?它們和比特幣相比表現如何,基本面、投資邏輯又是怎樣的?接下來,RockFlow 投研團隊將細致分析加密交易、比特幣資管和比特幣挖礦三個方向的頭部公司——Coinbase、MSTR、Mara 的投資前景。

還需要指出的是,持有加密股而非比特幣的另一個優勢是投資者面臨風險較低。直接持有比特幣存在黑客、欺詐、加密錢包和交易所故障等風險。一個典型的例子是 FTX 在 2022 年底的崩潰,導致客戶損失了 89 億美元加密資產。

1)Coinbase

不久前的 2 月 15 日,Coinbase 公布了一份遠好於預期的 2023Q4 財報,此後數周內股價飆升近 30%。這份季報讓投資者確信,由於加密市場的廣泛復蘇,Coinbase 的基本面正在改善。而在美國 SEC 批准比特幣現貨 ETF 的推動下,比特幣價格的上漲愈發堅定投資者對加密市場的信心。Coinbase 已經成爲押注加密經濟蓬勃發展的最好標的。

事實上,美國 SEC 對比特幣 ETF 做出積極決定的預期早已導致加密貨幣在 2023 年第四季度的普遍上漲,而這也反映在 Coinbase 交易收入的飆升上。受加密貨幣價格上漲的吸引,機構和散戶紛紛加入這股潮流,導致 Coinbase 交易收入在 2023Q4 同比飆升 64%。機構交易收入環比增長 160%,而零售客戶的交易收入環比增長 79%。

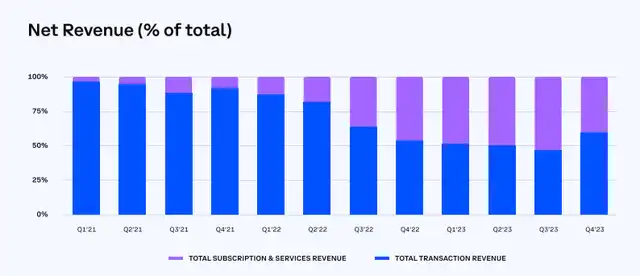

此外,自 2022 年以來,Coinbase 的收入變得更加多元化,並努力減少對不可預測的交易收入的依賴。Coinbase 的訂閱和服務收入大幅增長(同比增長 78%),到 2023 財年達到 14 億美元,這些服務包括區塊鏈獎勵、托管服務、客戶貸款利息收入以及穩定幣發行人的費用。

2023 財年,48% 的淨收入來自非交易相關服務,而 2022 財年這一比例僅爲 25%。這種多元化有助於減少 Coinbase 未來收入的波動性,也會帶來更穩定的盈利狀況。

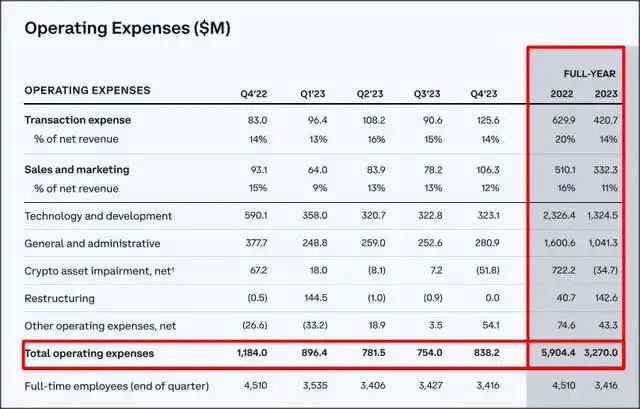

另一方面,Coinbase 大幅削減運營支出現已初見成效。在上一次加密熊市期間,Coinbase 解僱了大量員工並大幅削減成本。今天的 Coinbase 是一家精簡得多的公司,其 2023 財年運營費用已經同比下降 45%。

當前,Coinbase 已經是一個盈利穩健的加密交易平台。美國 SEC 批准比特幣現貨 ETF,直接刺激了比特幣的交易需求,爲提振投資者情緒做出了巨大貢獻,並進一步使整個加密經濟合法化。

不過還需指出,Coinbase 並非完全沒有風險,投資者需要關注監管動向、加密市場的周期性波動以及其他交易平台的破產風險。2022 年 FTX 的破產對投資者產生了非常負面的影響,類似事件可能會再次嚴重損害加密市場的看漲情緒。

2)MicroStrategy

MicroStrategy(MSTR)原本是一家 BI(商業智能)和分析軟件服務提供商。當然,他們仍在做相關業務,並且最近還涉足 AI 領域。但它真正的價值是什么?持有的近 20 萬枚比特幣。

MSTR 選擇「定投」比特幣並長期持有,這是構建比特幣等波動性資產投資組合的最佳方法之一。而這種方法正在當下的加密牛市爲其帶來巨額回報。

MSTR 購买比特幣的舉動始於 2020 年 8 月,第三次比特幣減半約三個月後。第一次購买約一年後,MSTR 的比特幣持有量躍升至 92000 枚。該公司目前持有 193000 枚,按當前價格計算,價值超 130 億美元,未實現利潤 60 億美元。

也是因爲其持續發債購买比特幣,自 2020 年以來,MSTR 股價和比特幣價格表現出極強的相關性。而歷史數據表明,MSTR 股價還能有效放大比特幣價格波動。平均來說,MSTR 的波動水平是比特幣價格的 1.5 倍。

因此,如果看好比特幣的後市表現,可以考慮借助 MSTR 獲取比特幣漲幅之外的超額收益。

不過,還需要指出,鑑於比特幣價格仍然存在一定的波動風險,MSTR 股價也將承擔更大波動。意外的全球事件,包括地緣政治緊張局勢或宏觀經濟衝擊,都可能影響加密市場,進而影響 MSTR。

3)Marathon Digital

由於宏觀經濟狀況的改善以及比特幣價格持續飆升,比特幣礦股在過去幾個月取得了顯著回報。RockFlow 投研團隊認爲,Marathon Digital(Mara)是所有比特幣礦股中最好的標的,因爲它的算力和比特幣儲備使競爭對手相形見絀。Mara 爲投資者提供了一個彈性更大的交易機會,鑑於比特幣今年減半後可能會持續創新高,Mara 也值得看好。

作爲頭部比特幣挖礦公司,Mara 的战略是在支付運營成本後开採並持有比特幣作爲長期投資。目前,Mara 通過在美國以及阿布扎比、巴拉圭的合資企業开採比特幣。雖然部分礦場此前交給第三方托管,但它正在放棄這種模式,這有助於其降低开採成本並提高運營效率。

如前文所述,減半事件往往對比特幣價格有極其積極的影響,但對比特幣礦股的影響卻並不相同。

由於區塊獎勵將減少一半,這基本上意味着他們的挖礦成本增加了一倍。因此,礦股非常依賴減半後的比特幣價格上漲,以彌補預期產量下降造成的損失。也是這個原因,資金儲備不足的礦股公司可能難以爲繼,而頭部公司則更可能贏家通喫。

爲何看好 Mara 成爲礦股贏家?原因如下:

Mara 的第一個優勢是它的比特幣儲備。目前,Mara 擁有礦股公司中最大的比特幣儲備,持有 15741 枚比特幣。相比之下,最大對手 Riot 和 CleanSpark 分別持有 7648 枚和 3573 枚。換句話說,比特幣價格上漲將使 Mara 受益最多。

Mara 相比同行的第二個優勢是它的算力。目前 Mara 部署算力爲 26.7 EH/s,高於 Riot 和 CleanSpark(後兩者 1 月算力分別爲 12.4 和 10.09 EH/s)。Mara 預計今年底算力將增長至 34.7 EH/s;Riot 預計算力將在第四季度增長至 28.8 EH/s;CleanSpark 預計上半年算力將達到 20 EH/s,最近完成 Sandersville 擴張後已達到 16 EH/s 以上。憑借更高的算力水平,Mara 更有能力在減半後持續產出更多比特幣。

Mara 的第三個優勢是其現金儲備狀況。根據 1 月數據,Mara 現金余額爲 3.19 億美元,超過 Riot 的 2.90 億美元和 CleanSpark 的 1.73 億美元。更充足的彈藥顯然支持 Mara 探索更多的增長機會,包括增加收購減半後可能無法生存的比特幣礦機、購买更多礦機或購买新設施。

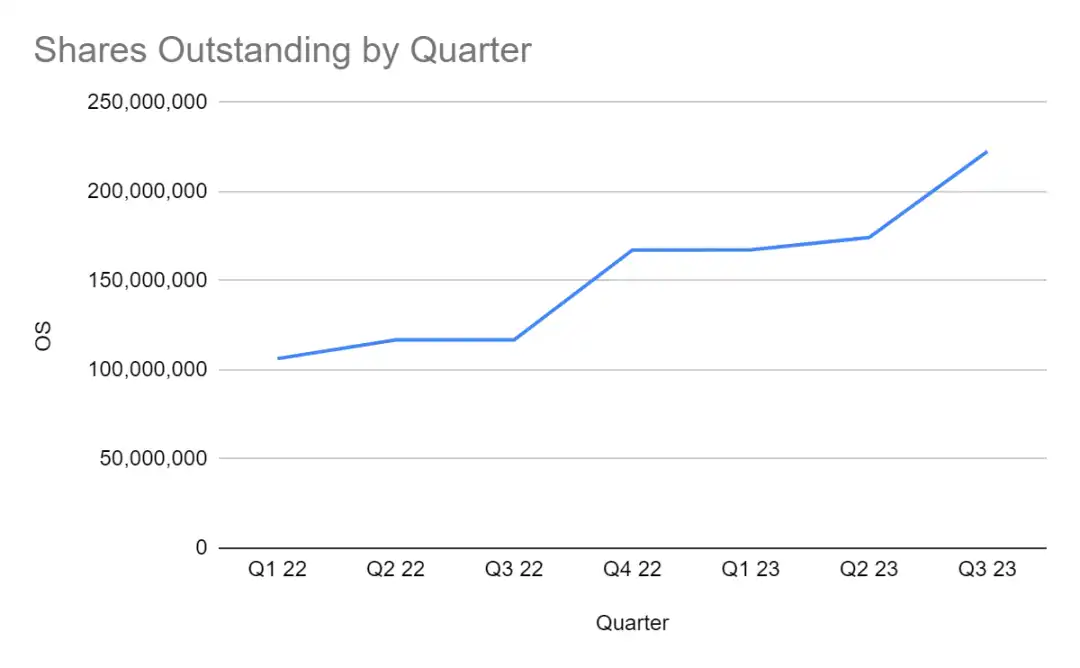

不過,Mara 自身也有一定風險。第一是股票持續增發,其流通股從 2022Q1 的 1.063 億股增加到 2023Q3 的 2.226 億股,增長近 110%。這對其股價是一個負面因素。

更重大的風險來自比特幣本身。Mara 股價上漲的前提是比特幣持續升值。如果比特幣價格在減半後沒有劇烈上漲或由於其他不可預見事件而下跌,Mara 將處於困境。

4. 結論

自數十支比特幣 ETF 獲批以來,比特幣和比特幣 ETF 價格已經在不到 2 個月內上漲 40%。鑑於 4 月即將到來的減半事件,以及該事件推高比特幣價格的歷史波動情況,RockFlow 投研團隊相信,今年比特幣價格將繼續上漲。

而 Coinbase、MSTR 和 Mara 作爲各自領域內非常優質的標的,是此輪行情中比特幣的絕佳替代品,它們將爲投資者帶來更大的彈性、更好的風險收益比和更高的回報水平。

原文鏈接

OKEX下載,歐易下載,OKX下載

okex交易平台app下載

標題:加密牛市來臨,這三個美股標的表現或將超越BTC

地址:https://www.coinsdeep.com/article/102031.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇