萬物生長的 MakerDAO 星火已燃

發表於 2023-03-02 19:47 作者: Defi之道

原文標題:《 「Trend Research by LD Capital」萬物生長的 MakerDAO,星火已燃 》

原文來源:LD Capital

摘要

MakerDAO 作爲去中心化治理、开發、運營最成功的老牌加密項目之一,目前進入 『終局計劃』階段,通過建立若幹 SubDAO 將基於 Maker 系統的新功能和產品剝離出來,自建自治、自負盈虧,或將發行新的Token,進而實現降低 Maker 運營成本、同時隔離風險的目標,增強日益龐大的復雜系統的可持續性,此舉有望使 Maker 成爲像 Layer 1 一樣的生態,讓『萬物生長』。

由 Maker 核心开發者和首席增長官等原 MakerDAO 成員組成的新 SubDAO 將於今年 4 月發布基於 Aave V3 代碼的借貸協議 Spark,有望釋放 Maker 金庫裏逾 80 億美元的抵押物更多價值,理論上將與 Maker 系統內廉價的 D3M 借貸模塊和 PSM 鑄造池結合形成強大的協同效應,爲$DAI 提供最有競爭力且相對穩定的利率。

DeFi 『矩陣化』已經成爲趨勢,一些老牌 DeFi 應用正在基於用戶資產或流動性的優勢,开發更多原生嵌套應用。例如 Curve 推出 l crvUSD,Aave 推出 GHO,Frax 推出 Lend。不過相對 Aave/Curve 把 GHO/crvUSD 穩定幣做大的難度,Maker 把借貸業務做大的難度要小得多

Spark 的上线,代表着 Maker 生態重大變革的开端,$MKR Token 的邊際改善最爲明顯,估值體系需要從單一項目 Token 變成類似公鏈的生態 Token 。因原本只有治理權的 $MKR Token 首次有了質押挖礦的場景,或爲 $MKR 質押提供 12~37% APY,同時生態應用將有效的擴張 Maker 的資產負債表,悲觀和中性情形下爲 Maker 帶來額外 275~1,200 萬美元的年收入,進而使得 $MKR 的銷毀量出現 1~3 倍的提升。

星星之火 Spark Protocol

MakerDAO 創始人於去年 6 月提出 『終局計劃』(Endgame Plan)計劃時稱,MakerDAO 需要在保持最大靈活性的情況下繼續擴張。於是 2023 年 2 月 9 日 MakerDAO 的部分核心單元團隊成員創建了 Phoenix Labs,該團隊致力於开發新的去中心化金融產品擴大 Maker 協議生態。

Spark Protocol 是 Phoenix Labs 开發的首個協議,以穩定幣 DAI 和其它主流加密資產作抵押進行超額借貸的通用借貸協議。作爲照亮 Maker 新 DeFi 矩陣的首個協議,Spark 這個名字恰好也符合中文「星星之火可以燎原」的寓意。

該協議基於 Aave V3 代碼構建,後者的借貸業務經過市場長期考驗,用戶將高流動性資產如 ETH、WBTC、stETH 等作爲抵押品,依據利率模型借出相應需求的資產,理論上將與 Maker 系統內廉價的 D3M 借貸模塊和針對穩定幣的接近 100% 資本效率的 PSM 鑄造池結合形成強大的協同作用,爲$DAI 全市場最有競爭力且相對穩定的利率。

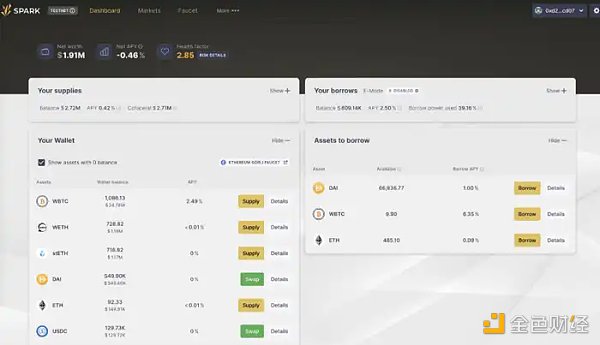

圖 1:Spark 應用測試版頁面

來源:Spark,Trend Research

當然,Spark 團隊已經表示,未來兩年 DAI 借款規模達到 1 億美元後,會將 DAI 市場賺取利潤的 10% 分配給 Aave,已經在 Aave 論壇發起提案。

Spark Protocol 產品優勢

1、久經考驗的代碼

基於 Aave 成熟的代碼修改而來,代碼經過了歷史的檢驗,安全性高。此外與 aToken 一樣,存款方也可以得到頭寸的 Token 化 (spTokens) 版本。spTokens 可以像以太坊上的任何其他加密資產一樣移動和交易,利於進一步提高資金效率。

2. 低息穩定利率借貸

Spark Lend 可以直接使用 Maker 的信用額度,稱爲 Dai 直接存款模塊 (D3M),理論上用戶將能夠以略高於 Dai 儲蓄利率(所謂『DSR』目前爲 1%)的利率借入任意數量的 Dai(不過初期有 2 億限制)

3. ETH 類資產利用效率高

Spark Lend 也引入了 Aave V3 的 e-Mode 模塊,ETH 類資產可以以高達 98% 的 LTV 進行互借,比如質押 wstETH 可以借出最多 98% 的 ETH,增大資金使用效率。

4. 雙 Oracle 喂價操縱難度更高

Spark 或採用 ChroncileLabs(之前的 Maker Oracles)和 Chainlink 雙數據源來提供鏈上價格。這兩個數據源將通過 TWAPs(加權平均價格)、籤名價格源和斷路器三道關卡檢驗處理,以確保價格不會被操縱。

5. Fair Launch

協議 Token 發行完全通過流動性挖礦進行分配,沒有任何預分配,公平的分配機制,能夠吸引更多的人加入社區,提高社區的共識和價值。項目方也認爲 Spark Protocol 需要在公平的環境中競爭,才能贏得 SubDAO 的支持,才能將其作爲產品接受。

6. MakerDAO 100% 背書

Spark 並不是一個通常意義上的『獨立三方』協議,協議雖然由 Phoenix Labs 开發,但由 Maker Governance 全資擁有(包括所有智能合約、商標、IP 等),意味着萬一協議遭遇了任何無法獨立解決的困境,Maker 大概率會出面兜底。

三大舉措助力 $DAI 成爲更好的『世界貨幣』:

Maker 的使命是創造一種『公平的世界貨幣』,但目前爲止與 $USDT 的 700 億+的市值相比,$DAI 的 $50 億+ 市值相形見絀。那么,它如何擴展並最終超越中心化穩定幣呢?

Spark Protocol 的推出表明了 Maker 產品未來發展的三大方向,目的都是增加 DAI 的鑄造量並降低使用成本:

1、內部 D3M、PSM 功能整合

Spark Lend 整合 Maker 內部已經存在的 D3M,PSM 模塊爲穩定幣 DAI 提供流動性。

其中 D3M 最顯著的優勢是可以讓二級市場直接鑄造 $DAI,省去了需要先由一級鑄造人在 Maker 裏鑄造,再把 DAI 存入二級市場應用的過程,將兩層超額抵押合並成一層,提升 DAI 的實際資本效率。

初步計劃是爲 Spark Lend 提供 3 億美元的 D3M 流動性,其中 2 億爲第一期硬頂,1 億爲緩衝資金。這一規模限制理論上會根據實際市場借貸利率表現而進行調節。

此外,Spark Lend 前端頁面會支持 MakerDAO 的 PSM 和 DSR,USDC 持有者可以直接通過 Spark Protocol 官網將 PSM 內 USDC 轉換成 DAI,並通過 DSR 獲得存款利息,從需求側促進 DAI 的使用。

例如,正常路徑下在借貸市場 Aave 流出 1 枚 $DAI,背後實際存在兩層抵押物:約 1.5 美元的 Aave 抵押品 + Maker 金庫裏 1.5 美元抵押品,在不考慮循環借貸的情況下,這一常見場景實際佔用了 3 美元加密資產抵押物,但整合了 D3M 和 PSM 以後,在 Spark 上借出 1 枚 DAI 只需要 1.5 美元抵押品(或 1 美元白名單穩定幣如 $USDC),資本效率大大提高了。

2. 通過 EtherDAI 切入 LSD 市場

Spark Protocol 會引導 EtherDAI 的使用。EtherDAI 是圍繞 ETH 創建的流動性質押衍生品,比如 Lido 的 stETH,用戶可以將 stETH 封裝爲 ETHD,用作抵押品借出 DAI。

Maker 治理將擁有對 ETHD 抵押品的後門訪問權限,可能會通過在 Uniswap 上設置 ETHD/DAI 短期的流動性挖礦來激勵流動性。另一方面,可能將 EtherDAI Vault 的穩定費設置爲零,來引導對 EtherDAI Vault 的需求。

其次,以太上海升級之後,相當於以太坊官方會提供 4% 以上的基礎收益,必然會迎來 ETH 資產的大規模遷移,Spark 支持流動性質押(LSD)封裝 token 會防止 TVL 縮水,通過收益疊加甚至可能吸引更多資金進入協議,進而降低對 USDC 的依賴。

更重要的是,TVL 代表協議內資金的鎖倉價值,當協議內 TVL 上升時,隨之而來的是流動性和可用性的增加,協議本身也可獲得更多可觀的收益。對於 Spark 來說,其可獲得的顯著收入來源就是存借款人之間的借貸利差。

3. Maker + Spark = 市場最低且波動可預期的利率

Spark 協議的問世還將使 Maker 能夠更好地根據市場需求主動控制 DAI 供應,從而直接與其二級市場互動,目標是爲其用戶提供更好的利率,並增加 DAI 供應。

具體來說,DeFi 行業火熱時,借貸利率往往飆升,這會讓用戶支付高於預期的貸款成本,從而對 $DAI 的供需市場產生負面影響。D3M 將通過穩定 $DAI 利率來影響主要的 $DAI 借貸市場 (Spark)。當市場對 $DAI 的需求很高時,Maker 可以擴大 Spark 鑄造和供應 $DAI 的硬頂,以降低其利率。相反,如果需求低迷,$DAI 流動性將從 Spark 中移除,以提高其利率。

綜合起來,使 $DAI 在穩定幣的『百團大战』中保持最便宜,且波動可預期的借貸利率是增加其使用量的關鍵競爭優勢。通過 D3M 資金池可以實現 $DAI 借款利率的相對穩定性以及全市場最有競爭力的利率。

MakerDAO 協議當前收支分析

MakerDAO 目前成本超過 4000 萬美元/年,如果不是激進的投入了 RWA 理財,項目將出現 3~4 千萬的淨虧損,因此有了創始人提出的开源節流的『終局計劃』。

收入

MakerDAO 目前的收入來源主要來自四個方面:

超額抵押 Vault 的穩定費收入,即鑄造/借 DAI 利息;清算抵押不足資產所獲的清算罰金收入;通過 PSM 獲得的穩定幣交易費;RWA(現實資產)Vault 收益。

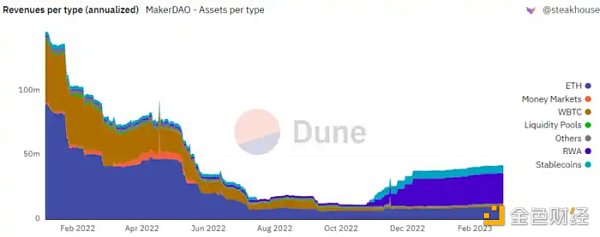

加密資產 Vault 收取的穩定費曾是協議最重要的收益來源,當前 RWA 的理財收入反而成了最大收入來源。

支出

協議支出主要是員工薪資、市場增長/營銷等費用,其中佔比最大的還是維護協議核心的工程師薪資。

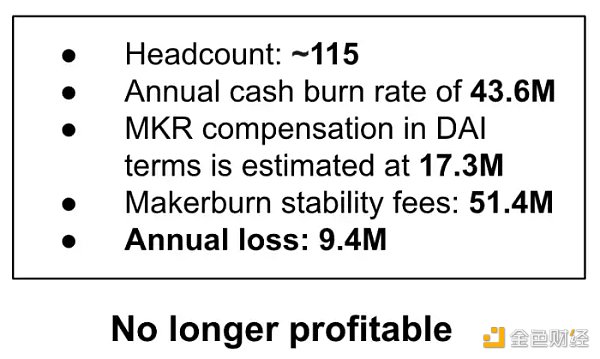

在 2022 年 6 月,MakerDAO 聯合創始人 Rune Christensen 公布的數據顯示:MakerDAO 穩定費年度收入約爲 5,140 萬美元,但是要維護這個協議所需消耗爲 6,090 萬美元,其中包括 4,360 萬美元的現金流以及以 $DAI 計價的 1,730 美元的 $MKR,成本支出已經超過協議收入,致使協議虧損約 940 萬美元。

圖 2:MakerDAO 協議收入披露

來源:MakerDAO Forum,Trend Research

致使協議虧損的很大原因在於:1)熊市市場環境下,協議收入驟減;2)團隊支出慷慨;3)治理冗余。現有的治理流程復雜,需要龐大人員的參與而且治理周期過長,同時也制約了產品新功能的开發速度。

所以,Rune Christensen 提出關於終局計劃(The Endgame Plan)的構想,我們會在下文詳細展开該計劃。其計劃中包括解決當下協議入不敷出的方案,即加大 RWA(現實資產)的增長。

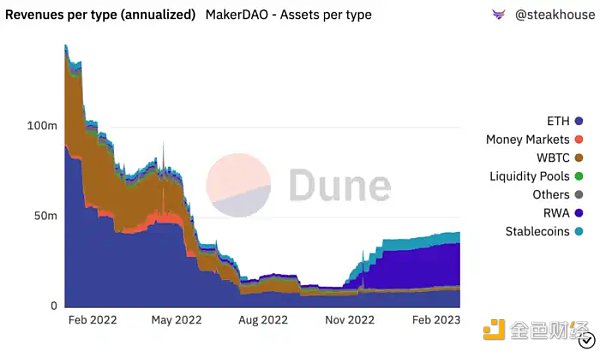

圖 3:MakerDAO 收入結構

來源:Dune Analytics,Trend Research

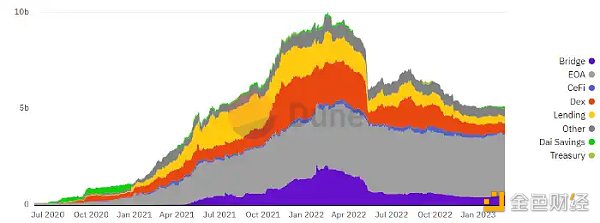

從上圖可以看到:1)ETH Vault 在 2022 年 11 月之前一直是 MakerDAO 的重要獲利來源;2)2022 年 11 月之後,RWA(現實資產)Vault 成爲 MakerDAO 協議收入最大來源。

RWA Vault 就是對鏈下金融市場的投資,主要是債券和抵押貸款。因爲 RWA 抵押品能夠給 MakerDAO 帶來更高的穩定費收益,也的確如預期爲 MakerDAO 協議帶來了更高的收益。根據當前 6.96 億美元的投資預期可以產生 2600 萬美元以上的利息收益,佔 Maker 收入的 40% 以上。

但另一方面,RWA 受到監管的潛在扣押風險相對較大,因此『終局計劃』提出了包括抵御 RWA 監管風險的一系列策略:在溫和監管情勢下,Maker 會通過優先保持 與美元 1:1 的錨定策略而不限制 RWA 敞口從而獲得盡可能多的收入。創始人假定未來監管政策會越收越緊,那么 Maker 對 RWA 的敞口將不超過 25%,並在必要時候有可能與美元脫錨。終極姿態則是保持 DAI 的最大彈性和生存能力,不再允許容易被扣押的 RWA 作爲抵押品,也可能會沒有主要貨幣作爲價格參考。

所以,依賴 RWA 的收入也並非長久之計,盡可能地拓展 Maker 的收入來源,優化系統組織結構,以「开源節流」爲目標才能最大程度地保證 Maker 協議的可持續性。

終局計劃,萬物生長

爲了能更好的理解 Maker 生態即將到來的的重大變化及 $MKR Token 的供需關系改善,需要先了解『終局計劃』(Endgame Plan),該計劃雖然有很多爲了應對監管、政治的討論,但本質上將會使得 Maker 成爲 Layer 1 一樣的生態,讓『萬物生長』。

終局計劃最早被 Rune 於 2022 年 6 月提出,在治理論壇上目前已經至少進行了 3 個版本的全員討論。這是一項對 MakerDAO 的結構性重組計劃,該計劃旨在使 MakerDAO 成爲一個去中心化的、自主運營的 DAO(去中心化自治組織),以便更好地滿足其穩定幣 Dai 用戶的需求。具體包括四個主要內容:

建立 MakerDAO 的完全去中心化性提高 Dai 的流動性和穩定其利率提高協議的可持續性,降低系統風險改進去中心化治理和 DAO 運營

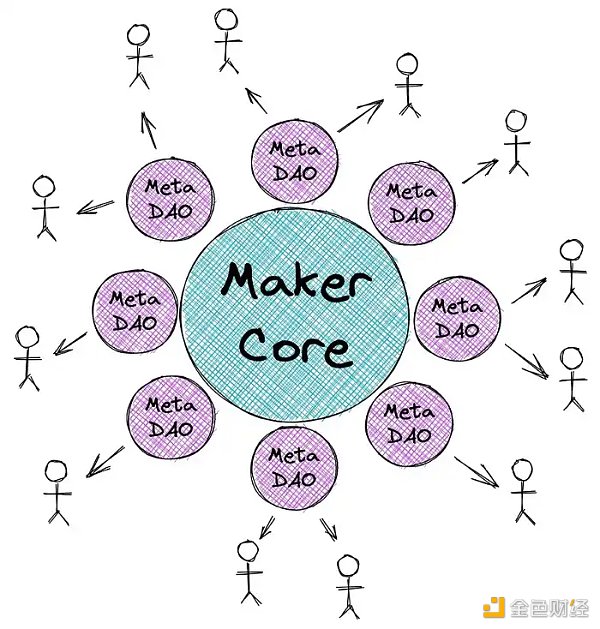

其中,爲了簡化治理方式的復雜性,Maker 會創建一系列稱爲 MetaDAO 的自我維持的 DAO。Rune 將 Maker Core 比喻爲 L1 以太坊,它雖然安全,但運行緩慢且成本高。MetaDAO 則是一個 L2 解決方案,可以快速靈活地運行,但同時可以從 L1 獲得安全性。通過 MetaDAO,MakerDAO 可以更加專注於其主要目標,即穩定幣 Dai 的發行和穩定。同時,MetaDAO 可以爲 MakerDAO 生態系統中的其他項目提供治理支持。

所謂 MetaDAO 即將 Maker 協議模塊化,每個 MetaDAO 都是小型的社區,可以擁有自己的 Token 和資金庫。MataDAO 的核心價值主張是隔離、降低風險,以及並行化 Maker 高度復雜的治理流程。

圖 4:MakerDAO 協議形象化結構

來源:MakerDAO Forum,Trend Research

MetaDAO 的類型將分爲三種:

圖 5:MetaDAO 類型

來源:MakerDAO Forum,Trend Research

Maker Core 保留了 Maker 協議不可或缺且不可移除的所有組件,以充分發揮作用並實現其生成和維持 Dai 的目標。圍繞 Core 的每種類型的 MetaDAO 都有自己的職能,其職能決定了它與 Maker Core 的交互:

Governor(也叫 Facilitator)負責組織 Maker Core 的去中心化員工管理、鏈上治理、工程、協議管理和品牌管理等;Creator 專注 Maker 生態鏈的增長和新功能的开發,如 Spark 團隊就屬於這個分類;Protector 將負責管理 RWA Vaults,專注與現實世界的資產,保護 Maker 免受對其現實世界資產抵押品的物理和法律威脅。

MetaDAO 內部同樣擁有類似 Maker Core 的治理流程,通過部署新的 ERC-20 Token 進行治理,這樣也能克服當前 Maker 治理過程的單线程問題,允許 MetaDAO 並行執行,加快治理進程。

但是 MetaDAO 是在 Maker Core 治理基礎設施之上運行其治理流程,即由 MetaDAO 投票者傳遞治理信號,然後捆綁在 Maker 執行投票(Executive Vote)中執行。這意味着,MKR 持有者可充當「上訴法院」的角色,MetaDAO 的協議控制權實際由 MKR 投票者持有。

終局計劃分爲四個階段,Pregame 階段團隊預期在 2023 年內上线,包括構建 ETHD、上线 MetaDAO 以及啓動流動性挖礦等等。

圖 6:終局計劃路线圖

來源:MakerDAO Forum,Trend Research

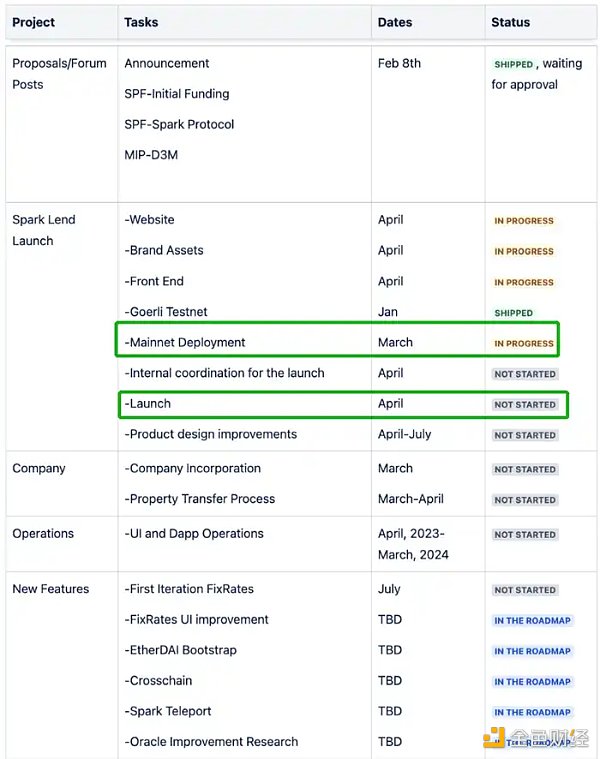

Spark Protocol 將是首個 MetaDAO,預期在 2023 年 4 月上线,目前正在進行主網部署以及一系列的品牌計劃。今年下半年,Spark 計劃將跟 Element Finance 和 Sense Finance 進行整合,提供固定利率借款和更多元的收益策略。

Endgame 計劃初期,Maker 將上线 6 個 MetaDAO,且每個 MetaDAO 都將發行 Sub Token,雖然 Spark Protocol 沒有在文檔中明確介紹 Token 相關的部分,但依據該計劃 和 Spark 創始人描述 Spark 應該會有自己的 Token 。

同時,每個 Sub Token 都會與 $MKR 組成核心流動性池,Maker 團隊計劃通過每年發放 45,000 MKR 對該池進行 LP 激勵,也就意味着 Endgame 期間,每個 MetaDAO 會積累 7,500 枚 MKR。當然,ETHD、DAI、 MKR 相關流動性池也會獲得少量 Token 獎勵。

圖 7:Spark 路线圖

來源:MakerDAO Forum,Trend Research

Spark 作爲終局計劃的首個應用,預期或給 Maker 帶來年 1000 萬美元+的收入增長,同時讓 $MKR Token 第一次擁有了流動性挖礦場景,我們將在下文展开分析。

行業趨勢:DeFi 應用矩陣化

Spark 協議將創建的借貸平台,將直接與 Aave、Compound 等老牌借貸協議競爭。盡管 Aave、Compound 曾整合 D3M,但未來 Maker 有限的 D3M 的額度資源將不可避免的優先傾斜給 Spark。因爲以太坊主流 DeFi 協議似乎已經紛紛开始進行『矩陣化』競賽。

各個 DeFi 應用正在基於用戶資產或流動性的優勢,开發更多原生嵌套應用,進而『矩陣化』已經成爲趨勢。例如:

最早作爲 DEX 的 Curve 一直在積極的推動自己的』穩定幣『 $3CRV,試圖將盡量多的激勵傾斜到 $3CRV 貨幣對上而不是單獨的穩定幣對,並且在去年最中宣布了新的超額抵押穩定幣 crvUSD;TVL 排名第一的通用借貸協議 Aave 同樣在去年夏天宣布推出其 DeFi 超額抵押穩定幣 $GHO 的計劃;而一向思路靈活的 FRAX 也於去年 9 月便推出了 Frax Lend,允許用戶通過支付市場利率而不是常規的鑄造機制來向官方合約借用/鑄造 FRAX,其機制和 MakerDAO 的 D3M 類似。

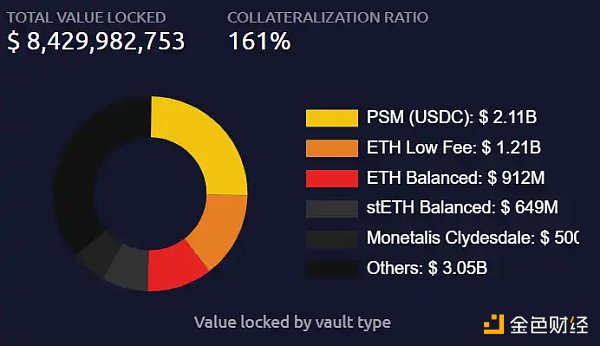

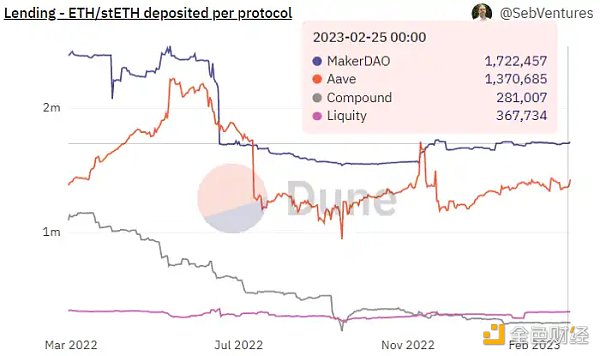

這些應用之中,MakerDAO 的 TVL 長期佔據榜首,截止 2023 年 2 月 25 日,其抵押金庫擁有價值 82 億美元的抵押物,理論上可以全部釋放成新的可供借貸的資金,如果實現將有望一舉超過 Aave 變身成最大的借貸協議,所以其邁向 DeFi 矩陣的策略將爲其生態擴張打开新的想象空間。

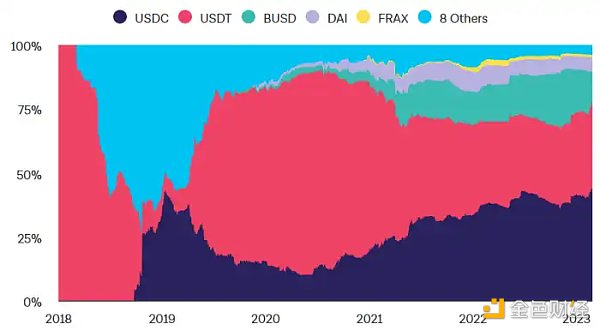

目前 GHO 和 crvUSD 尚未正式上线,但我們認爲,相對 Aave/Curve 把 GHO/crvUSD 穩定幣做大的難度,Maker 把借貸業務做大的難度要小得多。因爲:

對於一個新生的穩定幣賣出壓力是確定的(一級鑄造人除了質押就只能選擇賣出),而买盤是不確定的,非常依賴 Aave/Curve 能否在自己生態和合作生態中創造足夠的使用場景。以第二名的去中心化穩定幣 Frax 問世兩年來的表現看,其市值幾乎沒有超過 DAI 的四分之一,盡管 Frax 在 Curve War 中控制着相當大的投票權。可見即便通過補貼硬創造使用場景,其規模擴張的天花板依然明顯。

圖 8:以太坊上各類穩定幣份額佔比

來源:The Block,Trend Research

2. 穩定幣的治理難度高,需要具有高度專業知識的治理代表參與維護。MakerDAO 是成立最早(2015 年成立)、治理最成熟的 DAO 之一,聚集了一批專業的 DeFi 和貨幣銀行學研究者,帶領 DAI 經歷了數次加槓杆、去槓杆的螺旋,有效的積累了穩定幣治理經驗。需要承認,Aave/Curve 的治理論壇也非常活躍,但與借貸不同,穩定幣的治理失敗很容易導致『死亡螺旋』從而讓協議一蹶不振,這一點來看 Aave/Curve 還有很長的路要走。

3. 流動性的建立門檻高、窗口期有限。一個新的穩定幣爲了讓用戶愿意使用,除了在某些地方的質押收益高,更重要的還是需要在行使本職『交易媒介』時,深度好、滑點低。這意味着新的穩定幣發行方早期可能需要非常大力度地補貼激勵用戶充值他們的穩定幣對其它 token 的流動性,且在補貼下降到失去吸引力之前,需要培養用戶足夠的使用粘性,否則當補貼收益跌破一定閾值時,曾經的 LP 便开始撤離——交易體驗下降——depeg 頻發,此時便是這個穩定幣進入死亡螺旋的時刻。

$MKR 用例變革:流動性挖礦+銷毀量翻倍

Spark 的上线將不僅是一次產品更新,代表着 Maker 生態重大變革的开端,$MKR Token 的邊際改善最爲明顯,估值體系也需要從單一項目 Token 變成類似公鏈的生態 Token 。因爲原本只有治理權的 $MKR Token 首次有了流動性挖礦的場景,或爲 $MKR 質押提供 12%~37%APY,同時生態應用將有效的擴張 Maker 的資產負債表,基准情形下爲 Maker 帶來額外 1~2 千萬美元的年收入,進而使得 $MKR 的銷毀量出現 1~3 倍的提升。

通用抵押借貸放开了資產互借類型,增加協議收入來源

MakerDAO 作爲 DeFi 協議的龍頭項目,且 DeFi 協議的虹吸效應明顯,Spark 能做到的 TVL 有望對標 Aave。Aave 資產類型中佔比最重的就是 ETH 資產和穩定幣,以 Aave V2 市場爲例,市場總規模達到 54.4 億美元,年度收益爲 1,630 萬美元,其中 $USDC、 $DAI、 $ETH、 $WBTC、 $stETH 五項資產市場規模約爲 10 億美元,佔其市場總規模的 1/5。

MakerDAO 協議內現在鎖定的抵押品價值爲 82 億美元,單幣資產(非 LP Token 、非 RWA 資產)價值爲 66 億美元。$DAI 總供應爲 52 億枚,其中由 $USDC 質押產生的 $DAI 達到 40 億,以這個數值來看,即使僅 PSM 放出 1/4 的 $USDC 就能達到 Aave 如今的 TVL。

圖 9:MakerDAO 抵押金庫類型分布

來源:daistats.com,Trend Research

以 Aave 協議年收入爲參考,我們假設在流動性挖礦刺激下,MakerDAO 現有流動性(非 LP Token 、非 RWA 資產規模爲 66 億美元)能遷移過去 20%/35%/60%,Spark 協議收入表現將如下所示:

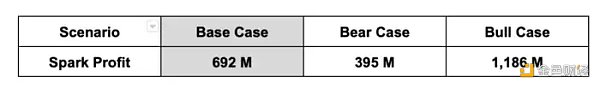

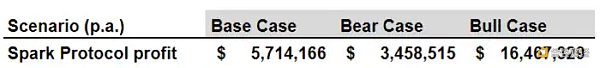

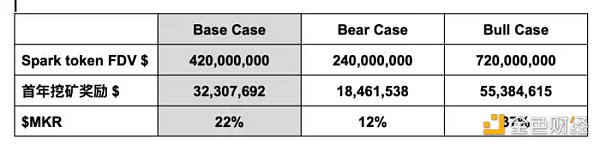

Spark 官方團隊同樣假定了中性、悲觀、樂觀三種情形下 Spark 協議的收入表現,讀者可以對比參考,在 Bull Case 下預期高於我們,意味着他們樂觀估計或有 50 億+TVL,而中性、悲觀的預期我們覺得相對合理:

數據來源:forum.makerdao.com,Trend Research

MakerDAO 將由目前的雙 Token (MKR/DAI)系統轉換爲多 Token 系統,MKR 开放流動性挖礦場景。

預計新 MetaDAO 在推出時會部署 26 億枚 MetaDAO(MDAO) Token ,其中 20 億會通過流動性挖礦釋放,前兩年釋放 10 億,之後每兩年減半一次。4 億分配給 MetaDAO 貢獻者,2 億分配給 MetaDAO Treasury。

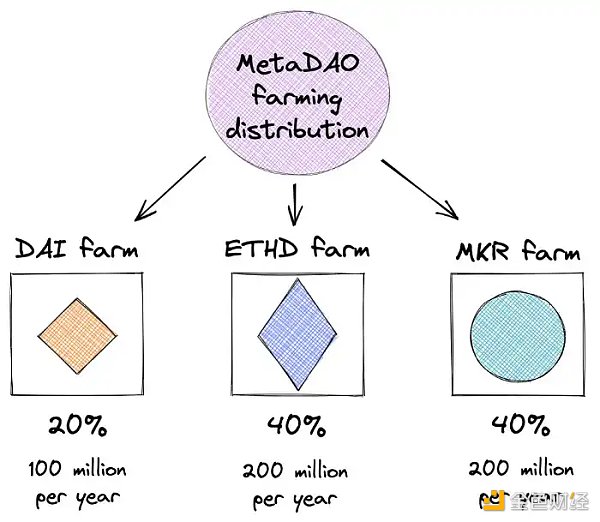

圖 10:流動性挖礦獎勵分配

來源:MakerDAO Forum,Trend Research

流動性挖礦分配方案:20% 用於激勵 DAI 的需求,40% 分配給 ETHD Vault 持有者,40% 分配給$MKR 質押者。

質押挖礦對 $MKR 來說,是其經濟模型中具有重要意義的變革,因爲 $MKR 的供需關系將被重新調整。在此之前,$MKR 一直作爲協議治理 Token ,捕獲協議價值有限,導致市場需求動力不足。而且在發生債務虧空時還需增發 Token 進行兜底,存在通脹的可能性。

雖然協議盈余可以回購銷毀 MKR 使其通縮,但是似乎並不可觀。MKR 上线 5 年,總量 100 萬枚 Token 僅銷毀了 2.2 萬枚,平均每年通縮率爲 0.4%。

圖 11:$MKR 增發&銷毀情況

來源:Makerburn,Trend Research

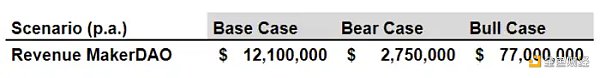

因爲 Spark 借貸業務的擴張會給 MakerDAO 帶來額外的 TVL 進而產生額外的費用收入,Spark 對此也給出了 MakerDAO 模擬收入作參考:

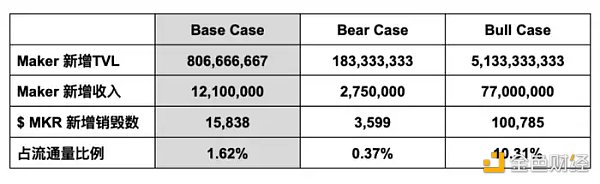

如果按照平均 1.5% 的穩定費(年化鑄造利息)和 $MKR 現價$764 來計算三種情況,對應的 Maker 新增 TVL $MKR 年通縮率將有如下預期,基准情況下可能給 Maker 帶來 8 億美元新增 TVL、1,200 萬年收入,以及 1.6% 的年通縮率,是目前的四倍,而悲觀情況下可能僅帶來不到 2 億 TVL 增長和 275 萬年收,但即便如此也可以對應年 0.37% 的 $MKR 銷毀:

以上僅爲线性銷毀假設,實際上 MakerDAO 在協議盈余達到 2.5 億美元時才會觸發回購機制,現盈余僅有 7,400 萬美元,還未達到回購銷毀標准。

在 Maker 收入結構改善下,MKR 的通縮速率應該會加快,同時由於开放的質押挖礦場景會刺激市場對 MKR 的需求激增,很大程度上會促使流通中的 $MKR 變得更有價值。

圍繞穩定幣搭建 DeFi 生態矩陣,MakerDAO 從單一的貨幣協議向 DeFi 應用鏈方向轉變。

穩定幣的目標是盡可能地拓展其穩定幣的接受範圍和使用場景,所以 MakerDAO 一直致力於尋求跟外部頂級的 DeFi 協議合作,比如 Aave、Compound 等。在 MetaDAO 模型建立後,Maker 將圍繞穩定幣爲核心搭建自己的 DeFi 生態矩陣,可以將穩定幣價值回收到 Maker 生態內部,從而提升對 $MKR 的整體估值。

同樣以現價$764 的 $MKR 質押挖 Spark Token 爲例進行模擬預測,同樣假設 Spark token 在中性、悲觀、樂觀的情況下能達到 Aave token 35%/20%/60% 的估值,計算 20% 的 $MKR 參與質押挖礦 APR 範圍在 12%~37% 之間:

需要注意的是這是一個非常初步且靜態的假設,實際 APR 需要等到更多 Spark token 經濟模型細節放出,並且也取決於 $MKR 價格的變化。

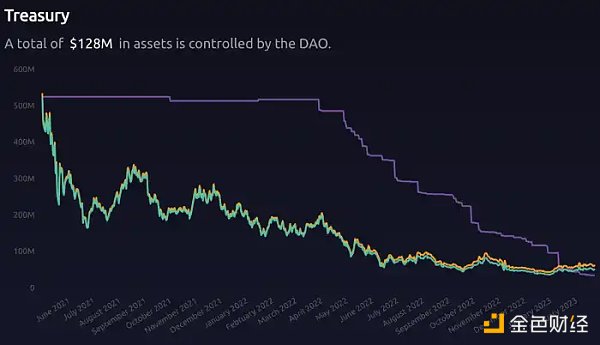

MKR 支出放緩

通過把金融功能『外包』給新的團隊,財庫裏的 MKR 未來的支出也將放緩, Token 供需關系將進一步進入市場自然平衡狀態。例如 2022 年 2 月至今財庫共支出了近 1.3 萬枚 MKR,或給市場帶來了上千萬美元的拋壓。

圖 12:Treasury 資金收入

來源:Makerburn,Trend Research

總結

作爲『終局計劃』的首個應用,Spark Lend 問世的本質是將資本效率更高的 D3M 模塊由原來的授權三方使用變成自用,排除了外部協議可能造成的安全、治理等風險,疊加 PSM 模塊可以讓 $DAI 在穩定幣大战中保持成本上的最佳競爭優勢,與 Aave 或 Compound 等可變利率競爭對手相比,$DAI 在收取的利率上也更具確定性,用戶不用時常回來檢查自己的借貸成本是否升的過高。

自 Spark 之後將有一系列 subDAO 項目 Token 可供 MKR 質押挖礦,在隔離了風險的同時,大大增加 $MKR 的收益場景,讓其第一次有了真正意義上的質押挖礦場景,疊加 Maker 生態可能進一步激勵 $MKR/$DAI 對 subDAO Token 的交易流動性 LP,或許讓市場對該 Token 的估值框架發生改變——從單一項目 Token ,變成類似 Layer 1 生態的 Token 。

$DAI 作爲最成功的去中心化穩定幣已經被廣泛使用在各種 DeFi 應用程序中,無論是借貸、交易、流動性礦或其他應用,都可以看到$DAI 的身影。但缺點是 $DAI 的使用量上升對 Maker 生態的可持續性似乎沒有產生足夠對應的貢獻,項目進入了越大反而虧損越多的狀態,除了維持這一復雜龐大系統的技術運維,市場運維,還要對高質量治理人才、提案進行激勵才有可能使得 Maker 具有足夠的可持續性,鑑於主要的激勵手段除了手續費收入只有 $MKR Token ,從這個角度來看,本次 Endgame 系列產品方面升級的本質可以理解成:

1. 打通原本在 Maker 內部抵押物的無法互借特性,釋放資金效率,增加項目收入來源;

2. 把原本在 Maker 生態之外的 $DAI 使用場景價值捕獲到生態內部,類似銀行的多元化展業,給客戶目標需求的全流程做服務。

結果將有望實現 Maker 生態內部資產鎖定量,DAI 鑄造量和 $MKR 價格齊升。

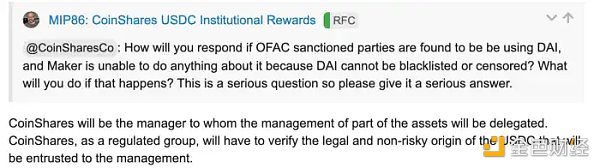

附錄風險提示 D3M 低息鑄造硬頂設置相對較爲保守,這會大大限制 Spark 幫 Maker 『擴表』的能力,對協議內總資產規模的提升有一定的約束性。Maker 投資了 7 億的 RWA 資產並計劃進一步投資,存在監管風險:1)RWA 抵押品本身存在被凍結的潛在可能性 ;2)合作機構的暴雷,例如合作的 Centrifuge 已經產生 600 萬 違約;以及計劃替 Maker 做資產管理的 Coinshares 已經承認,如果監管有質疑,將不得不配合監管審查資金來源,這意味將會發生暫時性的凍結/扣押情況。

Spark 項目方市場營銷能力尚未可知:一是創始人 Sam MacPherson 身兼數職,目前還是遊戲公司 Bellwood Studios 的 CTO 及聯合創始人,其是否有充足精力投身 Spark 對該項目的未來發展是非常重要的。二是 Spark 運營負責人是 MakerDAO 現任首席增長官 @nad8802,按照以往的運營表現,其在市場運營方面相對佛系。

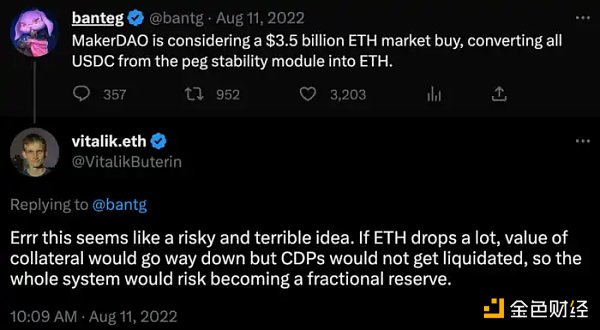

DAI 有可能放棄和 USD 錨定,導致短期內大量用戶流失,盡管這或許利好 DAI 成爲終極去中心化且擁有穩定購买力(而不是美元匯率)的貨幣(社區並沒有達成一致,是創始人 Rune 單方面的想法,按計劃會在 2025 年前後成爲討論焦點),但 V 神曾對此表示擔憂。

$MKR 回饋機制改變的風險。因爲目前關於協議收入如何回購 MKR 或甚至減少回購的討論主題在治理論壇中是存在的,包括 Endgame 中 subDAO Token 給 MKR 的獎勵也有可能隨着治理討論的深入出現變更,總體說來 Maker 社區核心成員風格大多相對保守且並不急功近利。

監管下的去中心化可能會與真正的去中心化精神相背離,原因是 MakerDAO 前端提供商 Oasis 近期在法院命令的要求下幫助由法院授權的第三方 Jump Crypto 追回跨鏈橋 Wormhole 在去年 2 月份被攻擊者盜取的 12 萬枚 ETH。因攻擊者將資金存入了 Oasis,Jump Crypto 通過利用 Oasis 協議自動化合約中的可升級代理模式更改合約邏輯,將抵押品和債務從攻擊者的金庫中轉移。雖然 Oasis 是在法律監管的幹預下做出這一決策,且 MakerDAO 協議本身沒有控制任何使終端用戶能夠訪問 Maker Vault 的前端供應商或產品,但是終究違背了 Maker 將 DAI 作爲公正的世界貨幣的使命。當然,這也論證了 Rune 提前規劃抵御監管策略的必要性和重要性。

智能合約潛在的安全風險。即使經過嚴格的審計,任何代碼都不能說完全地百分百安全,其成熟度和可靠性都需要經過市場的檢驗,用戶必須對該種風險保持警惕。

MakerDAO 的基本機制

MakerDAO 是基於以太坊的去中心化穩定幣借貸協議,核心是以超額抵押資產做背書,借出與美元 1:1 錨定的穩定幣 DAI。通過治理調節鑄 DAI 的穩定費,讓市場以套利方式實現 DAI 價格的穩定。在抵押資產價值不足時,由系統強制出售抵押品給清算人保證債務的償還。

Maker 系統主要數據一覽

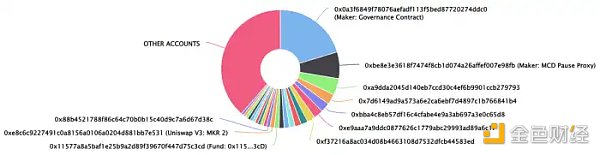

Top 25 持幣地址: Token 分布相對分散

來源:etherscan.io,Trend Research

MakerDAO Vault 抵押品價值&類型

來源:makerburn.com,Trend Research

主流借貸協議內 ETH/stETH 分布變化:MakerDAO 份額最大

來源:Dune Analytics,Trend Research

MakerDAO 協議年度收入一覽

來源:Dune Analytics,Trend Research

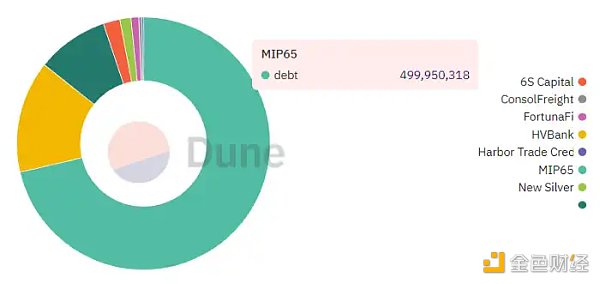

RWA 債務分布:最大債務由 Monetalis Clydesdale 產生

來源:Dune Analytics,Trend Research

DAI 分布情況:佔比最大的是 EOA 账戶,其次是 DEX

來源:Dune Analytics,Trend Research

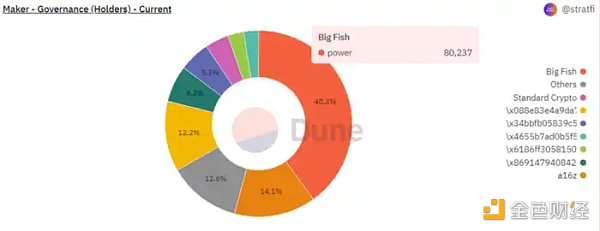

$MKR 治理權重分布

來源:Dune Analytics,Trend Research

MakerDAO 的歷史重要事件和裏程碑:

2013 年,Daniel Laimer(EOS 創始人)提出了中心化自組織公司(Decentralized Autonomous Corporation, DAC)概念,這也是 DAO 的前身概念之一。

2015 年 3 月,Rune Christensen 創立了 MakerDAO,並开始籌劃一個與美元掛鉤的穩定幣。

2017 年 12 月,MakerDAO 發布了第一個版本的 DAI 穩定幣,並在以太坊上线了第一個版本的智能合約。

2018 年,MakerDAO 進行了第一次 DAI 穩定費的調整,將 DAI 穩定幣的借貸利率從 1.5% 調整到了 0.5%。

2018 年 9 月,風投公司 Andreessen Horowitz 通過購买總量 6% 的 $MKR Token 向 MakerDAO 投資 1500 萬美元。

2019 年 2 月,MakerDAO 推出多抵押品 Dai (MCD) 系統,使用戶可以使用多種類型的抵押品生成 DAI。

2019 年 11 月,Maker 發布多抵押 Dai(MCD),支持多種類型資產質押借 DAI。

2020 年 1 月,DAI 的總供應量突破了 1 億枚。

2020 年 3 月,市場崩潰導致以太坊價格大幅下跌,系統產生 530 萬美元的債務虧空,通過拍賣 MKR 彌補。

2020 年 4 月,Maker 基金會宣布將控制 MakerDAO 協議的權力轉移給去中心化的社區治理系統。

2020 年 5 月,MakerDAO 推出了基於鏈上投票的去中心化治理系統。

2020 年 11 月,DAI 的總供應量突破了 10 億枚。

2021 年,MakerDAO 推出了 D3M 機制,爲合作的借貸平台用戶提供了一種更靈活和低成本的 DAI 鑄造方式。

2021 年 4 月,Maker 清算機制 2.0 上线,美國懷俄明州議會正式批准 DAO 法案,DAO 可以在該州注冊爲有限責任公司。

2021 年 5 月,Maker 基金會將 Dev Fund 持有的 8,4000 MKR 資產歸還給 DAO。

2022 年 2 月,DAI 的供應量首次超過 100 億枚,Maker 宣布實施多鏈部署計劃。

2022 年 8 月,MakerDAO 通過與費城社區銀行 Huntingdon Valley Bank (HVB) 的合作,首次將其原生穩定幣 DAI 與受美國監管金融機構聯系起來。

2022 年 10 月,Maker 通過將 16 億枚 USDC 轉入 Coinbase Prime 進行理財的社區提案。

2022 年 12 月,MakerDAO 宣布和 BlockTower Credit 推出 2.2 億美元現實世界資產基金,其中 MakerDAO 將部署四個金庫,共提供 1.5 億美元的資本。

2023 年 2 月,MakerDAO 宣布創建通用借貸協議 Spark Protocol。

標題:萬物生長的 MakerDAO 星火已燃

地址:https://www.coinsdeep.com/article/10953.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。