數據解讀以太坊質押賽道

發表於 2023-03-08 14:07 作者: DODO Research

出品:DODO Research

作者:Bruce

以太坊質押率較低,增量空間巨大,LSD 市場增長可持續。

上海升級將打通 LSD 產品最後的提現環節,LSD 的錨定性和流動性將大幅提升。

Lido 頭部效應明顯,復合增長率長時間處於高位,DeFi 樂高豐富,捕獲了 LSD 大部分增量,是 LSD 第一梯隊龍頭項目。

LSD 協議第二第三梯隊的項目差距不大,之後將會迎來較大競爭。

-

LSD 將帶動整個 DeFi 板塊,LSD War 剛剛拉开序幕。

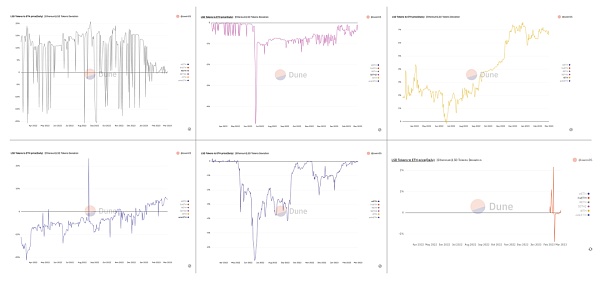

本篇文章我們根據自建 Dune 數據面板、引用多個數據源,對 LSD 賽道數據進行詳盡分析,平行對比分析 LSD 第一第二梯隊項目。

本文將從市場份額、市場增長率、節點運營商表現、折價表現、LSD 用處去向等多種數據維度,分析展現 LSD 賽道的市場現狀,讓讀者直觀感受 LSD 賽道市場現狀。文章的數據分析結構也可作爲讀者在評估第三梯隊項目的參考。

注:全文數據截止至 2023.3.1

自建 Dune 面板:https://dune.com/owen05/lsd-datacheck

Liquidity Staking Derivatives,簡稱 LSD,是用戶通過聯合質押方式質押 ETH 換取的憑證,LSD 代表了持有者的質押資產,持有 LSD 可以享受質押收益。目前規模最大的 LSD 是 Lido 協議的 stETH。

目錄

I. LSD 背景:上海升級與 LSD 的需求

II. LSD 商業模式 & 頭部典型項目

III. LSD 市場現狀 - 市場份額、市場增長率、節點運營商表現、折價表現等

IV. 賽道發展 & LSD 生態機會

V. LSD 對 DeFi 其他賽道的影響

1.背景

1.1 以太坊質押與上海升級

以太坊 1.0 採用 POW 共識機制,節點需要通過計算來獲得記账權。在以太坊 2.0 中,共識機制轉爲 POS。在之前以太坊大型升級中,已經將信標鏈合並至主網,但是質押在信標鏈的 ETH 以及相應的質押獎勵在上海升級後才可以提出。

因此,上海升級使得用戶可以提取質押資金,通過上海升級,以太坊將實現 POS 的全部基本功能,消除質押資金無法提取的風險,並打通 LSD 產品邏輯的最後一環。

1.2 LSD 的需求

在 ETH 2.0 中,採用了 POS 共識機制,節點需要質押 32 ETH 才能參與網絡維護。質押 ETH 所產生的流動性問題也就隨之而來。LSD 的出現就解決了這一問題,通過 LSD,質押者可以將質押的 ETH 轉化爲一種可以交易的資產,從而解鎖流動性,且 LSD 也降低了用戶質押 ETH 的門檻。同時,交易者也可以通過交易 LSD 來獲取收益,從而增加市場的流動性和活力。

1.3 LSD 賽道火熱的因素

市場處於熊市,用戶追求穩定安全的收益率,而以太坊質押收益穩定,通常在 4%-8%,且風險低。

上海升級將使 LSD 產品邏輯完整,降低了質押風險,質押資金自由出入,這有可能會推動機構等進入質押。

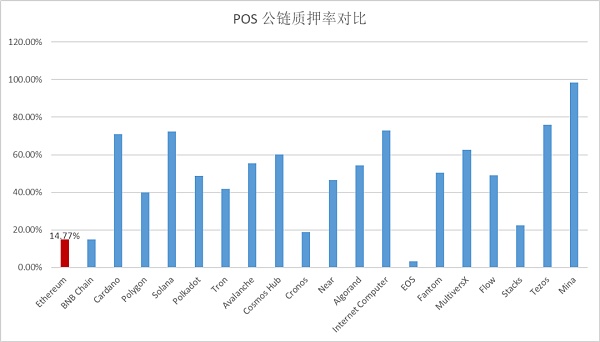

以太坊整體質押率較其他 POS 公鏈低,上升空間大。

以太坊通脹預期穩定,結合以太坊幣價,質押賽道每年的收益相當可觀,大約在 10 億美金左右,相比於其他 POS 鏈更有吸引力。

LSD 本身可以搭建更多的 DeFi 產品和策略,組合空間大。

2.LSD 商業模式 & 頭部典型項目

2.1 四種質押方式

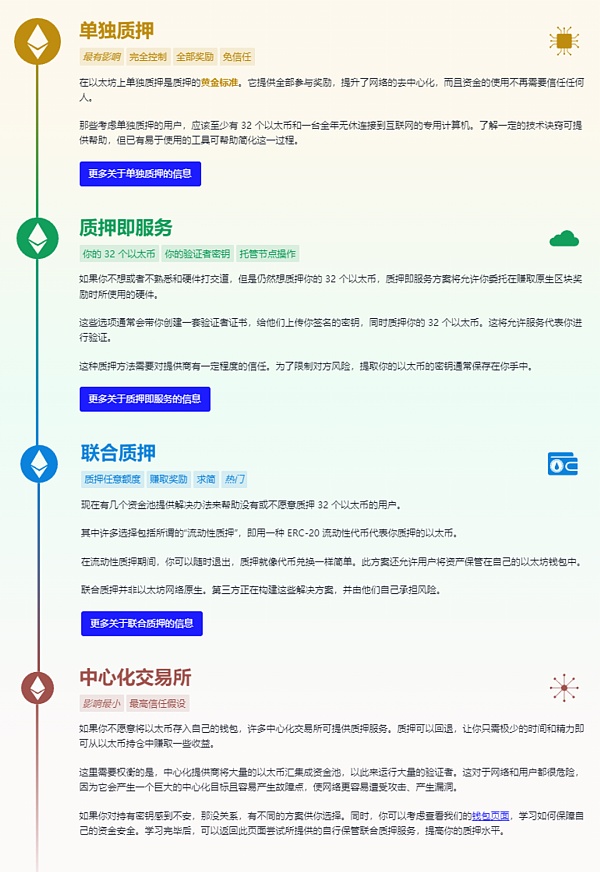

目前參與以太坊質押的方式有四種,LSD 在官方文檔中被稱之爲聯合質押。現有 LSD 協議普遍會抽取一定的手續費作爲利潤,理論上 LSD 協議的收益率是較單獨質押等低。

來源:Ehereum 官方文檔

從表中可見,聯合質押(LSD)的特點主要是無需運行硬件,無 32 ETH 門檻,無需管理密鑰,簡便易操作,且能隨時退出。但同時需要托管資產,有一定的信任風險。

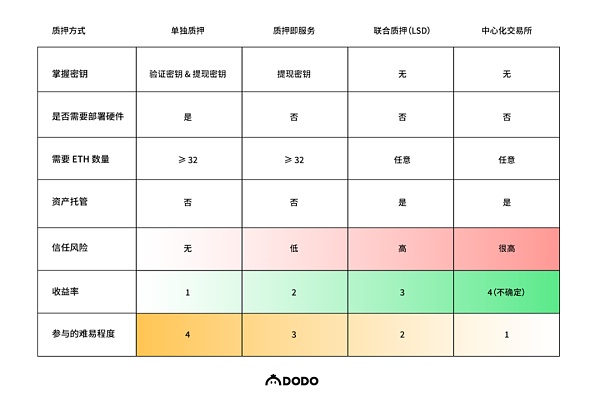

2.2 LSD 市場份額

LSD 是最受歡迎的質押方式,市場份額佔三分之一,且有望繼續增長。

數據來源:Dune Analytics Dr.DODO自建 Dashbord;備注:LSD 協議手動索引,Others 項包含了未知種類的質押地址

2.3 龍頭項目 Lido

Lido 的運作機制

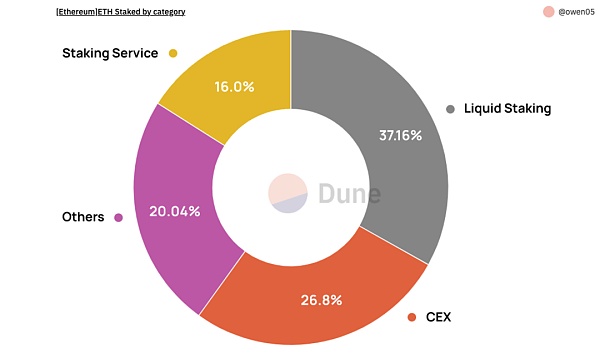

用戶將 ETH 存入 Lido,並獲得相應數量的 stETH 代幣。

Lido 將 ETH 收集起來,節點運營商通過 Lido 分發的驗證密鑰運行節點,獲得質押收益。

節點運行,扣除懲罰拿到質押收益,節點運營商抽成,Lido 抽成後將收益以 stETH 的形式發放給 stETH 的持有者。

stETH 持有者提取質押獎勵。過程中,Lido 通知節點運營商提現,節點運營商將提現請求發至 Beacon Chain,排隊提取資金。隨後,以太坊將資金匯入 Lido 的提現地址,持有者銷毀 stETH,Lido 將 ETH 匯入持有者地址。(上海升級打通的最後環節)

-

stETH 持有者也可以通過 DEX 等 DeFi 協議搭建更多的策略,比如將 stETH 存入 DEX 進行流動性挖礦,賺取手續費,或是將 stETH 抵押至借貸協議中賺取利息,抑或是循環借貸增加槓杆。

Lido 的運作機制代表了這個賽道最基本的商業模型。在下遊,吸收用戶的資金形成資金池管理資金,用於 POS 質押,在上遊,組織節點運營商代替用戶成爲驗證節點,獲取質押獎勵。

-

用戶無需運行硬件,無需 32 ETH 門檻,質押享受 ETH 質押收益率。

-

Lido 作爲鏈接用戶和節點運營商的協議,保管用戶資產,協調節點運營商,抽取一部分收益。

-

節點運營商運行硬件,抽取一部分收益。

-

行業普遍總抽成在 10% 左右。

LSD 商業模式

2.4 其他模式創新

LSD 項目在本質上模式是一樣的,不同的 LSD 項目在不同的環節有一定的創新之處。

Rocket Pool 在協調節點運營商的環節區別最大。

Rocket Pool 本身不選擇節點運營商,而是採用無許可的衆包模式,這也是 Rocket Pool 主打的去中心化賣點,但是用戶的資產依舊托管在 Rocket Pool。

Rocket Pool 節點運營商門檻被降低至 16 ETH。

Frax 在質押收益分成上區別最大。

單純質押 ETH 拿到 frxETH 並不能獲得質押收益,frxETH 的持有者有兩種選擇,一個是質押 frxETH 到 frxETH/ETH 池子成爲 LP,主要賺手續費和 CRV;一個是質押 frxETH 拿到 sfrxETH,賺取質押收益。

顯然在 Frax 上質押的收益會更高,這是因爲 Frax 實際上擴大了收益分配的蛋糕,自帶了 DeFi 樂高。Frax 分配的收益包含 LP 收益加質押收益,而 LP 收益很大程度上由 Frax 的補貼構成。

雖然 Frax 顯示的質押收益率高,但其他的 LSD 也可以去到其他 DeFi 協議獲取收益,底層的質押收益率取決於節點表現,並沒有太大的差別。

LSD 市場現狀

3.1 以太坊質押率

按照市值排序出排名前 20 的公鏈,對比各條 POS 公鏈的質押率,可以發現,以太坊的質押率目前只有 14.77%,非常低(年初 12% 左右),具有非常大的增長空間和增速。

數據來源:Stakingrewards.com

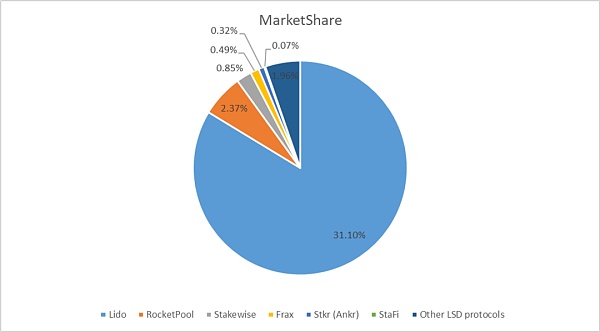

3.2 主要 LSD 協議市場份額

Lido 市場份額最大,是第二位市場份額的 15 倍左右,佔據絕對優勢,Lido 具有先發優勢,且 DeFi 生態成熟。第二梯隊包括 Rocket Pool,Stakewise,Frax,Ankr。第二梯隊協議之間的差距並不大,Rocket Pool 具有一定的先發優勢,Frax 在收益分配上有亮點,其他產品並沒有特別特殊的設計。第三梯隊市場份額較低,目前沒有突出的 LSD 協議。

Lido 的領先優勢明顯。以太坊質押率很低,上海升級後會有比較大的增量空間,第二第三梯隊的項目差距不大,之後將會迎來較大競爭。

數據來源:Dune Analytics

3.3 主要 LSD 協議市場增長率

以下是四個主要 LSD 的 30 日增長率變化,數據截取的時間跨度是 2023 年初至今。Lido 依舊強勢,幾乎沒有負增長,Stakewise 的市場份額上升緩慢,一定程度上反映了老 LSD 協議在商業模式上缺乏亮點,在搶奪質押增量時競爭力不足。

Lido 的增長率一直很高,大部分時間保持增長狀態,並多次有大額質押帶動巨額增長。

Rocket Pool 增長率基本爲正,近期波動收窄。

Frax 一月份到二月初增長率保持較高水平,近期增長率爲負,表現不佳。

-

Stakewise 在大部分時間增長率較低或爲負,市場競爭力差。

數據來源:Dune Analytics Dr.DODO自建 Dashbord

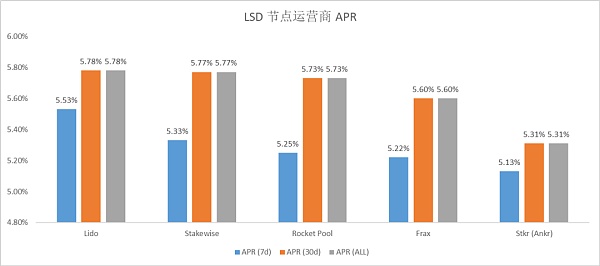

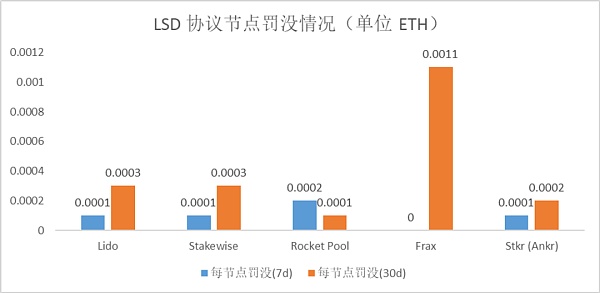

3.4 主要 LSD 協議節點運營商表現

節點運營商是質押收益的基礎,節點運營商的表現將直接影響到 LSD 協議的 APR,以下是主要 LSD 協議節點運營商的表現,各個協議節點運營商的 APR 絕對差距不大,節點運營商之間的差異不明顯。相對來看,Lido 的 APR 保持第一,底層節點運營商表現領先市場;而衆包模式的 Rocket Pool 罰沒較多,APR 相對較低;Ankr 的 APR 表現最差。

數據來源:beaconcha.in

3.5 各個 LSD 的折價表現

LSD 能不能錨定 ETH,是重要的表現指標,這決定了其能否被接入更廣泛的 DeFi 協議,以及圍繞其搭建的樂高的穩定性。LSD 對 ETH 的折價表現一方面反映市場信心,一方面反映 LSD 本身的穩定性。在上海升級後,LSD 可以在鏈上提取,自帶套利機制,LSD 的價格波動都會得到很大改善。

stETH 在去年 Luna 崩盤等行業性事件中有大幅脫錨的情況,脫錨維持一段時間後回復錨定,總體來看能維持錨定。SETH2(Stakewise)與 stETH 類似。

RETH(Stafi)波動較大。

rETH(Rocket Pool) 長期保持溢價且溢價有所上升。

ankrETH 曾大幅折價,近期恢復錨定。

-

frxETH 數據較少,早期波動較大。

數據來源:Dune Analytics Dr.DODO自建 Dashbord

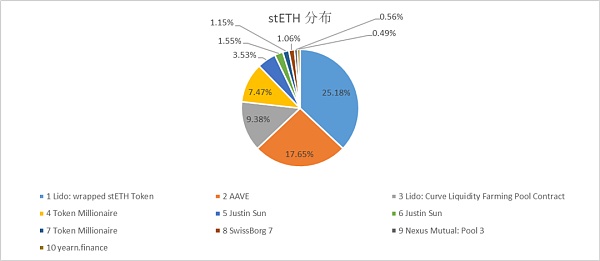

3.6 LSD 的用處去向(以 stETH 爲例)

stETH 前十持有地址總共吸收了 68.02% 的 stETH。前三持有地址吸收了 50% 的 stETH,分別是 wstETH 合約,AAVE 以及 Curve 池。封裝 wstETH 的用戶大概率也會去 DeFi 協議中實現更復雜的收益策略,因此,有超過 50% 的 stETH 流動性被釋放到 DeFi 協議中。而 stETH 的三大去處是:封裝 stETH,享受質押收益的同時接入 DeFi;AAVE 抵押;Curve 挖礦。

有 25% 的 stETH 被封裝成 wstETH(備注:封裝 stETH 可以在享受質押獎勵的同時接入 DeFi 協議)。

有 17.65% 的 stETH 存在 AAVE 中,是 stETH 的第二大去處。

有 9.38% 的 stETH 在 Curve 中做流動性挖礦,是 stETH 的第三大去處。

數據來源:etherscan

4.賽道發展 & LSD 生態機會

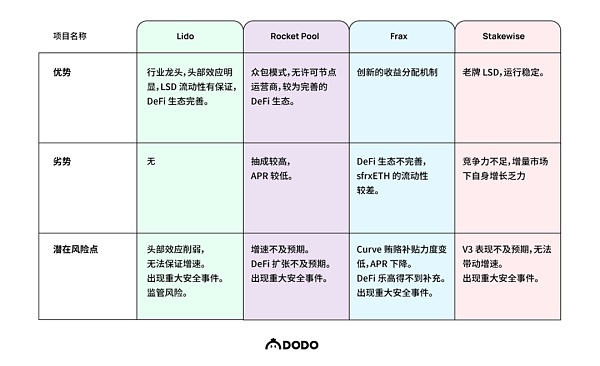

4.1 主流項目對比

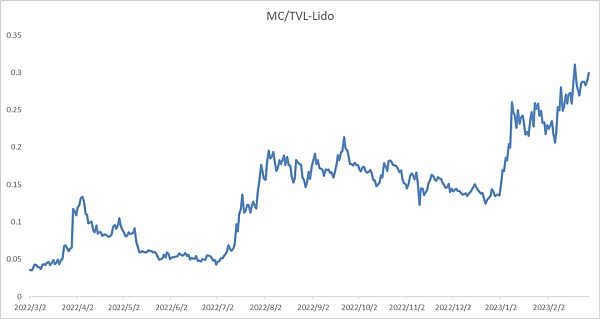

LSD 協議的原生代幣爲市場提供了一個估值標的,關注原生代幣是否分紅等在當下的市場環境下並沒有太大意義。底層來看,節點運營商的表現差異不大,節點運營商方面沒有什么可以突破的地方。市場佔有率,產品的競爭力(很大程度上由 DeFi 樂高影響),能不能繼續擴大規模,以及市場對 LSD 上升空間的預期就是較爲重要的。

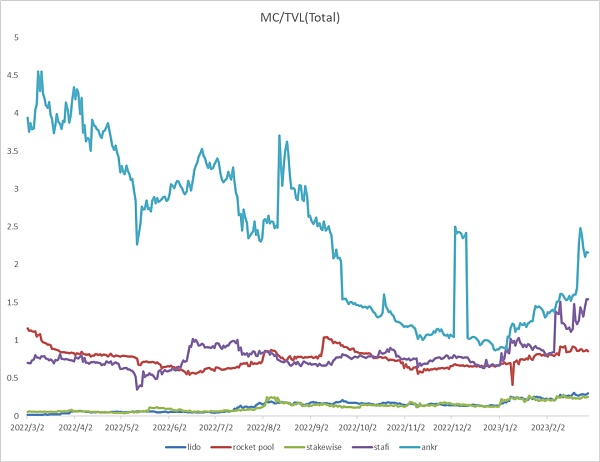

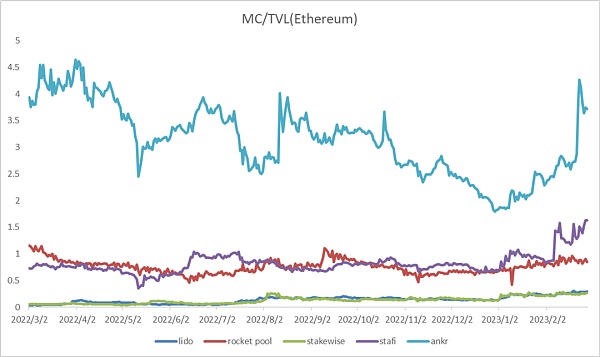

對比分析 MarketCap/TVL,可以看出年後市場對 LSD 賽道的估值明顯擡升。以下幾點值得注意:

Lido 估值處於歷史高位,目前在 0.2 到 0.3 之間震蕩。

市場對於各 LSD 的估值存在分歧,分歧的部分原因是因爲原生代幣設計存在差別,規模較小的協議相對估值越高。

規模小的 LSD 協議增長空間也大,在增量市場中快速擴張的機會越大,當前的估值已經反映了一部分預期。

Stafi 和 Ankr 估值較高,需要注意風險。

數據來源:coingecko,defillamma

4.2 小規模 & 新 LSD 項目總結

Maker DAO 推出的 Spark Pool,特點是自帶借貸市場和承諾在初期進行市場激勵。

Etherfi,無托管 LSD 解決方案,3 月 4 日上线。

Stader,降低節點運營商門檻至 4 ETH。

Hord,主打通過 $Hord 額外獎勵達到高 APR。

LSD 收益聚合器類,例如,Yearn 推出的 LSD 產品,Pendle Finance(提前折現 LSD 質押收益),以及新項目 Liquidity Staking Derivatives。

5.LSD 對 DeFi 其他賽道的影響

5.1 借貸

LSD 對於借貸協議是優質的抵押品,LSD 本質上是帶息的 ETH 存款,同樣也需要借貸協議隨時獲得流動性。LSD 的持續火熱將會在以下幾個方面影響借貸賽道。

LSD 是優質抵押品,新增的 LSD 會是借貸協議近期增長的重要來源。

借貸協議本身可以作爲 LSD 的槓杆化工具,LSD 在借貸協議中的增長同時會提高借貸協議的風險,借貸協議在流動性管理上面臨挑战,在市場波動時可能會導致借貸協議連環清算。

借貸協議本身會參加 LSD 產品的搭建,比如 Maker DAO 推出了自己的 LSD 產品 -Spark Pool,借貸協議入場 LSD 的優勢是可以圍繞 LSD 做定制優化。

5.2 DEX

在上海升級允許提現之前,DEX 作爲 LSD 的退出通道,上海升級之後,DEX 也將作爲 LSD 最重要的退出通道,快速方便。LSD 與 ETH 可近似看成穩定幣交易對,LP 做市風險低,收益可觀。

LSD 需要在 DEX 中爭奪流動性,以求更高的穩定性和收益。Curve,Balancer 等或將成爲新的 LSD 項目爭奪流動性的重要战場,更高的收益激勵 → 更大的流動性 → 更好的用戶體驗 → 更高的市場份額。

DEX 會從 LSD 交易池中獲得收益,LSD 增量會帶動 DEX 的 TVL,交易量,收入等,Curve 通過 stETH 交易對已經收益頗多。

LSD 對流動性和收益的競爭會推動 DEX 相關生態的發展,比如 Frax 需要通過 Convex 賄選收益,Aura Finance 提供了在 Balancer 中增加激勵的途徑。DEX 會受益於對 LSD DeFi 樂高的搭建。

5.3 基礎設施

LSD 在商業模式上還存在着托管用戶資產,節點運營商中心化的問題。Ankr 有過安全事件,整個體系的穩健性需要底層提出更有效更安全的解決方案。

DVT 即去中心化驗證者技術用於解決節點運營商中心化的問題,簡單來說是將 Validator 交由多個節點運營,降低單點故障的風險。

SSV Network 是 DVT 技術的服務提供商,LSD 通過類似 SSV Network 的解決方案可以使節點運營更有效率,更加去中心化。

Lido 已經在測試網嘗試接入 SSV Network,而 LSD 巨大的市場空間將會爲 DVT 技術服務提供商提供相當可觀的市場。

感謝來自 Snapfinger Research,7upDAO, 以及 DeFi KOL @0x_Todd,@NintendoDoomed,@DeFi_Cheetah 的寶貴反饋!

參考文獻

https://mirror.xyz/0x17f3F81860345567482E1D232FB5B6f8bD77f3Bd/mcgqcKozJPlcLfP1G3dv5JDAUpcYJ6-Eu4ND08xSTiQ

https://ethereum.org/zh/staking/

https://mirror.xyz/0x111c5b6E316D72036cf9f4a7C0943Ac0Bb24ffe6/Z4cwpy5wqvVHB2J5S79Pd6fPrxEthz0VEjdFD1aziPA

https://twitter.com/jason_chen998/status/1612507639413641225

https://www.panewslab.com/zh/articledetails/u41q21h4z545.html

https://news.marsbit.co/20221122181456777765.html

https://notes.ethereum.org/@adiasg/preventing-eth2-validator-failure#Proposals-for-SSV-protocols

https://mirror.xyz/0x17f3F81860345567482E1D232FB5B6f8bD77f3Bd/miMs_ElrL0aTWkKZAjR_0v7lRUAjsji-czDNgx5MG5o

https://docs.lido.fi/

https://docs.rocketpool.net/overview/

標題:數據解讀以太坊質押賽道

地址:https://www.coinsdeep.com/article/11155.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。