解析Arbitrum上的衍生品DEX GammaSwap:將無常損失轉化為「無常收益」

發表於 2023-03-10 20:00 作者: 區塊鏈情報速遞pro

GammaSwap 是建立在 Arbitrum 上的鏈上衍生品DEX,旨在解決流動性質押中 LP 們不得不承受的無常損失的痛點。本文源自Cabin VC所著《Alpha Track | GammaSwap :將無常損失轉化為“無常收益”》,由PANews整理。 (前情提要:Uniswap vs. Curve!兩大DeFi巨頭互打,用戶更看好誰? ) (背景補充:美國監管賜死 BUSD 後,你該理解這些新 DeFi 穩定幣 )

註:本文主要介紹 GammaSwap 針對LP 無常損失提出的解決方案,不作任何投資建議。

TL;DR

- 許多 DEX 將基於 Uniswap V3 推出自己的 V3 版本,而集中流動性會放大無常損失;

- AMM 本質上內嵌了一個期權市場,LP 承受 gamma 風險卻沒有得到對應的補償;

- GammaSwap 引入了 LP 的波動率交易市場,有望將“無常損失”轉化為“無常收益”;

GammaSwap 是建立在 Arbitrum 上的鏈上衍生品 DEX ,旨在解決流動性質押中 LP 們不得不承受的無常損失的痛點。為了理解 GammaSwap 的設計理念,我們先要了解 DEX 們目前採用的恆定函數做市商(CFMM)會造成無常損失的本質原因。

一、集中流動性會放大無常損失

(如果您對Uniswap V3 和無常損失已經非常了解,可以跳過這部分)

相較於其他 DEX 的 AMM 池子將流動性均勻的分布在 x*y=k 這條曲線上,Uniswap V3 版本最大的特點是集中資金池(Concentrated Liquidity),允許 LP 在其選擇的價格範圍內提供流動性。舉個極端的例子:穩定幣 USDC-DAI 的價格基本維持在 0.99-1.01 之間,而池子中 99.5% 以上的流動性分布在可能永遠達不到的價格上,資金效率低下。而 UNI V3 中,用戶可以自定義在哪個價格區間內提供流動性,提高了資本效率,能賺取更多的手續費獎勵。但同時,用戶也將承受更高的無常損失風險,相當於是對流動性頭寸加了槓杆。

解析Arbitrum上的衍生品DEX GammaSwap:將無常損失轉化為“無常收益”(資料來源:Uniswap)

無常損失簡單來說就是:當 AMM 池中存入的資產價格發生波動時,LP 頭寸中的資產數量也會變動,會減少因價格上漲而帶來的浮盈,以及增加因價格下跌而帶來的浮虧。波動率越大,無常損失也越大,如果價格又回到了初始的狀態,那麼無常損失將為 0,因為價格波動是無法預測的,所以這種風險被稱為“無常損失”。

舉個簡單的例子:假設 ETH 價格為 1000$,用戶存入了 1 個 ETH 和 1000 個 USDC 的 LP 頭寸,然後 ETH 價格來到了 2000$。

1)如果選擇在所有的價格區間內提供流動性(V2)

用戶的 LP 頭寸會跟隨池子整體的頭寸變化而變化,此時 LP 頭寸會變為 0.707 個 ETH 和 1414 個 USDC,總價值 2828$,相較於初始存入的 1 ETH 和 1000 USDC 來說,本金損失了 5.72%。(具體計算過程參照 Uniswap文檔)

2)如果選擇在 [500,1500] 的價格區間內提供流動性(V3)

用戶的 LP 頭寸會在 ETH 價格達到 1500$ 的時候全部變為 USDC,此時無常損失達到了21.5%,這種情況下相當於是 V2 的 4 倍。(具體計算過程參照 Uniswap文檔)

二、AMM本質上相當於內嵌了一個期權市場

期權是一種金融合約,買方付出一筆期權金後,擁有能在到期日或到期日之前,以預先確定的價格(行權價格)購買或出售資產的權利。在傳統期權市場中,存在兩個術語:delta 和 gamma。

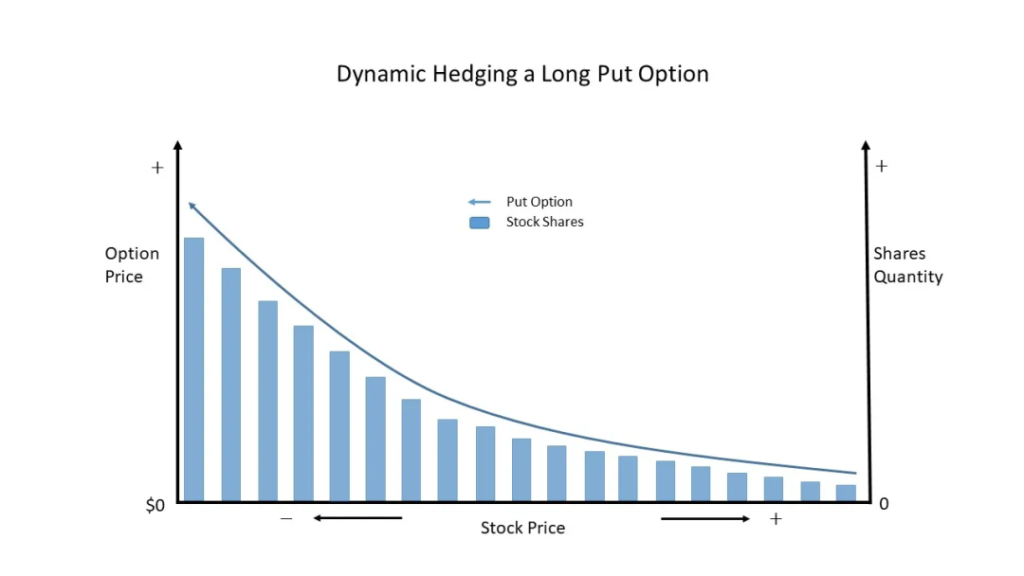

delta 是指標的資產價格變動時,期權價格的相對變動幅度。比如一份 ETH 看漲期權的 delta 為 0.5,即當 ETH 現貨價格變動 1 時,期權價格就同向變動 0.5,可以通過賣出0.5 個 ETH 來對衝。由於 delta 是動態變化的,所以需要動態調整標的的頭寸來保持delta 中性,這就是 delta 對衝。

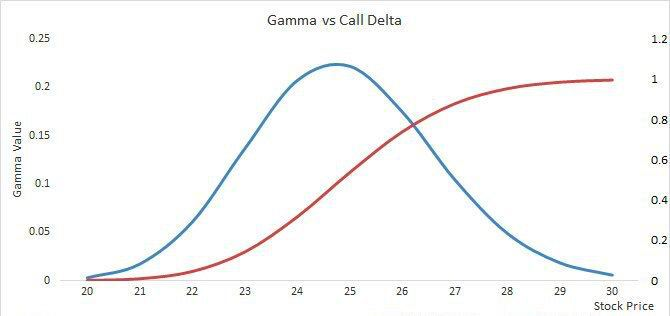

gamma 是指 delta 值相對標的價格變化的變動速率,當 gamma 較大時,說明 delta 相對標的價格變化很快,因此需要及時調整標的頭寸,否則容易承受損失,這就是 gamma 風險。在不考慮時間因素的情況下,波動率越大,期權金越貴。

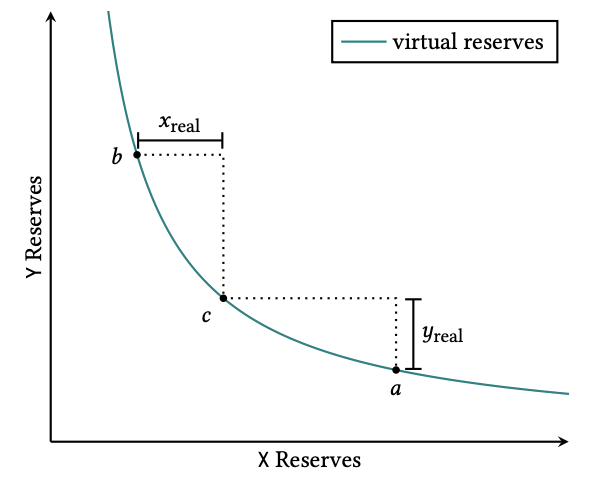

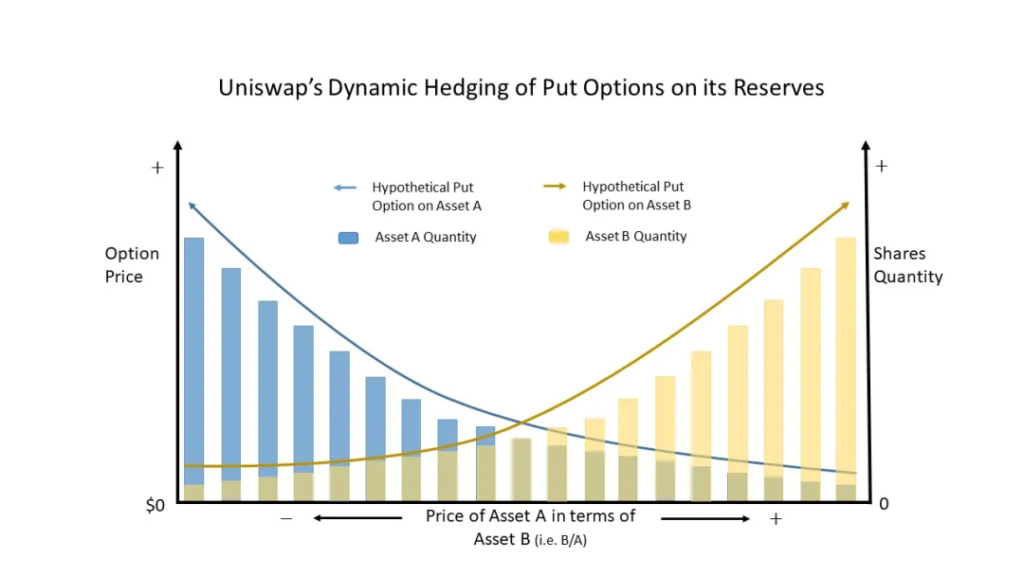

聯繫到 DEX 們採用的 AMM 模式,當池子中的一種資產相對另一種資產的價格變動時,池子中兩種資產的數量會沿著 x*y=k 曲線非線性的變化,可以理解為 DEX 在通過恆定函數曲線來動態對衝 delta。

當資產波動率大時,gamma 風險也就越高,LP 們承受的無常損失也就越大(期權金)。因此 AMM 可以看成是內嵌了一個永續期權市場,始終在動態地對衝其儲備中假設的多頭看跌期權的風險倉位,而 LP 則暴露在 gamma 風險之下(相當於做空 gamma),承受無常損失的風險來獲取交易手續費。

但交易手續費與波動率之間不能用一個表達式直接掛鉤, DEX 也將手續費稱作為提供流動性的激勵,這意味著 LP 缺少了承擔這部分 gamma 風險相對應的補償。很多時候手續費收入並不能 cover gamma,比如行情波動較大時或者一些 shit coin 池子,尤其是當在較窄範圍內提供流動性時,會放大 gamma 風險。

Uniswap V3的源碼商業許可證即將在 4 月份到期,不少 DEX 正在基於 UNIV3 的基礎上做部分改良來推出自己的 V3 版本,包括 PancakeSwap 和 Osmosis 等。屆時很多用戶可能會在資本效率與無常損失之間難以抉擇。

三、GammaSwap

GammaSwap 正致力於解決這一問題,允許用戶借入 LP 來做多波動率(gamma)。

1)機制介紹

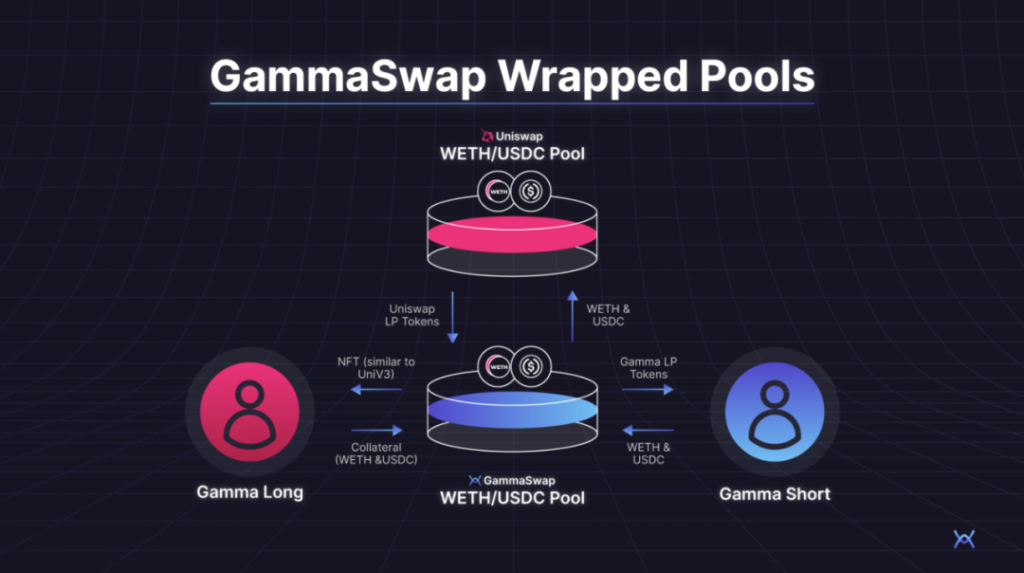

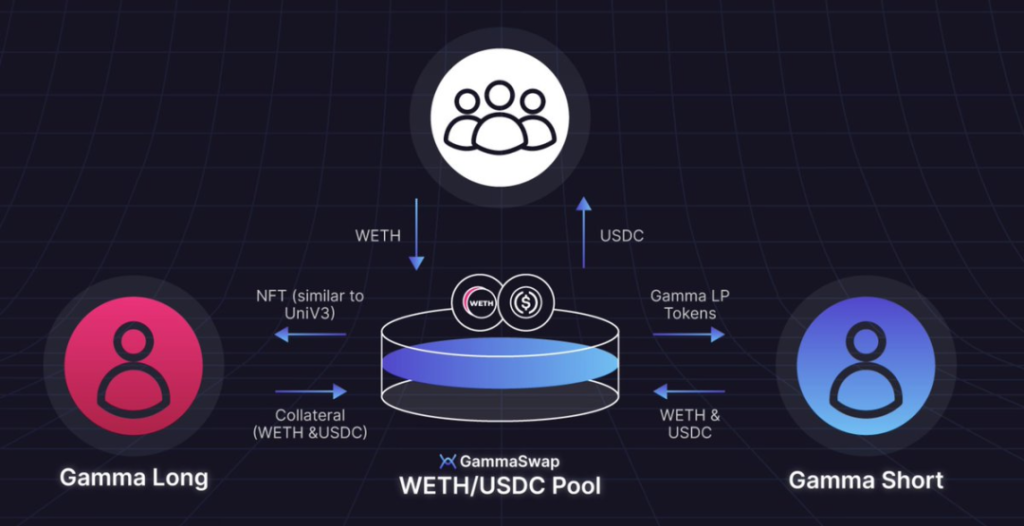

GammaSwap 中有兩個參與者。做空 gamma(波動率)的 LP 提供者和做多 gamma 的借款人。在 Uniswap ETH/USDC 池的情況下,LP 可以使用儲備代幣(ETH 和 USDC)或直接使用 Uni LP 創建頭寸。假設 LP 將儲備代幣存入 ETH / USDC 池。GammaSwap 會將這些基礎代幣存入 Uniswap,接收 Uni LP 代幣並保留在智能合約中。GammaSwap 隨後會向 LP 提供者發行 GammaSwap (GS) ERC-20 LP 代幣。GS LP 持有者不僅可以獲取 Uniswap 中的交易手續費,還可以從借款人手中獲得利息。當波動率較大時,做多波動的需求會增加,利率也會上漲,因此即使 GS LP 沒有選擇對衝無常損失,仍然會獲得更好的補償。

對於希望做多 gamma 的人,需要先提供足夠數量的抵押物(ETH、USDC等)才能借入 LP,會收到一個類似於 Uni V3 的 NFT 來管理他們的貸款。當用戶開倉時,GammaSwap 將 Uni LP 代幣兌換為基礎代幣並創建合成 GS LP。然後就可以通過將代幣比例傾斜向某一種,來做多波動率,並獲得類似期權的回報函數。

貸款必須保持 90% 的 LTV 比率才能保持健康。如果貸款超過這個門檻,將會被清算。隨著基礎代幣向任一方向移動,貸款變得過度抵押,用戶可以用儲備代幣購買更多的 LP 代幣。

gamma 多頭可用於多種策略:1. 對任何代幣對的波動率進行槓杆押注 2. 對衝無常損失 3. 保護自己免受新項目的影響。通過做多 gamma,有機會將“無常損失”變為“無常收益”。

解析Arbitrum上的衍生品DEX GammaSwap:將無常損失轉化為“無常收益”(資料來源:GammaSwap)

值得注意的是,據官方宣稱,GammaSwap由於其收益率曲線的形狀,不需要依賴預言機進行價格驗證來防止閃電貸攻擊,因此可以應用於任何 AMM 中的任何流動資金。即使是全新的未經測試的項目也可以提供長期的波動性倉位,以增加其代幣流動性提供者的收益並降低參與此類項目的風險。關於這一點,可能需要進行更多的測試來檢驗安全性。

2)項目背景

GammaSwap 創辦人為@0xDevinG,對 defi 有非常深的理解,其餘團隊成員信息暫未披露;

GammaSwap 目前完成了 170 萬美元種子輪融資,參投方包括 Skycatcher Crypto、Dialectic、Space Whale Capital、Modular Capital、Portico Ventures、Ouroboros Capital、Owl Ventures、RenGen、Manifold Trading,個人投資者包括 GMX 核心成員以及 DeBank 上持倉金額第二大錢包所有者等;

GammaSwap 目前已與 SushiSwap、Balancer、Olympus 達成合作;

GammaSwap 目前通過了 Zellic 和 HalbornSecurity 的審計,更多的安全審計正在進行中;

GammaSwap 於 2022 年 12 月底開放了測試網,目前仍在測試中,預計將在未來幾周內上線 Arbitrum,社群活躍度較高;

3)總結

GammaSwap 通過借貸給 LP 持有者提供更多收益可能性,補償 LP 因 gamma 風險帶來的無常損失。而 gamma 多頭針對不同的 LP 也有多種策略玩法。

GammaSwap 最大的風險來自於智能合約,由於其不借助預言機驗證,對合約設計和安全性有較高要求。

GammaSwap 面向的對象為所有 AMM 中的 LP,解決了 AMM 的部分痛點,通過與 DEX 的集成在目前的存量市場中另闢蹊徑。目前這塊市場競爭者較少,GammaSwap 具有先發優勢。

?相關報導?

Cardano 生態 DeFi 中繼站》Astarter 公布過渡階段的 ISPO 獎勵計劃

美債殖利率破5%打贏DeFi!MakerDAO提案加倉債券7.5億鎂

解讀比特幣上的「Uniswap」:基於Stacks 的DeFi 協議 ALEX Lab

Tags: DEXgammaGammaSwap流動性無常損失標題:解析Arbitrum上的衍生品DEX GammaSwap:將無常損失轉化為「無常收益」

地址:https://www.coinsdeep.com/article/11244.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。