《「我是有錢人」迷思739》未來特別值得保戶注意的2大保險市場商品趨勢

發表於 2024-04-18 11:12 作者: 區塊鏈情報速遞pro

前一、兩個星期,有幾則關於「分紅保單附加健康險爭議」的新聞,吸引了筆者的注意及興趣。先是在3月30日,媒體刊出一則「金管會擬限制分紅保單結合綜合險,恐有損保戶權益」的新聞。

但在第二天,金管會就立刻發了一篇「並未限制分紅保險不得以綜合險設計」的新聞稿以澄清。但是在4月12日,金管會所公佈的「分紅保單及實支型醫療險71新制新聞稿」中,也同時指出:分紅保單主約有壽險以外的理賠項目,須採核准制,若是附約設計才可採備查制。保險局表示,現行正在架上賣的分紅保單,壽險公司要在上路前審視是否符合新制,現行若主約中有意外、醫療等理賠項目,7月要重新送審,或是改為附約。其實,也就是坐實了原先外界疑慮。

市場上愈來愈多「綜合保單」

儘管出現爭議的,是「分紅保單+健康險」的「綜合保單」。但事實上,這種早已行之有年的「買壽險主約附送健康或意外險」的「綜合保單」,雖然至今的張數不多。但是據熟悉市場的業者了解,卻有越來越多的趨勢。

根據一位壽險公司精算主管的說法,這類「綜合保險」之所以越來越多,最主要就是為了避免時下保戶「愛比較保費CP值」的習慣。這是因為這種「主約再附送意外或健康保障」的「綜合險」,跟一般民眾常會進行的「壽險主約+多張意外或健康險附約」模式完全不同。

這位資深精算師表示,雖然「綜合險」的費率精算,必須同時包括壽險主約及所送保障,但是,民眾完全無法像投保「主約+多張附約」組合一樣,明顯區分壽險及附約的費率成本高低。「特別是分紅保單的同一性別、年齡及保額的費率成本,又比不分紅保單要高(費率較高,是因為保險公司提供保戶一個「分紅的可能」),自然得靠一些額外附送的保障,才能透過此一『話題』,吸引保戶掏錢投保」,他說。

正由於以上及最近的新聞,筆者認為保戶有必要注意保險市場以下兩大趨勢發展,並做出有利自己的因應:

首先,保險公司會用「綜合險」及「細分化保單」,讓保戶在覺得「保費沒太貴」的前提下「買單」。說到底,保險公司為了避免時下保戶「特愛比較費率」、「重視CP值」的喜好,但相關風險(特別是長壽及健康兩大風險)又越來越高之下,不論是以上這種類似「買菜送蔥」的「綜合險」會越來越多,許多健康險商品,也會更為「細分化」,以便讓保戶在「保費還不算貴」的印象之下「買單」。

以上所謂的「保險商品細分化」是指:現在已有越來越多保險公司,推出「只保障某一疾病或範圍」的保單,像是針對罹患失智,罹癌標靶藥物給付…的保單。

小心沒有理賠

筆者不是說這些保單「一定不值得買」,只是,儘管保障範圍限縮,有利於費率變得較為便宜,保戶最終還是得有一基本認識:當保戶未來不幸發生保險事故,但又不符合限縮的保障範圍及條件時,所買的保單,就是不會提供任何保險理賠。

又例如上面所提到的「綜合保險」,以目前筆者所看過的幾張綜合險保單為例,所「附送」的健康保障,都是非常的低(例如只有「基本保額」的10%)。

如此一來,保戶在投保之前,一定要徹底了解,自己所買的保障內容有哪些?而且,也可能真得要認真思考:是否應該回歸「壽險主約」與「健康險附約」分別投保的原則?

這是因為,由於綜合保險的健康保障是「附贈的」,假設保戶繳了幾年保費之後,不想再要這張保單,或是採取「減額繳清」的方式,就等於「所附贈的健康保障」也沒了(採取「減額繳清」方式,所贈的健康保障會依一定比例縮水)。

但是,假設保戶原本採取的,是「壽險主約+健康險附約」的模式,一旦保戶採取「減額繳清」方式,只要繼續繳附約保費,所有相關健康險附約的保障都還在,且不會減少。

分紅保單的「不保證」

其次,「分紅保單」既不「保證分紅」,結構又非常複雜、難懂,且無法將不同公司保單進行比較。儘管分紅保單,提供保戶一個「可以分紅」的希望,但不要忘了,「分紅」就跟所有「非定存金融商品」一樣,全都是「不保證」的。

原本,筆者想藉由「已發行分紅保單的保險公司,過去歷年分紅資料」,進行不同保險公司「是否誠實分紅」,或是「某家保險公司分紅數字,真的較其他公司為多」的結論,特別請教了一位精研分紅保單的保經公司高階主管。

但是最終,這樣的比較仍舊失敗。理由便在於:分紅保單除了「英式」及「美式」的不同外,最重要的是:由於每一家公司、每一張保單的死差、利差及費差的精算不同,就算壽險公司公告過去分紅保單的歷年分紅資料,保戶也無從「相互比較起」。

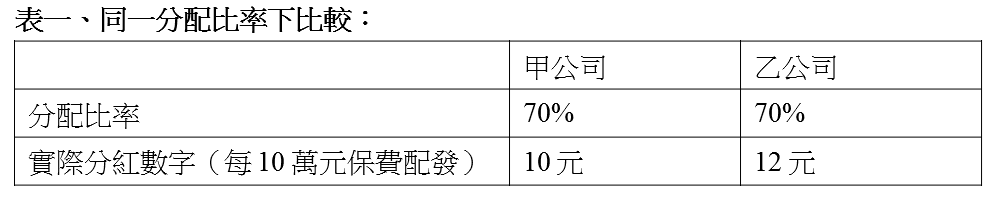

筆者實際以下二表進行解釋,也許保戶就會「更有概念」。下表一中,當兩家保險公司,都是將該年度保單盈餘的70%,分配給保戶時,就算乙公司實際分紅數字高於甲公司,卻也不一定代表「乙公司投資績效優於甲公司,所以分紅數字較多」,其理由便在於:不同公司在死差、費差及利差上的基礎不同。

這位高階主管表示,不同的壽險公司,就算預期的投資報酬相同,在相同的保費基礎之下,只要保額及保價金有所不同、採用的生命表不同,甚至是當年度預期死亡人數的不同,都會造成分紅的數字出現差異。

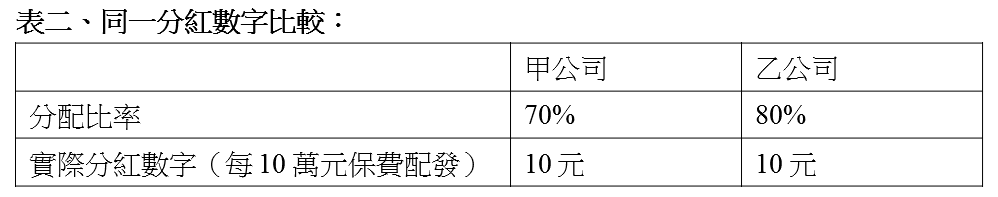

至於下表二,雖然兩家公司分紅保單的數字相同,卻並不表示「兩家公司投資績效相等」。因為,除了以上「不同公司在死差、費差及利差上的基礎不同」外,精明的保戶還應該參考兩家公司的「分配比高低」。

正因為以上歷史績效數字難以互相比較,筆者認為保戶更加不宜,用各家在官網上所公告的歷史分紅數字,做為「分紅成績比其他公司好,並且值得投保」的依據。

二大指標可參考

既然過往數字不能做為參考,那麼,對分紅保單有興趣的保戶,又該怎麼選擇哪一家保險公司的分紅保單呢?這位精研分紅保單的保經公司高階主管建議保戶,可以參考以下指標:

指標一、保險公司官網中,有沒有獨立且明顯辨別的網路專區?目前依照規定,凡有銷售分紅保單的保險公司,都必需在各公司的官網上,公開分紅保單的各年度分紅狀況。其中,更需揭露5歲、35歲及65歲男女的實際分紅物字。因此這位主管就表示,如果連分紅專區都不容易立刻找到,不是保險公司根本不重視分紅保單,就是根本不想讓已買的保戶「詳細了解過往歷史及現在資訊」。

指標二、儘管壽險公司的經營績效,是保戶購買分紅保單的最大保障。但是,保險公司的「誠信」,恐怕才是最值得保戶參考的依據。因此,保戶最好問問過去,有買過分紅保單的保戶,其後來的歷年實際分紅,到底與當初保險公司計畫書上的數字,有沒有很大的「落差」?儘管這樣的歷史數據,不能跟其他公司進行比較。但至少是保戶,是否選擇購買某一家壽險公司分紅保單的重要依據。

當然,投資總是「有賺有賠」,分紅狀況不一定能讓購買分紅保單的保戶「年年都如意」。然而,保險公司歷年的實際作為,就會成為保戶審視公司「是否具誠信,是否願意在賺錢之後,維持當初承諾中分紅」的最大指標。

不過據這位保經公司高階主管的了解,某家過往知名的分紅保單銷售公司,便是在歷經2年,因為整體投資市場績效不佳之後,便開始將分紅「打85折」後給付。如今8年過去了,在近幾年投資市場牛氣沖天之下,這種「分紅打85折」的做法,卻依舊沒有改變。「從這樣的舉動,便可以看出這家保險公司的投資部門與董事會的董事們,是否真的認真看待他們過往賣的分紅保單,以及有沒有誠信了」,這位主管說。

當然,光有以上指標,可能還不足以100%滿足「保戶如何選擇銷售分紅保單保險公司」的問題。特別是金管會近日所公佈的「71新制」中,完全就只有「宣示性意義(例如:「分紅機制透明」、「不能過度渲染分紅夢」、「不能以高分紅做為宣傳話術」…)」,卻沒有實質的規範與實際有效資訊揭露的原則,可供保戶們參考。

所以筆者還真的不得不這麼說,對於分紅保單存有「分紅夢」的保戶,恐怕真得仔細認真思考一下:自己到底是為了什麼理由,「必須一定得買」分紅保單,而不是傳統「保障金額100%確定」的不分紅保單?

其理由很簡單,這世上沒有保戶絕對不能買的金融商品,但卻必須有以下兩個前提:一是透過資產配置的方式以「分散風險」;另一個則是保戶,得完全了解自己買了什麼東西!

《免責聲明》本專欄所提供之資訊,均由作者自行蒐集並撰寫完成,所有觀點僅為個人對市場的看法,並非任何投資勸誘或建議。若有引用數字及相關計算,均已力求精確,惟不保證其正確性,也不作為任何投保或購買的建議,對此不負任何法律上的責任。另外,本專欄版權所有,轉載請註明出處。※延伸閱讀》《李雪雯的健康財富百寶箱》https://www.facebook.com/wealthnotes(若讀者有相關投資理財問題,也歡迎在此專欄或以上粉絲團留言,個人將盡力、盡速回覆),在《聯合新聞網》刊登超過1星期的文章,將會轉貼在個人部落格中:http://swlee0630.blogspot.tw/

標題:《「我是有錢人」迷思739》未來特別值得保戶注意的2大保險市場商品趨勢

地址:https://www.coinsdeep.com/article/116074.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。