一文看懂何謂「套利」| 加密貨幣無風險期權實例 & 操作教學

發表於 2023-03-25 17:00 作者: 區塊鏈情報速遞pro

散戶也能輕鬆建構自己的套利策略! (前情提要:期權QA|難學風險又高?破解選擇權「三大迷思」,掌握策略抓準機會、提高獲利)

一般而言,獲利通常都會伴隨著風險,但有些策略專門找尋市場的漏洞或不效率,使策略本身不需要承擔風險(也就是策略不會虧損),但能夠產生獲利,在投資交易領域我們稱作「套利」。

今天會有圖片跟影片白話說明套利的概念及實際操作,帶大家理解這些機構投資者最愛的套利機會,讓我們散戶也能輕鬆建構自己的套利策略!

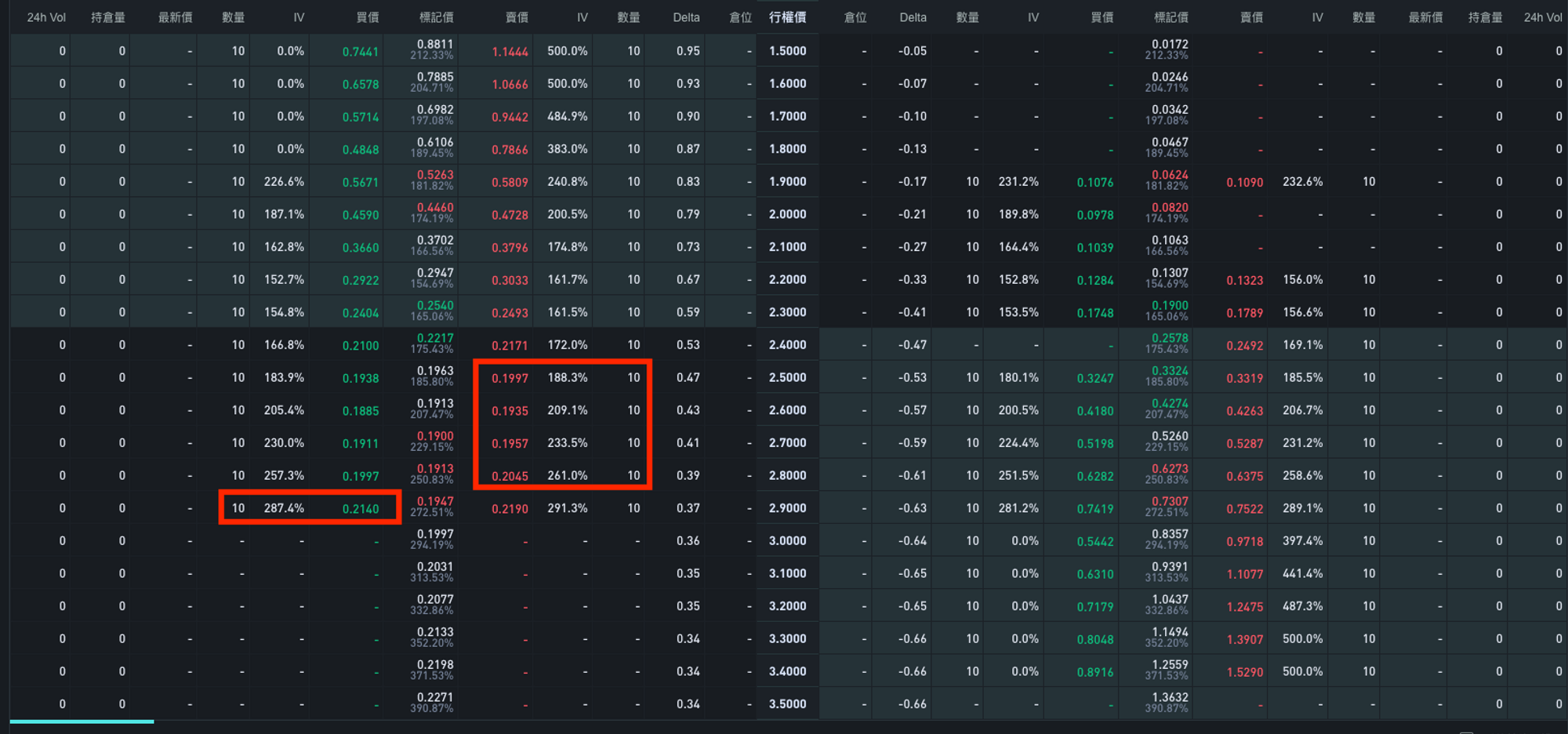

這邊先用一張圖來讓大家看看,真實的選擇權套利機會長什麼樣子,而接下來的文章會詳細解釋。

套利(Arbitrage)是什麼?

套利是指利用不同市場的價格或利率差異,獲得無風險利潤的交易策略。

在套利的過程中,交易者買進低價市場的資產,同時在高價市場出售相同或類似資產,獲得的利潤即為其中價差。

套利的起源可以追溯到中世紀時期,當時的商人藉由不同地區的票據匯率差異從中獲利。套利可以作為市場的自我調節機制之一,減小不同市場或品種之間的價格差異。

所以套利可以說是維持市場效率極為重要的一環,也提供合理的經濟誘因讓市場參與者自動自發的去做套利行為。

常見的套利策略

加密貨幣產業實務上我們常見的套利策略大致可分為以下 3 種:

1. 期現貨套利:買入現貨並同時賣出對應的期貨商品(或相反),從中賺取價格差異的利潤。

2. 跨市場套利:利用不同的交易市場之間的價格差獲利。

3. 期權套利:與期現貨套利類似,但商品選擇多了期權商品,同樣將標的曝險多空抵銷,單純賺取無風險的價格差獲利。

但幣圈之外,如了上述提到的策略之外,有更多更複雜的套利機會,例如可轉換債券套利(Convertible Arbitrage),股息套利(Dividend Arbitrage),兼併套利(Merger Arbitrage)等等。

而這些套利機會在傳統金融基本上只有機構能夠喫到這塊餅,但在幣圈、區塊鏈產業參與者還不是太多,所以市場效率還不是那麼高,連散戶都有機會能夠佈局套利策略。

例如我們在幣圈常聽到的「搬磚」其實就是套利策略,在幣圈只要具備這些知識,就能賺到別人賺不到的錢,而現在期權商品正在這個紅利階段。

接著就要進入我們今天的重頭戲:加密貨幣選擇權手動套利機會解析!

? 另外,對套利策略或歷史有興趣的朋友可以上網搜尋:快閃大對決(Flash boys),書中完整介紹高頻套利交易的過程、以及電子交易剛開始盛行時的各種套利機會。

# 加密貨幣期權套利機會

這個部分我使用 BIT 交易所為例,因為他們 USD 本位的期權商品在快速擴增中,造市商的造市策略讓我們有機可乘,於是就錄下來跟大家分享。

而整個加密貨幣期權產業的機會,尤其是今天討論的套利策略,在我之前的文章《解密|機構如何用選擇權收割散戶?<2>秒懂選擇權交易數據》中有詳細說明,建議先去看看。

以下為我在 BIT 交易所手動套利 TON 期權商品的機會與過程。

從影片中可以看出我們在同商品、同到期日、不同行權價的買權(Call)之間套利,原理是利用兩個不同行權價之間的定價錯誤、一買一賣使部位曝險抵銷,達成無風險卻有獲利的狀況發生。

但需要注意的是,這邊說的無風險是指價格方向風險,但如果交易所倒閉或加密貨幣全體被封鎖等個別風險還是有的,不過我們交易上仍習慣稱之為無風險套利策略。

為何會出現這種套利機會?

無風險獲利這種天上掉下來錢的事情聽起來不應該出現、或是一出現就應該馬上被搶光,所以大部分人下意識會覺得這種機會輪不到我們來賺。

但事實是,這種機會在幣圈還是存在的,這部分我們分為以下 3 種角色來討論,為什麼這些機會會存在?

- 造市商:可能是造市商的避險標的流動性不夠,無法精準的選擇正確的參數。也可能造市商仍不熟悉新產品、還在測試策略的參數設定,在還沒調整完成前被我們抓到套利機會。

- 一般交易者:市場上有急迫買入、賣出選擇權商品的交易者,而他們並未有選擇權知識基礎。或單純急於交易,認賠售出部位換取流動性。

- 市場:不同交易所的參與者不同,各自定價不同,且交易所間搬磚行為不活絡,可能比較少人知道選擇權怎麼搬,需要有定價基礎。

如何套利?

回到最根本的套利原理,其實大原則只有 2 點:

- 知道標的物絕對價值

- 鎖定各契約相對價值

如果知道標的物的絕對價值的話,就可以跟目前價格比較,如果價格有差距的話,就能直接買空或賣空,等著價值與價格收斂賺取中間價值。

但通常我們很難確切知道一個商品的絕對價值,所以都會預設該商品在流動性最好的交易所的價格就是絕對價值,接下來就是要找不同交易所、或不同衍生性商品的價格,是否跟絕對價值不同,如果有訂價偏差的話,扣除掉成本,剩下的價差就是套利機會。

總結一句話,擁有「同樣曝險」但「不同價格」時,只要能做出買低價的同時賣出高價的商品,扣除成本大於 0 的話,就是無風險套利策略。

未來可能還會有哪些套利機會

我之前的文章提過,加密貨幣期權發展會經歷 3 個階段:

1. 早期市場價格發現效率差

2. 中期發展的過程中套利機會湧現

3. 成熟期市場套利機會消失

目前我們正在第 1 階段的末期,而第 2 階段會是套利機會爆炸多的時候,例如各種不同的交易所發現,開期權賭場可以手續費賺飽飽之後,現有交易所都會搶著想要分這塊大餅,目前這個部分已經慢慢成形。

再來就是推出一堆新的期權標的,就會出現本篇文章這種剛上幣造市商還沒準備好的情況,而且是多家交易所都有這種狀況。

到時候不同交易所間、不同到期日間、跟期貨之間、鏈上,4 者價格互相交錯、價格差距偏大的機會會非常多,所以現在、此時此刻就是我們搞懂期權和套利的最好時機。

結語

本文帶大家認識什麼是套利、以及實際帶大家看一個連散戶都能操作的加密貨幣期權套利策略,最後提供各位具體怎麼制定套利策略和準備方向,讓大家能夠在加密貨幣產業得到和機構投資者同樣的機會。

推薦大家先把交易所註冊起來,做一些小額的交易熟悉交易模式及介面,等到機會出現時才不會看著他從眼前流過,這邊提供 BIT 交易所優惠註冊連結(註冊碼:ILMK5TD),可以幫大家省下 30% 的交易手續費。

也能參考這篇:《手把手教學|選擇權交易初學者必看!<3>帶你從 0 到完成第一筆選擇權交易》,一步步手把手帶各位完成有些繁瑣的註冊流程。

—

最後,如果你想藉由投資改善生活品質,或想要學習更多投資交易技巧,歡迎追蹤 JZ Invest 的 Facebook,我會帶大家用機構的角度分析市場行情以及機會、盡力地給大家釣竿去釣魚。

覺得文章對您有幫助的話,歡迎幫我分享出去,讓更多人可以一起來學習、交流!

(本文由作者 JZ Invest 授權,屬作者之觀點不代表動區立場。)

?相關報導?

交易思路|機構級加密貨幣完整投資流程、金融交易工具分享 — 以 Toncoin 為例

選擇權入門交易策略應用實例:原來機構與散戶的差距在這?

科普|什麼是選擇權? 為何作為幣圈人你必須了解他?

Tags: Arbitrage套利套利策略選擇權標題:一文看懂何謂「套利」| 加密貨幣無風險期權實例 & 操作教學

地址:https://www.coinsdeep.com/article/11694.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。