7 分鐘學會加密貨幣投資機構最愛用期權策略(下):牛市、熊市價差交易

發表於 2023-04-26 17:00 作者: 區塊鏈情報速遞pro

今天動區專欄作者 JZ Invest 將接續上一篇《7 分鐘學會加密貨幣投資機構最愛用期權策略(上):買、賣方的交易機會》,為讀者進行期權(選擇權)策略實戰教學,同時還會講解在各種情境下的策略損益,並分析策略的背後原理。 (前情提要:7 分鐘學會加密貨幣投資機構最愛用期權策略(上):買、賣方的交易機會) (背景補充:一文看懂何謂「套利」| 加密貨幣無風險期權實例 & 操作教學)

本文目錄

今天的內容接續上一篇:「 7 分鐘學會加密貨幣投資機構最愛用期權策略(上):買、賣方的交易機會」。同樣是期權(選擇權)策略實戰教學,且同樣會解釋策略背後原理。

但這篇教學比較特別的地方在於,就算不懂期權的朋友也照樣能夠直接把這個策略搬過去用,期權價差策略在下單時,就會知道在各種情境下,策略損益會是什麼樣子,重點是學習成本非常低。

除此之外,等等的內容也會帶大家走一遍交易策略的分析方式,也就是做交易前必須要有的概念。但在開始介紹策略之前,先帶大家快速了解什麼是期權價差策略!

什麼是期權價差(Options spread)策略?

期權價差策略是買賣同一標的資產的不同期權契約,主要有三種類型:

- 到期日相同,但行權價不同。

- 行權價相同,但到期日不同。

- 到期日和行權價都不同。

不同的期權價差策略有不同的用途,我們今天要討論的策略屬於第一種:到期日相同,但行權價不同,策略效果是降低成本、減少預測錯誤虧損、賺取預測準確時的最大利潤。

用最簡單白話的例子說明今天要分享的價差策略就是:同樣的標的、到期日情況下,同時買、賣不同行權價的期權契約。

至於要買、賣 Call 或者是 Put,以及要買、賣在什麼價位,這個可先參考下表,而更詳細的分析就讓我們繼續往下看。

| 策略 | 對市場的看法 | 常用工具 |

|---|---|---|

| 牛市價差 | 看漲 | Call |

| 熊市價差 | 看跌 | Put |

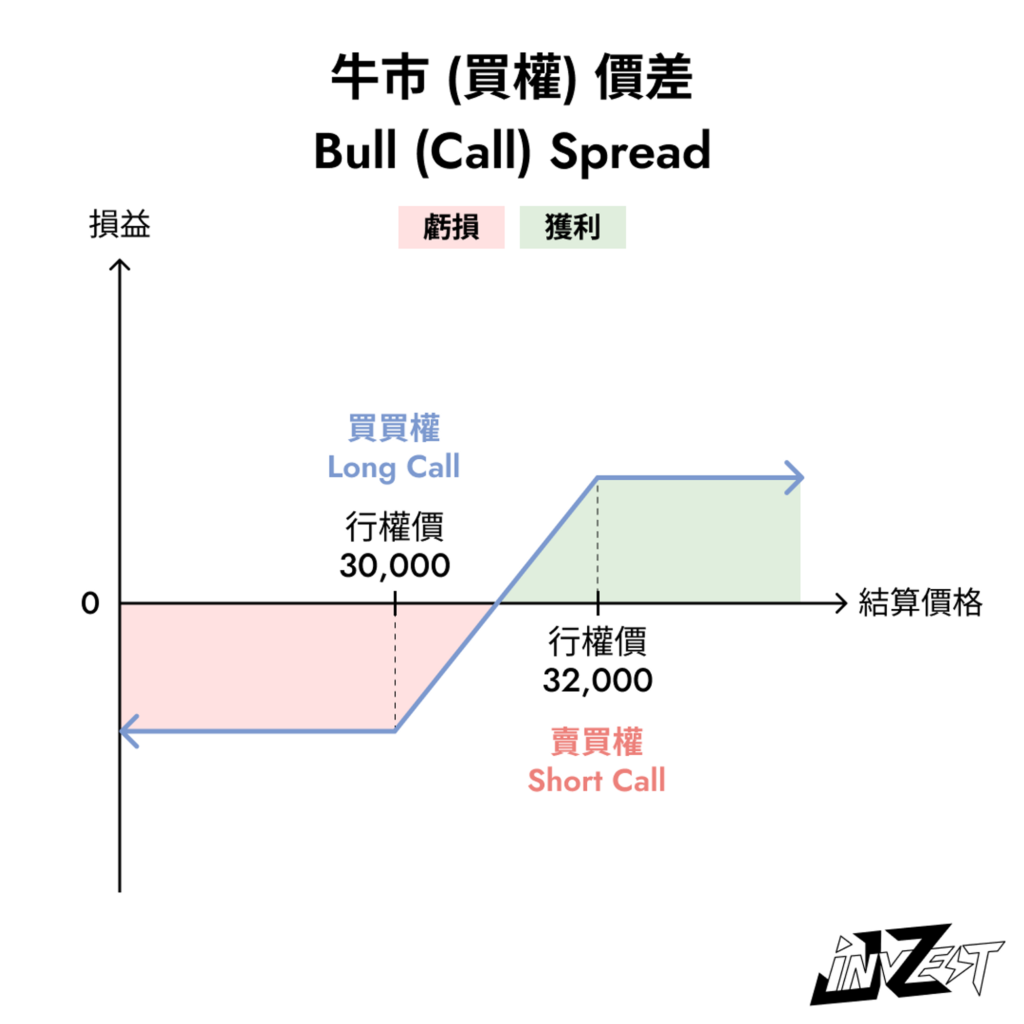

牛市價差(Bull Spread)策略

牛市價差:在相同標的、到期日的契約中,同時買入及賣出不同行權價的買權(Call)或賣權(Put),組成在市場上漲時會賺錢的期權策略。

舉例來說,假設目前 BTC 價格為 $30,000,那麼我可以買入一口 30,000 的 Call,同時賣出一口 32,000 的 Call。如此一來,市場上漲時,30,000 的 Call 會賺錢、32,000 的 Call 會賠錢,但兩者加起來是賺錢的。

那這個策略組合的目的是什麼?單純買 30,000 的 Call 也會賺錢呀,而且還賺的比較多。

單純買 30,000 的 Call 所需要支付的權利金(成本)較高,此時賣出 32,000 的 Call 就能收取一些權利金,貼補一開始支付的成本。雖然上漲時牛市價差策略賺的比單純買 Call 少,但是平盤或是下跌時虧的錢也會比較少。

相信大家到這邊可以看出牛市價差策略的優點,總結而言有以下 4 點:

- 減少一開始需要支出的成本

- 市況不如預期時,虧損較少

- 如果預測到期日點位能力強的話,能賺到最大效益

- 策略組合起來所需的保證金減少,資產利用率增加

有優點當然也有缺點,缺點就是剛剛提到的策略獲利爆發力被限制住。

知道什麼事是牛市價差後,具體而言要怎麼操作呢?

手把手實際建立牛市價差策略

再幫大家複習一遍,牛市價差策略會在市場上漲時賺錢,所以我們使用買權(又稱看漲期權,Call),而價差顧名思義就是有不同的價格,所以就是買行權價低的 Call、同時賣行權價高的 Call。

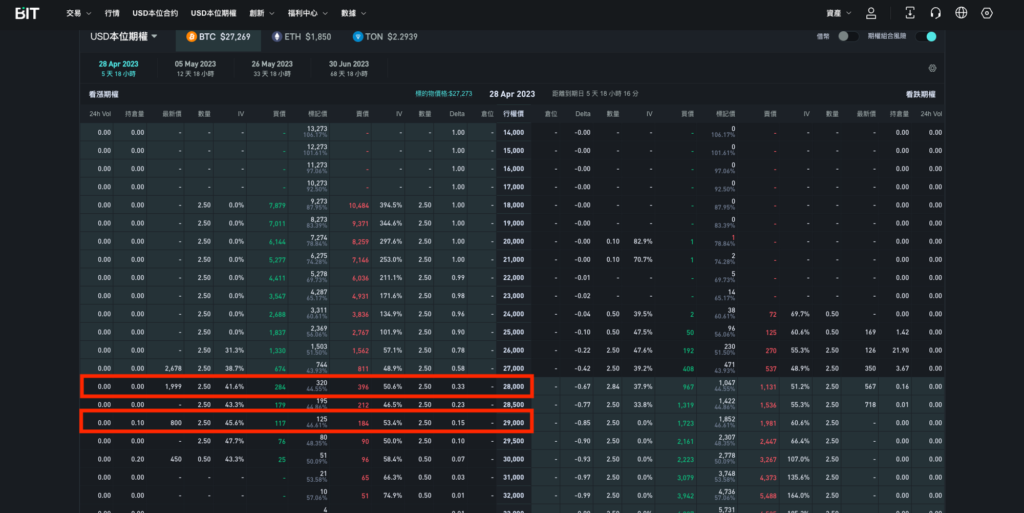

以下為實際建立牛市價差策略的 3 個步驟,這邊以交易介面親民、且期權商品為 USD 本位的 BIT 交易所作為示範。

- 交易帳號前置準備:註冊 BIT 交易所、通過 KYC、轉入 USDT 並且使用閃兌功能換成 USD。(前置作業教學文:新手教學 | 選擇權入門常見名詞、註冊到第一筆交易、實操經驗分享)

- 交易標的契約選擇:進入 USD 本位期權交易介面、選定標的及結算日,找出價平以及價外 Call 契約。這邊我選擇的是價平 28,000、價外 29,000 的 Call。

- 送出訂單完成策略:買入(Buy/Long)價平 28,000,並在訂單成交後馬上賣出(Sell/Short)價外 29,000 的 Call。策略建立完成,就這麼簡單!

以上三個步驟就完成建立牛市價差(Bull Spread)策略了!唯一要考慮的點是成本跟期望報酬的部分,以下幫各位分析此策略的盈虧情境。

- 成本:Long Call $387 – Short Call $141 = $246,所以一開始保證金至少需準備 246 USD 以上。

- 情境一:結算價落於 $28,246 以下策略會虧損,最多虧損金額為 246 USD(價格低於 28,000)。

- 情境二:結算價落於 $28,246 以上策略會獲利,最多獲利金額為 754 USD(價格高於 29,000)。

由以上分析可以得出,此策略的風報比為 1:3,所以只要勝率高於 25%(1 / (1+3)) 期望值就會大於零。

換言之,只要有把握在相同的比例下,使用這個策略 4 次裡面,有大於 1 次會有最多獲利,長期而言這個策略就是會賺錢的。

講完牛市價差策略之後,接下來的熊市價差策略概念上大同小異,所以馬上來看看吧!

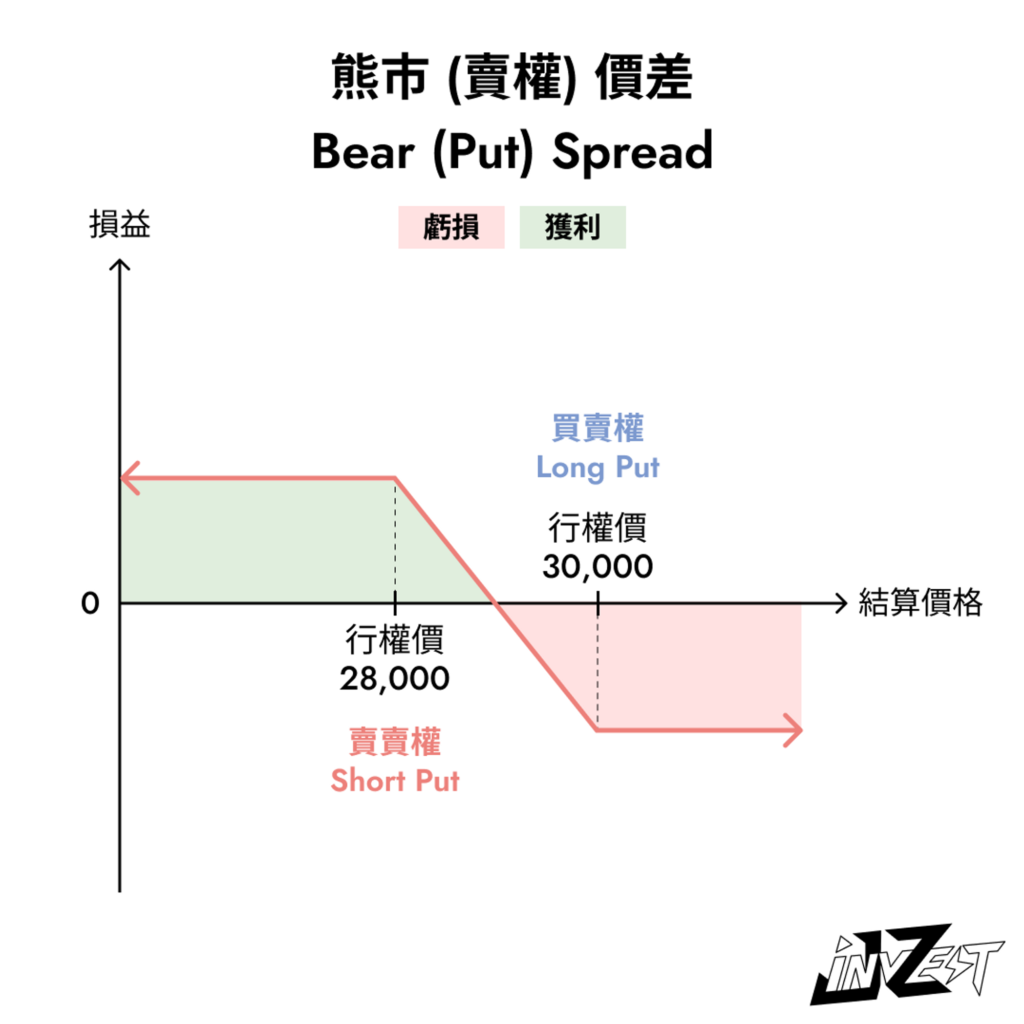

熊市價差(Bear Spread)策略

在相同標的、到期日的契約中,同時買入及賣出不同行權價的買權(Call)或賣權(Put),組成在市場下跌時會賺錢的期權策略。

其實概念上來說熊市價差跟牛市價差完全一樣,差別在於一個看漲一個看跌、一個用 Call 一個用 Put,所以兩者結算價情境損益圖左右相反、完全對稱。

如果剛剛介紹牛市價差策略有看懂的話,我們就直接進入熊市價差策略的手把手教學吧!

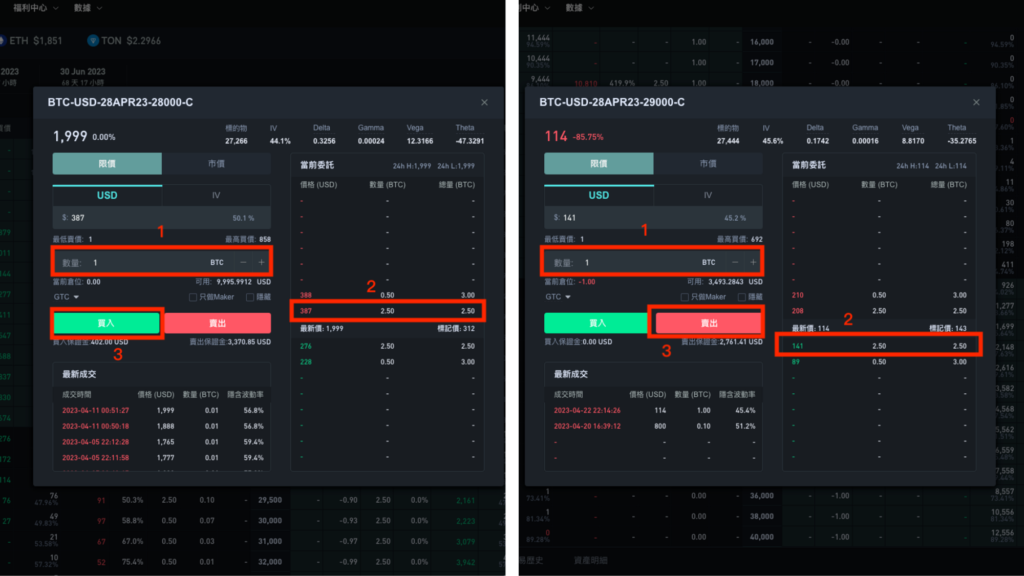

手把手實際建立熊市價差策略

以下同樣使用 BIT 交易所作為示範。

- 交易帳號前置準備:註冊 BIT 交易所、通過 KYC、轉入 USDT 並且使用閃兌功能換成 USD。(期權交易必懂的名詞解釋:手把手教學|選擇權交易初學者必看!<3>帶你從 0 到完成第一筆選擇權交易)

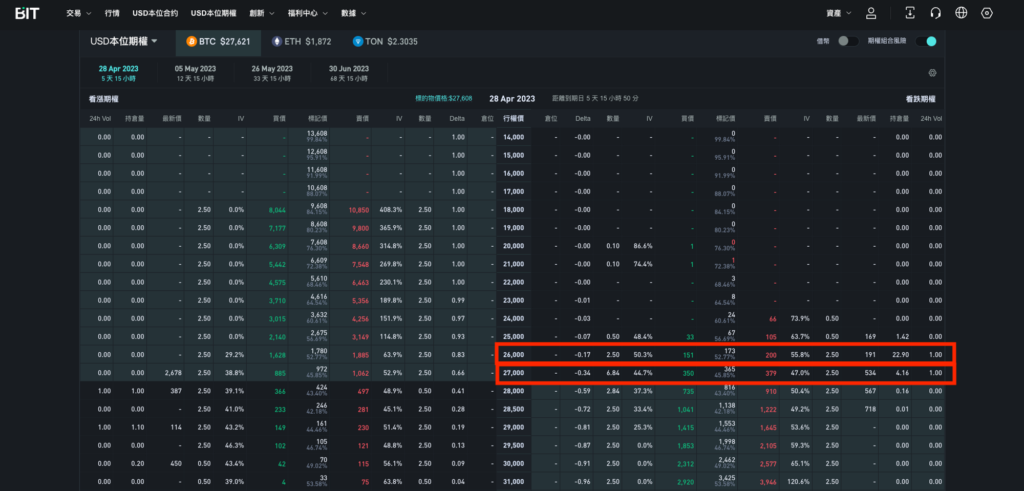

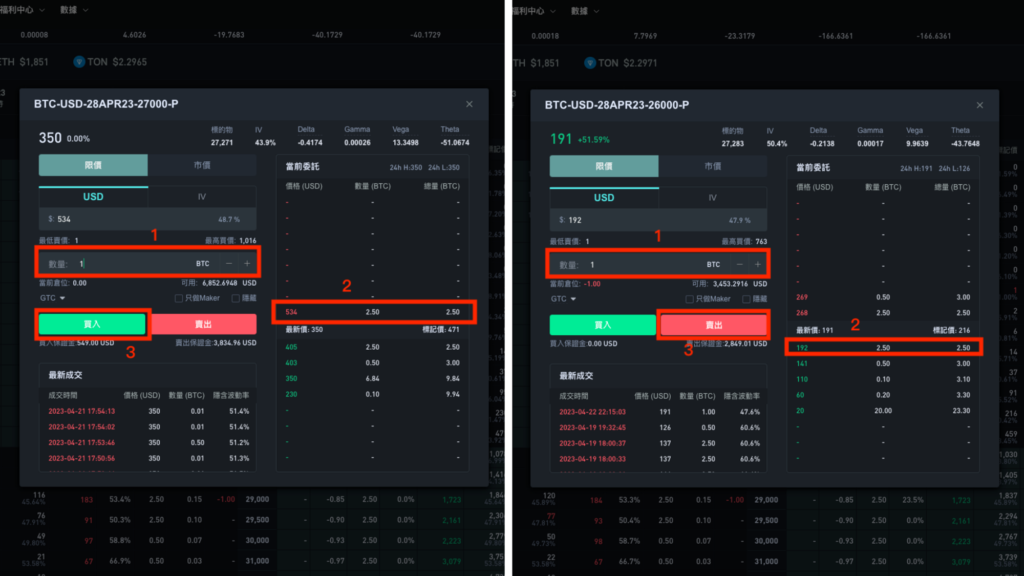

- 交易標的契約選擇:進入 USD 本位期權交易介面、選定標的及結算日,找出價平以及價外 Put 契約。這邊我選擇的是價平 27,000、價外 26,000 的 Put。

- 送出訂單完成策略:買入(Buy/Long)價平 27,000 的 Put,並在訂單成交後馬上賣出(Sell/Short)價外 26,000 的 Put。策略建立完成,還是這麼簡單!

以上三個步驟就完成建立熊市價差(Bear Spread)策略了!唯一要考慮的點是成本跟期望報酬的部分,以下幫各位分析此策略的盈虧情境。

- 成本:Long Put $534 – Short Put $192 = $342,所以一開始保證金至少需準備 342 USD 以上。

- 情境一:結算價落於 $26,658 以上策略會虧損,最多虧損金額為 342 USD(價格高於 27,000)。

- 情境二:結算價落於 $26,658 以下策略會獲利,最多獲利金額為 658 USD(價格低於 26,000)。

由以上分析可以得出,此策略的風報比約為 1:1.92,所以只要勝率高於 34%(1 / (1+1.92)) 期望值就會大於零。

所以說,只要有把握在相同的比例下,使用這個策略 3 次裡面,有大於 1 次會有最多獲利,長期而言這個策略就是會賺錢的。

以上就是簡單介紹進階期權策略:牛市價差、熊市價差的全面解析。

結論

三個簡單步驟就能完成的期權價差策略,用來配合期貨合約策略或是單純避險都適合。

這次期權價差策略的分析方式,正好帶出大家做交易必須要有的概念,那就是:

- 策略建立前要先算好成本、可能發生的情境、以及什麼情況下我們會賺或賠

- 了解上述每個重點後,再衡量策略的風報比和我們對市場的預期有多少把握(勝率)

- 最後決定是否執行這個策略

—

最後,如果你想藉由投資改善生活品質,或想要學習更多投資交易技巧,歡迎追蹤 JZ Invest 的 Facebook,我會帶大家用機構的角度分析市場行情以及機會、盡力地給大家釣竿去釣魚。

覺得文章對您有幫助的話,歡迎幫我分享出去,讓更多人可以一起來學習、交流!

(本文由作者 JZ Invest 授權,屬作者之觀點不代表動區立場。)

?相關報導?

交易思路|機構級加密貨幣完整投資流程、金融交易工具分享 — 以 Toncoin 為例

科普|雙幣理財如何透過選擇權運作?教你跳過機構放大報酬

投資科普|交易員常說的 Delta, Gamma, Vega, Theta 是什麼?機構私藏的選擇權概念

選擇權入門<4>交易策略應用實例:原來機構與散戶的差距在這?

Tags: 期權期權價差熊市價差牛市價差標題:7 分鐘學會加密貨幣投資機構最愛用期權策略(下):牛市、熊市價差交易

地址:https://www.coinsdeep.com/article/12760.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。