立院初審通過!REITs迎雙軌制時代 專家看好台灣市場發展潛力

發表於 2024-05-26 16:00 作者: 區塊鏈情報速遞pro

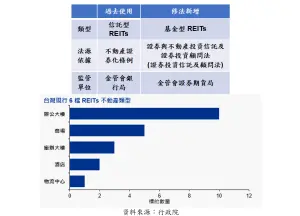

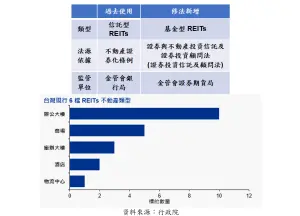

立法院日前初審通過「證券投資信託及顧問法」修正草案,未來將更名為「證券與不動產投資信託及證券投資顧問法」,並參考日本、新加坡及香港等地不動產投資信託制度,加入以基金架構發行的REITs制度,加上現行「不動產證券化條例」 中採信託架構的投資方式,台灣REITs 將以基金、信託雙軌架構運行。專家認為,台灣推出雙軌REITs後,增加不動產投資的種類和靈活度,台灣不動產市場更具吸引力,尤其台灣REITs市場發展緩慢,還有極大發展空間及潛力。

我是廣告 請繼續往下閱讀

▲立法院日前通過初審通過「證券投資信託及顧問法」修正草案,並加入以基金架構發行的REITs制度,以活絡不動產證券化市場。(圖/KPMG畢馬威不動產顧問公司提供)

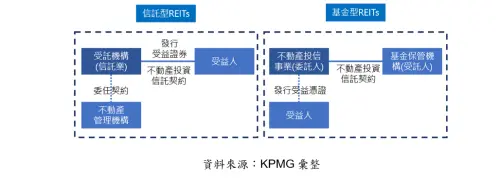

▲亞洲主要國家REITs市場發展情況。(圖/KPMG畢馬威不動產顧問公司提供)

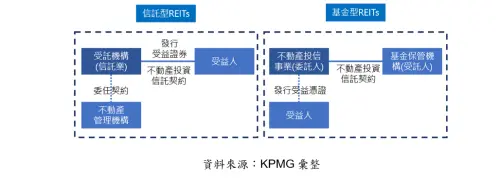

林昇恆指出,現行信託型REITs,由受託機構(須為信託業)發行受益證券、保管REITs資產,在台灣符合信託業規範只有銀行,通常都沒有不動產管理專業,因此會將標的委託給管理機構。他說,以2018年發行的「樂富一號」為例,是由京城銀行擔任受託機構,並交由晶華公寓大廈管理維護股份有限公司管理不動產標的。信託架構中規定上發行與管理是由銀行負責,但是實際上是委託給不動產管理機構管理,使 「權、責分離」的情形,管理上有可能會較消極。

他認為,新法所訂定的基金型REITs,則需由不動產管理專業的不動產投資信託事業,或是獲得許可的證券投資信託事業來發行與管理資產,並且分離保管、管理責任,REITs資產則由信託業負責保管監督,將權責劃分明確。

▲信託型與基金型REITs的差異。(圖/KPMG畢馬威不動產顧問公司提供)

雖然新加坡的REITs起步比台灣早不到5年,但資金與發行數量遠高於台灣市場,為亞洲第二大市場,而且投資的不動產類型也更加多元,除了辦公大樓、商場、飯店等常見商用不動產外,也會有醫院、工廠、渡假村等標的,除了本國不動產外,約8成的基金有投資於海外不動產,投資區域遍及全世界,除了鄰近地區中國、日本、馬來西亞等,甚至橫跨澳洲、美洲、歐洲等。

林昇恆認為,新加坡對S-REIT(Singapore REITs)的規範相比台灣更加健全,要求交易內容、營運管理上都要公開、透明,規定了完整的資訊揭露規範。除此之外,隨著近年的氣候變遷與永續治理,所有S-REITs 在2022 開始就已經揭露氣候相關指標,有些甚至承諾淨零排放策略、並提升綠建築比例,反映出永續趨勢的變化。

KPMG畢馬威不動產顧問公司董事總經理陳文正也提到,台灣推出雙軌REITs後,增加了不動產投資的種類和靈活度,使得台灣不動產市場更具吸引力,投資人可透過REITs,享有更多元的不動產獲利,參與標的不僅包括傳統的商辦、商場等,還有新興的物流倉儲、數據中心、醫療保健、公共建設等,甚至是再生能源項目,如風力發電和太陽能電廠。這些領域都有很大的成長潛力和社會意義,對於促進綠色經濟和永續發展有正面的作用。另外,由於REITs也允許投資開發型不動產,投資人還能參與到不動產開發過程,掌握潛在報酬和升值空間。

陳文正指出,觀察S-REITs(Singapore REIT)發展後發現,台灣REITs在ESG(環境、社會和公司治理)的推動力道上的確待加強,如果基金發行者能選擇具有綠建築標章的標的,或是提供氣候相關的資訊揭露,相信此舉不僅能提高基金競爭力和透明度,也能符合當前的社會責任和投資趨勢,讓租客和投資人都能受惠。因此,建議台灣REITs在未來的發展中,應該更重視永續發展議題,以創造更多的價值和效益。

我是廣告 請繼續往下閱讀

林昇恆指出,現行信託型REITs,由受託機構(須為信託業)發行受益證券、保管REITs資產,在台灣符合信託業規範只有銀行,通常都沒有不動產管理專業,因此會將標的委託給管理機構。他說,以2018年發行的「樂富一號」為例,是由京城銀行擔任受託機構,並交由晶華公寓大廈管理維護股份有限公司管理不動產標的。信託架構中規定上發行與管理是由銀行負責,但是實際上是委託給不動產管理機構管理,使 「權、責分離」的情形,管理上有可能會較消極。

他認為,新法所訂定的基金型REITs,則需由不動產管理專業的不動產投資信託事業,或是獲得許可的證券投資信託事業來發行與管理資產,並且分離保管、管理責任,REITs資產則由信託業負責保管監督,將權責劃分明確。

雖然新加坡的REITs起步比台灣早不到5年,但資金與發行數量遠高於台灣市場,為亞洲第二大市場,而且投資的不動產類型也更加多元,除了辦公大樓、商場、飯店等常見商用不動產外,也會有醫院、工廠、渡假村等標的,除了本國不動產外,約8成的基金有投資於海外不動產,投資區域遍及全世界,除了鄰近地區中國、日本、馬來西亞等,甚至橫跨澳洲、美洲、歐洲等。

林昇恆認為,新加坡對S-REIT(Singapore REITs)的規範相比台灣更加健全,要求交易內容、營運管理上都要公開、透明,規定了完整的資訊揭露規範。除此之外,隨著近年的氣候變遷與永續治理,所有S-REITs 在2022 開始就已經揭露氣候相關指標,有些甚至承諾淨零排放策略、並提升綠建築比例,反映出永續趨勢的變化。

KPMG畢馬威不動產顧問公司董事總經理陳文正也提到,台灣推出雙軌REITs後,增加了不動產投資的種類和靈活度,使得台灣不動產市場更具吸引力,投資人可透過REITs,享有更多元的不動產獲利,參與標的不僅包括傳統的商辦、商場等,還有新興的物流倉儲、數據中心、醫療保健、公共建設等,甚至是再生能源項目,如風力發電和太陽能電廠。這些領域都有很大的成長潛力和社會意義,對於促進綠色經濟和永續發展有正面的作用。另外,由於REITs也允許投資開發型不動產,投資人還能參與到不動產開發過程,掌握潛在報酬和升值空間。

陳文正指出,觀察S-REITs(Singapore REIT)發展後發現,台灣REITs在ESG(環境、社會和公司治理)的推動力道上的確待加強,如果基金發行者能選擇具有綠建築標章的標的,或是提供氣候相關的資訊揭露,相信此舉不僅能提高基金競爭力和透明度,也能符合當前的社會責任和投資趨勢,讓租客和投資人都能受惠。因此,建議台灣REITs在未來的發展中,應該更重視永續發展議題,以創造更多的價值和效益。

標題:立院初審通過!REITs迎雙軌制時代 專家看好台灣市場發展潛力

地址:https://www.coinsdeep.com/article/127726.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

你可能還喜歡

熱門資訊

4小時前

4小時前

4小時前

4小時前