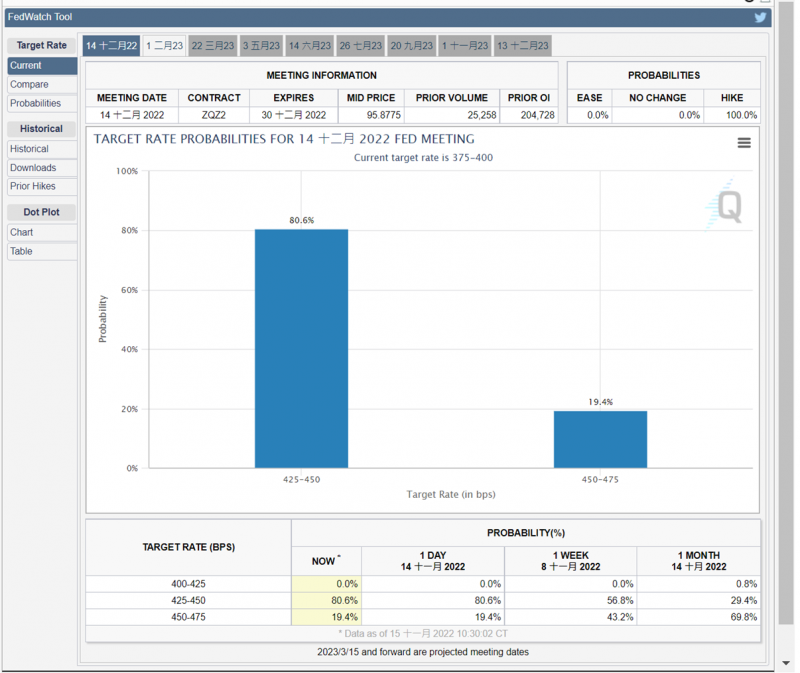

美國公布 10 月消費者物價指數(CPI)年增率報 7.7%,低於市場預期的 8%,加上聯準會(Fed)官員暗示今年12月時將放緩其升息步調,按芝商所(CME) 揭露的分析數據(截至11月15日)顯示[KK1] ,市場預估接下來12月、2月與3月會議分別將各升2、1、1碼,升息有望在明年3月結束,利率區間落在4.75-5.00%,較10月CPI公布前的5-5.25%回落。

Fed鴿中帶鷹?製造業PMI細項見回升

聯準會主席鮑威爾(Jerome Powell)於11月初的FOMC的會後記者會提及,最快將在12月的會上決議放緩升息步伐,同時10月核心CPI年增率由9月之6.6%降至6.3%,其月增率也較9月顯著下降,從0.6%降至0.3%,為12月後續放緩升息步調奠基了基礎,加上波士頓 Fed 總裁柯林斯(Susan Collins)也發表暗示縮小升息幅度的偏鴿言論。

此外,即將擁有投票權的分析師中,芝加哥Fed官員的伊凡斯(Charles Evans)屬於傳統上的鴿派,於2023年中陸續上任的庫克(Lisa Cook)、傑佛森(Philip Jefferson)和 巴爾(Michael Barr)等新委員皆屬偏鴿派,故預估後續升息放緩可能性拉高。

歷史數據顯示期中選舉後、鄰近年底時 股債回穩機率高

美國期中選舉在11月上旬落幕,由拜登領軍的民主黨保住參院主導權,而眾院則由共和黨接管,先前美國媒體所預期的紅色浪潮並未出現,拜登爭取連任的機會又增添了信心,那麼政治不確定性下降後,對於股市的影響有那些呢?

自 1950年以來統計顯示,標普多於期中選舉後震盪反彈,且一年後的平均回報約1成以上,約為非選舉年度的兩倍,與此同時,債市也是表現一定程度的正相關性。