聯邦公開市場委員會會議(FOMC)如預期升息一碼,不過,會後聲明刪除「預期將再進行穩健政策變動」相關措辭,才讓大家真正注意,這相當於暗示美聯儲為抗通貨膨漲連續第10次加息後,將在今年6月停止升息,策略軌跡明確,降低不確定性,稍微鼓舞市場。然而,本月勞動力市場略微疲軟、銀行危機和貸款成本提升不利中小企業發展,縱有通膨放緩的好消息,似乎也無法提振美股明確向上走,轉為區間震盪格局。

銀行危機解救後仍有陣痛期 對經濟增長動能形成拖累

根據高盛報告指出,金融資產小於2,500 億美元的中小型美國銀行所發放的貸款約佔美國整體工商業貸款的50%,先前部分銀行存款大幅縮水、風險提高,獲利營運艱難,將部分影響未來發放信貸能力,縱使倒閉銀行會由金融當局接管抑制風險,或者第一共和銀行已宣布由摩根大通銀行收購,相關風險將控制減少外溢影響,後續美國銀行可能轉為大者恆大,需要一定陣痛時期,對經濟增長動能形成一定拖累。

美中製造業仍處榮枯線下方 有企業為夏末秋初回暖做準備

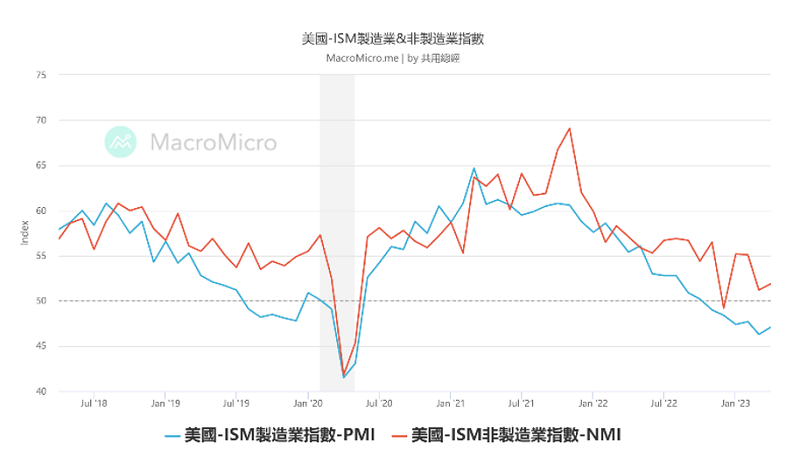

美國中小型銀行受創對美國經濟影響範圍甚廣,推估未來信貸狀況將勢必得緊縮一陣子,進一步推動勞動市場鬆動,不利工商業發展,從美國ISM製造業&非製造業便可得知一二。

不過未完成訂單減少、原物料輸入持續增加,顯現企業仍有為將來新訂單做準備的打算,如同先前供應管理協會主席Timothy所提的,企業正在對夏末秋初的市場做準備,也許等待越過現在低谷,下半年可逐步重返榮枯線上方。

JOLTS職位空缺數據調查和工廠訂單月率顯現經濟隱憂

根據美國3月職位空缺和勞動力流動調查(JOLTS)報告顯示,裁員人數月增24.8萬人至180.5萬人、創2020年12月以來最高;並且創2020年11月以來最大月增額。

此外,最新的非農數據雖然失業率下降,但勞動參與率停止連續4個月上升,降至62.56%,略低於市場預期的62.6%,顯示勞動力鬆動現象。另外同月份的工廠訂單月率為0.9%不若預期,表明借貸成本上升和勞動力鬆動、以及先前的銀行危機前景都對多個總體經濟數據造成影響。