Bankless:加密貨幣爲何不及AI勢頭?AI泡沫开始破裂了嗎?

發表於 2024-07-17 10:42 作者: 金色財經

Bankless:加密貨幣爲何不及AI勢頭?AI泡沫开始破裂了嗎?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Jack Inabinet,Bankless;編譯:陶朱,金色財經

每次加密貨幣牛市周期都帶來了指數級增長,無論是在價值創造方面,還是在越來越多的人相信自己是金融/技術革命的一部分方面。

加密貨幣發現自己與人工智能直接競爭,以實現本周期的相同牛市標志,但根本無法跟上步伐,盡管以美元計價的加密貨幣價格看似很高,但行業情緒仍然低迷。

不幸的是,雖然人工智能幾乎憑一己之力將股指推向歷史新高,但令人不安的警告繼續表明市場陷入了前所未有的泡沫,最近的跡象支持了泡沫已經开始破裂的觀點。

加密貨幣的敘事放緩

加密資產之所以值得持有,很大程度上是因爲其過去的表現。

今年 1 月,爲了向潛在买家推廣其 IBIT 現貨 BTC ETF,貝萊德宣稱 BTC 是過去十年中無可爭議的表現最佳的資產,年化回報率是股票市場指數的 10 倍,自 2013 年以來持有 BTC 的投資者獲得了驚人的 315,678% 的收益!

僅 2017 年的前 6 個月,以太坊就飆升了 5,000% 以上,到 2018 年 1 月,這一數字已達到 17,500%,隨後 ICO 市場跌至谷底,加密行業在接下來的兩年裏從主流市場中消失。

2020 年,旨在對抗 COVID 收縮的貨幣刺激措施中,相當一部分被投入到加密資產中,導致估值膨脹。與此同時,隨着經濟重新开放,2021 年不出所料地出現了通貨膨脹,這增加了去中心化加密貨幣作爲避免法定貨幣貶值工具的吸引力。

盡管加密資產在本周期再次以百分比形式超越了許多另類投資類別,但該行業發現自己在一個聲稱可以徹底改變人類的新投資類別面前處於次要地位:人工智能。

盡管大盤標准普爾 500 指數 (SPX) 和科技股爲主的納斯達克 100 指數 (NDQ) 幾乎勢不可擋地創下歷史新高,但比特幣在四個多月前的 3 月 13 日就已見頂。自那以後,加密貨幣市場一直未能提供優於股票的回報;即使是被認爲是 2024 年主要指數落後者的小型股 (RTY) 和等權重標准普爾 500 指數 (RSP),也一直跑贏 BTC!

在過去的周期中,主流投資者蜂擁而至加密資產,將其視爲獲得更高回報的堡壘,但在 2024 年,盡管價格繼續大幅波動或波動性較高,但該行業仍未能兌現這些承諾。

問題就在這裏:波動性增加意味着潛在投資風險更高,投資者期望獲得更高的回報作爲對這種邊際風險的補償。雖然 BTC 和 Nvidia 經歷了類似的波動,但前者今年的表現落後了 100%。

盡管加密貨幣在過去的周期中處於萌芽狀態,盡管未能實現有意義的採用,但仍實現了令人難以置信的收益,但該行業似乎已達到臨界規模,必須催化現實世界的使用才能爆發式增長。

比特幣支持者長期以來一直稱贊其作爲價值存儲的主要用例,然而由於擔心今年 4 月中東衝突升級,BTC 暴跌 15%,因爲鏈上投資者拒絕互聯網貨幣,轉而選擇“有形”代幣化黃金,溢價高達 40%!

BTC 並非具有取代黃金潛力的價值存儲手段,而是一種“凡勃倫商品”,即價格上漲時需求也會增加的商品。

繪制 BTC/SPX 與 BTC 的相對估值圖,可以發現自 BTC 誕生以來一直存在的極強正相關性(即它們基本上是同一張圖),這表明买家只在相對強勢時期才想要 BTC,因爲他們相信自己可以以更高的價格賣給別人。

由於 BTC 目前的表現不及具有同等風險水平的 AI 股票,持有者獲利的可能性越來越受到質疑。

前路艱難

像以太坊和 Solana 這樣實際可用的區塊鏈旨在培育下一代鏈上金融生態系統。

但在我看來,智能合約平台在這個周期中並沒有實現同樣的飛躍,面向消費者的高知名度創新都集中在龐氏經濟學積分系統機制和通過提取名人騙局煽動模因幣狂熱的工具上。 一切都感覺不一樣。

與傳統金融系統相比,區塊鏈具有不可否認的優勢,例如更高的交易速度和創新的可組合性,但使用加密貨幣進行代幣化和支付未能在黑市環境之外獲得採用,即在阿根廷等司法管轄區用於穩定幣支付,在那裏許多形式的美元交易被禁止。

盡管像貝萊德和富蘭克林鄧普頓這樣信譽良好的資產管理公司提供代幣化的美國國債產品,但與准備代幣化的數百萬億美元的全球財富相比,現實世界的資產部門仍然是一個小體量。就在上周,領先的跨國投資銀行高盛宣布了其在 2024 年深入研究代幣化的意圖;這一聲明附帶了一個關鍵警告,即高盛將僅在私有區塊鏈上運行。

加密貨幣應該因努力保持匿名性和隱私性而受到贊揚,但這種模式對於絕大多數金融系統參與者來說是行不通的,並且與民族國家希望了解這些系統以防止犯罪的愿望明顯相衝突。

區塊鏈的優點顯而易見,但這並不意味着無需許可的區塊鏈會战勝渴望效仿其優勢的“傳統”金融體系。

盡管敵對監管阻礙了加密貨幣的發展,這一點不容忽視,而且全球領導人开始採取更多支持數字資產的立場,尤其是在美國,唯一比人工智能股票漲幅更快的就是表面上支持加密貨幣的唐納德·特朗普的民意調查數據,但令人擔憂的是,大多數加密貨幣用例未能獲得自由市場的採用。

由於加密資產現在在風險調整後是一項經驗上較差的投資,而且該行業未能爲可能真正激發採用的現有用例獲得有意義的吸引力,因此看到該行業的長期價值主張越來越受到質疑也就不足爲奇了。

未來經濟動蕩

如果加密貨幣無法滿足我們人類快速致富的內在欲望,至少我們總是可以依靠人工智能股票!對吧?

人工智能已經取代加密貨幣,成爲投資者投資組合中必須擁有的一種資產類別,無論您是否知道,由於市值加權股票指數的突出地位,您對該行業的敞口可能非常大,這些指數以編程方式將更多的敞口分配給表現最佳的成分股。

7 月 5 日,標准普爾 500 指數成分股在連續 21 天內表現不佳的股票比例創下歷史新高,此前數周,科技含量高的人工智能領頭羊表現優異。這揭示了市場目前存在的巨大扭曲。

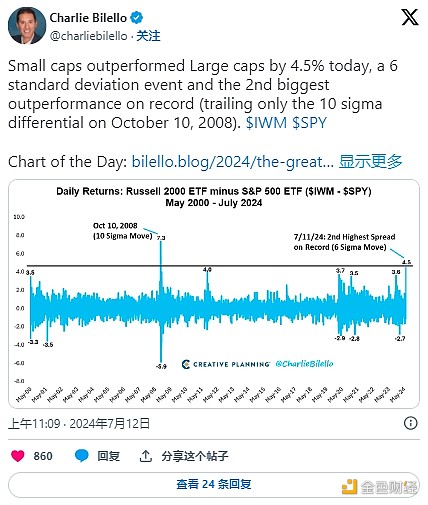

7 月 11 日上周四,命運發生了逆轉,模式似乎發生了轉變,投資者找到了一位新的領導者,積極地從大型科技股轉向之前表現不佳的小型股。

盡管人工智能股票已經創造了巨大的收入並顯示出很高的增長潛力,但人工智能應用的寒武紀大爆發將需要以前所未有的速度無限期地持續下去,以證明這些估值的合理性,最終,購买數千億美元硬件推動這一泡沫的公司實際上需要盈利。

雖然毫無疑問人工智能是有價值的,並且可以隨着時間的推移徹底改變生產力,但迫在眉睫的擔憂仍然存在,即投資者已經將相關股票不可持續的增長水平計入了價格,而這些增長水平要到未來幾十年才能達到穩定狀態,就像他們在互聯網泡沫期間所做的那樣。

爲了凸顯當前股市泡沫的荒謬性,巴菲特指標——傳奇投資者沃倫·巴菲特青睞的價值指標,將美國股市市值與 GDP 進行比較——最近達到了 195% 的現代高點。

假設三大股票(蘋果、微軟和英偉達)的市值增長 15%,且 GDP 增長率高於 3%,那么僅這些股票的價值在 10 年內就將相當於美國 GDP 的 107%,幾乎沒有空間投資其他資產。

一旦人工智能供應衝擊消退,客戶开始意識到他們高估了對人工智能服務的需求,高企的科技估值將跌至何種程度仍是一個懸而未決的問題,但考慮到上周人工智能相關股票的歷史性輪換,該行業的輝煌時代可能最終會結束。

資產估值過高有助於增加感知財富,使個人可以更自由地消費,但股市回撤可能會使本已陷入困境的全球經濟崩潰。

以 CPI 衡量的美國消費者通脹率在 6 月份環比下滑至“通貨緊縮”區間,這是該指數自 2020 年 5 月 COVID 高峰以來首次出現負增長,與此同時,PPI 在同一時期加速上漲,這一趨勢表明生產商正在大幅降價以吸引陷入困境的消費者,這可能會對盈利能力造成壓力。

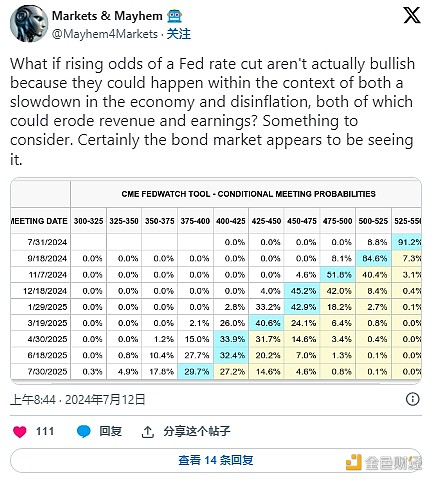

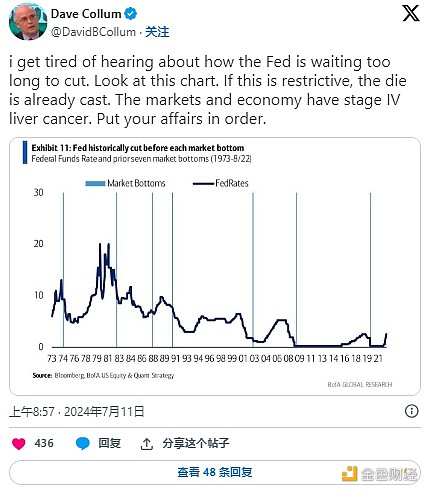

盡管對於許多市場參與者來說,最大的風險是美聯儲是否會將基准政策利率無意義地調整百分之幾,但隨着收益开始呈現越來越負面的趨勢,不難預見到定價完美的股票市場將出現根本性的下行趨勢。

全職就業率逐年下降,失業率上升引發了“薩姆規則”,這是一個滯後指標,自 1950 年以來,它准確預測了每一次經濟衰退,只有一次誤報。

雖然控制貨幣價格本身的能力肯定是強大的,但目前尚不清楚央行通過人爲操縱利率能對經濟施加多大影響,利率在很大程度上取決於未來增長和通脹預期,因爲它們的回報是“無風險的”。

降息可能迫在眉睫,但這一所謂的靈丹妙藥似乎不太可能像過去周期中失敗的那樣,足以推動全球經濟和市場持續復蘇,而這些經濟和市場正趨於萎縮。

標題:Bankless:加密貨幣爲何不及AI勢頭?AI泡沫开始破裂了嗎?

地址:https://www.coinsdeep.com/article/144061.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。