隨著股神巴菲特喊進日本股市、科技股大漲,加上國際券商紛紛喊出看好日股「十年一遇」的牛市帶動下,日股今年以來漲勢凌厲,日經225指數、TOPIX指數漲幅約為15~20%。即便已經漲了一大段,法人認為日本仍有許多個股的股價淨值比(P/B)不到一倍,深具投資價值,投資人不妨透過主動式基金,挑選短中長期績效良好的基金布局。

(延伸閱讀:)

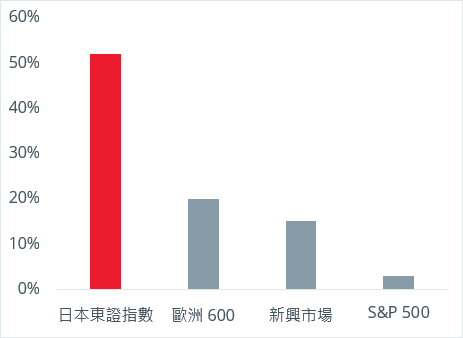

超過50%公司股價淨值比小於1倍

瀚亞投資日本動力股票基金研究團隊表示,日本股市是全球第三大證券交易所,上市公司超過2,000家,過去10年來日股每股盈餘成長表現領先其他已開發市場,卻是最受忽視、低估及持倉最低的市場之一。

以日股估值來看,本益比約15.8倍,低於10年平均的16.4倍;股價淨值比只有1.3倍,在企業體質改革、積極提振獲利之下,盈餘殖利率卻有13.4%。

(延伸閱讀:)

日股基金該怎麼挑?法人建議「APAC」策略

東京證交所近期新規定要求股票交易價格持續低於帳面價值的公司進行披露補救計畫,第一階段可能是透過股票回購,提振股東投資報酬率,預期成為日本企業股價上漲的助力。

此外,日本央行去年底調整利率區間上限,金融股股價大幅反映,近期也傳出可能再調高;零售商(受惠解封)和原物料(需求提振)公司,也將受惠觀光開放、消費復甦、原物料價格回跌及中國重新開放等。

◎ Active:主動型基金為優,不受限於指數成分股,挖掘價格低估的潛力個股

◎ Performance:基金具備短中長期歷史績效可供驗證

◎ Allocation:基金持股配置聚焦潛力產業、跟上消費復甦及產業獲利成長,例如非必需消費、金融、原物料、資訊科技等

◎ Currency:提供多元貨幣級別選擇

瀚亞投資分析,日股經歷一波漲勢,加上外資回流,預料將瞄準體質佳、股價被低估的個股,投資人可透過主動式基金布局掌握潛力標的。以瀚亞投資日本動力股票基金為例,今年4月底的持股配置以非必需消費比重最高(24.5%),其次為工業、金融、資訊科技、原物料。

另一方面,瀚亞投資日本動力股票基金除有美元、日圓級別,也有美元、澳幣及南非幣等貨幣避險級別,有機會額外享受避險收益或適度降低匯率大幅波動。因應市場需求,今年新增T3美元避險的經理費後收級別,是國內少見的投資選擇,投資人可依持有貨幣及其需求,選擇適合的級別布局。