The Defi Report:從貝塔值看哪些加密資產更值得投資?

發表於 2024-08-07 12:05 作者: 金色財經

作者:Michael Nadeau,The Defi Report;編譯:鄧通,金色財經

我們的論點是,最終會有少數第 1 層區塊鏈實現大規模採用。

我們的觀點是:

比特幣已經實現了作爲全球價值存儲手段的“互聯網貨幣”或“數字黃金”的壟斷。

以太坊的網絡效應指向 L1 成爲“开源應用商店”的全球壟斷。

Solana 已穩固確立了其作爲第二大智能合約網絡的地位。

我們認爲這三種資產應該構成一個精心構建的加密投資組合的基礎。當然,這些都是大盤股。本周期的最大收益不太可能來自這三種資產。

相反,與這些資產相比具有高貝塔系數的小盤股更有可能表現出色。這些是高風險/回報的投資,可以作爲配置較少的投資組合的“辣醬”。

但識別獲勝資產有多難?

本周,我們將揭开謎底,向您展示超越頂級 L1 的原生資產有多么困難。

什么是貝塔值?

在金融領域,貝塔值是衡量股票相對於整體市場或基准資產的波動性的指標。在這種情況下,我們使用領頭羊 L1 資產作爲基准:ETH 和 SOL。

貝塔值爲 1 = 被測資產與基准資產的變動一致。

貝塔值 > 1 表示被測資產的波動性大於基准資產。例如,貝塔值爲 1.5 的資產表示,如果基准資產上漲 5%,被測資產將上漲 7.5%。因此,如果基准資產下跌 5%,貝塔值爲 1.5 的資產預計會下跌 7.5%。

貝塔值 < 1 表示被測資產的波動性小於基准資產。例如,貝塔值爲 0.5 的資產預計會變動 50%,即基准資產的一半。

負貝塔值表示被測資產與基准資產的變動相反。例如,如果基准上漲 1%,貝塔值爲 -0.1 的資產預計會下跌 0.1%。

我們使用貝塔系數來幫助我們了解各種資產的風險/回報,並將其作爲投資組合管理工具——尤其是在牛市期間,高貝塔資產往往會表現最佳。

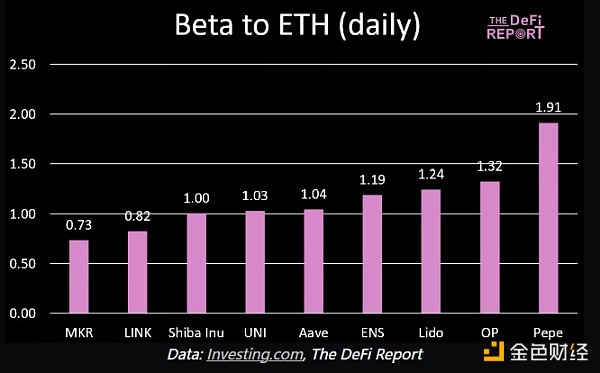

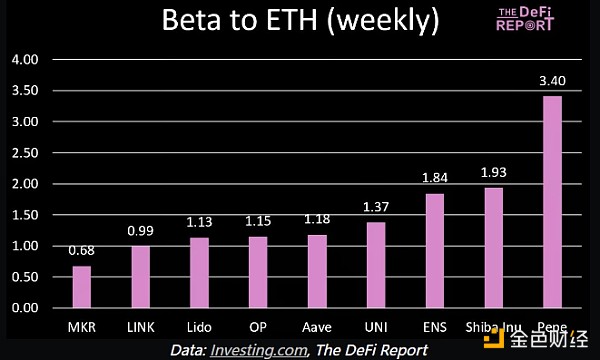

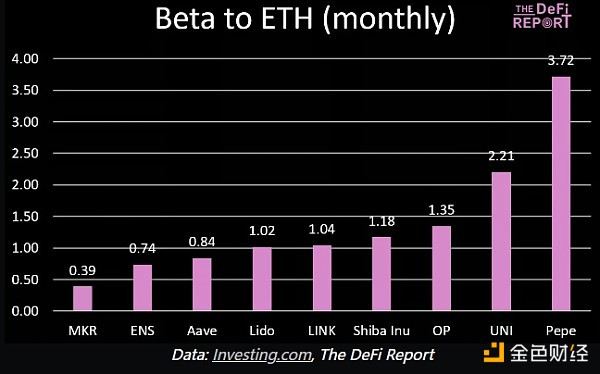

哪些資產相對於 ETH 具有較高的貝塔值?

請注意,本周報告中匯編的數據是針對每日、每周和每月的貝塔值進行分析以保證完整性。話雖如此,我們的重點是月度數據,因爲它可以消除較短時間範圍內的一些噪音——並且往往更適合投資時間較長的投資者。

所選資產基於基本面強勁的項目,分析中包括大盤模因幣。

最後,數據基於 1 年回顧,因爲我們只想了解這些資產在當前牛市條件下的表現(作爲對周期後期可能發生的情況的預測)。

事不宜遲,讓我們开始研究數據。

關鍵要點

在所有時期內,Pepe 對 ETH 的貝塔系數是所有資產中最高的。它似乎與上一個周期的 Shiba Inu 交易方式相似。

MakerDAO 對 ETH 的貝塔系數在所有時期內最低。其 0.39 的月度貝塔系數表明,如果 ETH 翻倍,MKR 只會升值 39%。

一般來說,具有 1) 基本面、2) 產品市場契合度、3) 林迪效應、4) 強大品牌的最強項目通常對 ETH 的貝塔系數較低——表明風險較小(可能上漲空間較小)。

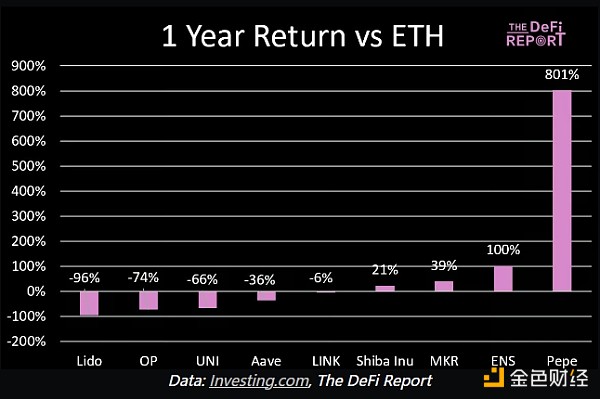

1 年回報率 vs ETH

關鍵要點:

在過去一年中,所選的 9 種資產中只有 4 種表現優於 ETH——這表明擊敗加密貨幣中的領頭羊資產有多么困難(大多數風險投資公司都難以超越基准)。

MakerDAO 在這裏脫穎而出,因爲它的貝塔值最低(表明風險較低),但在過去一年中表現優於 ETH 39%。

ENS 的月度貝塔值排名第二低(.74),但在過去一年中與 ETH 的表現排名第二。同樣,這表明風險較低,但仍然表現出色。

包括 Chainlink 在內的 DeFi OG 繼續與 ETH 抗衡。

Pepe 是本周期以太坊生態系統中表現突出的資產。

哪些資產對 SOL 的貝塔值較高?

我們再次選擇了具有強勁基本面和適合多種用例的產品市場的資產。

*請注意,WIF、JUP、JITO、PYTH 和 DRIFT 代幣公开交易的時間不到一年。與 SOL 相比的表現是根據資產在市場上存在的時間長度來衡量的。

關鍵要點:

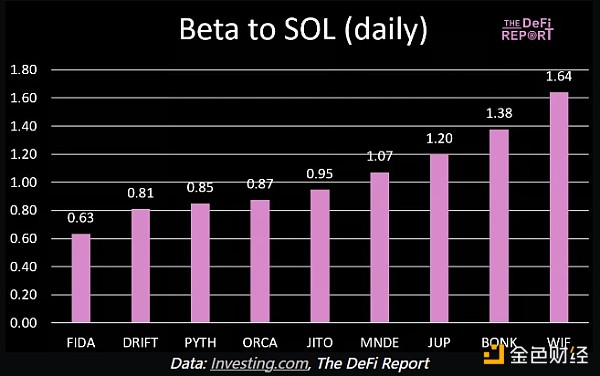

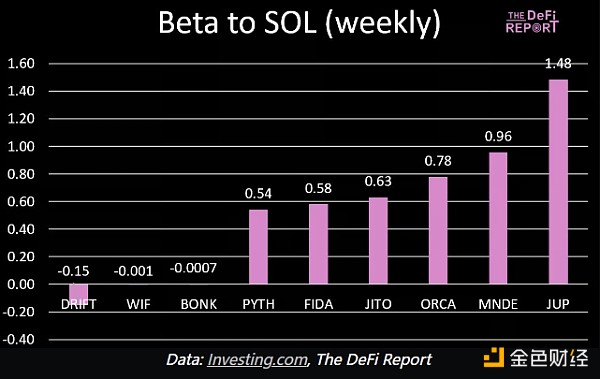

根據每日市場走勢,Bonk 和 WIF 對 SOL 的貝塔系數最高。然而,根據每周和每月的市場波動,這兩種資產的貝塔系數均爲負值。這表明,在較長的時間範圍內,這兩種資產與 SOL 呈反比。

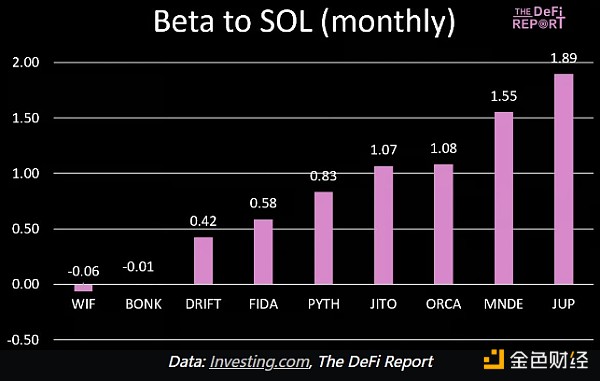

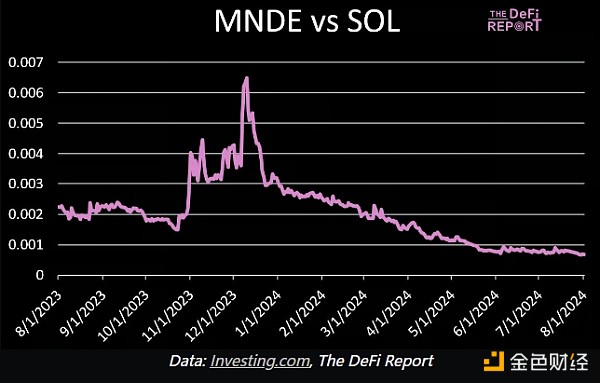

從每月市場走勢的角度來看,Jupiter 和 Marinade 是這群資產中唯一具有正貝塔系數的資產。這表明 SOL 本身波動性很大——因爲生態系統中較小的市值在每月時間範圍內波動性較小。

1 年回報率與 SOL 回報率

關鍵要點:

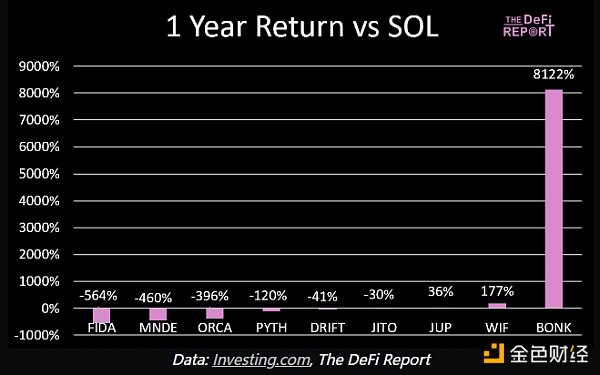

在本周期中,要超越 SOL 真的很難。代幣在過去上漲了 638%。

Bonk 是唯一在全年公开交易時表現優異的資產(WIF 於第四季度开始交易,JUP 於第一季度开始交易)。它以巨大的方式做到了這一點——上漲了 87 倍(!)。

值得注意的是,一些項目在短時間內明顯優於 SOL。例如,去年第四季度的 6 周內 Marinade 和 Orca 都升值了 10 倍——凸顯了積極管理小型資產的必要性。

結論

大多數風險投資公司難以超越加密貨幣領域的領頭羊資產,這是有原因的。這真的很難。如果你沒有 24/7 地研究市場,沒有量化策略的優勢,或者無法獲得最佳的種子期交易流程,那么你最好嚴格分配給主要資產。

祝賀那些去年早期投資 Bonk 並堅持下來的人。你的表現可能超過了世界上絕大多數收入最高的基金經理。我們會注意到,在加密推特上,人們似乎更一致地認爲 WIF 是本周期的首選 Solana meme 代幣——從情緒上看。然而,Bonk 的表現卻遠遠超出預期。我們認爲它很有可能在本周期的後期繼續保持這一勢頭。

想知道 SOL 在過去一年中對標准普爾 500 指數的貝塔系數是多少(使用月度數據)?8.37(!)。這就是爲什么它到目前爲止一直是本周期的交易。

請記住,在我們如何呈現本報告中的數據方面(主要是與測量的時間段有關),有很多細微差別需要篩選。如前所述,一些資產在短時間內表現出色,但年底的表現卻遠低於基准水平——這凸顯了積極管理的必要性。

本報告強調了山寨幣要超越頂級 L1 有多么困難。話雖如此,從歷史上看,山寨幣在牛市周期的後期反彈——我們預計這種情況將在周期的後期上演。請記住,最終表現優異的可能是新項目——例如 Celestia、Monad 或 Berachain(後兩者尚未推出)。

我們認爲,謹慎的做法是接觸一些大盤優質 meme 幣(我們持有 Bonk)。

標題:The Defi Report:從貝塔值看哪些加密資產更值得投資?

地址:https://www.coinsdeep.com/article/150291.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。