以太坊低迷處境下折射Web3發展困局

發表於 2024-08-13 21:05 作者: 金色財經

作者:Revc,金色財經

低迷的以太坊

加密世界曾被喻爲互聯網邊緣人士的新大陸,在Web2“失意”的年輕人,懷揣去中心化主義理想進入Web3,被吸引的第一站就是以太坊,因爲以太坊是第一大智能合約平台,具有EVM可編程性,作爲最先進的Web3金融基礎設施,上面誕生了社交SocialFi、金融DeFi、遊戲GameFi和創作者經濟CreatFi等賽道,Web2頭部產品的去中心化版本映射在以太坊上。去中心化推特(Farcaster)、去中心化抖音(DeTiktok)和去中心化微信(DeBox)層出不窮。

以太坊第一大公鏈的位置被大多數人認可,並不僅是因爲它的市值、技術等等,而是有一個年輕的,有號召力的去中心化主義鬥士V神,在近十年的過程中,仍然按照最純粹的去中心化主義路线打造以太坊生態,相比於以太坊,部分公鏈在生態發展機制和代幣分配上等過度傾向於VC。

V神也曾因魔獸世界英雄的不平衡改動而失意,讓其有了建設去中心化世界的理念,而Web2“失意人士”,更多是被大廠和資本壟斷的互聯網市場卷出來的,中國互聯網格局近15年未改變了,阿裏、騰訊兩大陣營,在無視監管和用戶利益的時期,將新生的互聯網獨角獸拖入自身战壕,爭奪着互聯網的半壁江山。造成了巨大的社會摩擦成本,破壞了互聯網的創新發展,最終在中國政府的治理下,整個行業恢復正軌,但基本格局已然形成,除了近些年字節跳動這個全球估值最大的獨角獸,不斷無邊界的攪動各家勢力範圍。

轉眼到了Web3,行業被軍備競賽式產出的VC幣所拖累困擾,失去了去中心化主義的理想色彩,在傳統的Web2世界,有投資管理辦法對大廠战投部進行約束,(注:在2020年12月份召开的一次中央經濟工作會議中,“強化反壟斷和防止資本無序擴張”被列爲經濟工作的一項重點任務,隨後包括字節、BiliBili等大廠战略投資部們等,均進行了規模上的調整),有IPO資本市場管理辦法進行長效治理,但在Web3的世界,區塊鏈金融自由主義釋放了BTC、ETH等加密巨獸,但也因無組織性而缺乏自我淨化、監督和治理的能力,行業普遍都在劣幣驅逐良幣,體現爲生命力極短的龐氏騙局,而VC流水线生產概念未受驗證項目的現象大量存在,我們都是二級市場接盤俠。

回到以太坊本身,以太坊失意是Web3大規模應用前夕的暗淡時刻,盡管以太坊當前的表現不如比特幣,部分原因是由於處在特殊的全球金融周期造成的,比特幣和以太坊代表着不同的資產屬性,在宏觀金融不穩定的周期,高通脹、降息前夕,具有避險屬性或者通脹吸收屬性的比特幣有更好的表現,比特幣也通過ETF強化了其第一加密資產的地位,美國礦業上市公司、華爾街也更認可比特幣資產。

而以太坊更加貼合美國科技股的發展周期,即降息中後期會有更好的爆發表現,雖然此前美科技股創新高的時候,以太坊表現平淡無奇,但是以太坊是Web3的代表基礎設施,是Web2的升級版,近幾年以太坊整個敘事都是圍繞基礎設施展开,不夠重視應用層,Builder與VC和基金會做B端用戶的樂高,即魔方式拓展,創造概念說服VC式創業,Web3本身代表着生產關系的演進,而市面上大量自詡着研究型驅動的VC卷到了ZK賽道,即沉迷於並不擅長的生產力發展方向,最終ZK卷到了硬件層面,ZK計算礦機出現,從解決問題的角度,貌似和比特幣挖礦沒什么區別,所以好像又繞回來了。

我們來分析隨着Web3的大規模發展應用,用戶經濟屬性是怎么變化的,首先從Web3作爲起點去吸引Web2用戶的拓展策略,用戶的時間成本是直线下降的,現在Web3充斥着投資者和Builder,而唯獨沒有用戶,2021年入圈的用戶現在在Twitter上一片死寂,隨着用戶的時間成本下降,對去中心化主義的敏感度下降,現在整個以太坊或者Web3卷出來的去中心化基礎設施成本誰來承擔,動輒幾十億美元的VC幣項目誰來接盤,是的,過度強調去中心化並因此設計一個沒有商業邏輯基礎的項目,對整個Web3來說是一種成本,以VC幣的形式讓用戶买單,大幅提高了Web2用戶進入Web3的門檻。

形象點的比喻是Web3用戶從華爾街投資者到鄉下集市的买菜大媽,她們不在意手裏的貨幣是不是去中心化的,她們在意貨幣價值穩定性,商業便利性,如果你想蓋一座銀行並通過通脹的方式在她們身上薅羊毛,她們就會換一種貨幣。

重新思考POS機制的發展現狀

無論是Layer2還是LSD賽道or DA模塊化,都是舉着共享安全性的旗幟,共享安全性模式本身模式很好,但對於質押資產的機會成本公平定價是個大問題,尤其是很多項目成長在以太坊這個L1上,以太坊難免受到影響,而VC青睞於L2和LSD這些賽道,也是VC幣的重災區。

通過Restake方式將代幣分配給TVL大戶, 這樣項目方、以太坊生態、大戶共贏,唯一輸得是市場和用戶,無法理解通過質押就可以獲得項目代幣即股份的方式,一個項目的所有權結構或者憑證,不應該向着能爲項目本身的運營和發展帶來貢獻的個體或者組織么,而質押這種簡單粗暴的方式,迎合了項目方快速崛起TVL需求,迎合了大戶挖賣提的錢包膨脹需求,由此衍生出了一個畸形的業務模式,質押不僅給代幣,項目方還會直接給錢。

當前POS模式也降低了區塊鏈共識維護的競爭效率,POS模式下大戶除了質押獲得獎勵外,也極大提高了大戶、VC機構對於生態發展的話語權,導致VC幣的出現,例如某平行鏈設計。而POW的網絡維護參與門檻較低,除了頭部礦機公司可以通過礦機迭代獲得階段性的挖礦優勢,正常來講,小礦工加入比特幣網絡維護的門檻低於POS,而公平性更高。

POS機制運營不善,可能導致治理代幣等資產走向泡沫化

目前多數公鏈的POS設計,尤其對質押獎勵利率的設計,很容易偏離市場化,造成利率與生態發展水平不匹配,而生態發展水平是相對公开市場而言的,所以利率水平通脹會擡高進入公鏈生態的資產和用戶門檻,通縮則會抑制生態的發展,質押主要功能是維護區塊鏈網絡安全,而網絡安全成本是動態且不易定價的,很難有契合質押獎勵模型滿足這種設計,如果質押市場較小,市場化程度不高,這種不公平分配更加明顯,主流的POS公鏈質押通脹會流向基金會儲備,但基金會好像並不永遠具備高效率的運營能力,由此導致公鏈發展效率降低,利益分配中心化,生態系統通脹失控,最終治理代幣等資產走向泡沫化,而以太坊的POS機制目前是領先行業水平的。

數據觀察

鏈上

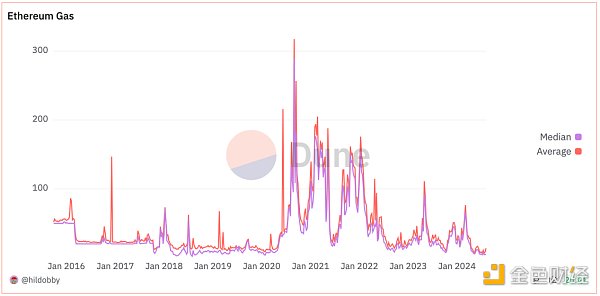

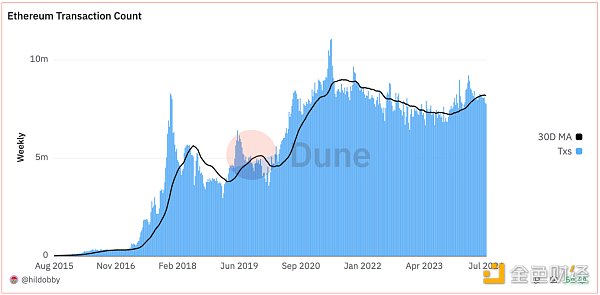

1、以太坊目前網絡基本費用徘徊在 1 至 2 gwei 之間,創數年來新低,同時由於較低的 Gas 費用,ETH日銷毀量創新低。

2、8月6日以太坊的網絡交易數量已降至五個月低點,七天移動平均交易量爲每天112萬筆交易。當前越來越多的活動轉移到了Layer 2網絡,其中Coinbase的Layer 2網絡Base交易量最高,七天移動平均交易量達383萬筆。

3、SOL/ETH 匯率對突破 0.064,創歷史新高。

上述數據體現了幾個趨勢,以太坊已經完成了它當前階段的使命,通過技術升級降低網絡交易成本,並在此基礎上讓去中心化基礎設施支持更廣泛的L2,從而爲整個Web3發展奠定了基礎。而Solana的挑战則表現在其應用層的快速發展和通過犧牲去中心化換取的效率。Solana在應用層的進展更爲迅速,產品更符合Web3新用戶的需求,比如MEME幣啓動平台和鏈接Web2的工具如Blink、Solana手機和Depin等。雖然Solana的創新較激進,但比以太坊更貼近市場,因爲Web3同樣是Web,新用戶更看重UI、交互體驗、效率和財富創造,其次才是去中心化,而當前去中心化是項目講給VC的,用戶不Care,VC擡高的去中心化成本用戶也不接受。

頭部機構操作

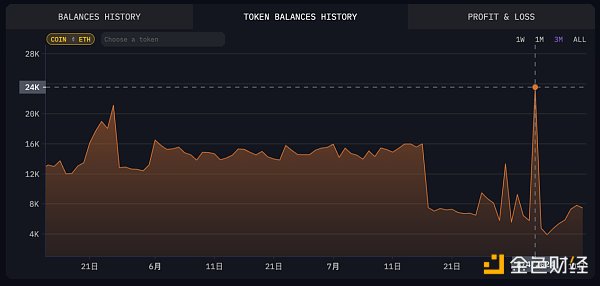

Jump Trading近期轉移了價值約3.15億美元的質押以太坊到加密貨幣交易所,這一舉動引發了市場的爭論和猜測。此舉發生在日本股市歷史性崩盤之前,當時日經225指數暴跌12.4%。有分析指出,Jump Trading可能預見到市場低迷,將風險資產轉換爲穩定幣。下圖爲Jump Trading的ETH持倉變化。

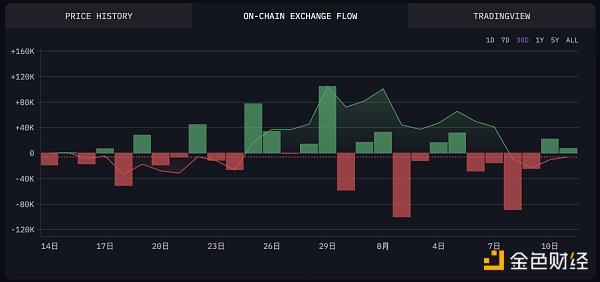

8月3日暴跌前後,5家頭部做市商當周共計將超13萬枚ETH直接或間接轉入CEX。下圖展示Binance的ETH持有量也處於高位。

巨鯨近期動作

近期,有一條鯨魚清倉了14,387枚ETH,損失達1,255萬美元。此外,一條休眠七年的巨鯨轉移了超過92,000枚ETH,導致ETH價格跌破3100美元。另有一個參與以太坊ICO的地址在過去一個月內向OKX轉移了48,500枚ETH,價值約1.54億美元。

在7月末至8月8日期間,以太坊鏈上的ETH轉換活動出現了一次小高峰。結合頭部機構的動作來看,在市場轉換階段,高風險偏好的巨鯨對行情變化更爲敏感,其換倉行爲導致鏈上出現了大額清算。高度槓杆化也是近期以太坊表現低迷的原因之一。

此外,長期持有ETH/BTC多頭頭寸的James Fickel开始減少倉位。他通過賣出1萬枚ETH換成425.75枚WBTC來償還借款,以此降低他的ETH/BTC多頭頭寸。在今年1月至7月期間,他不斷從Aave借入WBTC並轉換爲ETH,以押注ETH/BTC匯率,其匯率成本約爲0.054。盡管他已經部分減倉,但其ETH/BTC多頭頭寸依然很大,仍有2438.5枚WBTC的借款,價值約爲1.48億美元。

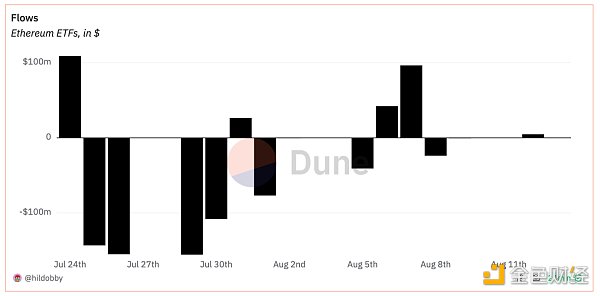

ETF數據

以太坊ETF自推出以來,資金多日呈現淨流出狀態,其中大部分來自 Grayscale 的拋售。

加密十年反思

過去十年,加密貨幣從一種新興的技術概念發展成爲影響全球金融市場的重要力量。最初由比特幣引領的去中心化革命,挑战了傳統金融體系的權威,同時催生了以太坊和其他區塊鏈平台,這些平台不僅僅是數字貨幣,更是爲智能合約和去中心化應用提供了廣闊的舞台。然而,伴隨這一創新浪潮的,是市場的劇烈波動、監管政策的不斷變化以及安全性和可持續性方面的挑战。回顧這十年,加密貨幣在推動金融創新、促進行業透明度和包容性方面的巨大潛力,同樣也需要警惕泡沫風險。

而風險投資(VC)在加密行業的發展中扮演了至關重要的角色。通過注入資本和提供战略指導,VC推動了無數區塊鏈項目和初創企業的成長,使得創新技術能夠迅速從概念階段轉向市場應用。VC不僅提供了必要的資金支持,還爲項目帶來了寶貴的行業經驗、人脈資源和商業智慧,幫助年輕的加密企業規避常見的創業陷阱。此外,VC的參與也爲加密行業帶來了可信度,通過風險投資的推動,區塊鏈生態系統得以不斷壯大和成熟,促使技術創新和商業模式不斷演變,最終推動整個行業向更具可持續性的未來邁進。

當下整個行業的理論基礎、治理機制還不完善,以下是幾條行業思考:

1、加密行業要如何抵御並降低VC的負面影響。

中心化加密交易所的投資機構在搶佔市場份額的驅使下,在Web3領域不受節制的培養運動員(項目孵化)、搭建賽道(交易所錢包平台)、舉行比賽(上幣)並扮演裁判(下架代幣)角色,是否引發了加密VC行業的軍備競賽,增加了Web3創新領域的摩擦成本,導致二級市場項目良莠不齊,甚至綁架公鏈發展。

2、是否存在做市商操控市場,導致代幣價格偏離公允價值,進而造成投資者損失?

3、如何讓去中心化和社區優先的項目獲得更多資源,而不僅僅是面向VC和基金會的創業者?

4、大多數應用層的產品服務還停留在P2P的階段,Web3行業的人才體系是否存在問題,怎樣吸引Web2的運營人才並傳播去中心化理念。

5、VC是否有資格決定哪個項目在哪條賽道跑出,VC的愿景和價值觀是否能正確判斷什么項目代表生產力和生產關系進步。

6、在不依賴融資等途徑的情況下,商業模式產生的現金流是否可以驅動項目的开發和運營。

小結

筆者對以太坊的長期發展持樂觀態度。以太坊是最純粹的去中心化智能合約平台,擁有強大的社區共識和良好的基金會治理機制,沒有受到風險投資和大型項目方的過度控制。然而,需要注意的是,L2的發展過於依賴VC。

在以太坊的發展中,技術進步、網絡設計和治理的首要目標是去中心化,其次才是效率和商業可行性。這種優先級設置導致了近期Solana網絡數據在某些方面超越以太坊,因爲以太坊對應用層的關注不足,特別是在面向C端用戶的商業dApp开發者氛圍上。不過,以太坊仍會在Web3領域保持核心地位,因爲Web3行業的內生發展動力本質上源於去中心化。

短期來看,ETH/BTC匯率下跌迅速,而以太坊的开發者在積極推進擴展解決方案,並引入账戶抽象以提升用戶體驗、降低交易成本。然而,ETH的價格目前主要受到宏觀經濟因素的影響。

標題:以太坊低迷處境下折射Web3發展困局

地址:https://www.coinsdeep.com/article/152131.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。