A16z連續領投兩輪的Goldfinch有何特別之處?

發表於 2022-03-28 10:19 作者: FastDaily

原標題:本文由“老雅痞laoyapicom”授權轉發

整個加密貨幣市場的TVL總額超過了2000億美元,相比於一年前同時段的500億美元增長4倍。然而,即使這種增長也大大低估了DeFi的真正潛力。這是因爲所有這些借貸都是過度抵押的。如果有用戶在這些defi協議上借1美元,就必須先拿出他們已經擁有的另一種資產的約1.5美元。

這種抵押要求阻礙了整個Defi系統的發展。這些貸款只對一小部分借款人有用--主要是保證金交易商和加密貨幣持有人。但對於世界上的其他人來說,他們之所以想借貸,首先是他們還沒有自己需要的資金。

取消抵押品要求是加密貨幣進入全球債務市場的關鍵。DeFi有一個巨大的機會來改變獲取資本的方式,但只有在它可以在沒有抵押品的情況下進行貸款時才有可能。這將最終向世界上大多數人开放加密貨幣借貸。

傳統金融市場痛點

傳統上,銀行承銷費用很高,因爲他們不了解借款人背景。他們爲小額貸款人種類設定了一個門檻,並將可能出現的長尾現象剔除。例如,西班牙的一位居民,他想購买一輛卡車送貨,另一個人在葡萄牙希望提供貸款給他人以賺取利息。但他們不值得銀行花費時間匹配資金需求。

但是,如果社區能夠提供這種服務呢?

如果我們能夠消除銀行的中介,並向世界各地的人們提供這些機會呢?從數以千計,甚至數以百萬計的人中,他們可以識別和評估新的信貸來源。通過分散承銷過程,DeFi可以讓任何人以銀行今天根本無法做到的方式進行貸款。

從新興市場开始

從一开始,我們就想爲那些能夠受益最多的借款人和加密貨幣能夠產生最大影響的地方建立。這促使我們從新興市場的借貸業務开始。他們有最大的收益(和最高的需求),因爲傳統金融的低效率限制了可以流入這些市場的資本。加密貨幣市場是全球性的資本市場,可以爲借貸雙方提供更好的流動性溢價。

Goldfinch是什么?

Goldfinch是一個去中心化的協議,允許在沒有加密貨幣抵押的情況下進行加密貨幣借貸。

目前加密貨幣借貸協議的一個核心限制是--它們需要抵押品。

通過納入 "通過共識信任 "的原則,Goldfinch協議爲借款人創造了一種基於其他參與者的集體評估來顯示信用度的方式。而不是基於他們的加密貨幣資產。

該協議可以使用這種集體評估作爲信號來自動分配資本。通過消除對加密貨幣抵押品的需求,並提供一種手段來獲得被動收益,該協議極大地擴大了可以接觸加密貨幣的潛在借款人和潛在的資本。

融資信息:

2021年6月消息,Goldfinch完成1100萬美元A輪融資,a16z領投,Mercy Corps Ventures、A Capital、Access Ventures和Divergence Ventures等參投。

2022年1月7日,Goldfinch宣布完成2500萬美元A+輪融資,a16z領投。

知名對衝基金經理Bill Ackman、加密投資機構BlockTower和投資管理公司Kingsway Capital參投。

a16z 合夥人 Arianna Simpson 在公告中寫道:“通過消除對加密抵押品的需求並提供被動收益的手段,Goldfinch 正在大幅擴大對更多潛在借款人和資本提供者的貸款。”

核心團隊信息

Aaron Collett曾任Lendable、EQT、高盛等公司的亞洲項目負責人

Andrew Huelsenbeck,曾任Branch International的全球運營總監

Anna Spisak,曾任Scratch.fi的設計主管,Clover Health的設計經理

Blake West 曾任Coinbase的高級工程師,Hint Health的第一位員工

Ezza Naveed,曾任Minerva大學學士,Devsisters的社區營銷人員

Ian Hinsdale 曾任Giraf的創始人;Optimizely的工程師;IMF、世界銀行的研究人員

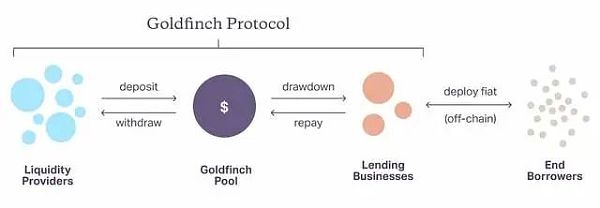

Goldfinch 協議有四個核心參與者

借款人:尋求融資的參與者。

支持者:評估借款人,並決定是否提供第一損失的資本。

流動性提供者:向高級池提供資本,以獲得被動收益。

審計員:投票批准借款人。

Goldfinch 協議怎樣運作?

在借款人可以申請貸款之前,他們必須得到協議去中心化審計師的批准。審計師是獨立的實體,必須質押治理代幣 GFI,才能有機會驗證借款人以換取獎勵。審計師只評估借款人是否是他們聲稱的人,以防止欺詐活動,而不評估他們的信譽,審計員是由協議隨機選擇的。

經審計師批准後,借款人向支持者提出貸款條款。這些條款可能包括諸如尋求的金額、貸款期限、利率、借款人的背景以及如何使用資金等細節。

支持者評估借款人的信譽,如果他們同意條款,可以選擇提供初級資金。初級部分是在發生違約時首先減記的高風險池。

從流動性提供者那裏收集的高級池然後將資金分配給高級部分。高級池最多可以借出幾倍於初級部分的金額。高級部分是低風險池。它首先收到付款,並且僅在初級部分無法完全覆蓋違約時才被減記。爲了補償初級部分的支持者的額外風險和評估借款人的工作,他們將獲得高級池所獲得收益的 20%。

高級池完成分配後,貸款過程完成,借款人可以使用資金。

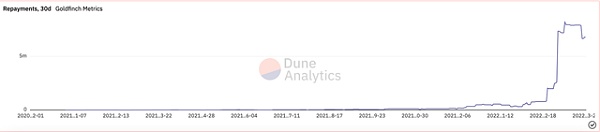

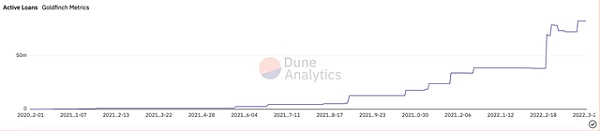

數據分析:

根據defillama的數據,截止3月27日,我們可以看到Goldfinch的TVL已經超過1.1億美元,金額遠遠超過大部分借貸協議。近三十天償還金額約爲660萬美元,總償還金額超過1000萬美元。

從一年前的 25 萬美元增加到現在的 8900 萬美元,增長 356倍,爲 18 個國家的 大約20 萬多個借款人提供資金。這筆資金正被用於各種生產方式,包括肯尼亞的摩托車出租車、巴西的小公司以及印度低收入家庭的環保爐竈等等。

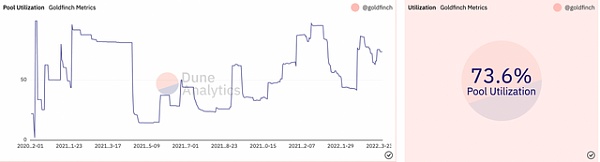

資金池使用率73.6%,由此可見資本流動性在這個借貸協議裏的效率也是比較高。

迄今爲止,已有 35,000 多人通過了 KYC,並且有 5,000 多人作爲流動性提供者和支持者積極參與該協議。此外,Goldfinch 已迅速擴展到一個由來自世界各地的 45K 多人組成的繁榮社區。

有幾個項目有一些類似的概念,例如 Maple、TrueFi,但它們都是針對機構市場的。機構資產更充裕,違約風險更小,借貸量大。因此,對這些借款機構進行盡職調查的價值更高。另一方面,Goldfinch 將目光投向了發展中國家,想要解決長尾用戶的借貸問題。

經濟模型

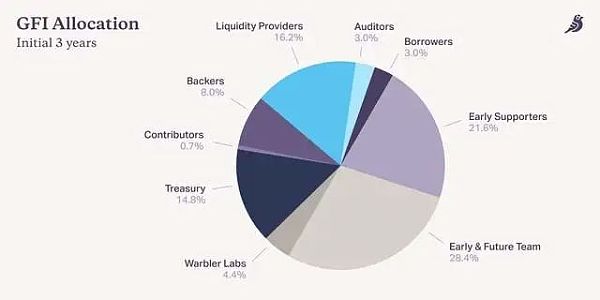

代幣總供應量

最初的代幣供應上限爲114,285,714個GFI代幣

流動性供應商 (16.2%)

支持者 (8.0%)

審計師 (3.0%)

借款人 (3.0%)

貢獻者 (0.65%)

社區財政部 (14.8%)

早期和未來團隊 (28.4%)

實驗室 (4.4%)

早期支持者 (21.6%)

代幣效用:治理

治理由社區DAO管理,並有能力通過去中心化的治理投票進行維護功能和參數調整,包括:

升級合約

改變協議配置和參數

設置GFI的獎勵和分配

在發生緊急情況時暫停協議活動

任何人都可以通過提出建議、討論和參與代幣快照投票來參與治理。

現在沒有通貨膨脹,個人預計該協議在未來會包含輕微的通貨膨脹(增發),以激勵未來的積極參與者。不過將由社區進行投票做出決定。

潛在的風險

信用風險

信用風險是Goldfinch最關鍵的風險。盡管它具有將欺詐風險降至最低的激勵結構,但與完全抵押的借貸協議不同,它仍然需要一定程度的信任。此外,即使沒有欺詐,不可預見的情況,如過去兩年所見的情況,也可能導致借款人無法支付。如果在高級池中出現違約,則可能會削弱貸方對協議降低風險能力的信心。

監管風險

美國不允許在證券法規之外進行這樣的借貸投資,因此 Goldfinch 暫時避开美國市場,並依賴於其他地方的投資者網絡,這些投資者主要是發展中國家,而這些國家歷來獲得貸款難的。例如肯尼亞、尼日利亞、烏幹達和菲律賓通過該協議獲得的貸款最多。

持續激勵

支持者和審計員通過對借款人進行盡職調查來爲協議執行一項重要任務。他們的工作很復雜,必須分析來自不同司法管轄區的具有獨特風險的不同類型的借款人。協議必須通過不斷激勵他們來保持他們的積極性。如果協議產生的收益不夠,可能需要通過代幣增發來補償。

結語

總的來說,Goldfinch金融是類似於貸款的融資平台,Goldfinch.Finance最顯著的優勢是,它可以在不需要加密貨幣抵押的情況下實現加密貨幣借款,極大地擴大了可能接觸加密貨幣的潛在借款人和潛在的資本提供者。

穩定幣的增長以及法定加密貨幣在全球範圍內的擴張,如果 Goldfinch 的愿景實現,這也意味着資本從發展中國家流向新興市場,將涵蓋更廣泛的社會階層,實現真正意義上的金融民主化。

資料:

https://defillama.com/protocol/goldfinch

https://dune.xyz/goldfinch/goldfinch

https://goldfinch.finance/goldfinch_whitepaper.pdf

https://goldfinch.finance/#mission

標題:A16z連續領投兩輪的Goldfinch有何特別之處?

地址:https://www.coinsdeep.com/article/1522.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇