Arthur Hayes 新博文:作爲“債券”的以太坊 年底將突破1萬美金

發表於 2022-04-02 13:37 作者: 吳說Real

(需要注意的是,這篇文章與 Vitalik 的文章一樣,是在4月1日愚人節發布,但這似乎是一篇“嚴肅”的文章。但換言之,如果年底沒有達到,Arthur 也有很好的“理由”。)

全文如下:

我並不十分待見傳統金融領域所謂的“理財顧問”,他們的目的可能並不是真心的爲你提供理財建議,而是將他們自己的管理費和績效費最大化,即使最終的理財表現不怎么樣,他們同樣能夠得到那部分收入。

而我遇到的大部分“理財顧問”,對加密貨幣的態度普遍都是反感,並告訴其客戶不要投資加密貨幣。

當然,我們也無需“瞧不起”他們,我們應該將他們的平時所闡述的金融知識應用在加密貨幣行業。而本文只是爲了說明當給個人、公司和政府提供投資推薦時,對資產標的進行分類的重要性。

ETH 是什么?

這是一個簡單而深刻的問題。

如果你說它是一種商品,那么一類投資者就會感興趣。

如果你說它是一種貨幣,那么另一類投資者就會感興趣。

但是,如果你能讓世界相信,ETH 只是一種無限期的債券呢?

合並後的以太坊將過渡爲 PoS,驗證者的質押獎勵以及網絡手續費使 ETH 變成了一種債券。

如果我們能說服理財顧問,ETH 的資產分類是一種債券而不是貨幣,那么他們或許能夠爲之所動。外加屆時以太坊已經更加環保以及繁榮的生態數據,使得 ETH 相對於比特幣、法幣和其他 L1 競爭對手,明顯處於極度低估狀態。

算算 ETH 的質押账

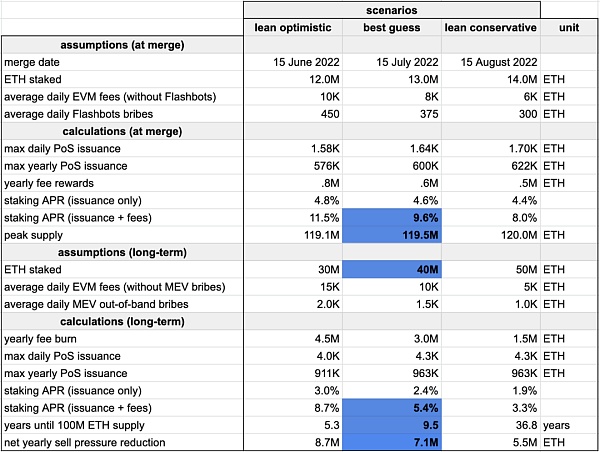

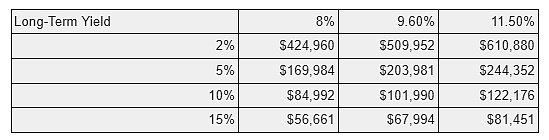

根據以太坊研究員 Justin Drake 的預測數據,合並後早期階段,質押年化收益大約爲 8–11.5%。

如果你是一個 ETH 死忠粉,你可能同意或不同意這些數字。但我現在會把它們作爲“事實”。這篇文章的重點不是深入研究收益率是 5% 還是 10%,而是用情景分析法將 ETH 作爲一種債券進行估值。

在這個分析中,我們將假設你是賣出等量的美元來購买 32 ETH。這一點極爲重要,我是從一個先投資法幣的人的角度來看待這個估值的。因此,與任何套利交易一樣,美元資金的成本是極其重要的。

爲了使這種分析產生最大的影響,我們必須說服更大的資本配置者,讓他們相信 ETH 是一種債券。一旦這種理念建立成功,後續便水到渠成。

這些資金池可以借入更接近美國國債曲线的資金。這就是爲什么我將使用 5 年期、10 年期、20 年期和 30 年期的收益率作爲我的貼現率。我使用了上表中對 ETH 獎勵的估算,這就是 8%、9.60% 和 11.50% 收益的來源。我使用了這些債券在 2022 年 3 月 28 日某個時候的收益率。

步驟:

借入一段時間的美元,然後按當前匯率購买 ETH。

質押 32 ETH,賺取 ETH 幣本位獎勵。

在一定的年限之後,賣掉 32 ETH 並獲得美元獎勵。

償還美元貸款。

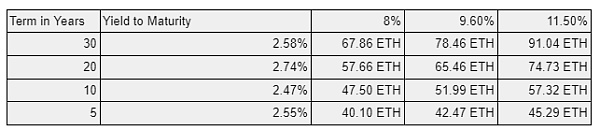

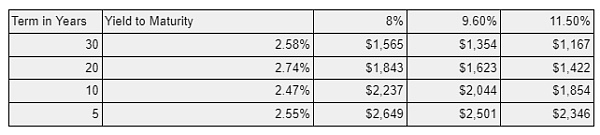

下表爲以 ETH 爲單位的 ETH 債券現值。

記住,我們以 32 ETH 开始。這是以 ETH 幣本位的債券價值,其中包括最初的 32 ETH 本金。市場慣例是以面值的百分比來引用債券,這將是 32 ETH。但爲了突出數量,我使用了名義上的 ETH 金額。我也沒有將 ETH 的收益也通過質押進行再投資。如果我們在收到 ETH 收益時採用連續復利的方式,那么債券的價值會更高。顯然,連續復利是可能的,在財務上也是謹慎的,但爲了數學的簡單性,我沒有這樣做。

下表反映了 ETH/USD 的盈虧平衡價格。這是貸款到期時的價格,從美元的角度來看,該交易是收支平衡的。我假設所有的 ETH 現金流都以恆定的 ETH/USD 價格轉換爲美元,這樣我就可以計算出這個交易變得不經濟的價格。

下面是同一表格的另一個版本,這次是以當前 ETH/USD 現貨價格 3320 美元的百分比變化來表示。

本地貨幣債券

本地貨幣債券是指發行人的國內貨幣和借款貨幣相同的債券。如果你是一個以美元爲基礎的投資者,這些債券有貨幣風險。一些投資者喜歡這些債券,因爲它們通常有高收益。然而,如果投資者對衝其貨幣風險,有效收益率通常會減少。

通常情況下,新興市場的無本金交割遠期(NDF)點是正的。這是因爲利率平價的關系。但是,看看下面這個馬來西亞林吉特 NDF 的例子吧。

現貨 USD/MYR 是4.2148,而 1 年期 NDF 是4.24/4.26,意味着它的交易價格比現貨價格高。如果我購买了 MYR 本地貨幣債券,並需要在未來賣出 MYR 與买入 USD,我將在右側(RHS)交易,並有效地支付遠期點數。這意味着我需要花錢來對衝我的頭寸。

有些投資者樂於承擔貨幣風險,有些則不然。作爲一個優秀的理財顧問,你是矛盾的,你將只是提供兩種不同的產品。一個是對衝的,一個是不對衝的。而在這兩種情況下,你都要收取一筆費用。

在 5 年期 ETH 本地貨幣債券的情況下,如果我們假設年收益率爲 11.50%,那么 ETH/USD 的價格必須下跌 29.35%,投資者才會在 5 年後以美元計算虧損。

但如果投資者想對衝貨幣風險,他們至少需要通過遠期交易來對衝預期的總現金流。現在,ETH/USD 上市期貨在過去 3 個月內的流動性非常少。我在 2022 年 3 月 28 日聯系了一家著名的經紀商,詢問他們 1 年 ETH/USD 遠期的溢價或折價的中間價格是多少。

如果我在 ETH 債券上做多,並得到 ETH/USD 遠期的報價,我在左側(LHS)交易,賣出ETH 买入美元。經紀人給我的報價是市場中間的溢價 +6.90%。這意味着爲了對衝我的本地貨幣 ETH 債券,我實際上收到了收入。我以高於現貨的價格賣出 ETH/USD 遠期。這是一個積極的套利交易。

很少有交易能讓你在投資外幣債券時獲得更高的收益,而對衝回本國貨幣的行爲實際上爲你掙了錢。

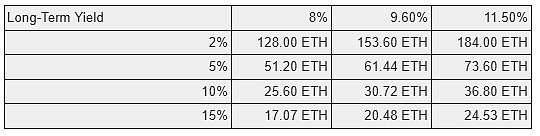

作爲這個分析的最後一部分,我使用從質押 ETH 獲得的驗證人收入對一個永久債券進行了估值。

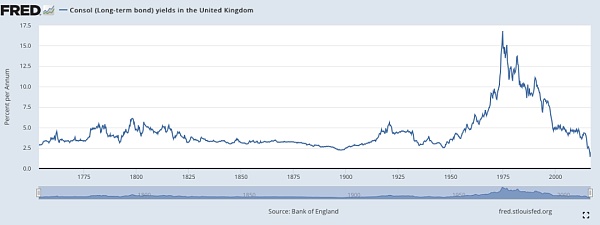

在一开始,我認爲 ETH 類似於永久債券。那是一種沒有到期日的債券。在 2016 年底退市之前,英國康採恩是有史以來發行的所有政府債券中連續價格歷史最長的之一。

在這種債務工具幾百年的歷史中,英國的名義長期收益率基本上是 5% 或更低。因此,讓我們假設從現在开始的長期收益率爲 5%,而 ETH 的回報率爲我們預測的低端 8%。我們得出 ETH 現金流的最終現值爲 51.20 ETH。這個 ETH現金流的所需投入是 32 ETH。

如果我們用它來確定 ETH 的債券隱含價值,我們得出以下圖表。這些價值只是 [現貨 * ETH 獎勵的現值] 的乘法。

這不應該被視爲價格預測,而是作爲一種新思維方式的指導。如果你認爲 ETH 可以或應該作爲債券來估值,那么作爲投資者,考慮到你的長期利率和 ETH 的回報假設,你應該愿意以今天的價格購买 ETH,只要它的交易價格比其永久債券衍生的價格有折扣。

當我們稍後討論 ETH 債券衍生品時,我們將回到這個永續 ETH 債券表。

發揮資本效率

要利用 ETH 債券,需要無限期地鎖定資本。這是因爲目前,一旦在信標鏈上質押 ETH,就不能解除質押。合並後,當 POS 驗證开始時,ETH 收益率將上升,但質押者仍被凍住。

有各種驗證池,允許交易者輕松貢獻 ETH 並开始賺取收益。爲了給那些被鎖住的人提供流動性,這些池子已經發行了自己的代幣,這些代幣是以 1:1 的方式錨定所投的 ETH。

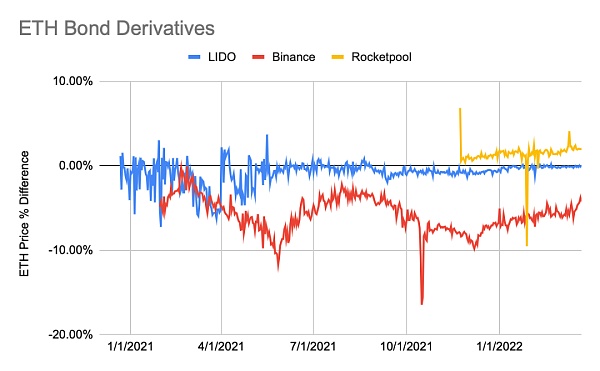

例如,如果你把 1 ETH 存入 Lido 資金池,你會得到 1 stETH,它的交易價格由市場決定。三個最大的資金池是 Lido、Binance 和 Rocketpool。

此圖顯示了某一池子代幣與 ETH 交易的每日溢價或折扣百分比。

池子代幣價格溢價 =Rug 風險 + 隱含 ETH 回報 + 流動性偏好

讓我們來舉例說明一下:

Rug 風險:這是在驗證器代碼中存在一些漏洞的風險。如果,無論什么原因,這個智能合約被破壞了,質押者的資金可能會無法提取。

隱含的 ETH 獎勵:這些池子裏的代幣會收到 ETH 獎勵。因此,市場會將代幣持有人未來收到的獎勵折算到現在。

流動性偏好:這是對那些希望在今天獲得流動性的投幣者的欲望的量化。偏好越高,一個池子裏的代幣對 ETH 的折價就越高。另一方面,如果一個池子限制了它可以接受的 ETH 存款量,流動性偏好實際上可能會增加池子代幣的價格,就像 Rocketpool 的情況一樣。

我的分析師深入研究了 Lido、Binance 和 Rocketpool 代幣各自所代表的細節,試圖理解爲什么它們對 ETH 的交易溢價不同。

Lido:這個池擁有最大的市場份額(約85%),交易非常符合 ETH 的價格。當你質押 ETH 時,你會以 1:1 的比例獲得 stETH。ETH 的質押獎勵將累積到 stETH 減去 Lido 提供服務所收取的費用。這個通證可以在其他 DeFi 應用中作爲抵押品使用,而不會影響 ETH 獎勵的累積。

Binance:這是市場份額第二大的池,交易價格低於 ETH。當你質押 ETH 時,你將以 1:1 的比例獲得 bETH。ETH 的質押獎勵將由 bETH 獲得,減去幣安提供服務的費用。這個通證可以在其他 DeFi 應用程序中作爲抵押品使用,但當 bETH 在你的幣安錢包之外被押注時,你不會獲得 ETH 獎勵。我的分析師認爲,這就是爲什么 bETH 的交易價格比 ETH 低很多的一個重要原因。在 DeFi 生態系統中,它不是像 stETH 或 rETH 那樣好的輔助工具。

Rocketpool:這個池的市場份額是三個池中最小的。它的交易價格始終高於 ETH。當你質押 ETH 時,你會以 1:1 的比例獲得 rETH 。ETH 的質押獎勵會累積到 rETH 減去 Rocketpool 提供服務的費用。Rocketpool 是去中心化的,不像其他兩個池,並嚴重限制了它可以接受的 ETH 存款的數量。只有在更多的運營商上线後,才可以接受更多的押金。這個通證可以在其他 DeFi 應用中作爲抵押品使用,而不會影響 ETH 獎勵的累積。

stETH 是 ETH 債券現值的最佳近似值。我提出了一個關於現值的理論假設,而 stETH 則是具體的市場表現。

stETH 的交易價格基本與 ETH 一致,這一點令人費解。

流動性偏好:Coingecko 數據顯示,stETH 市值 98 億美元,日交易額 1 億美元,大約佔其市值的1%。以太坊的日交易量與市值之比約爲 3%。如果 stETH 的持有者真的關心他們無法獲得的 lido 投資的 ETH 余額的流動性,stETH 的交易量相對於其市值將會更高。因此,投資者的流動性偏好似乎接近於零。隨着越來越多的 DeFi 平台接受 stETH 作爲抵押品,將 stETH 變現爲 ETH 的需求減少。

隱含的 ETH 獎勵:如果我們認爲合並後的 ETH 年化獎勵是 8%,那么隱含的獎勵是 8% 乘以被押的 ETH 被釋放的時間。我們不知道這有多長。如果市場認爲合並後還需要 6 個月的時間才能釋放出持有的 ETH 余額,那么溢價應該是 4%。

Rug 風險:幾乎不可能估計這種風險到底是什么。我們只能通過假設其他三個變量來證明。然而,可以肯定的是,如果你把 ETH 質押在 Lido 上,並且不相信技術的完整性,你會把你的 stETH 賣掉。但考慮到 stETH 與 ETH 的交易價值相同,且平均日交易量較低,市場肯定相信 Lido 的技術。

我的結論是,stETH 要么假設整個 ETH 2.0 過程將在合並後非常快地完成,要么與合並後 ETH 獎勵的債券數學相比,它被極度低估了。如果,在閱讀了這篇文章後,市場參與者同意我的觀點,即 ETH 合並後是一種債券,那么 stETH 應該慢慢地以越來越高的溢價進行交易。

抵押品使用率

既然這些質押代幣存在,它們應該被用作 DeFi 生態系統中的抵押品,從本質上解鎖被困的抵押品。AAVE 是一種去中心化的貸款協議,允許交易員將 stETH 作爲抵押品。目前,作爲抵押品的 stETH 的 LTV 爲 70%。MakerDAO 還允許用戶使用封裝的 stETH(WSTETH)作爲抵押品來創建 DAI,即其與美元掛鉤的穩定幣。現時的擔保比率爲160%。

這是巨大的。全球法定信貸市場的基石是創造債務資產的能力,這只是向某些實體發放的一筆貸款,然後用這種債務資產作爲抵押,借入更多的錢。這就是槓杆飛輪驅動全球經濟的方式。

盡管這種行爲有明顯的好處,但它確實給系統帶來了系統性信用風險。如果協議允許越來越多地利用池代幣作爲基礎抵押品,並且存在一個使質押代幣變得毫無價值的牽线搭橋事件,那么在此基礎上構建的所有價值也將受到影響。隨着這些代幣被更廣泛地接受,我們必須注意這種風險。DeFi 的好處是,所有的活動都是完全透明的,因爲它是鏈上的。因此,我們可以構建非常精確的監控系統來衡量可歸因於質押代幣的即時 DeFi 系統信用風險。

在利率和信用衍生品方面,這些質押代幣的使用方式幾乎是無限的。不過,在我太興奮之前,讓我們先看看市場是如何發展的。未來,我將有很多關於有前途的項目,這些項目开始利用這種新的抵押品池來做創新的事情,並以一種去中心化的方式給 ETH 固定收益市場帶來生命。

Michael Saylor 會怎么做?

Saylor 是個“流氓”,因爲他利用 Microstrategy 之便,將機構企業債券市場作爲獲取比特幣的融資工具。這的確是一種策略,但比特幣是純粹的貨幣,本質上沒有收益。ETH 是爲世界上最大的去中心化計算機提供動力的商品。合並後的 ETH 將具有內在的收益。

Saylor 或任何其他高收益發行人應該做的是發行債務和購买 ETH。這是一種積極的套利交易。

上圖是彭博美國企業高收益率平均 OAS。這表明的是,美國企業垃圾債券發行者目前平均支付 3.41%。

使用上面的模型,讓我們假設你是一家實體公司的首席執行官,想通過 meme 來獲得高股價。不要管你的企業應該做什么,你的目的就是實現財務優化。

輸入:

3.41% 的資本成本

5 年到期

8% ETH 獎勵

3,320 美元的 ETH 價格

輸出:

這個債券的現值是 41.28 ETH。

盈虧平衡的 ETH 價格是 2573 美元,即下跌 22.48%。

假設 ETH/USD 匯率沒有價格變動,以美元計算的回報率是 29%。

一個揮霍無度的 CEO 會真的對衝貨幣風險嗎?絕對不會!

對於任何一個上市 CEO 來說,宣布舉債加上大量購买 ETH 債券,可以創造出兩倍的價值。首先,因爲你的股票現在是一個帶有 "DeFi"、"web3.0"、"metaverse"等標籤的公司,這將會讓 reddit meme 股票交易者興奮地吸籌。其次,該交易有正的利差;因此,把這個放在 10 億美元的規模,根據會計處理,2.9 億美元的收入可即時或日後確認。你不會虧錢!

ESG:綠色環保的投資主題

ESG 投資主題現在在傳統金融領域十分流行,雖然這一理念是正確的,但是誰知道這是不是理財顧問們更好地向你推銷產品的一個噱頭。雖然很多基金經歷此前想要分配部分資金到加密貨幣中,但是 PoW 的能源消耗違背了 ESG 理念,但是以太坊合並過渡爲 PoS 就是一種對 ESG 的迎合,他們將對 ETH 改觀,這使得 ETH 將面向更廣泛的資金受衆,盡管很多其他公鏈也是使用 PoS,但是作爲交易者,這種基本面的邊際變化,是巨大的利好。

以太坊殺手

以太坊的性能問題總是競爭對手所詬病的點,這些以太坊殺手的價格在去年开始飆升,估值得到了很大的提升,現在以太坊正處於合並的風口浪尖,這可能會也可能不會帶來性能的提升,那么相對於其他 L1 代幣,ETH 的表現會更好嗎?

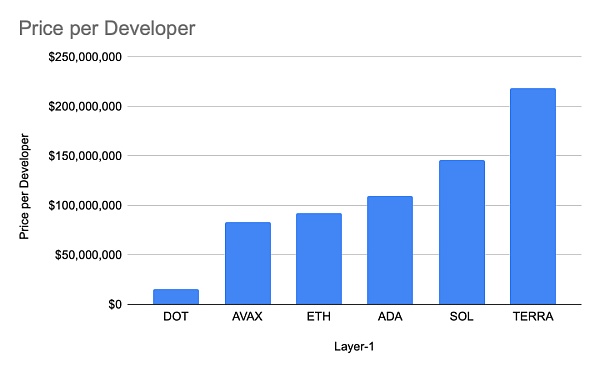

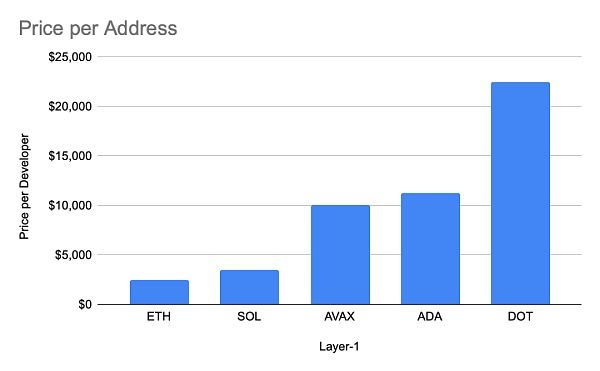

這個“價格/开發者”比率圖反映了部分 L1 的市值除以活躍开發商的數量。

Electric Capital 發表了一篇非常重要和有洞察力的研究文章,其中估計了每個主流公鏈上的活躍开發者的數量。一條公鏈的搭建就是爲了被使用。如果只有少數开發者在某條鏈上創建新項目,那么這條鏈將永遠不會變得有價值。

大多數以太坊殺手的倍數要高得多,因爲他們希望能吸引人才在他們的鏈上开發。

根據這份報告,以太坊有大約 4000 名开發者,比擁有第二大开發者群的鏈上的波卡多大 3 倍。

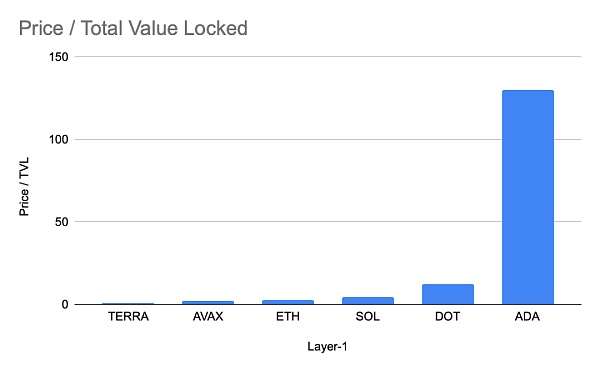

這個“價格/地址”比率圖反映了選定的主流 L1 協議的市值除以地址數量。

某條鏈上的地址數量是另一個粗略但有用的指標,可用於評估公共區塊鏈的健康狀況。以太坊的地址數是第二名 Solana 的 16 倍,但按價格/地址計算,仍然更便宜。

這是另一個衡量炒作的好指標。那些只是爲了從 ETH 手中搶奪市場份額而存在的區塊鏈,其倍數要高得多。

“價格/TVL”是市值除以協議上 dApps 鎖定的總價值。

這個比率是識別 DeFi 獲得吸引力程度的最簡單方法。ETH 是第三便宜的,僅次於 TERRA 和 AVAX。我甚至不確定 ADA 是否應該被包括在內,如果有一個純粹靠希望交易的幣,那就是Cardano。

如果對照這些基本比率來看,ETH 也許是最便宜的 L1。以太坊的成功孕育了一批競爭者,他們以充滿希望的未來而不是具體的業績進行交易。這並沒有錯,但當 ETH 即將感受到債券和 ESG 投資者的喜愛時,這些其他幣能跟上步伐嗎?

如果你是一個資本配置者,要么已經持有這些幣中的一些,要么必須選擇投資哪個 L1 代幣,難道你不想买最便宜的那個嗎?雖然 ETH 的市值比其競爭鏈大了好幾個數量級,但從網絡基本面的估值來看,它仍然很便宜。

隨着今年的進展和合並的到來,我預計 ETH 的表現將大大超過任何構建了 L1 鏈。這種說法從 2020 年到 2021 年底一直有效,但現在,從資本流動和回報的角度來看,以太坊支持極其積極的價格基本面。

請不要把這種情緒誤認爲是我認爲這些 L1 鏈不能重新測試 2021 年 11 月的歷史高點。這純粹是一個相對論點。ETH 可以漲到 10,000 美元,大約是3倍的回報,而 Solana 可以漲到 200 美元,大約是 2 倍的回報。你會爲擁有 Solana 而感到高興嗎?資本會流向它受到最好待遇的地方。

配置 ETH 的三種方式

有三種方式來考慮如何配置 ETH:法幣 & 比特幣 & 其他 L1。

法幣

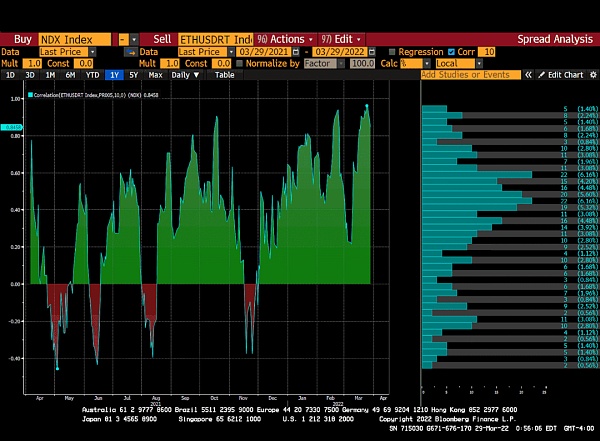

這是 ETH 和納斯達克 100 指數的 10 天滾動相關圖,相關系數高達 84%。

ETH(和比特幣)是風險資產,就像美國大型科技股一樣。

隨着美聯儲繼續其提高名義利率的道路,以及 2s/10s 曲线的倒掛,指向未來的美國經濟衰退,股票將被擊垮(指下跌 30% 到 50%),直到信貸市場出現問題,美聯儲重新开動印鈔機。

如果我全身心地相信這一點,那么我也必須相信以美元計算的 ETH 可以下跌 30% 至 50%。除非廣泛的風險資產市場崩潰,或者 ETH 與納斯達克 100 指數或標准普爾 500 指數的短期相關性开始下降,否則我不會賣出法幣並購买 ETH。

無論我對 ETH 強大的基本面有什么看法,宏觀上是不存在的。

BTC vs ETH

我在 2022 年初的加密貨幣投資組合是 50% 的比特幣和 50% 的以太坊。我堅信,相對於加密世界的其他領域,ETH 是便宜的。因此,我的目標配置是 25% 的比特幣和 75% 的以太坊。

比特幣再次成爲“最壞的搖滾明星”需要改變敘事。與以太坊類似,比特幣被視爲另一種風險資產,但它是一種巨大的風險資產,因爲它全天候交易,是全球僅存的自由市場。

比特幣必須再次被視爲價值儲存和通脹對衝工具,因爲它是有史以來最難創造的貨幣形式。以太坊不是貨幣,它是一種爲世界上最大的去中心化計算機提供動力的商品。以太坊社區明確決定,ETH 是一種用於驅動這台計算機的商品,而不是一種純粹的貨幣工具。

在協議層面上,比特幣沒有隱含的收益率,但合並後的以太坊有。因此,比特幣是貨幣,ETH 是與商品掛鉤的債券。

由於全球實際利率爲負,我想擁有一種以其貨幣計算的收益爲正的資產。目前,這就是 ETH,比特幣本身並無法產生收益。因此,從純粹的利差角度來看,我應該擁有更多的 ETH 而不是比特幣。由於有了新的獎勵和驗證系統,當 ETH 的價格充分上漲以包含未來的 ETH 現金流時,這種情況將會改變。

最後,ESG 這類環保投資理論的資金也將在合並之後“安全”地投資 ETH,而不是比特幣。

ETH vs L1s

我希望前面發布的圖表能清楚地表明,覺得 ETH 低估是基於網絡基本面出發,而其競爭對手更多是基於更光明的未來。同樣,其他 L1s 可能會實現他們推翻 ETH 的夢想,但他們還很難做到。隨着 ETH 即將到來的隱性收益率,以及 ESG 投資者配置 ETH 的能力,超越 ETH 的希望將越來越渺茫。他們最好是交易一些他們可以證明在網絡基本面上低估的東西。

最後聊聊資產跨鏈橋。Wormhole 和 Ronin(Axie Infinity)被盜價值近 10 億美元的 ETH、其他加密貨幣和穩定幣。從本質上將,這些橋是生態系統試圖將所有在 ETH 上原生構建的驚人的 DApps 導入到新鏈上。如果交易者厭倦了擔心他們的橋是否會成爲下一個內爆的橋,他們可能只是將他們的 TVL 和業務遷移回 ETH,這在邊際上對任何競爭性的 L1 是負面的。相信 V 神,而不是把你的腳放在冥河裏,與冥王的憤怒調情。

ETH 價格突破五位數

幾年前,我寫了一篇文章,預測 ETH 價格將突破兩位數,這很快就實現了。

然後,當我看到一張圖表顯示基於以太坊構建的 DApp 的總價值大於以太坊本身的市場價值時,我進一步配置了 ETH,這是一個強烈的买入信號。

我經歷了當前的起起伏伏,並對我的加密投資組合中 ETH 配置的相對規模感到非常滿意。2022 年的剩余時間將是 ETH 的表演時間。

當年底塵埃落定時,我相信 ETH 的交易價格將超過 1 萬美元。

作者 | BitMEX 創始人 Arthur Hayes

編譯 | Gary Ma 吳說區塊鏈

原文標題:

Five Ducking Digits

原文鏈接

https://cryptohayes.medium.com/five-ducking-digits-cd92a7ab72ce

標題:Arthur Hayes 新博文:作爲“債券”的以太坊 年底將突破1萬美金

地址:https://www.coinsdeep.com/article/1820.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。