金色百科 | 微策略如何憑借BTC使股價飆升逾1000倍?

發表於 2024-11-27 11:08 作者: 金色精選

作者:Arunkumar Krishnakumar,CoinTelegraph;編譯:陶朱,金色財經

一、什么是企業金庫?

企業金庫是企業的財務神經中樞,擔負着確保流動性、管理風險和優化回報的任務。他們傳統上保守,依賴法定貨幣、債券和其他穩定的投資。然而,MicroStrategy 採用比特幣作爲其主要資金儲備,打破了這種模式。

公司財務部的主要職能包括以下內容。

流動性管理:確保公司有足夠的現金來履行其義務。這還涉及確保資產和負債之間不存在流動性錯配。如果短期債務預計由

長期資產融資,那將是一個重大風險。

風險緩解:管理利率波動、貨幣風險和信用風險。通常,有專門負責市場風險、信用風險、操作風險和流動性風險的風險管理團隊。財政部與這些職能部門密切合作,確保其財務決策考慮到所有這些風險因素。

短期投資:公司財務持有公司的資產。它可以是股權、債務或只是企業產生的現金流。財政部負責將多余現金分配給低風險、流動性資產以產生回報。他們的作用是確保公司資產的收益率得到優化,同時風險仍保持在盡可能低的水平。

債務管理:處理貸款和信貸以保持最佳槓杆率是財政部的一項重要職能。此功能通常稱爲資產和負債管理 (ALM)。如前所述,該職能不僅負責管理公司的負債,而且對於確保資產和負債之間不存在期限錯配也至關重要。公司不能計劃用一個月內到期的資產來爲一周內到期的負債(債務利息支付)提供資金。

战略規劃:通過有效的資本配置支持長期目標是企業財務的战略職能之一。

因此,資金管理者的目標是在風險和回報之間取得微妙的平衡。他們的主要目標是保護公司的資產免受市場低迷或流動性危機的影響,同時確保他們管理公司剩余資金的最佳回報。他們還應該對市場波動和壓力條件時期進行風險管理。

這就是 MicroStrategy 將比特幣納入其金庫的重點,挑战了傳統規範,採用了高風險、高回報的策略。因此,這一大膽的战略不僅改變了其資產負債表,還改變了其股票表現,鞏固了該公司作爲加密貨幣採用先驅的地位。

其他已經採用或正在考慮將比特幣作爲國庫儲備資產的公司包括 Metaplanet、Semler Scientific、DeFi Technologies、Solidion Technology、Nano Labs 和 Cosmos Health。

二、MicroStrategy:對比特幣的富有遠見的押注

MicroStrategy 曾經是互聯網泡沫的寵兒,但在 2000 年之後遭受了重大打擊,但在創新財務管理的推動下,在 Michael Saylor 的領導下實現了顯著的轉變。

到 2002 年,MicroStrategy 的股價徘徊在 1 美元到 2 美元之間,反映出市場的幻滅和內部挑战。在接下來的二十年裏,該公司憑借其數據分析工具重新獲得了影響力。然而,其突破性的轉型始於 2020 年,當時它採用比特幣作爲國庫儲備。

比特幣的採用

MicroStrategy 聯合創始人兼執行主席 Michael Saylor 將比特幣視爲法定通脹的解藥。他認爲美元的購买力正在迅速削弱,而比特幣由於供應有限,具有出色的保值能力。這一战略將 MicroStrategy 轉變爲軟件公司和加密貨幣投資工具的混合體。

MicroStrategy 的比特幣積累之旅

截至2024年11月24日,MicroStrategy持有226,500個比特幣,鞏固了其作爲全球最大企業比特幣持有者的地位。

MicroStrategy 利用各種融資策略來推動其比特幣購买。其战略需要符合主流金融服務規範,同時確保能夠處理比特幣等波動性資產。

股票發行:公司發行新股籌集資金,受益於比特幣被接受而股價上漲。比特幣價格上漲緩解了新股發行帶來的拋售壓力風險。這個策略必須把握時機。

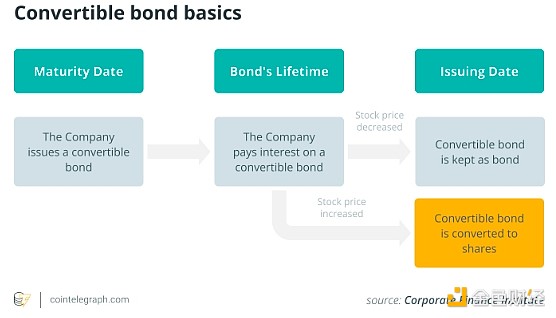

債務融資:提供低利率和未來轉換選擇的可轉換債券成爲關鍵工具。此外,高級擔保票據有助於在比特幣下跌期間爲購买提供資金。

自由現金流:運營利潤被重新定向以增加比特幣儲備。

比特幣支持的貸款:利用現有的比特幣持有量,使公司能夠在不稀釋股權的情況下獲得額外的流動性。

通過綜合使用上述策略,MicroStrategy 建立了一個持有價值 220 億美元比特幣的金庫。

三、MicroStrategy 收購比特幣的時間表

MicroStrategy 大膽的比特幣收購策略,利用可轉換票據和美元成本平均法,將其從一家陷入困境的軟件公司轉變爲比特幣代理公司,推動其股價上漲超過 1,000 倍,並重新定義了其市場形象。

以下是他們收購比特幣的時間表:

正如您所看到的,MicroStrategy 採用了一致的美元成本平均方法,在不同市場條件下購买比特幣以減輕價格波動。該公司還與機構級托管機構合作,以確保安全存儲。

MicroStrategy 從一家陷入困境的軟件公司轉型爲比特幣代理,其股價大幅飆升。從 2002 年的 2 美元开始,價格暴漲了 1,000 多倍,達到峰值時超過 2,000 美元,這主要是由於比特幣的迅速上漲以及投資者認爲 MicroStrategy 是一種無需直接購买加密貨幣即可獲得比特幣投資的方式。

比特幣作爲一種資產,歷來表現優於債券或現金等價物等傳統投資。 MicroStrategy 順應這一趨勢,大幅提升了其市值,使其在科技和金融領域獲得了新的地位。雖然對許多人來說,這似乎是一種非常激進的資金管理策略,但資本市場上實現指數增長的大多數舉措一开始看起來都像是異常決策。

四、使用比特幣作爲金庫儲備的回報

MicroStrategy 的比特幣策略具有顯著的優勢。雖然財務優勢無疑是該战略的一個重要方面,但 MicroStrategy 還通過這一財務管理战略成功建立了品牌資產。

與黃金類似,比特幣可以對衝貨幣貶值。這一大膽的策略吸引了尋求參與比特幣增長的有遠見的投資者。銀行傳統上依賴部分准備金銀行業務,這可能會使企業在危機時期變得脆弱,正如硅谷銀行的倒閉所表明的那樣。

與銀行不同,比特幣通過去中心化的全球市場隨時提供流動性,使企業能夠在不依賴中心化機構的情況下快速獲取資金。通過維持比特幣金庫,公司可以降低運營風險並確保及時獲得流動性。

MicroStrategy 將自己定位爲金融創新領域的思想領袖,經常與特斯拉和英偉達一起被提及——不是因爲其業務基本面,而是因爲其开創性的財務管理策略。

與傳統的財務資產相比,比特幣的有限供應和不斷增長的採用已經爲 MicroStrategy 投資者帶來了巨額回報。盡管 MicroStrategy 出現了所有這些積極因素,但對於他們以及那些想要從這一战略中汲取靈感的人來說,風險仍然存在。

五、使用比特幣作爲國庫儲備的風險和挑战

盡管比特幣有很多優點,但它作爲一種財務資產也帶來了挑战和潛在的陷阱。在熊市期間價值下跌高達 75% 的資產上建立企業財務需要大量規劃。

波動風險

比特幣的價格波動可能會極大地影響公司的資產負債表,導致報告收益和股東情緒的波動。隨着價格和情緒下跌,該公司可能被迫出售比特幣,這進一步導致負面的價格行爲和情緒。

在市場壓力情況下,比特幣價格下跌,導致公司股價下跌,如果債務同時到期,公司資產負債表可能會出現系統性崩潰。此外,債券持有人可能不會將債券轉換爲股票,從而導致現金償還,這可能會加劇 MicroStrategy 的財務狀況。

就 MicroStrategy 而言,它成功地創造了管理最深的比特幣熊市之一的記錄,從而成功地降低了這種風險。新發行的債務將於 2029 年到期,爲其核心業務提供充足的時間產生額外的現金流,確保比特幣驅動的金庫在潛在的低迷時期具有彈性。

MicroStrategy 於 2020 年發行的上一份可轉換債券將於 2025 年到期,並通過該公司在 2024 年籌集的額外資金購买。這表明了對未來五年的規劃。

流動性風險

在市場低迷期間清算比特幣的需要可能會加劇損失並破壞市場穩定。這將形成一個惡性循環,就像Terra一樣,資產負債表的規模呈指數級萎縮,因爲必須出售比特幣來建立現金頭寸,而比特幣的價格在獲得現金的過程中不斷下跌。

如果企業財務部門陷入這場惡性的流動性危機,它也將很難籌集更多資金。

監管風險

通過比特幣交易所交易基金(ETF)的批准,加密貨幣的監管風險已於 2024 年降低。然而,資產負債表上持有加密貨幣的公司的會計處理仍然缺乏明確性。

資本利得稅或徹底禁令等監管轉變可能會使比特幣持有量貶值。

MicroStrategy 的例子可能會激勵其他公司過度投資不穩定的資產。盡管多元化至關重要,但過度採用比特幣的趨勢可能會破壞更廣泛的企業金融生態系統的穩定,從而放大經濟低迷時期的風險。

最終,考慮將比特幣納入其金庫的公司必須權衡比特幣的承諾與風險,以確定它是否符合其財務目標和風險偏好。

標題:金色百科 | 微策略如何憑借BTC使股價飆升逾1000倍?

地址:https://www.coinsdeep.com/article/183565.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。