為什麼Ambient是目前基於以太坊最高效的DEX?

發表於 2023-07-03 14:01 作者: 區塊鏈情報速遞pro

作為結合了 CEX 和 DEX 特點的交易協議,Ambient 引入了新穎的 DeFi 原生功能,為使用者帶來了一流的體驗。 (前情提要:Uniswap V4 帶來的終極問題:DEX能超越CEX嗎? ) (背景補充: ABCDE研究報告》DEXs、借貸、穩定幣新趨勢)

本文目錄

去中化交易協議 Ambient(前身為 CrocSwap),允許在任意一對區塊鏈資產上結合集中和環境恆定產品流動性的雙向 AMM。Ambient 在單個智慧合約內執行整個 DEX,其中單個 AMM 池是輕量級資料結構,而不是獨立的智慧合約。這個設計使得 Ambient 成為目前最高效的基於以太坊的 DEX。

機制分析

自動做市商(AMM)

在 Ambient 中,流動性是通過自動做市商(AMM)機制提供的。與傳統的限價訂單簿(LOBs)不同,流動性不是由個別訂單提供的,而是由流動性提供者(LPs)提供的資金構成的流動性池的總體流動性。

Ambient 中的每個流動性池代表著一對可互換的資產或代幣之間的雙向市場。在任何給定的時間內,每個流動性池都有一個由承諾給該池的虛擬儲備比率確定的單一匯率。終端使用者可以根據確定性公式將該對中的一種代幣與另一種代幣進行交換。

Ambient 流動性池使用恆定產品做市商(CPMM)演算法。無論交換的大小或方向如何,虛擬儲備的兩個方面的乘積將保持恆定。(除了收取的費用和集中的流動性增加)。當交換者向池中傳送一定數量的基礎代幣時,流動性池將根據這種恆定乘積關係返回一定數量的報價代幣。因此,流動性池的匯率將上升,以提高報價代幣相對於基礎代幣的匯率。

該機制通過根據交換的大小和方向按比例重新調整價格來平衡供求關係。因此,交換者不會獲得即時匯率,而是根據他們的交易相對於流動性池中的流動性的大小而獲得稍差的價格。這種差異被稱為價格衝擊。

此外,交換者根據其交易的名義金額支付流動性費用。流動性費用根據流動性池中活躍流動性的按比例貢獻重新分配給 LPs。費率根據具體的流動性池而有所不同,並且可能根據市場情況進行調整,但通常在 0-1% 的範圍內。

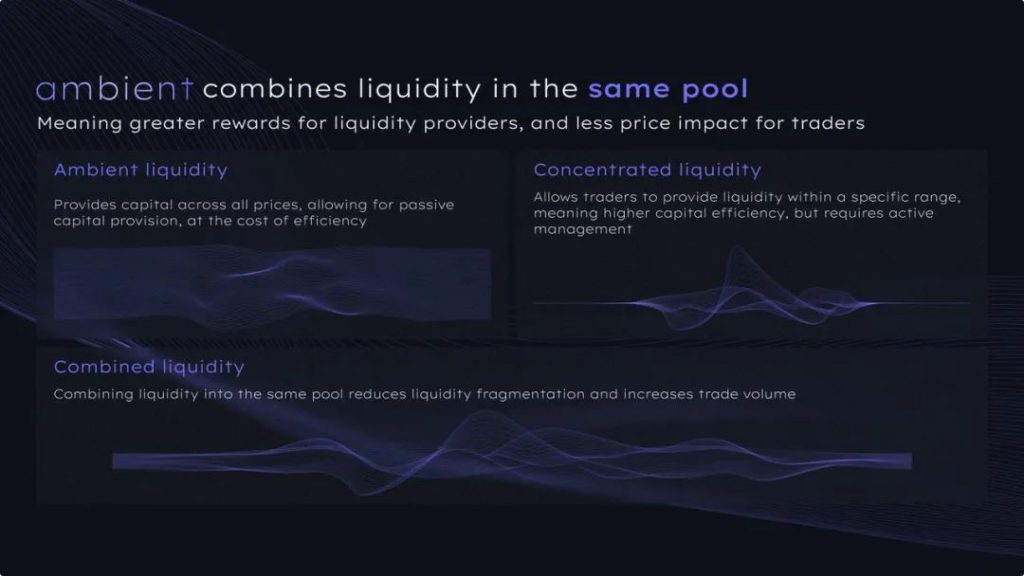

集中流動性

集中流動性允許使用者在單個 AMM 曲線上的任意預定義價格範圍內提供流動性。這與 Ambient 流動性形成鮮明對比,在 Ambient 流動性中,流動性在從零到無窮大的所有可能價格中保持活躍。

集中流動性的優勢主要是資本效率。流動性提供者(LP)只需承諾支援有限範圍的流動性所需的抵押品。例如,一個在 0.99 美元至 1.01 美元之間交易的穩定幣對,提供集中流動性所需的資本顯著較少。

集中流動性的缺點是,如果曲線價格超出訂單範圍,流動性提供者將不再累積費用。因此,集中流動性提供者要麼明智地確定其價格範圍,要麼定期 「重新平衡」 訂單,將其移回範圍內。

Ambient 還支援原生 Ambient 流動性,這與 「全範圍集中流動性」 不同。第一個優勢是,與在單獨的側袋中累積費用不同,Ambient 流動性提供者的費用自動複利回到原始位置,無需任何手動管理。第二個優勢是,鑄造和銷燬 Ambient 流動性提供者的位置所需的燃氣成本顯著較低。第三個優勢是,給定曲線上的所有 Ambient 流動性提供者的位置自然可互換,並且可以輕鬆包裝成 「LP 代幣」。

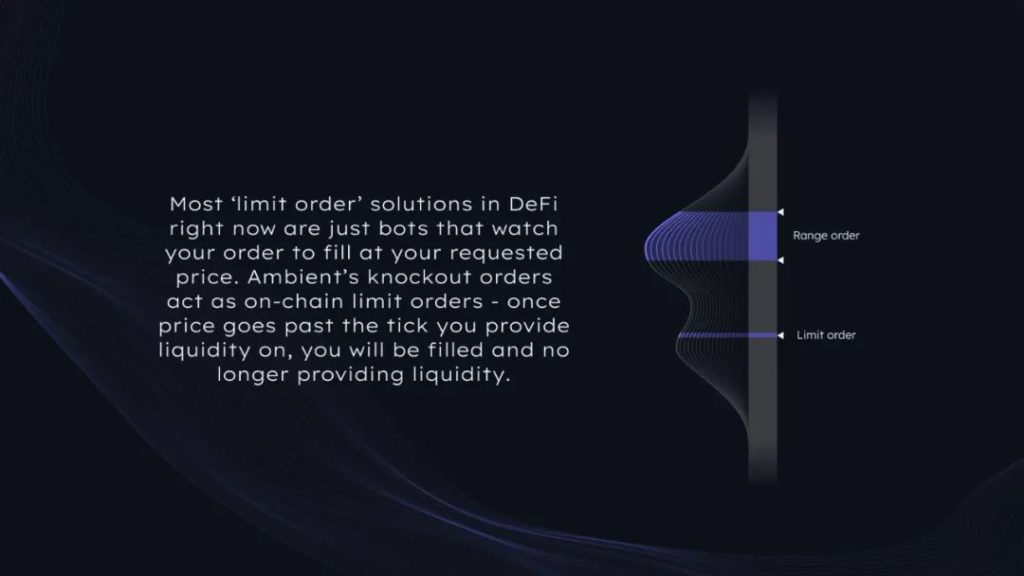

淘汰流動性

剔除流動性的行為與基於範圍的集中流動性相同,只是在曲線價格超過範圍邊緣的任何時候,流動性都會從 AMM 曲線中永久移除。當曲線價格低於買入價或曲線價格升至賣出價時,可以設定淘汰流動性。

淘汰流動性的行為有點類似於傳統中心化限價訂單簿中的 「不可逆限價訂單」。想要以優於當前市場價格實現定向執行的使用者可以通過在低於(高於)當前價格的出價(賣出)來在池中買入(賣出)。只要某一點的價格超過該點,使用者的訂單就會被執行。與原版集中流動性區間訂單不同,即使價格回升超過填充價格,使用者購買的代幣也不會轉換回來。出於這個原因,對於想要定向執行但希望獲得比傳統掉期更有利的價格的使用者來說,挖空流動性是一個有用的工具。

淘汰流動性訂單提供了更好的價格:

- 等待更便宜的價格

- 接收而不是支付掉期費用

- 避免 AMM 曲線上的價格滑點

在實踐中,淘汰流動性往往會受到使用者的一些限制:

- 與典型的集中流動性不同,整個池中所有淘汰訂單的範圍訂單的寬度是固定的(通常寬度較窄)。

- 淘汰出價必須始終低於當前曲線價格,而淘汰出價必須高於當前曲線價格。

- 為了被完全淘汰,價格必須在整個範圍內完全移動。如果曲線移動到範圍的中間,訂單可能會 「部分填充」。如果價格回移回範圍而沒有達到淘汰價,則轉換回來。

使用者層面

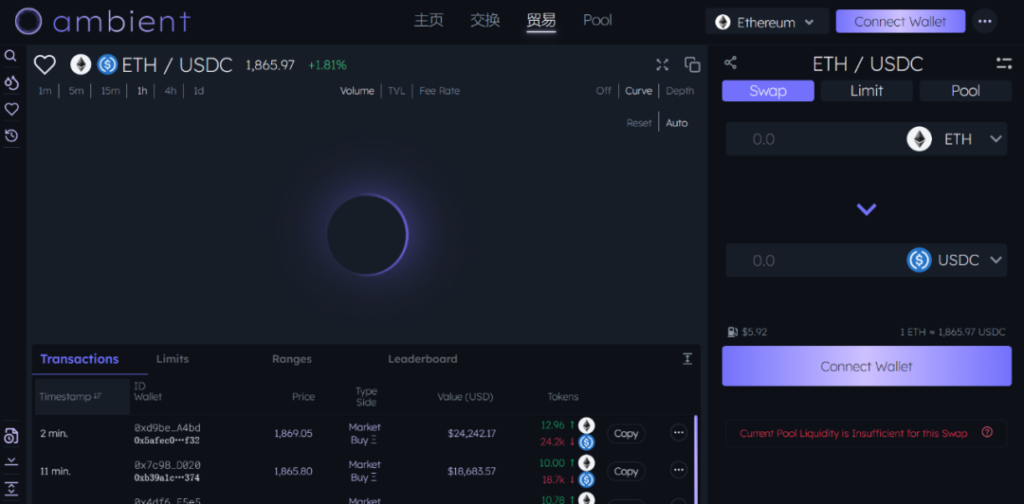

代幣互換

Ambient 的核心功能是允許使用者以公平的市場價格將一種型別的代幣交換為另一種代幣。如果 DEX 合約中給定貨幣對存在流動性,那麼使用者將能夠在代幣之間交換。此外,前端 Web 應用為常規用途交換提供介面。

剩餘抵押品

使用者可以直接在 DEX 合約中存入一定數量的代幣作為靜態餘額。多餘的抵押品可以作為輕量級營運資金,因此其開銷和交易成本比每次交換、鑄造和銷燬操作中處理 ERC20 代幣轉移要低。多餘的抵押品可以由使用者直接通過將代幣直接傳送到 DEX 合約中進行存入。或者它可以作為交換、銷燬或收穫操作的輸出接收。另外多餘的抵押品也可以直接提取,這樣使用者的錢包將收到相應的基礎代幣。

治理 & 政策

Ambient 協議的治理最終由 DAO 多重簽名控制。有兩個主要的多重簽名機構,運營多重簽名和財務多重簽名。

多重簽名行動的能力包括:

- 設定和修改池引數(例如流動性費用、即時報價間距、JIT 閾值等)

- 初始化新的池型別模板

- 設定、開啟或關閉協議費用

- 設定子價格大小改進代幣大小閾值

- 為新初始化的池型別設定最低流動性承諾。

- 安裝具有操作多重簽名的任何功能的策略預言機管道。

國庫多重簽名是為更嚴重的行政行動保留的。然而,這需要更高程度的承諾和更長的拖延。國庫多重簽名將 Gnosis 保險箱與 5 天時間鎖定相結合。除了標準的操作多重簽名許可權外,國庫多重簽名還可以:

- 升級 DEX 合約中的程式碼

- 將 DEX 的許可權轉移到新的策略控制器合約

- 在 DEX 中收取累積的協議費用

- 在策略預言機到期之前強制解除安裝策略預言機

- 強制將許可池轉換為無許可池(在許可權預言機行為不當的情況下)

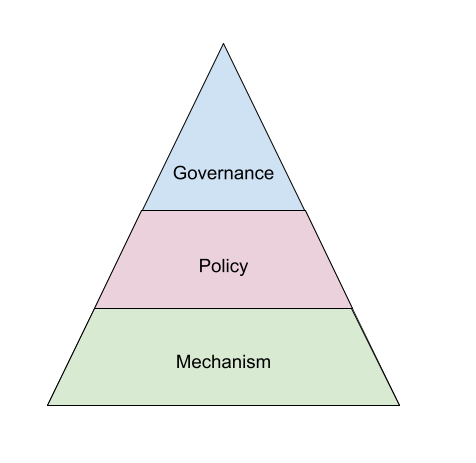

體系概況

治理填補了 DAO 的傳統角色。它對協議擁有完全的權力,並由 M-of-N 多籤和時間鎖解決方案控制。

策略是位於 DAO 治理和 DEX 合約本身之間的中間層。它可以直接傳遞來自治理層的解決方案,或者將 DEX 的有限管理控制委託給由 DAO 治理明確安裝的外部智慧合約策略預言機。

機制是底層的 DEX 合約本身。CrocSwapDex(持有去中心流動性和部位的核心智慧合約)使用可調引數構建,這些引數可以由外部策略預言機動態調整。這使得協議能夠以比直接升級底層 DEX 智慧合約更安全和更可控的方式改進和嘗試新功能。

優勢

Ambient 作為一個全新的程式碼庫,考慮了最佳工程實踐和創新的智慧合約架構選擇。這使得它在與其他的 DEX 相比具有一些核心優勢:

- 大幅節省 gas 費。

- 在同一個流動性曲線上,將集中(”UniV3 style”)、Ambient(”UniV3 style”)和淘汰流動性(行為類似於在單個方向上原子填充和鎖定部位的限價訂單)結合在一起。

- 動態調整的池費用,最大限度地提高流動性提供者相對於市場狀況和對流動性的需求的回報。

- 由於集中流動性提供者的費用被自動重新投資到環境流動性中,使用者即使沒有手動收割,也能獲得複利。

- 通過在集中流動性持倉上使用最小的 TTL 引數來防止即時流動性攻擊。因此,普通的流動性提供者可以獲得更高的費用。

- 使用者可以以 「剩餘抵押品」 的形式在 DEX 上提前為代幣提供資金。通過將代幣轉移延遲到淨結算,積極交易者的效率更高。

- 通過 EIP-712 離鏈標準,實現使用者以交換的代幣進行 「無燃氣」 交易。

- 獨特支援 「有限許可池」 原語,即將管理和限制池的能力轉嫁給執行在協議內部或外部的通用智慧合約預言機。

結論

Ambient 中提供流動性的模型結合了去中心化交易所和中心化交易所的特點。並且與其他 AMM 不同的是,流動性對於交易對並不是分散的。Ambient 同時可以在單個的智慧合約中執行整個 DEX 系統,因此實現了更低的費用交易、更大的流動性獎勵以及更公平的交易體驗。作為結合了 CEX 和 DEX 特點的交易協議,Ambient 引入了新穎的 DeFi 原生功能,為使用者帶來了一流的體驗。

標題:為什麼Ambient是目前基於以太坊最高效的DEX?

地址:https://www.coinsdeep.com/article/18770.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。