全球宏觀經濟趨勢將如何影響2025年的加密貨幣市場?

發表於 2024-12-18 13:18 作者: 金色財經

作者:Michael Nadeau,The DeFi Report;編譯:五銖,金色財經

我們已經說過多次了:如果你不了解宏觀經濟走勢,你就不了解加密貨幣。當然,對於鏈上數據也是如此。

本周,我們將探討宏觀經濟趨勢將如何影響 2025 年的加密貨幣市場。

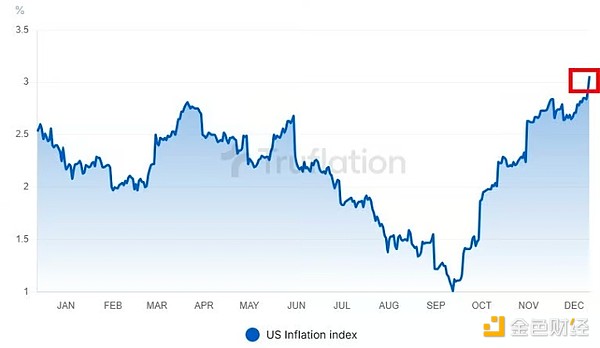

通貨膨脹

通脹數據正在上升。在 9 月份觸底 1% 後,我們已加速回升至按 Truflation 計算的 3% 以上。

數據:Truflation

我們喜歡 Truflation 的數據,因爲它使用來自各種在线來源的實時網絡抓取數據。此外,它的更新頻率比 PCE 等傳統政府指標更頻繁。

然而。美聯儲的重點是PCE。因此,我們使用 PCE 作爲預測美聯儲政策的一種方式,使用 Truflation 來更實時地了解經濟狀況。

這是個人消費支出:

數據:FRED數據庫

目前爲 2.3%(10 月份數據)。也在上升——這在圖表中很難看出(9 月份爲 2.1%)。我們將於 12 月 20 日獲得 11 月數據。

對通貨膨脹的看法

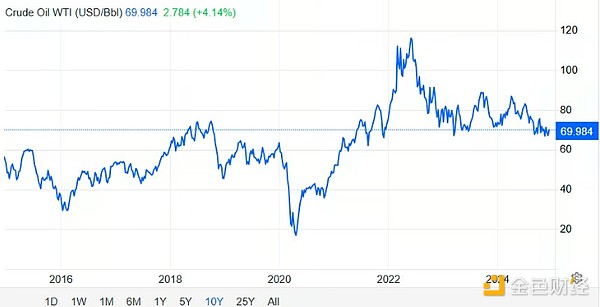

能源成本和住房成本是增長的主要驅動因素。然而,原油價格正處於周期低點。

數據:: Trading Economics

問題是他們是否會留在這裏,或者可能進一步下降。

考慮到季節性影響+特朗普計劃通過美國放松管制來增加供應,很難看出爲什么油價會很快飆升。

另一方面,地緣政治衝突、不可預見的自然災害或歐佩克減產(預期美國供應增加)可能會導致油價上漲。

我們還沒有看到這些事件發生。

此外,我們的立場是,21世紀以來的通脹主要是由供給衝擊+財政支出和刺激檢查造成的——我們今天並不認爲這是一個威脅。

因此,我們預計油價將在區間內波動,通脹/增長將下降。

美元

數據:Trading View

自 10 月 1 日以來,比特幣上漲了 58%。與此同時,美元指數從 100 升至近 108。今天的排名爲 107。

這是一種特殊的行爲。通常情況下,美元走強對比特幣等風險資產不利(參見 2022 年)。但我們現在看到兩者強相關。

那么這是怎么回事呢?我們應該擔心嗎?

我們認爲,由於全球市場對特朗普獲勝的定價,美元正在顯示強勢。特朗普的政策有利於商業。這意味着它們對市場有利。

2016 年特朗普獲勝後,我們看到了同樣的動態。美元上漲。爲什么?我們認爲外國人正在消化“特朗普暴漲”的影響,並因此購买美元計價的資產。

對美元的看法

我們認爲增長正在放緩/正常化。這正在降低通脹,盡管有所延遲。利率可能會下降。

因此,我們預計中期內美元將處於區間波動,可能回落至100。

ISM 數據(經濟周期)

數據: MacroMicro

從經濟周期來看,我們可以看到藍线(制造業)似乎正在觸底。從歷史上看,低於 50 的讀數表明經濟處於收縮狀態。持續低於 50 表明經濟放緩。

這就是我們現在所處的位置——服務(紅线)做得稍好一些。

這些水平往往與失業率上升同時發生。這通常會導致美聯儲採取寬松的貨幣政策。

再次。這正是我們今天所看到的。

對經濟周期的看法

我們認爲增長放緩,導致失業率上升。這最終可能表現爲通脹下行壓力。

這導致降息。這給美元帶來了下行壓力。

從中期來看,我們認爲這些動態應該會支持風險資產/加密貨幣。

信貸市場

數據: FRED

信用利差繼續處於歷史低位,這表明投資者對額外風險單位的補償要求較低。

這可能意味着兩件事:1)市場自滿,風險定價錯誤。或者2)市場參與者對經濟持樂觀態度,美聯儲和財政政策寬松。

我們認爲是後者。

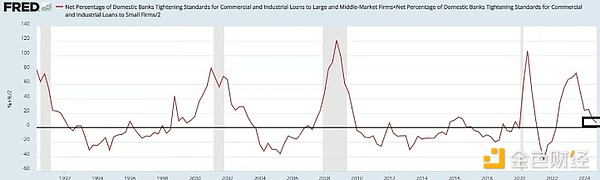

接下來我們看看銀行貸款的趨勢。

數據: Fred Database

自23年底達到峰值以來,收緊貸款標准的銀行比例一直在下降。理想情況下,隨着美聯儲降息,這一KPI將保持穩定。

話雖如此,從歷史上看,我們看到降息和銀行收緊貸款標准的比例呈負相關。爲什么?降息往往預示着經濟放緩或衰退——這使得銀行更難放貸。

對信貸市場的看法

沒有壓力的跡象。至少目前還沒有。

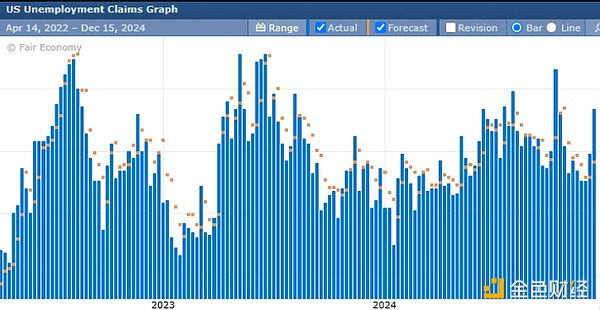

勞動力市場

11 月份失業率升至 4.2%(之前爲 4.1%)。下面我們可以看到最近申請失業救濟人數的上升。

數據: Forex Factory

我們認爲勞動力市場的疲軟目前已引起美聯儲的全部關注。持續上升的失業救濟金數據告訴我們,對於那些失業的人來說,找到工作變得越來越困難。

這是增長放緩/正常化的另一個跡象。話雖如此,股市仍處於歷史高位。企業利潤強勁。這就是保持勞動力市場完好無損的原因。

但我的感覺是,美聯儲正在像鷹派一樣觀察此事。畢竟,薩姆規則在七月份就已經被觸發了。

對勞動力市場的看法

它正在軟化。但速度並不快。我們預計美聯儲將(試圖)趕在數據走弱之前採取行動(因爲在 7 月份薩姆數據公布後,他們已經在 9 月份降息了 50 個基點)。

國庫和財政支出

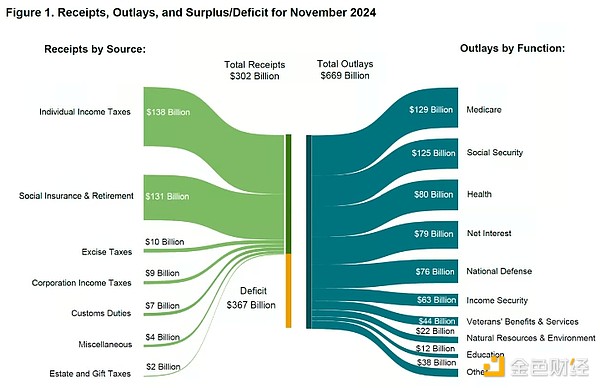

數據:美國財政部

美國政府今年的支出比稅收收入多了 1.83 萬億美元。僅在 11 月份,它的支出就超過收入的兩倍。

已印制並推入經濟/美國人手中的 1.83 萬億美元是今年金融市場的主要驅動力(我們認爲也是通脹的主要驅動力)。

現在。特朗普要來了。我們還有一個名爲“DOGE”的新機構,即政府效率部,由埃隆·馬斯克牽頭。

一些人認爲過度支出將會因此而減少。也許會的。但哪些部門會被削減呢?醫療保險/社會保障?軍隊?興趣?

這相當於預算的 65%——這似乎是不可觸碰的。

與此同時,財政部明年必須爲其超過 1/3 的債務進行再融資。我們認爲他們無法通過提高利率來做到這一點。

對國庫/財政支出的看法

我們認爲短期內不太可能大幅削減財政支出。 DOGE 可能會削減 100 億美元的支出。但它不會以實質性的方式改變現狀。這需要一些時間。

與此同時,財政部需要在明年爲所有未償債務的 1/3 進行再融資。我們認爲他們將以較低的利率來做到這一點。

結合這些觀點,我們對風險資產/加密貨幣的前景持樂觀態度。

美聯儲政策

下一次 FOMC 會議將於 12 月 18 日舉行,市場目前預計降息的可能性爲 97%。我們認爲這也可能爲中國的寬松政策开綠燈。

爲什么?

我們認爲中國希望繼續實行寬松政策。但當美聯儲不降息時,他們很難降息,因爲人民幣兌美元會貶值,導致中國進口商品更加昂貴。

對美聯儲政策的看法

短期內加息似乎不太可能。 12 月份降息幾乎是板上釘釘的事,1 月份市場定價暫停在 76%。 2 月份沒有 FOMC 會議。

因此,下一次政策決定要到三月份才會做出。我們認爲,勞動力市場目前可能會顯示出更多疲軟跡象,美聯儲可能會在 2025 年中後期進一步降息——最終降息 3.5% 左右。

降息會加劇通脹嗎?我們不這么認爲——這是一個非共識的看法。事實上,我們認爲加息正在導致通脹(以及其他財政支出)上升。

爲什么?

因爲利息支出現在超過1萬億美元。這些錢被印出來並傳遞給持有債券的美國人,這些錢似乎被投入了經濟。當然,利率上升並沒有導致銀行停止放貸(見上圖)。

因此,我們認爲,隨着美聯儲降息,通脹可能會下降(假設油價保持在低位,並且我們沒有看到財政支出進一步增加)。請記住,我們在低通脹的情況下實行了 10 年的零利率。日本30年來一直實行0%利率,通貨膨脹率較低。

特朗普政策

市場知道特朗普的總統任期會帶來什么:

降低稅收。這應該會提高企業利潤,並可能導致股價上漲。它還可能導致收入不平等加劇和赤字增加。更多的赤字=美國人手中有更多的美元。

關稅/“美國優先”。這可能會導致國內價格上漲。我們認爲人工智能/自動化實際上可能在某種程度上抵消了這一點。

放松管制。這對企業有利,因爲它可能會帶來能源、科技和金融領域的更高利潤。

更強大的邊界。這可能會導致勞動力短缺和工資上漲(通貨膨脹)。

對特朗普政策的看法

我們認爲特朗普總體上有利於商業、自由市場和資產價格。代價是我們可能會看到一些通脹衝動。這就是事情變得有趣的地方,因爲如果通脹回歸,美聯儲將尋求暫停加息或收緊貨幣政策。

當然,我們認爲特朗普會試圖將自己的意志強加給傑羅姆·鮑威爾。最終,我們認爲特朗普希望在未來四年內推動經濟發展並通過通脹消除部分債務。這意味着通貨膨脹必須超過名義利率,但今天的情況並非如此。

最後,鑑於特朗普對數字資產行業(以及即將上任的 SEC 主席)的支持,我們認爲加密貨幣將從他的政府中受益。

更不用說未來幾年國會可能出台有利的法規以及比特幣战略儲備的潛力。

對特朗普政策的看法

我們認爲,從市場和監管的角度來看,特朗普政府將有利於加密貨幣。

中國

丹·塔皮耶羅(Dan Tapiero,我最喜歡的宏觀投資者之一)表示,中國目前正在通貨緊縮(實際利率爲負)。

中國的負利率抑制了美國的通脹擔憂。這使得美元走強(正如我們今天所看到的)。

美國降息可能會讓中國也降息。

最終,它會帶來更多的全球流動性。

說到全球流動性。

全球流動性

鑑於 1/3 的美國債務需要在明年進行再融資,我們認爲美聯儲可能必須作爲最後买家 (QE) 介入。

美國較低的利率將使中國和歐洲能夠以某種協調的方式放松條件。

我們認爲這將導致金融市場內出現充足的流動性/抵押品——加密貨幣/風險資產是最大的受益者之一。

這些動態與加密周期的第四年一致——這是歷史上最不穩定的上行周期。

總結

增長正在放緩。

這導致勞動力市場動蕩(美聯儲正在關注此事)。

這導致降息(正如我們今天所看到的)。

這使得中國和歐洲能夠在不犧牲貨幣/進口的情況下放寬條件。

這爲風險資產帶來了有利的流動性條件。

這就是我們所看到的未來。

考慮到財政支出、即將上任的特朗普政府以及加密貨幣周期的第四年,你就可以預測 2025 年爆發性牛市狀況(預計會出現波動)。

當然,我們將繼續監控市場,並從鏈上數據+宏觀經濟的角度爲您提供最新信息。

畢竟,如果你不了解宏觀經濟情況,你就不了解你的加密貨幣。

標題:全球宏觀經濟趨勢將如何影響2025年的加密貨幣市場?

地址:https://www.coinsdeep.com/article/189496.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。