Hi 我是安娜媽咪,台股最近隨著AI熱潮,有望站穩一萬七千點,很多投資人紛紛趁勢想賺取更高的報酬而選擇正二ETF,但往往忘記其投資風險也是被放大的,甚至,投資高股息ETF也該留意其投資風險,這邊文章,想跟大家討論「投資風險」這件事情。

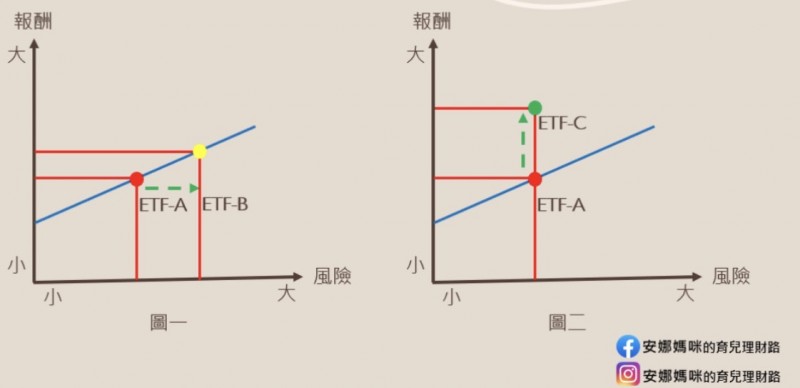

其實所謂的高報酬,應該是追求在相同的風險下,得到更高的報酬。

選擇ETF時,需要參考其Beta值與Sharpe值來衡量其股價波動度與風險。

評估ETF風險時,可以參考其Beta值與Sharpe值。

Beta 值指其ETF的變動與大盤的連動性,因此可以看出股價波動率。當Beta值大於1代表其股價波動比大盤來的高,也就是當大盤漲1%時,此ETF就會漲更多,反之,當大盤跌1%時,此ETF就會跌更多;同理,若Beta值小於1代表其股價波動比大盤來的低。投資人可以用Beta值大小,來預測自己在持有這檔股票可能會面臨到的股價波動度,進而評估自己是否真的能夠抱得住(長期持有)。

股市長期看漲,那我是不是直接投資正二相關ETF,其最終投報率更高?

在此,我們以元大台灣50(0050)與元大台灣50正二(00631L)來做比較,其0050的Beta值與Sharpe值分別為1與0.2,而00631L的Beta值與Sharpe值分別為1.77與0.28,因此,不難看出元大台灣正二(00631L)有較大的波動度。

從過去五年的報酬來看00631L的表現確實比0050優異許多(下表一),但投資人須考慮其自身的風險耐受度,甚至,要了解到當真正的股災來臨時,正二型的ETF是有可能下市的,因此投資人需做好風險控管與資產配置。

補充說明:殖利率、Beta值、Sharpe值為浮動值,投資人須定期關注自己投資的ETF,其各項指數的變化。

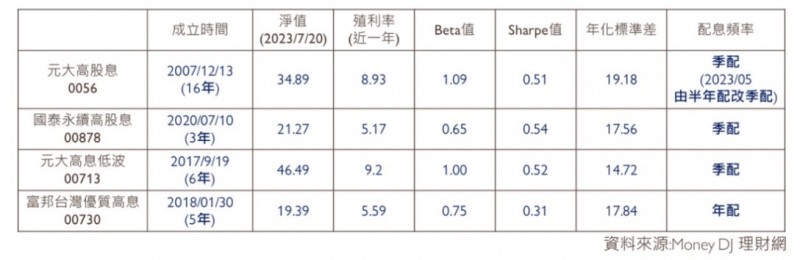

高股息ETF除了看其殖利率外,其Beta值、Sharpe值也是要考慮的。

補充說明:殖利率、Beta值、Sharpe值、年化標準差為浮動值,投資人須定期關注自己投資的ETF,其各項指數的變化。

即使投入資金少或購買股數少,也應先對該ETF做風險評估。

最後,想提醒大家,有時候當我們評估此ETF風險偏大時,會選擇投入較少的資金或是較少的股數,而這樣的做法是對自己的資產配置做風險控管,並不能想成把該檔ETF風險變小,因此,買入ETF標的前,還是要對該ETF做風險評估。

以上,跟大家分享,歡迎理性討論!

投資有賺有賠,風險自負!

本文/圖經授權轉載自(原標題:投資ETF也該思考「投資風險」這件事!)

責任編輯/趙鳳玲