再次增加5億美元捍衛掛鉤 USDD堅定前行

發表於 2022-06-15 17:24 作者: 白澤研究院

出品 | 白澤研究院

最近一周,受整體環境和金融周期的影響,加密市場再次遭遇瀑布式行情,紅海一片,加密市場的總市值也在直线下降,動搖着全體用戶的信心。Celsius 的暴雷和 stETH 的脫鉤再次將 DeFi 推上風口浪尖,並將不安感投射到所有的細分賽道,引發許多用戶對 USDT 和 USDC 等主流穩定幣資產的猜測和恐慌。

造成這種拋售的根本原因在於,這些穩定幣沒有足夠的價值抵押和強大的資產錨定物。這時,作爲人類歷史上首款去中心化超抵押穩定幣的 USDD,其作用开始凸顯出現。在孫宇晨的帶領下,持續注巨資捍衛掛鉤,USDD 的抵押率超過 310%,在整個加密市場瀑布的大行情下,成爲穩定幣的中流砥柱。

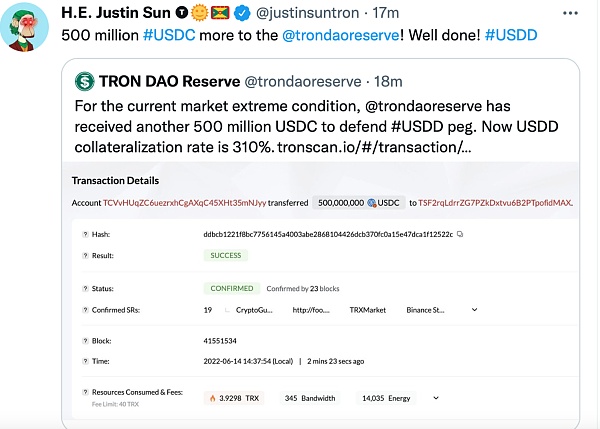

持續新增 USDC 捍衛穩定性,USDD 抵押率超過 310%

加密市場近期的下跌行情,或者說是 UST 暴雷的余溫,似乎也影響到了 USDD。根據加密數據分析平台 Nansen 的數據,6 月 12 日,USDD 的價格跌至 0.97 美元,並且曾參與狙擊 UST 的機構正在大筆轉移 USDD。這條消息也曾一度引起了 USDD 社區內的恐懼和猜測。

然而,僅僅幾個小時後,波場聯合儲備(TRON DAO Reserve)宣布,已在 USDD 儲備金中增加了 7 億枚 USDC 來捍衛 USDD 掛鉤,並在 24 小時內還多次加注了巨額資金,將 USDD 的抵押率也提升到 310%,向行業凸顯了 USDD 背後的波場聯合儲備的職責擔當。

事實上,波聯儲是一個爲了維護 USDD 價格穩定而成立的 DAO,吸納白名單機構作爲股東,相當於 USDD 背後的“央行”,以公开透明的方式(5/7多重籤名)發行 USDD 和儲備金的管理工作,該組織成立之初將托管白名單機構所籌集 100 億美元高流動性資產作爲早期儲備,維護波場 USDD 的匯率穩定與剛性兌付。目前,Alameda Research、Amber Group、Poloniex Exchange、Ankr、Mirana、Multichain、FalconX 等加密行業頭部機構紛紛成爲波場聯合儲備白名單機構,在它們“管理”之下的價格穩定性也更令人信服。

目前 USDD 的儲備金已擁有 14040 枚 BTC ,19 億枚 TRX,1.4 億枚 USDT 與 12 億枚 USDC,再加上銷毀合約內的 89.6 億枚 TRX,共計總金額超 22 億美金爲 7.23 億美金 USDD 提供抵押擔保,當前 USDD 抵押率超 310%。

USDD 在極端行情之下,逆勢注入數億美元的資產,爲 USDD 提供超額抵押擔保,確保 USDD 價格持續錨定,用以穩定市場信心。爲此我們也不難推斷,無論接下來加密市場的行情如何波動,USDD 的價格大概率會更加穩定。

在行業尚處早期、規則暫且空白的加密行業和 Web3.0,通過超額抵押的方式讓算法穩定幣持續保持穩定,USDD 已經成爲了新業態和“試金石”。

加密市場持續走跌,USDD 初出茅庐備受考驗

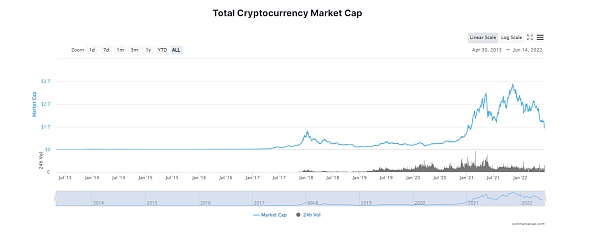

即便在德克薩斯州奧斯汀市舉辦的加密行業有史以來最盛大的會議之一 Consensus 剛剛結束,但加密市場繼續創下投資周期的新低,比特幣和以太坊在周末收盤時分別下跌超過 20% 和 30%。

在經歷了動蕩的周末後,比特幣跌至 21,000 美元,以太坊跌至 1,100 美元,而加密市場的總市值也在直线下降,根據 CoinMarketCap 的數據,目前加密市場總市值約爲 9,521 億美元(952,198,950,092)。

同時,加密市場現在面臨着另一個大規模的負面新聞,即大型 DeFi 協議 Celsius 的暴雷,本質上是這可能會進一步動搖投資者對加密市場的信心。在此之前,Celsius 承諾給用戶最高 8% 的以太坊存款收益,爲了實現承諾,Celsius 將大量 ETH 存款轉換爲 stETH(這是一種 Lido Finance 提供的 ETH2.0 衍生品代幣,由在以太坊信標鏈的 ETH 質押量 1:1 鑄造,這也爲質押的 ETH 提供了流動性),所以 Celsius 本質上在使用用戶的 ETH 存款做質押來賺利息。但是當 stETH 被惡意砸盤後,Celsius 質押的許多資金無法立即取出,最終,它選擇暫停用戶的所有提款、轉账和交易,用戶動搖對 stETH 的信心,也就造成了 stETH 的進一步脫錨,ETH 陷入更深的恐慌之中。

短短一個月時間,從 Terra UST 到 Celsius,都對整個加密市場帶來了巨大的災難。但最近兩個月以來,穩定幣市值佔比從 9.35%上升至14%,凸顯了穩定幣作爲極端行情中資金避險的重要性。

其中,作爲加密歷史上首款去中心化超抵押穩定幣的 USDD,發行一個月時間流通量就超過 7 億美元,並通過 BTTC 跨鏈協議在以太坊、BSC、波場 TRON 等主流公鏈上高效流通。特別是在近半個月內,在外部市場“哀鴻遍野”的狀態下,USDD 依然能逆勢增加了 40% 的流通量,其在加密市場中的作用也开始顯現。

TRON 助力,USDD 开啓金融自由

穩定幣是整個加密行業的創新性應用,在幾乎與傳統金融秩序脫鉤的情況下,穩定幣這一顛覆性的創新,通過充當新世界的交易媒介,快速促成了加密行業的資產流動、價值轉換。可以說,穩定幣是 Web3 世界的聖杯,加密行業的殺手級應用。

按照市值計算體量最大、使用最廣泛的穩定幣是 Tether 公司推出的 USDT,屬於基於法定貨幣的穩定幣,同時它也是爭議最大的——由法定貨幣背書,具有中心化、集中式、背書並不上鏈的風險。無風不起浪,美國監管機構曾在去年對 Tether 處以 4,100 萬美元的罰款,因爲 Tether 多年來一直在謊稱他們的穩定幣完全由法定貨幣支持,結果卻有很大一部分儲備金只是商業票據/CoD。

完全以加密資產爲抵押品、通過智能合約鑄造的穩定幣在一定程度上緩解了法幣穩定幣的中心化問題,用戶可以通過抵押超過穩定幣總額的抵押品,來自行創建穩定幣。然而,由於抵押品通常是一種價格不穩定的加密資產,例如 ETH,如果抵押品升值,就沒有太大影響,但是如果市場發生巨大波動或者黑天鵝事件,抵押品價值嚴重低於了相應的票面價值,就容易爆倉。

所以,這恰恰也是 USDD 與衆不同,或者說是另闢蹊徑的地方。選擇超額抵押的方式,要求抵押品是超額的,並且幾乎是行業最高的抵押率,以防止價格劇烈波動。

USDD 能打這樣的“富裕战”,其背後離不开波場 TRON 的強大實力支撐。

從運行設計來看,USDD 通過去中心化自治組織波聯儲來維持 USDD 價格穩定、供需關系調整、提高流動性和防範“死亡螺旋”,用戶不必擔心清算的風險。同時,USDD 也推出了相比其他算法穩定幣更高的質押利率,使用戶獲得更高的收益;通過新增超額抵押機制進行驅動,每一枚 USDD 的背後,有更多的價值作爲支撐,也讓 USDD 在極端行情中具有更加堅實的穩定幣。

同時,USDD 背後還有整個波場生態的支撐。

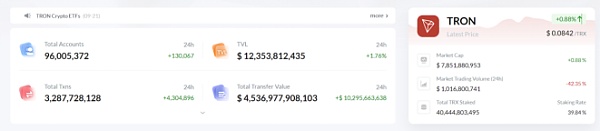

不可否認,TRON 的確成爲了加密行業不可或缺的區塊鏈之一。目前 TRON 用戶總數已突破 9700 萬人,穩坐全球用戶量第一大公鏈的寶座。網絡總交易量已超 33 億,總鎖倉量(TVL)超 88 億美元。此外,TRON 版 USDT 流通量自 2021 年 4 月起超過以太坊版 USDT,位列世界第一。

在 TRON 生態系統的支持下,USDD 可以走得更遠,反過來 USDD 也將進一步推動整個 TRON 生態,利用穩定幣,讓資金在整個生態系統中流通,並以高資本效率不斷擴大規模,形成了一個完美的閉環,賦予 TRON 生態更高的流動性,推動整個 TRON 生態持續蓬勃發展。

所以總結下來,以超額抵押爲驅動、以龐大的儲備資金爲支撐、以知名機構爲背書、以強大生態爲底層,USDD 可能真的有機會成爲 Web3.0 世界價值維度的交易基礎設施。近日加密市場的極端行情對於 USDD 來說,恰好也是個“試金石”,檢驗了波聯儲的責任擔當,測試了 USDD 能否抵御價格脫鉤的風險。

“在 TRON 的努力下,普通用戶的資產價值,神聖不可侵犯,而這也是人類金融自由夢想最直觀、樸素、通俗和現實的表達,”這是孫宇晨推出 USDD 時的愿景。當然,USDD 離成爲人類金融自由夢想的距離還有很遠,但不積跬步何以至千裏,欣慰的是,孫宇晨攜 USDD 依然在堅定前行。

風險提示:

根據央行等部門發布的《關於進一步防範和處置虛擬貨幣交易炒作風險的通知》,本文內容僅用於信息分享,不對任何經營與投資行爲進行推廣與背書,請讀者嚴格遵守所在地區法律法規,不參與任何非法金融行爲。

標題:再次增加5億美元捍衛掛鉤 USDD堅定前行

地址:https://www.coinsdeep.com/article/3650.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。