當存股ETF變飆股,令好多投資人詫異不已。往昔的電子五哥頂著高股息的角色卻意外恭逢了AI熱潮,想必也是眾多高股息ETF經理人始料未及的。

除了00878,在其它高股息ETF中,大家的成份股重疊性是挺高的,也都具有相當的獲利特性。

看來台股ETF的巿場中,高股息ETF的份量已巧然屹立。

00878配息高額資本利得的探討

先以筆者的視角,我們以00878為例,先來探討配息高額資本利得的合理性與象徵性。

我們可以理解,ETF對已實現的資本利得是可以配息的。但是ETF的經理人可以自行決定對成份股獲利了結來拉高現金部位嗎? 如此作法,豈不違背追蹤指數,又走回主動型基金的老路嗎!

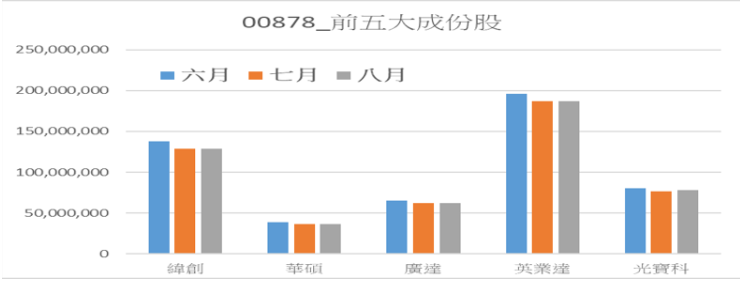

我們來看下圖吧! 下圖為00878前五大成份股於六月、七月及八月的持股變化。

上圖我們可以看出00878前五大成份股在七月及八月的持股並沒有變動,但六月至七月間卻呈現減少。其中緯創減少8,671張、華碩減少了2,590張、廣達減少2,891張、英業達減少8,669張,光寶科則是少了3,550張。

那00878為什麼要賣股呢?他可以肆意賣股嗎!

因為00878在七月底波段高點,遭受益人贖回,在外流通股數減少了725,500張,若以七月下旬淨值高點22.6元計,概需要164億現金來賠付贖回。

繼之在八月份(截至8/25)00878在外流通股數又回升188,500張,來到10,147,290張,是以00878未再持續出脫持股。

也或許就是這麼逢高離場的賣壓幫忙推了一把,導致國泰投信有機會先將漲高的成份股部份獲利了結。

其實這也當是一場皆大歡喜的小確幸,投資人如若把存股高息ETF視為是一場長期累積資產的投資活動,則不可期待這種資本利得的額度能持續性的存在。