SBF談現代金融缺失:不認爲區塊鏈只是炒作 認爲加密貨幣會改變支付和金融結構

發表於 2022-07-18 12:25 作者: 文章匯

原文標題:《SBF 推特談現代金融缺失|不認區塊鏈只是炒作,認爲加密貨幣會改變支付和金融結構》

即使本輪牛市已經有越來越多的機構採用加密貨幣,但隨着加密資產暴跌,質疑加密貨幣和區塊鏈只是炒作的聲浪越來越多。FTX CEO SBF 也在推特分享了自己對加密貨幣潛在應用場景的看法,包括支付、市場結構、社群媒體。

FTX CEO Sam Bankman-Fried(下稱 SBF)日前在推特分享加密貨幣的潛在應用場景,包括支付、市場結構(指金融交易市場的結構)、社群媒體。

「這串推文與投資無關,所以我並不會提到投資相關用途,像是「購买 Token 說不定會上漲」這類建議;相反地,我會聚焦在三個方面:a) 支付 b) 市場結構 c) 社群媒體。」

境內和境外支付

SBF 指出,拜網絡發達所賜,支付方式已從過去的現金交易變成信用卡或是電子支付,但他認爲現在日常支付的手續費還是太貴。這裏他給出的數據是 1%,不過數據指出,目前台灣的行動支付業者的「現金流手續費」約爲 2.2-3%。當然,業者也有相應的優惠,例如點數回饋等。

如果境內支付的手續費只是小問題的話,那目前境外支付的困境就像房間裏的大象一樣顯而易見。

SBF 表示,境外匯款的困境很明顯,除了手續費高昂以外,也曠日費時:

「一間美國企業想匯款 1 億美元給一間歐洲企業,假設選擇的方式是電匯,一天後,你的銀行執行匯款,而在接下來的一周內,這筆資金約會有 3 家左右的銀行經手,有時候資金甚至會卡在某一間銀行,需要你用某種方式才能解凍。

哦,另外你還要支付 1% 的外匯費用,外加 50 美元左右的電匯費用。」

電匯通常還需要支付「外匯費用」(FX fees)和「電匯費用」(wire transfer fees)。

境外匯款會牽涉到貨幣的轉換,外匯費用就是客戶再透過外國銀行購买美元以外的貨幣會出現的附加費,通常爲交易額度的 1% 至 3%。

電匯費用則是轉账收取的手續費。

除了手續費以外,目前的清算系統也不是實時的。

SBF 表示,跨行轉账系統和信用卡交易的清算短至一天,長則會需要一個月,例如公司匯出的薪水,員工可能要四天後才能收到;房客給的支票,房東可能需要幾周後才能兌現。

「舉這些例子是要表示:付款很難。造成該結果的原因很多,但都圍繞着一個核心問題:向某人匯款到底是什么意思?「結算」又代表什么?」

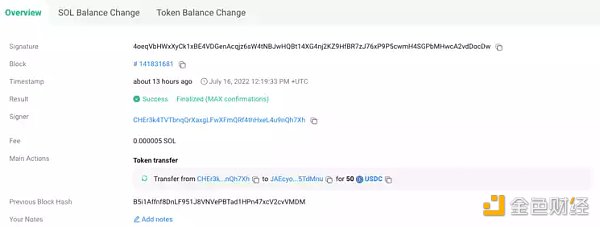

不管是境內境外支付都存在許多問題,相比之下,利用加密貨幣支付的手續費和時間成本就低了許多。SBF 在 Solana 網絡上實驗,創了兩個地址並轉账 50 美元,加密貨幣的手續費僅需要 0.0002 美元。

「區塊鏈允許任何人創建錢包,用來轉出或接收 Token,包括美元 Stablecoin。這些支付的結算時間只需要幾秒鐘,手續費不到一毛錢。沒有漫長等待,沒有账戶余額結算的不確定性。」

當然這並不是說區塊鏈技術應用到現代電子支付中就一切沒問題了,只是彰顯了區塊鏈技術應用在日常支付上的潛力。

該筆交易的鏈上數據

改變金融商品交易結構

另一個區塊鏈應用則是「改變市場結構」。

SBF 指的是,透過區塊鏈清算和「證券 Token 化」,改變現在傳統經紀商運作方式,讓交易過程簡單化,而不是架屋迭牀。

目前散戶購买股票的流程也相當復雜。

首先,散戶會通過像是經紀商或是像 Robinhood 這類的平台下單,這些訂單不會直接送到交易平台,而是被發送到 PFOF 公司 ¹(訂單流付款),像是 Citadel 或是 Virtu。

這些 PFOF 公司有些可能又會從 ATS ²下單,接着 ATS 交易平台又會再把訂單交給另一間 PFOF 公司。不過這些訂單最終都會在證交所下單,接着在兩天之後才會通過 DTCC(存款信托公司)結算。

[注*1]:訂單流付款是股票經紀人從市場營銷者那裏獲得的補償,以換取將其客戶的交易發送給該市場營銷者的經紀人。

[注*2]:ATS 可以像交易平台一樣交易上市股票,但不需承擔監管責任。

假設客戶購买股票成功,那股票從從證交所到經紀商/平台的手中就是下列流程:

納斯達克證交所 → 2 號 PFOF#2 的清算公司(DTCC)→ ATS → 1 號 PFOF# 1 的 DTCC → 經紀商的 DTCC。

所以,爲了購买一股 AAPL,11 個不同實體在接下來幾天內就有 10 次左右的相互結算。從理論上說,當中的每一次清算都有可能失敗。

最明顯的例子就是去年一月 GME 引發的軋空。

「2021 年 1 月 28 日,大多數的證券經紀商都關閉了。用戶無法購买,有時也沒辦法出售股票。甚至在某些平台上,有些用戶明明沒有槓杆,也同樣被清算。

這並不是因爲股票「缺貨」或是其它原因,單純只是因爲系統崩潰而已。」

當時做空機構大舉做空 GameStop 股票(GME),看准這個機會,散戶大量买進現貨和選擇權引發軋空,造成機構損失。當時多個證券經紀公司都緊急暫停交易該只股票。

「2021 年 1 月 28 日,散戶的股票交易量很大,這表示幾十個交易對手需要數天才可以完成幾十億的清算。隨着 GME 股價上漲,如果結算失敗,潛在損失也會增加。

最後,這種風險對經紀商來說太大了,所以只能關閉部分交易對。」

那加密貨幣如何解決問題?

SBF 表示,在 FTX 交易平台,每個人都可以直接向交易平台發送訂單,所以如果當證券 Token 化,股票交割的購买成本和時間幾乎爲零。

「假設我們將證券 Token 化,那股票交易就不需要等待兩天才能結算,只需要在區塊鏈上讓 APL token 和 USD token 互換就可以了。請注意,整個過程大約只要 10 秒,費用約爲 0.002 美元,沒有結算的不確定性和風險。」

社群媒體的應用

SBF 認爲目前社群媒體的最大問題就是「沒有互操作性」。

簡言之,如果你在推特發文,你的朋友在臉書是看不到發文的。過去這種孤立的模式可以成立是因爲不同群體的生活圈也不一樣,但是進入了 Web3 時代,已經進入無國界時代,社群平台之間無法整合也就變成一大問題。

「社群媒體網絡是孤立的,沒有互操作性。這表示每個人都必須同時管理 10 個不同的社群 App,這讓我們和其他人的對話是支離破碎的。」

另外,現在的社群網絡還有「僞壟斷性」(pseudo-monopolies),社群巨頭可以用巨大的網絡效應打擊競爭對手,另一個問題是審查問題。

SBF 指出,如果我們將文章/貼文發布在區塊鏈上,假設是區塊鏈推特(Blockchain-Twitter,BT),那么你在 BT 發文的時候,使用區塊鏈臉書(Blockchain-Facebook,BF)的朋友也可以看到這則消息,因爲 BF 可以自動整合區塊鏈的數據。

「通過底層公鏈傳遞訊息(意指發文),我們可以讓不同的社群網絡整合在一起。你可以使用任何單一平台,但依然可以和使用其他平台的朋友交流。此外,你擁有這些訊息和網絡的所有權,如果你需要,可以將 A 平台的數據移植到 B 平台。」

這還有另外一個好處,就是實現真正的競爭。因爲轉換平台幾乎是無痛的,所以就會促使平台之間競爭,這也包括了對審查機制的制定。

SBF 表示,目前他所看到的潛在應用是針對支付、市場結構、社群媒體,不過這不代表區塊鏈的應用只有這樣,他認爲可以創新的領域還很多,包括 DeFi 或是 Web3 遊戲。

最後,他認爲雖然有許多潛在應用,也开始有了一些影響,但這些領域都還未有真正的加密革命,所以真正的問題是如何能夠落地:

「退一步思考,目前爲止,有多少領域發生了加密革命?我認爲答案是「還沒出現」。

雖然加密技術已經开始有影響了,但還不夠全面,所以真正的問題就是:我們怎么樣從有些許影響到真的大規模應用呢?」

1) To what end?

Some potential use-cases for crypto.

—SBF (@SBF_FTX) July 16, 2022

標題:SBF談現代金融缺失:不認爲區塊鏈只是炒作 認爲加密貨幣會改變支付和金融結構

地址:https://www.coinsdeep.com/article/4777.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。