閃電貸技術詳解-Part 1

發表於 2022-08-06 10:20 作者: Defi之道

熊市就像一塊試金石,DeFi的各核心業態,哪些能夠穿越周期,更好的發展?在周期中又暴露了哪些問題,值得後來者借鑑?SharkTeam合約安全系列課程之【DeFi安全】和您一起討論和深入,第二課【閃電貸技術詳解】。

文章較長,分爲3個部分,這是第1部分:

1.閃電貸原理和應用場景;

2.閃電貸合約實現和風險防範。

3.閃電貸相關項目協議分析。

1 閃電貸原理介紹

1.1 概念描述

閃電貸顧名思義,就是在極短的時間內(一個區塊時間或者一筆交易內)完成貸款與還款的操作。

在DeFi領域,閃電貸爲金融業務提供了免抵押借款服務,是DeFi世界的一款利器。

閃電貸的概念最早是由Marble協議提出來的,並由Aave、dYdX、Uniswap等協議進行了普及,第一筆閃電貸操作來自於Aave協議。

1.2 設計原理

閃電貸是通過智能合約的原子性,來完成零風險貸款的業務,因此閃電貸業務只能由智能合約來實現。

簡單來講,就是在一個區塊交易中,同時完成借款和還款操作這兩個操作,無需抵押任何資產,只需支付手續費即可。

用戶在借到款之後,可以利用借到的資產進行其他操作,比如套利、償還抵押借款、自清算等操作。

然後在交易結束的時候,用戶只要把借到的款項及手續費及時歸還就可以,否則該筆交易就會回滾,就像什么也沒有發生過一樣。

什么是原子性?

這裏的原子性是指具有原子性的事務。該原子事務是不可分割的,在事務執行完畢之前,不會被任何其他操作所中斷。而該事務中的所有操作,要么全部被成功執行,要么全部執行失敗,不會出現一部分成功而另一部分失敗的情況。

以太坊的每個交易都是具有原子性的,每筆以太坊交易中,可以包含多個操作,例如:

l 向dYdX進行借款、還款;

l 在Compound上提供ETH並借出DAI;

l 在Curve上將借出的DAI的一半換成USDC;

l 在Uniswap上爲DAI/USDC池提供流動性等等。

所有這些操作都可以同時在一個交易中完成,而其中只要有一個操作失敗,則整筆交易都會失敗回滾,就像什么都沒有發生一樣。

單筆交易只受Gas費用限制,以及以太坊區塊容量的限制,所以理論上可以有成千上萬個操作步驟。

1.3 成功案例

首先,執行閃電貸最重要的是找到一個閃電貸提供商。

Aave或dYdX等項目开發了智能合約,允許DeFi用戶從指定的池子中借到不同的幣,前提條件是在同一個以太坊交易內償還。

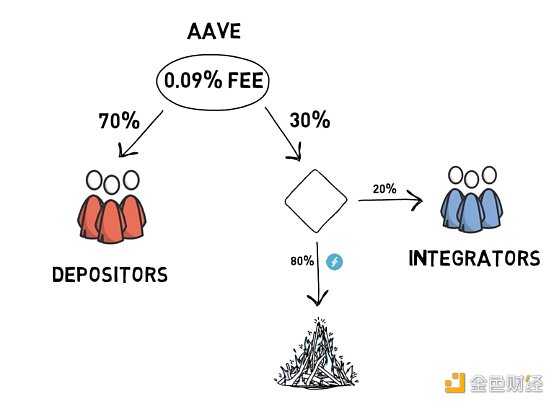

使用閃貸通常有固定的成本。例如,Aave合約要求借款人歸還初始金額+0.09%的借款金額。0.09%這筆費用將會分給存款人和集成商,前者給出了可供借貸的資金,後者爲使用Aave的閃電貸API提供便利。這筆費用的一部分也會被換成AAVE代幣。

一旦從借貸池中借到金額,它就可以用於其他套利操作,只要在不同步驟所處的區塊鏈末端快速償還貸款。

由於貸款必須在一次交易內償還,所以不存在借款人不償還借款的風險。唯一的風險就是一直存在的智能合約和平台風險。

1.4 閃電貸與閃電兌

閃電貸(Flash Loan)和閃電兌(Flash Swap)是區塊鏈獨有的概念。下表顯示了兩者之間的一些關鍵區別。

閃電貸(Flash Loan)必須以你借入的同一資產償還:如果借入Dai,就需要償還Dai。生息協議Aave對閃電貸收取0.09%的費用。它至少需要進行三個操作:

1. 在Aave上借款

2. 在一個DEX上進行兌換

3. 在另一個DEX上進行套利交易以實現利潤,最後償還借款以及閃電貸費用。

閃電兌(Flash Swap)允許交易者在交易後期支付(或返還)資產之前,先接收資產並在其他地方利用該資產。就像在Uniswap上所做的那樣,閃電交換沒有固定費用,而是收取交換費。與閃電貸相比,閃電兌換可以看作是“免費”貸款,因爲兌換手續費是從交易訂單中扣除的,我們不必單獨付款。最後一點區別:我們可以償還兌換的任何資產。如果我們使用閃電兌換拿ETH买入Dai,那么用Dai或ETH償還都可以,這使我們可以執行更復雜的操作。

閃電兌換和閃電貸均採用樂觀轉帳(Optimistic Tranfer),這是我們稍後將介紹的一種迷人的技術。

1.5 樂觀轉帳

閃電貸和閃電兌換均採用稱爲”樂觀轉账“的技術。這個了不起的DeFi創新技術使用戶可以進行無抵押貸款或兌換交易,只要用戶在交易結束時還清借款,就可以執行交易。爲了更好地理解這個想法,讓我們看一些代碼。

1.5.1 閃電貸中的樂觀轉账

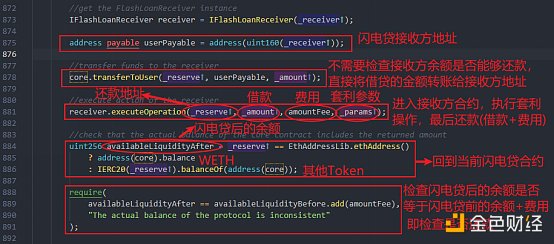

這是Aave(V1)的LendingPool.sol合約的代碼。讓我們注意flashLoan函數的實現,尤其是以下方法:

在878行中,我們可以看到智能合約“樂觀地”將資金轉移到用戶的合約中 - 它並沒有檢查用戶合約的余額以確保用戶有足夠的資產償還借款,就直接轉账了。

這怎么可能?難道用戶不會拿着這些代幣逃跑?好吧,如果這是交易的結束,那么那將是一個嚴重的問題。但是正如你所看到的,代碼還沒有結束。用戶的合約是否保留這些代幣取決於成功執行的接下來的幾行。

樂觀轉账後,在第881行,我們看到Aave合約然後使用代幣的樂觀余額(Optimistic Balance)和用戶已傳入的任何參數調用用戶的合約。這些參數將是用戶需要將其傳遞給其合約的任何東西。交易成功執行。現在,交易工作流程在Aave合約上暫時中止,並移至用戶的合約繼續執行,該合約將執行其邏輯並有望成功交易。

在第884行,用戶的合約代碼已執行完成,工作流程現在返回到Aave合約,該合約使用require語句檢查用戶合約返回的值。樂觀精神到這裏就結束了,現在我們必須看看用戶合約是否已經執行了有利可圖的交易!如果是這樣,Aave合約將能夠扣除其費用。如果交易沒有獲利,則該require聲明將失敗,這意味着整個交易都將失敗,也意味着我們之前的樂觀轉账實際上並不會發生。

1.5.2 閃電兌中的樂觀轉账

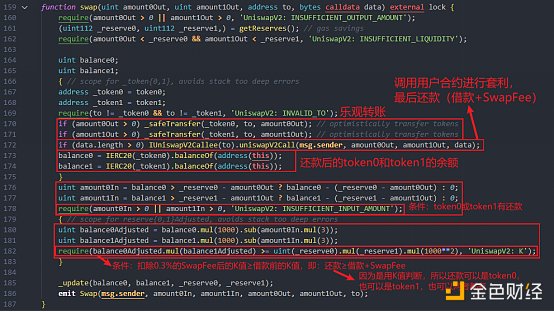

讓我們看一下 Uniswap 如何實現其樂觀轉账。這是從他們的 UniswapV2Pair.sol 合約中獲得的,特別注意swap函數:

樂觀轉账發生在170-171行,就是這個_safeTransfer方法。Uniswap甚至給出了這種樂觀轉账的注釋,以便更好地識別它(順便說一下,Uniswap提供有關其協議合約的大量文檔和教程)。下一行是Uniswap合約以樂觀余額調用用戶的合約。

再次,假設事務工作流在Uniswap合約上暫停執行,並攜帶樂觀轉移的代幣到用戶合約繼續執行。一旦執行完用戶合約,交易工作流就會回到Uniswap合約。然後,Uniswap合約分配用戶合約的新余額,並嘗試收取兌換手續費(第180-181行)。

如果用戶合約未能通過代幣獲利,則第182中的require聲明將失敗,並且整個交易將回滾。這是樂觀轉账的關鍵,即100%取決於交易是否成功。如果不成功,則交易無效,並且將恢復爲代幣轉讓之前的狀態。但是,如果成功,則可以保持樂觀轉账,並且用戶可以獲利。

2 閃電貸應用場景

閃電貸最常見的使用案例有3種,即套利(Arbitrage)、更換抵押品(Swapping Collateral)、自我清算(Self-Liquidation)。

2.1 套利(Arbitrage)

套利,即閃電貸可以放大成功套利的利潤。

讓我們想象一下,Uniswap 和 Curve 之間的 DAI/USDC 池存在價格差異。你可以在 Curve 上用 1 個DAI 換取 1 個 USDC,但在 Uniswap 上您只需要 0.99 個 DAI 就可以买到 1 個 USDC。現在你可以嘗試執行以下套利:

1. 通過閃電貸向 Aave 借 100,000 DAI。

2. 在 Uniswap 上將 100,000 DAI 換成 USDC,收到 101,010 USDC。

3. 在 Curve 上將 101,010 USDC 換成 101,010 DAI

4. 償還初始 100,000 DAI + 0.09% Fees = 100,090 DAI

5. 利潤 101,010 DAI - 100,090 DAI = 920 DAI

在整個套利過程中,我們必須考慮到以下幾個因素:

1. 網絡費用(Network Fees):這裏的網絡費用指的是區塊鏈共識後將交易寫入區塊鏈時所要支付的手續費(如以太坊中的Gas費)。多步驟的套利交易可能成本不菲,在計算利潤時,一定要將手續費用考慮在內。

2. 價格滑點(Price Slippage): 一定要計算你在執行訂單時將會遇到多少價格滑點(提示:這取決於交易額的大小和流動性池的流動性)。

3. 搶先交易(Frontrunning):很有可能別人會發現同樣的機會,並且會設法搶先你一步行動。最重要的是,監控 mempool 的機器人可以發現你的盈利套利機會,並以更高的gas費發送相同的交易把你的盈利機會“偷走”。

2.2 更換抵押品(Swapping Collateral)

假設你用 ETH 作爲抵押品從 Compound 借了 DAI 。你可以通過以下方式將抵押品從 ETH 換成例如 BAT :

1. 發起一筆閃電貸借出 DAI

2. 用借來的 DAI 償還 Compound 中的貸款

3. 提取你的 ETH

4. 在 Uniswap 上將你的 ETH 換成 BAT

5. 提供 BAT 作爲 Compound 的抵押品

6. 以你的 BAT 抵押品借出 DAI

7. 用借來的 DAI + Fees 償還步驟1的閃電貸

通過這樣一輪操作,額外付出借款金額的 0.09% 就能成功把你的抵押品從 ETH 換成了 BAT

2.3 自我清算(Self-Liquidation)

想象如下場景:

你在 Compound 上有一筆以 ETH 作爲抵押借出 DAI 的貸款。ETH 價格不斷下跌,已經接近清算水平。你也沒有或不想存入更多的 ETH 來降低你的清算水平,你也沒有償還貸款所需的 DAI。現在,與其讓 MakerDAO 合約清算你的抵押品並向你收取清算費,不如採取以下步驟:

1. 發起閃電貸,借出一筆 DAI,金額是你在 Compound 上的欠債

2. 償還 Compound 上的 DAI 貸款,提取 ETH

3. 將足夠的 ETH 換成 DAI,以償還步驟1的 閃電貸+費用

4. 拿住你剩下的 ETH

經過以上步驟,就可以實現自我清算,避免了合約清算以及清算費用。

來源:DeFi之道

標題:閃電貸技術詳解-Part 1

地址:https://www.coinsdeep.com/article/5476.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。