LD Capital:美股和加密貨幣「垃圾暴動 」共振,踩踏式補倉進行時

發表於 2023-11-06 17:00 作者: 區塊鏈情報速遞pro

撰文:LD Capital

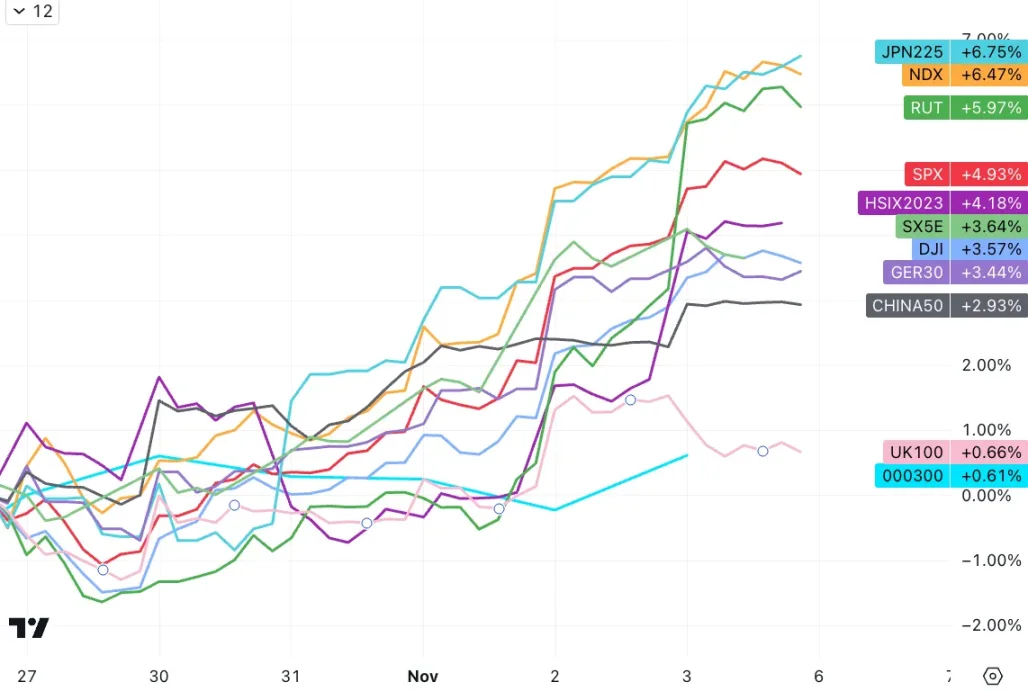

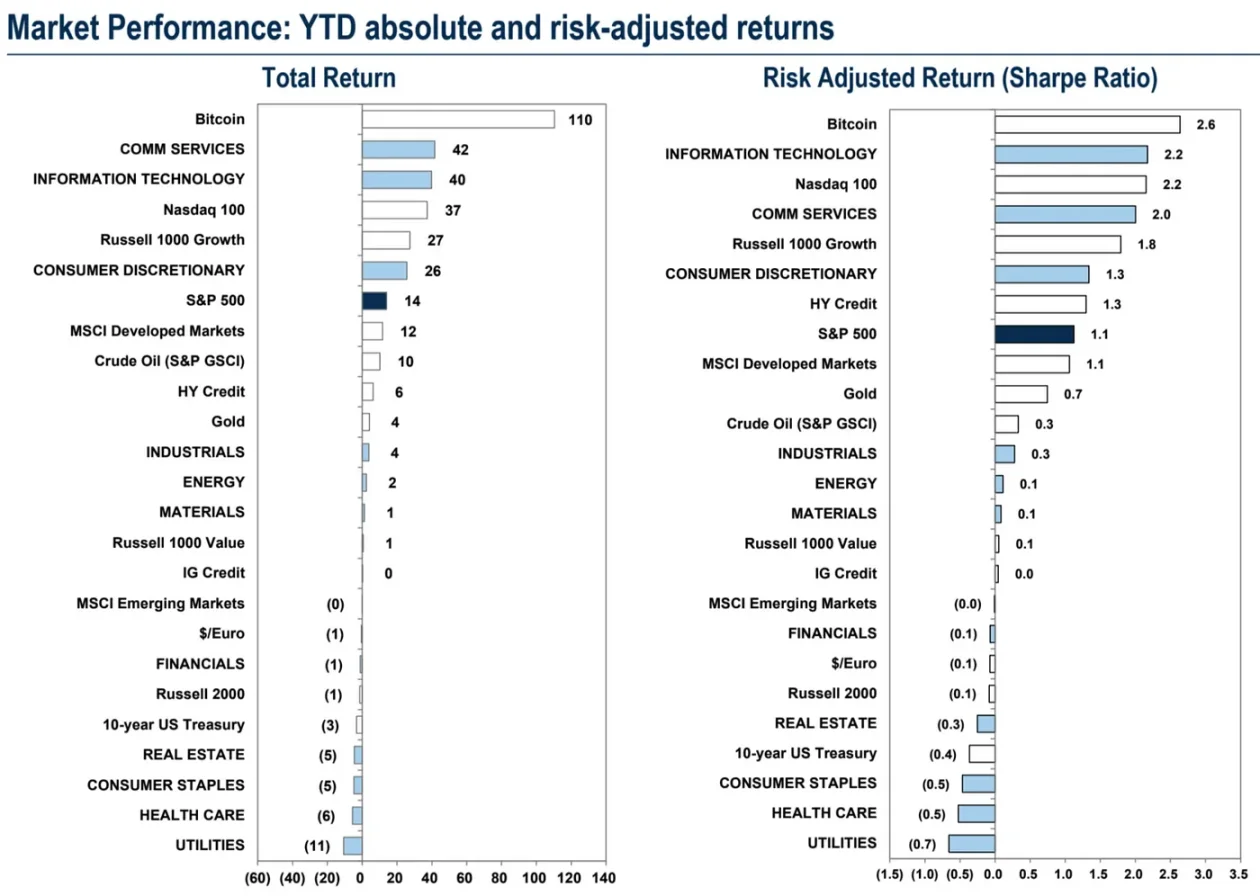

上周標普 500 指數連續 5 個交易日上漲,並創下自 2022 年 11 月以來最佳的周漲幅 (+5.9%),納斯達克指數上周漲幅 6.5%,爲年內最佳周漲幅。圖形上有望打破過去 3 個月來的調整通道。市場參與者對溫和的經濟數據(就業、通貨膨脹、制造業)和政策友好(FOMC+BOJ 偏鴿和財政部發債不及預期)的組合作出反應,這樣的背景讓人不免又想起 goldilock time。從倉位和情緒數據來看,這樣的反彈更像是空頭回補,高波動的情形仍將持續。

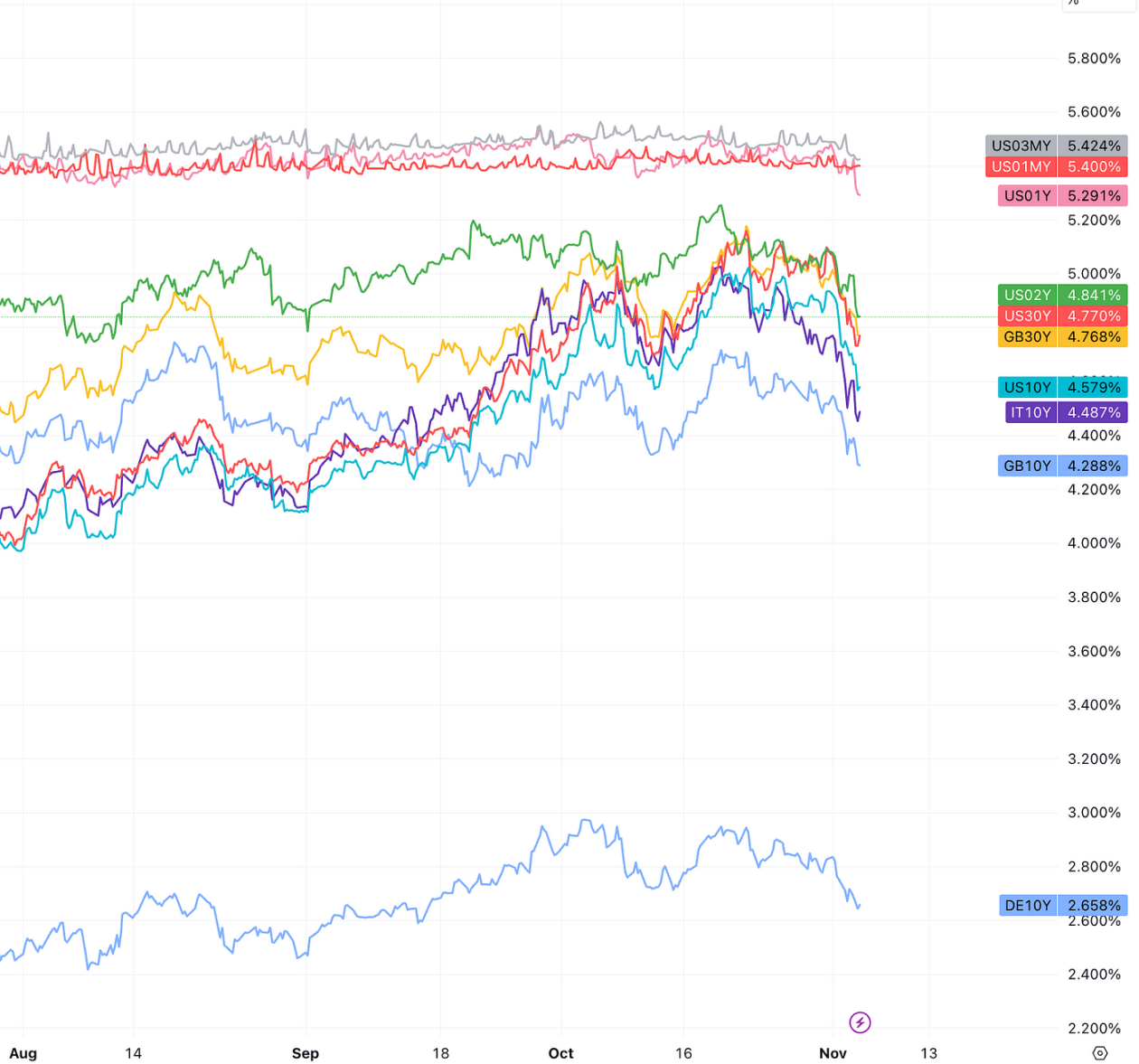

10 年期國債收益率創下 3 月份以來的最大單周跌幅:

小盤股代表 Russell2000 創下 2021 年 1 月以來最強勁周度上漲:

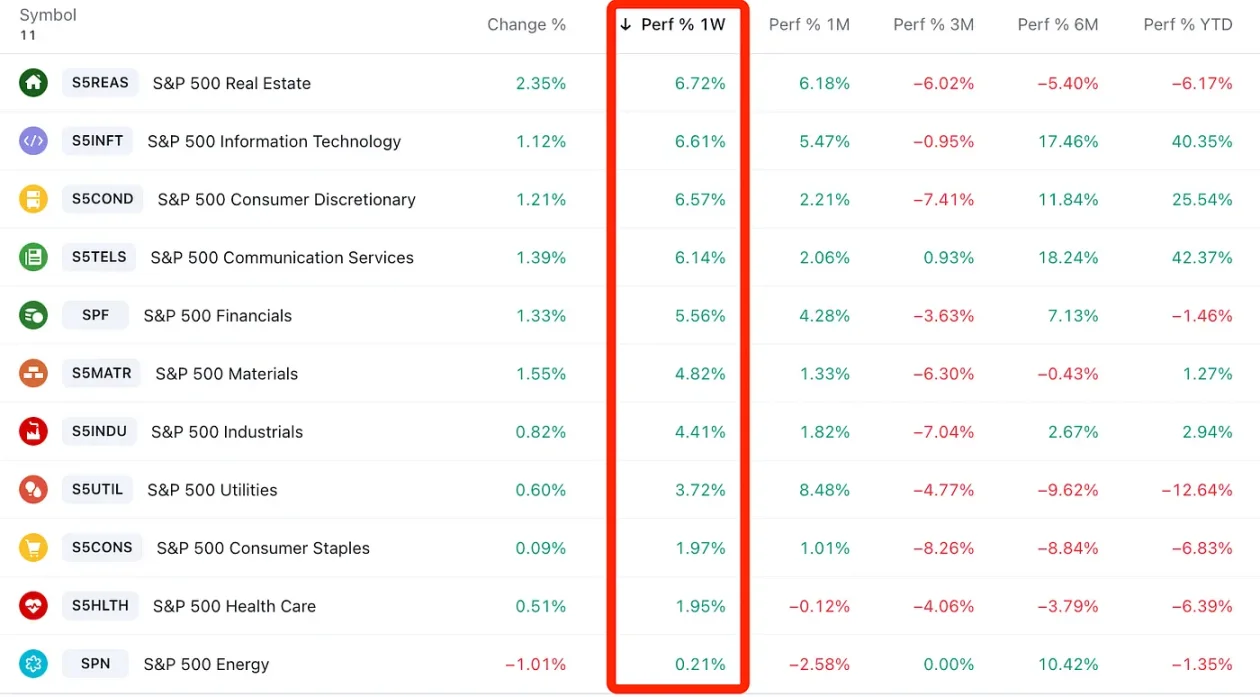

這使債券收益率下降,同時上周的公司業績總體上也較爲積極。受到高利率壓制許久的房地產、非必需消費品板塊大幅反彈領漲美股,科技、電信板塊漲幅也很大,均超過了 6%;表現最落後的是能源、醫療保健和消費必需品。

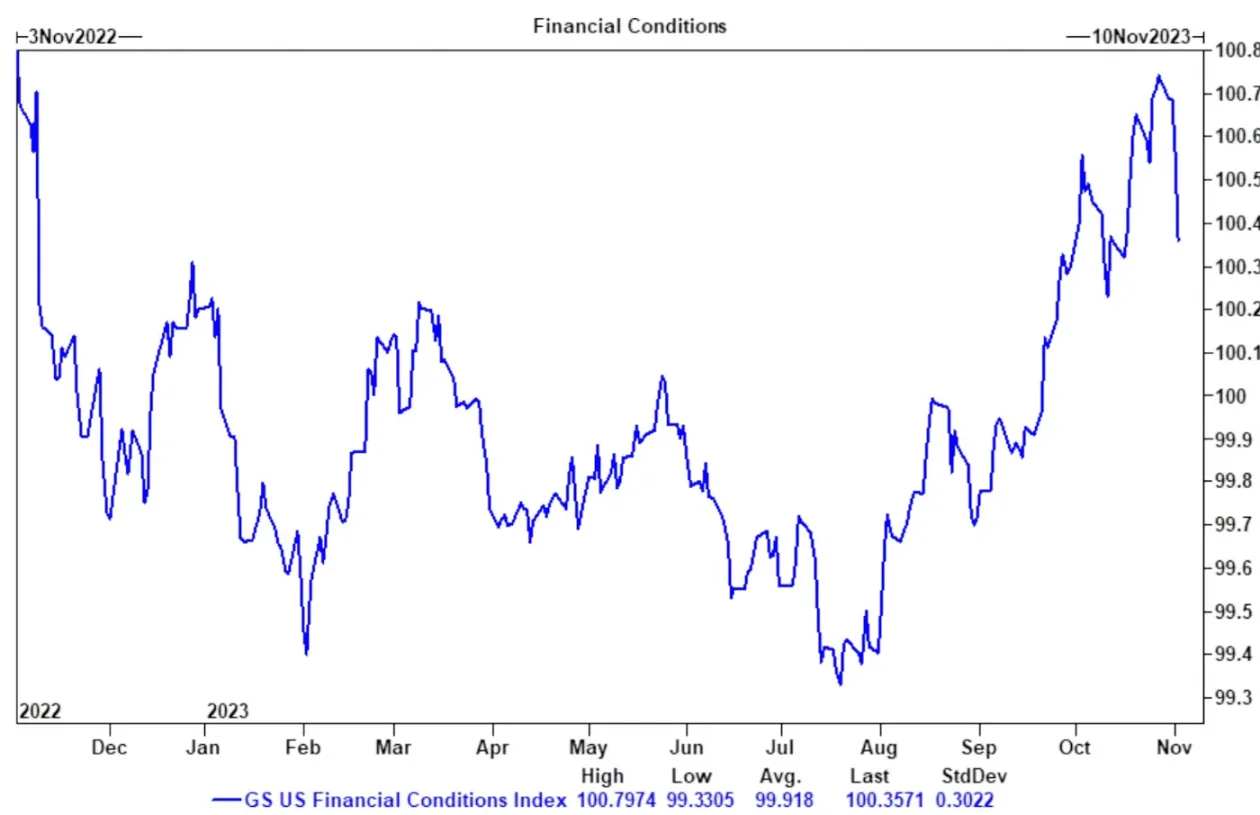

市場收益率的下降導致金融環境指數出現了去年 11 月來最大的跌幅:

GS 的金融環境指數

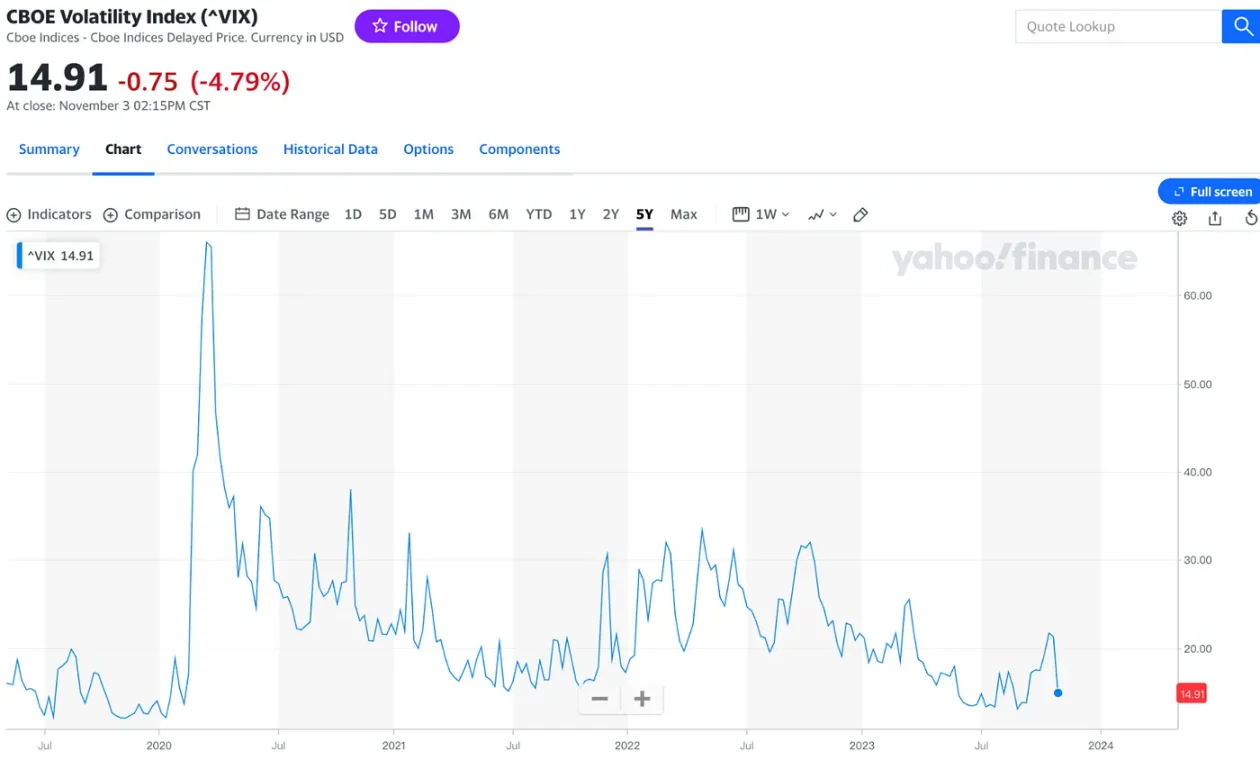

恐慌情緒明顯消退,VIX 大幅回落:

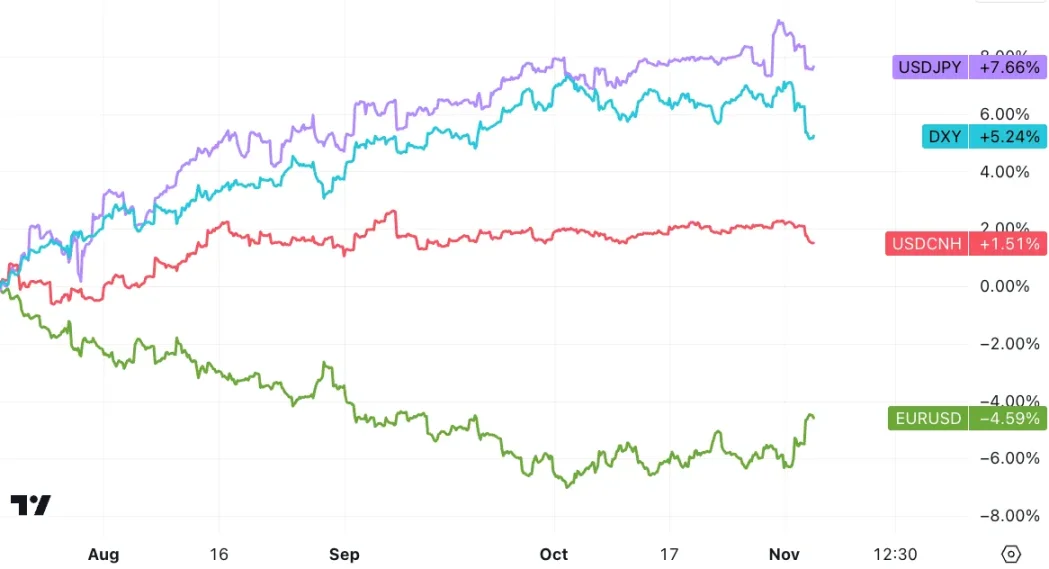

美元指數回調至 9 月 20 日來低位

值得注意的是小盤股本周漲幅 7.5%,爲 2021 年 2 月以來最佳周漲幅,而「無盈利科技股」本周大漲 15%,爲 2022 年 11 月以來最佳周漲幅,Cathie Wood 的 ARKK 更是 創下有記錄以來最好的一周,上漲近 19%:

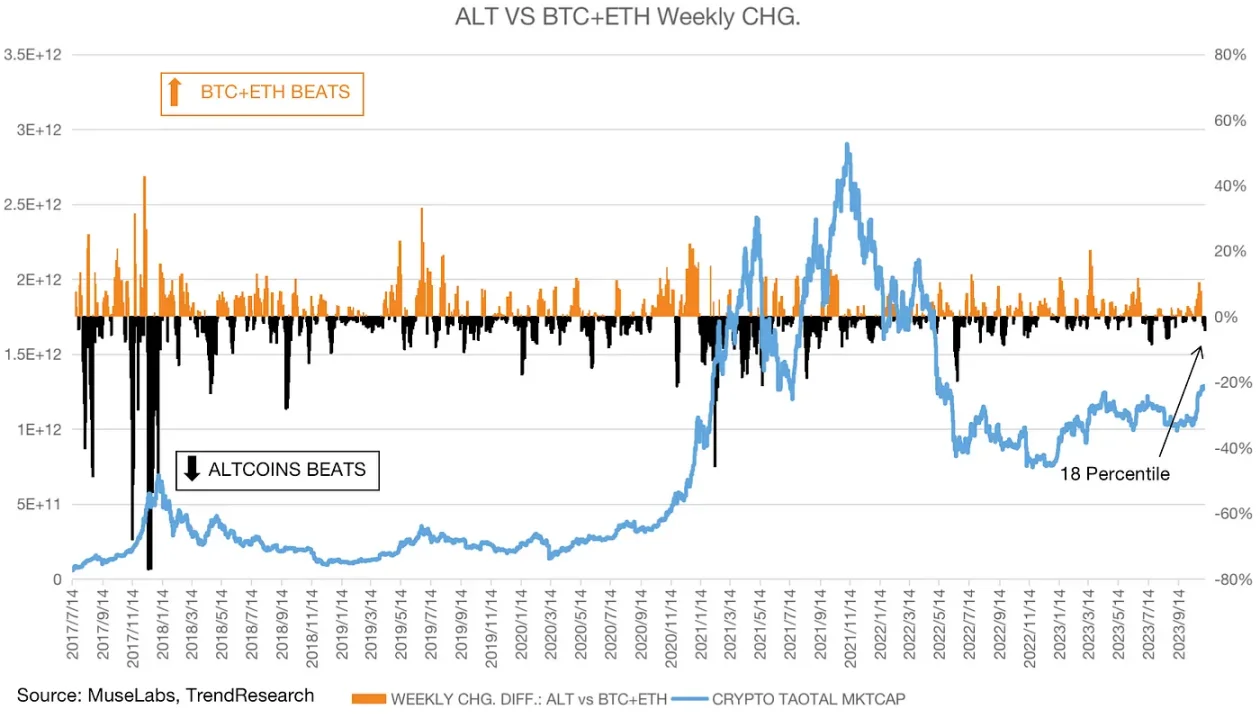

這一驚人的漲勢似乎與情緒的釋放關系比較大,這與加密貨幣市場形成了呼應,作爲風險更高的無盈利科技概念資產 Altcoin 上周漲了 6.2% 對比 BTC+ETH 僅上漲 2.1%,兩者單周漲幅差值創下 3 個月來最高水平。

從 2017 年以來的歷史來看,過去三次牛市初期,都有出現過 ALTCOIN 顯著 beats 的狀況,例如 2017 年 8 月、2020 年 6 月、2021 年 8 月。上周這樣的周變化差值僅爲歷史 18 百分位,說明如果這確實成爲一波普遍上漲的加密牛市的話,ALTCOIN 的躁動還遠未達到誇張水平。

比特幣不管是名義回報率還是風險回報比在今年都是冠絕所有大類資產:

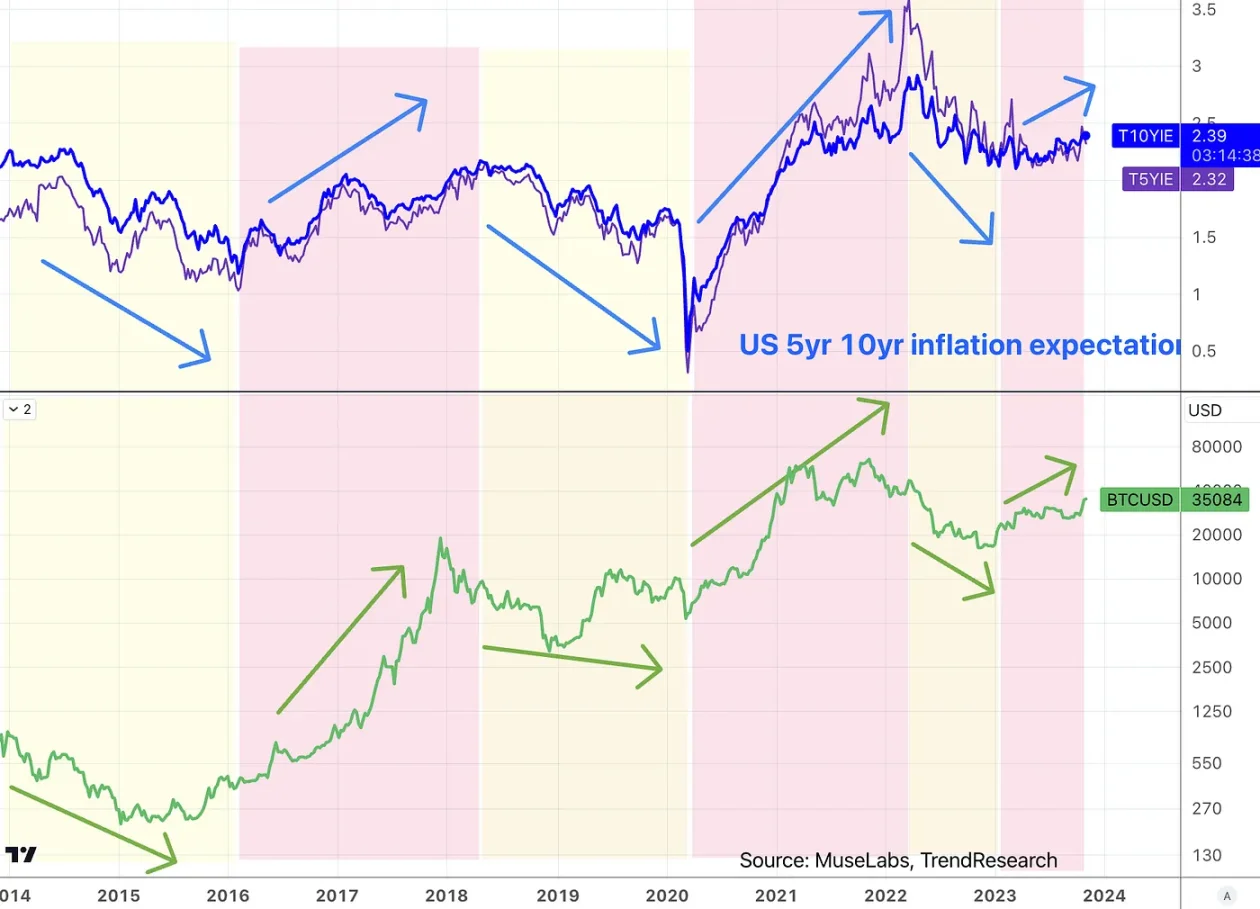

從歷史上來看,我們認爲 BTC 作爲另類資產的配置價值很大程度上是在依靠通脹陰影的支撐,以二級市場普遍參考的 5 年、10 年 breakeven rate 作爲通脹預期指標,BTC 的大牛市和熊市總是對應通脹預期的上升和下降。

如果 Fed 政策利率就此見頂,會否帶動通脹預期也降溫(最近兩周 5yr 降了 20bp,10yr 降了 10bp),此後如果不是 Godiloc 延續,那么反過來看另類配置的需求可能也會減弱。另外也有一種好的情況是,Fed 政策利率見頂,但實際經濟發展繼續向好帶動通脹預期大幅上升,不過至少目前對 4 季度和明年 1 季度的經濟降溫預期還是很強(除去三季度補庫存和一次性消費的支撐)。所以押注利率下降與另類資產上漲同時發生其實是有些矛盾的。

AAPL Q3 營收和 EPS 超預期,但也有多項指標不及預期,尤其是大中華區銷售疲軟,股價一度下跌 3.4% 但最終收了回來,全周大漲 4.5%

本周以色列的陸地入侵並未引發局勢迅速升級(即真主黨或伊朗進一步參與)。原油價格大跌 5 美元,盡管美國衆議院通過擴大對伊朗石油制裁的法案。

鴿派的 FOMC

聲明中幾乎沒有新內容,但存在的內容暗示偏鴿派的等待觀望態度,要看更強勁經濟活動是否會阻礙通脹目標進展。最重要的是,鮑威爾主席淡化了最近通貨膨脹預期的上升,再次提到盡管增長高於潛在水平但不足以再次升息,並承認最近的金融條件收緊實際上替代了升息。這也是市場喜聞樂見的內容。不過自 7 月以來美聯儲立場未變,但美國金融條件收緊相當於大約 75 個基點利率上調,這將拖累增長,最快可能在第四季體現,不會因爲短期市場利率的回調而改變太多。

從 9 月點陣圖看,本年內還有一次加息,由於 Fed 一向不喜歡給市場意外,如果鮑威爾對近期經濟數據足夠自信,他應該在發布會上明確或至少暗示一下下次會議如何行動。結果還是強調數據驅動,並重申長端利率上漲會替代加息,市場就有理由可以認爲本輪加息周期已經結束了,通脹預期就有可能剎不住。

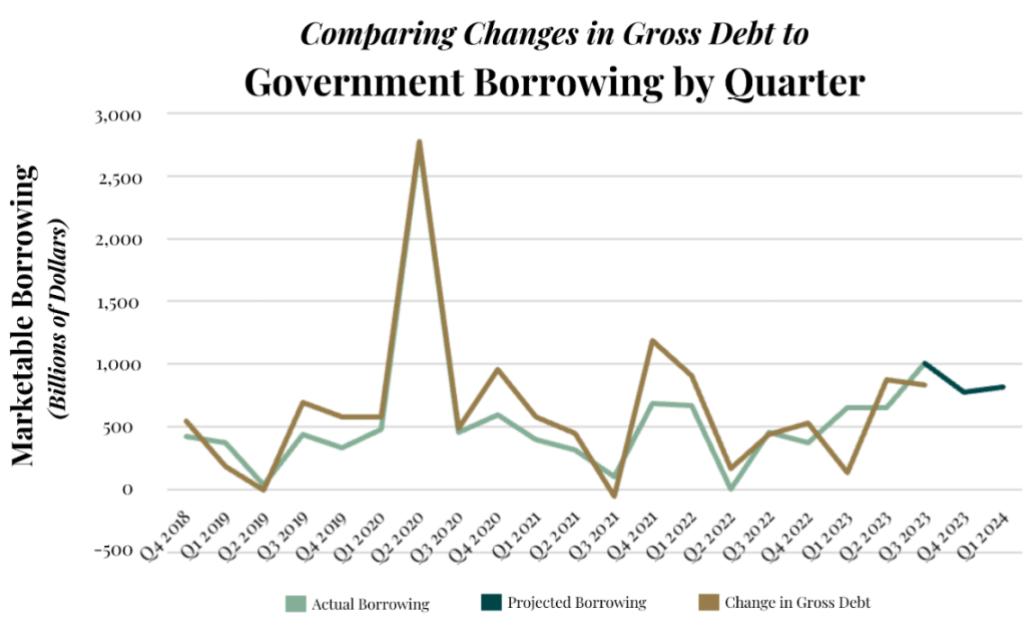

美政府 Q4 融資規模下降

美國財政部將 4 季度淨借款目標下調至 7760 億美元 vs 預期 8520 億,並且 58% 爲短期債券,這一下子緩解了市場對長債收益率的焦慮。Q3 美國財政部發行量 1.01 萬億美元債務。官方聲明裏將借貸需求下降歸因於收入增加。另外本周進行的季度再融資拍賣也比預期少了 20 億,至 1020 億。

這樣的消息導致市場似乎高興過頭了,30yr 和 10yr 都跌了接近 40bp,考慮到供給壓力還在,這樣的跌幅可能超調了。來自債券市場的好消息很難持續太久。

日本央行 + 政府新刺激

日本央行如市場傳聞,又一次放松對收益率曲线控制,但是方式極其曖昧,簡而言之就是日本央行現在可以允許日本國債 10 年期收益率高於 1%,但不會讓它走得太遠。這導致日元大跌至 151.7,日股大漲 7%。看起來,BOJ 是鐵了心要棄匯率保債務了。不過也有分析認爲這只是語言上的曖昧,實質上 BOJ 取消 JGB 10yr 波動硬性限制就等於已經取消了 YCC。所以我們看到日債收益率上升,但股市和 usdjpy 也一起漲,市場對這個事情的理解其實出現了分化。但總的來說現在押注日本收益率再回落肯定是不合適的,做多日元可能到了非常好的時機。

另外,上周五來自財政的消息被很多人忽略了,日本內閣批准了規模 17 萬億日元(1100 億美元)一攬子的經濟刺激計劃,主要內容包括納稅返還、能源價格補貼,鼓勵企業提高薪資報酬,鼓勵國內投資在半導體以及推動人口增長等各方面的措施,高達 GDP 的 3.1%,如果包括地方政府支出和國家支持貸款在內,該計劃的規模總計爲 21.8 萬億日元,高達 GDP 的 4%。

日本是全球債務與 GDP 比率最高(262%)的國家。

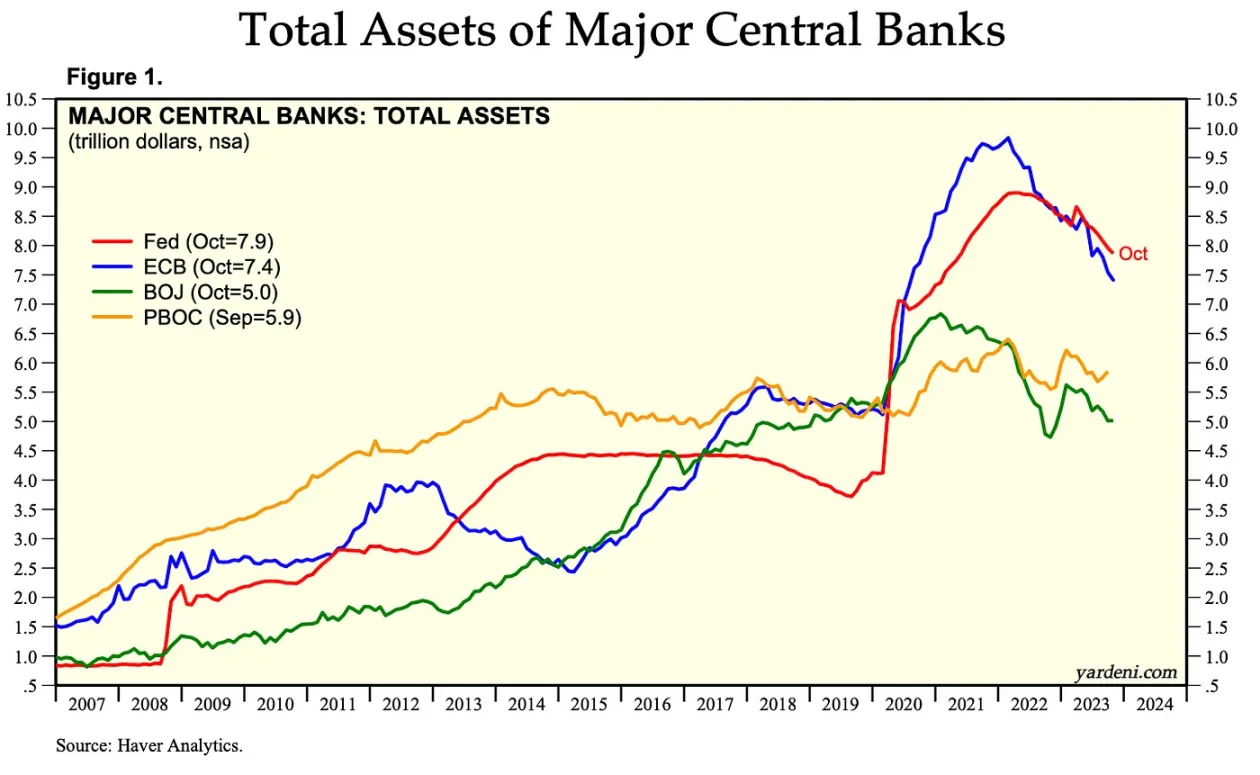

跟隨中國政府一起,日本中央政府的加槓杆將爲市場輸出更多來自東方的現金,央行的縮表可能被對衝。

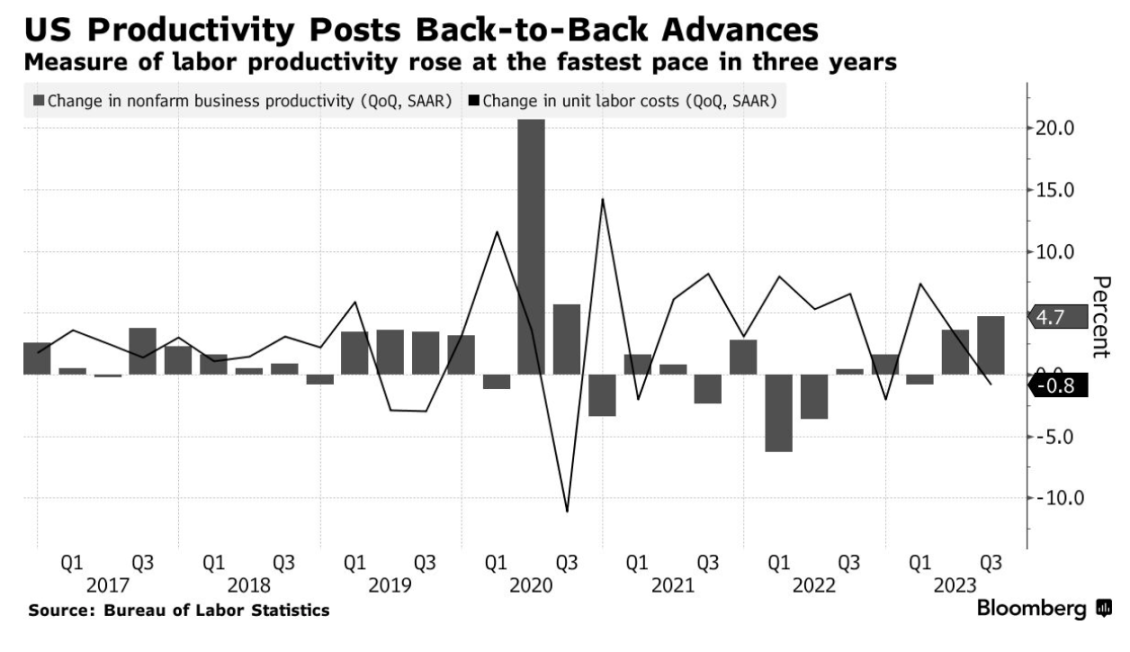

勞動成本和就業數字雙降

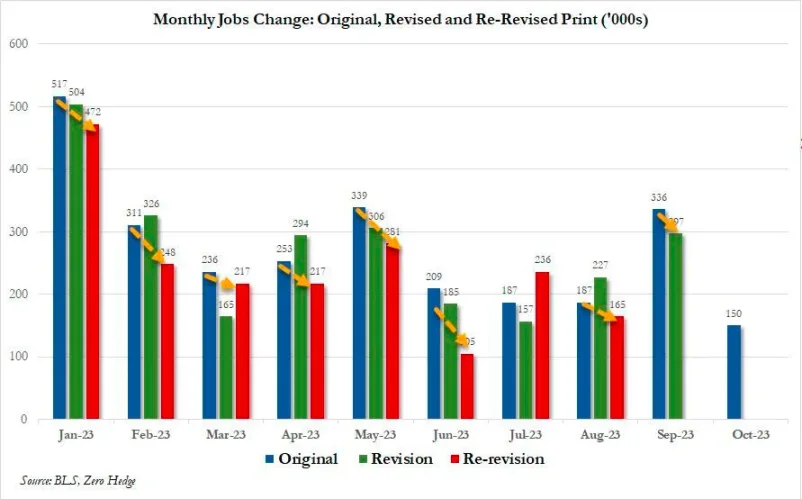

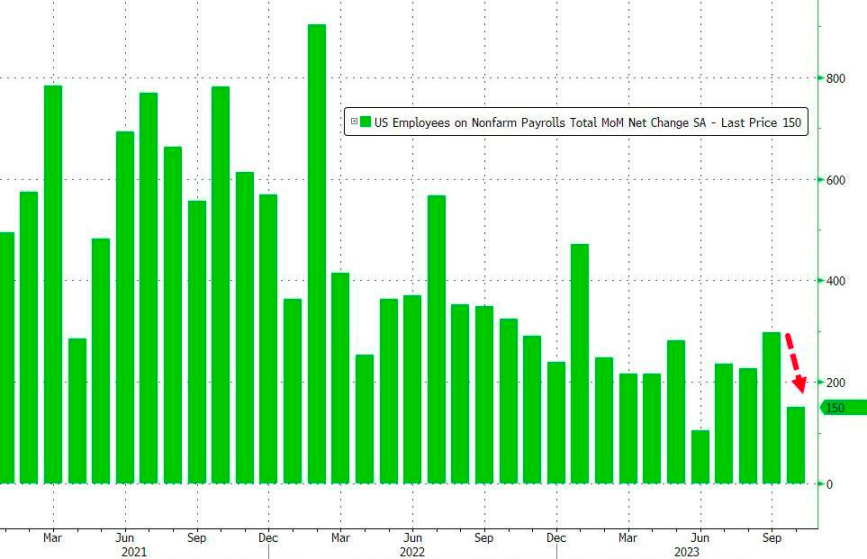

生產率繼上一季度增長 3.6% 後,第三季度年化增長率達 4.7%。單位勞動力成本繼第二季度上升 3.2% 後下降了 0.8%。這是自 2022 年底以來的首次下降。可以說非常意外,原本市場預計上漲 0.7%。疊加美國 10 月非農新增就業人數超預期放緩至 15 萬 vs 預期 18 萬,而失業率升至 3.9% 爲 2022 年 1 月以來的高位。即便不考慮 UAW 罷工帶來的 3 萬多人就業,這個數字也比較差。

另外,不出意外的,8、9 月就業數字被大幅下調,今年前 9 個月的數據有 8 個月的都比初值下修,數據持續靠不住,這讓所有依賴數據的經濟學家、交易員都會倍感痛苦吧:

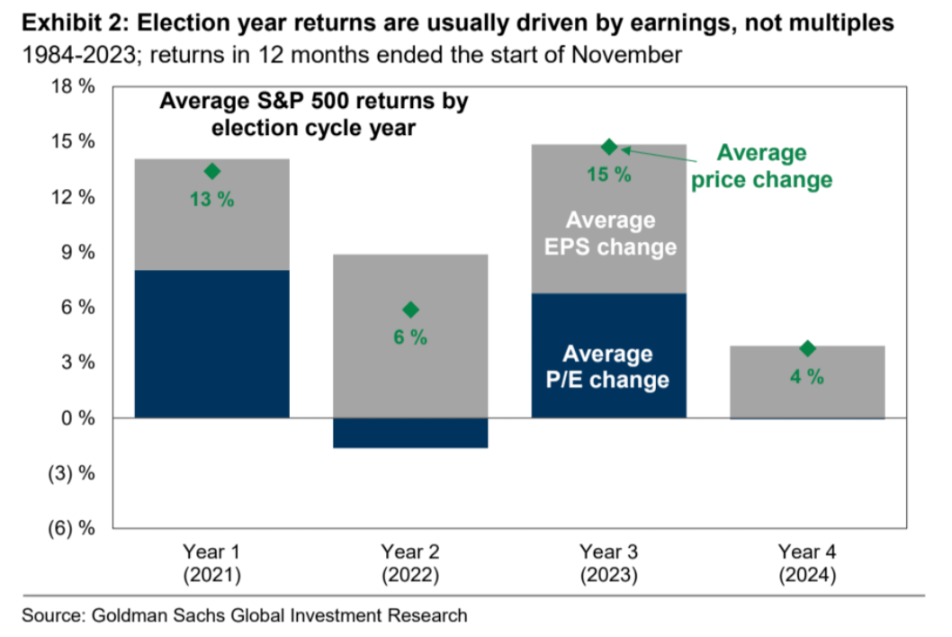

大選年的股市表現

距離美國總體大選剛好還有 1 年時間,美國政治將進入更爲復雜的一年,大選年股市回報往往低於平均水平。自 1932 年以來,大選前 12 個月標普 500 指數平均收益爲 7%,而非大選年爲 9%。最近歷史上,大選前股市表現更爲疲軟,1984 年至今的 10 次總統大選前 12 個月,標普 500 指數平均收益僅爲 4%。

盡管大選年盈利通常增長,但股市估值通常持平:

股市波動性通常高於平均水平。1984 年至今,大選前一年實際波動率平均值爲 18%,而非大選年爲 16%。

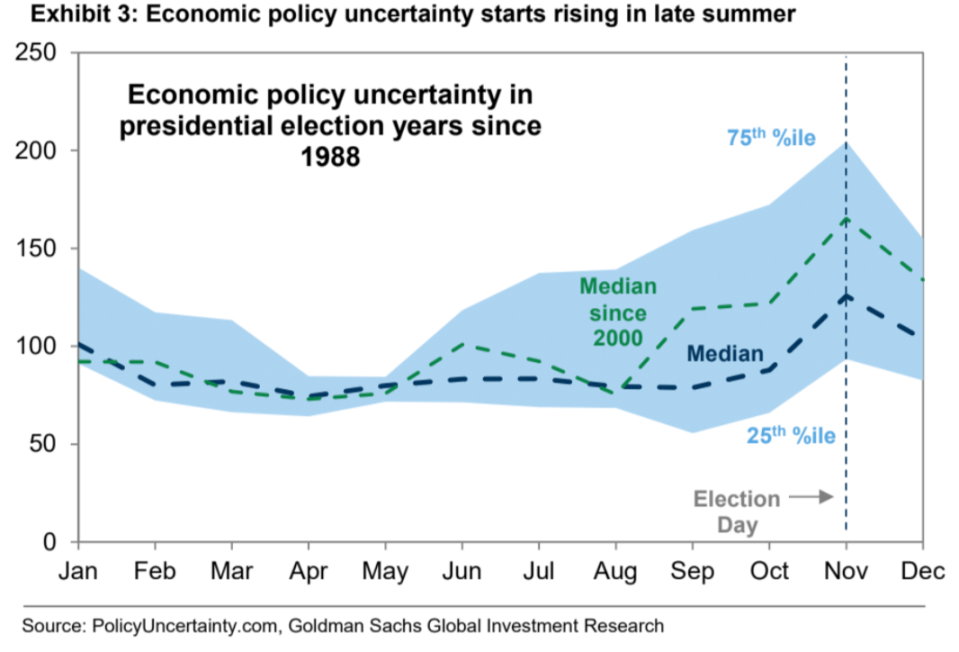

經濟政策不確定性指數通常在大選前上升。

總統大選過後,隨着不確定性消散,股市通常會強勁反彈。政策不確定性指數通常在大選後數周隨着投資者對大選結果的政策影響獲得更多明朗而下降。1984 年至今中位數顯示,大選日到年底的 8 周標普 500 漲幅爲 5.0%,而非大選年同期爲 2.6%。

美銀美林首席 Hartnett 認爲明年的恐慌將真正引人注目:「如此多的憤怒、如此多的仇恨,但失業率卻如此之低;你能想象如果失業率達到 5%,社會會混亂嗎?這就是爲什么政策恐慌會在 24 年初出現。」

倉位

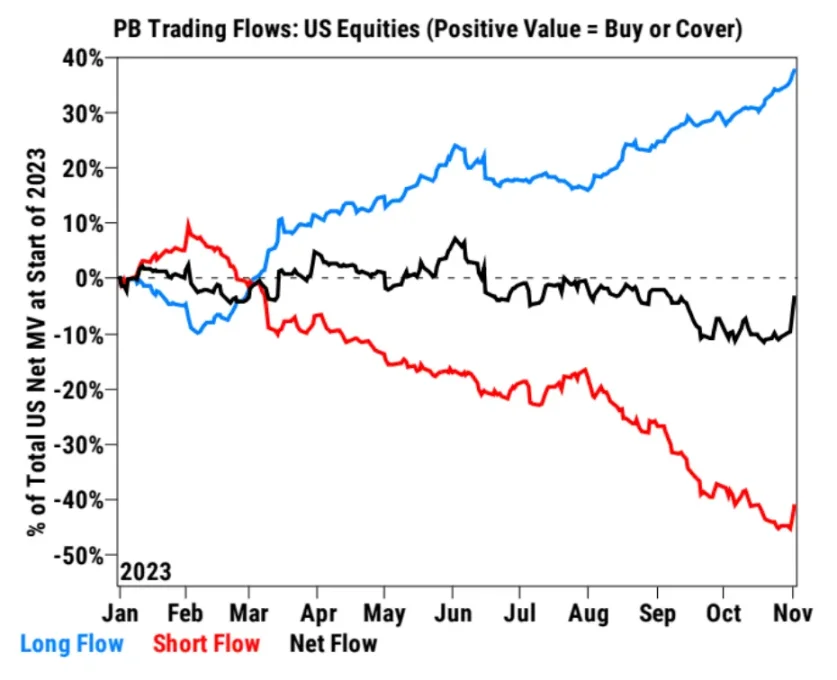

高盛 Prime 數據:在 FOMC 會議後,對衝基金積極淨买入美國股票,爲 2021 年 12 月以來的最大 5 日淨买入(在過去 5 年中的 99 百分位)。short cover 和和买入做多都很明顯。

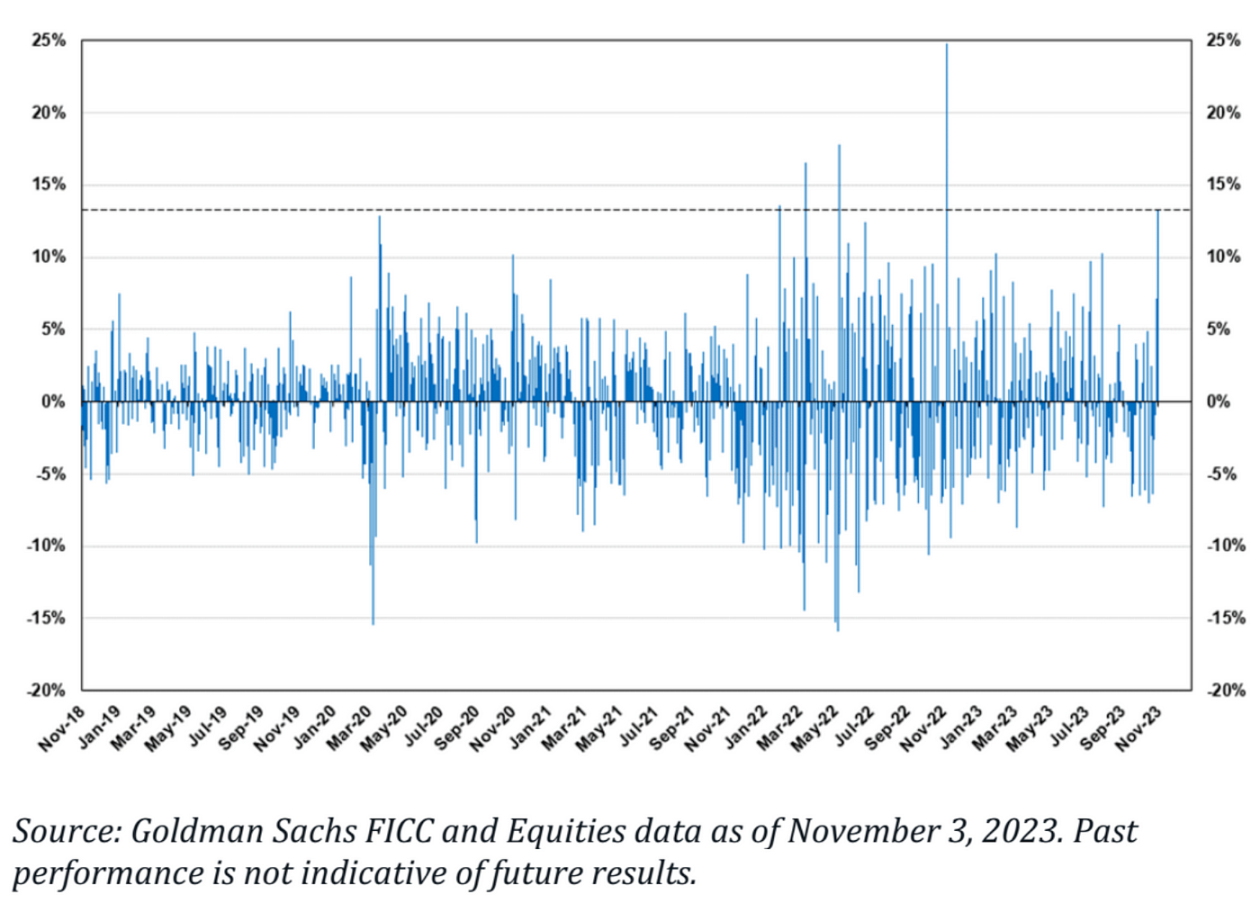

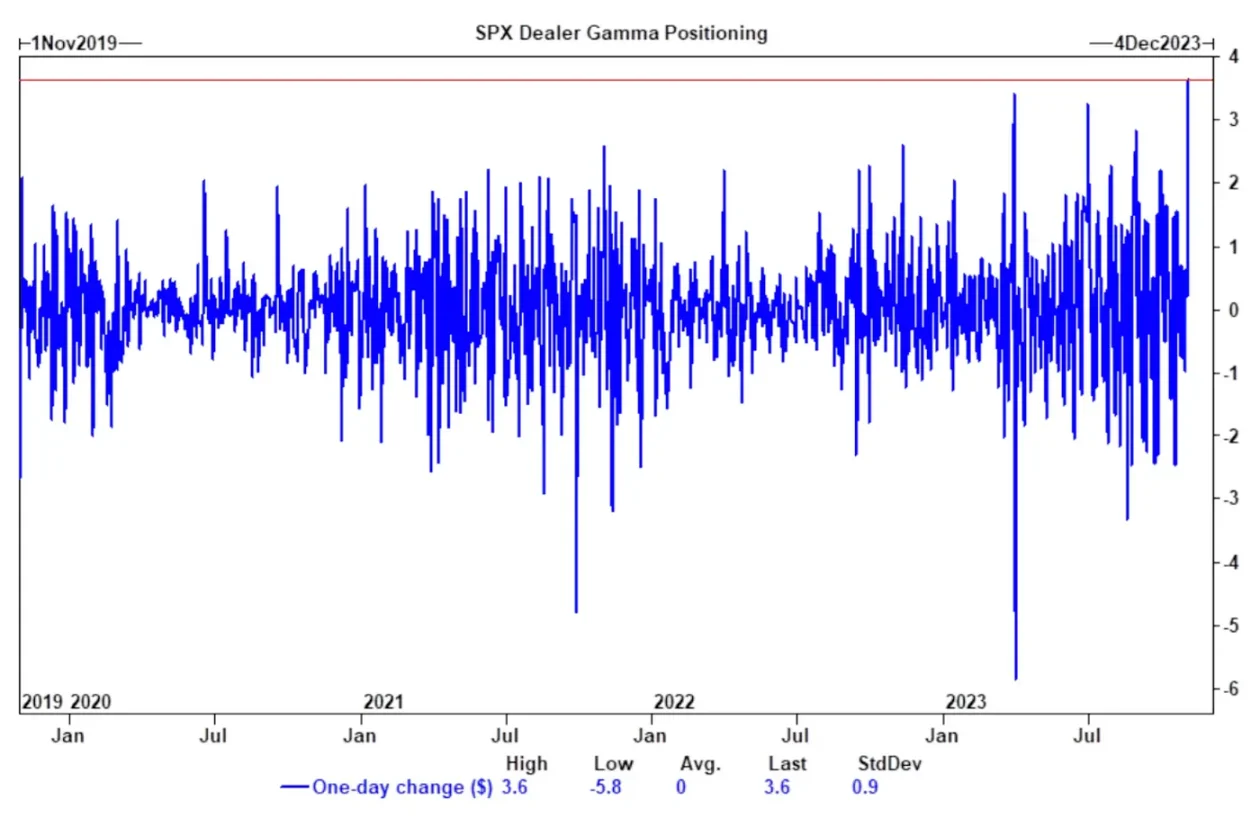

SPX Gamma 周四出現了有史以來最大的單日增加,表明市場在着急增加投資組合的風險敞口:

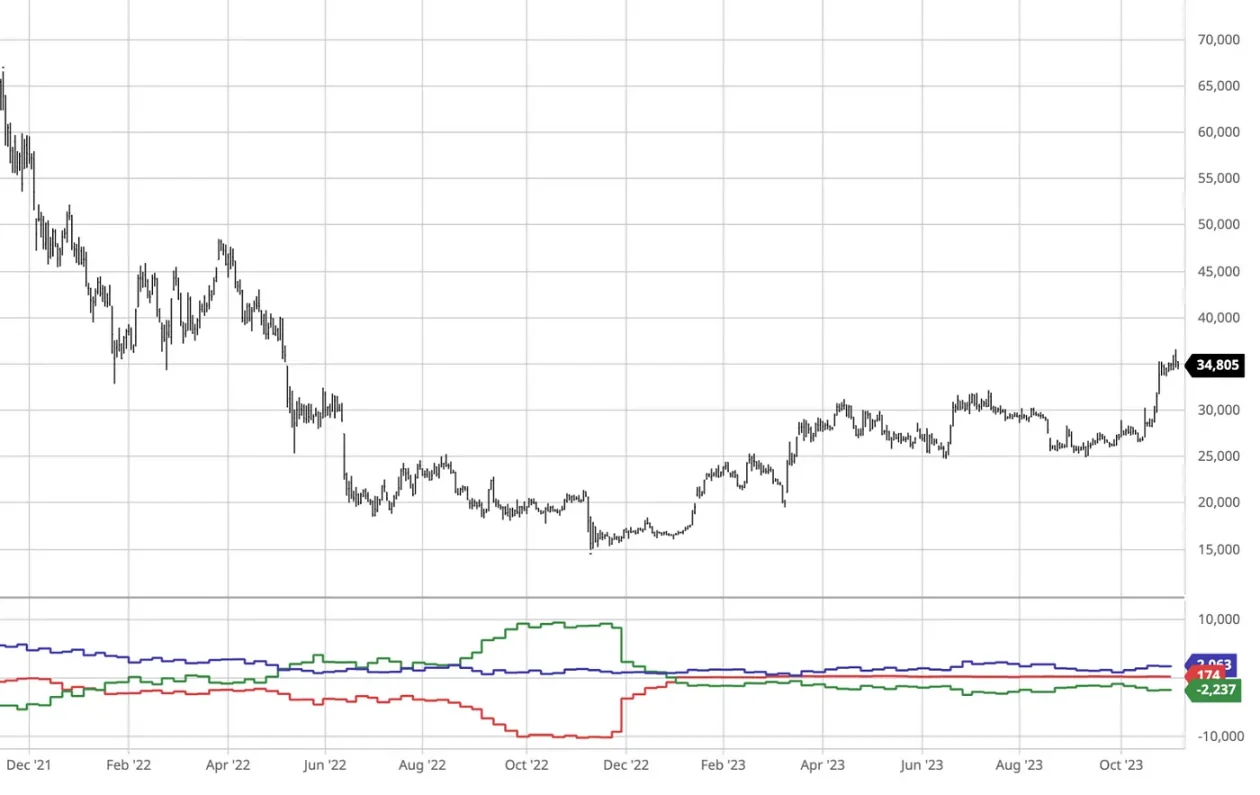

CME 的 BTC 本位期貨合約未平倉數量上周刷新了歷史新高,盡管 BTC 價格只有歷史峰值的 53%:

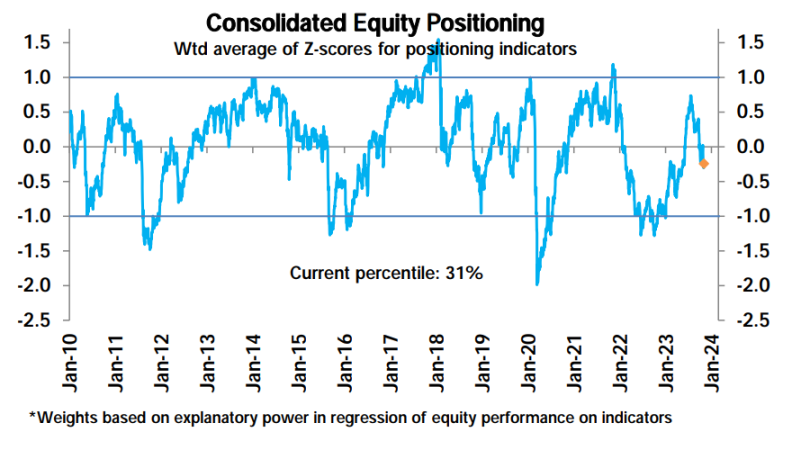

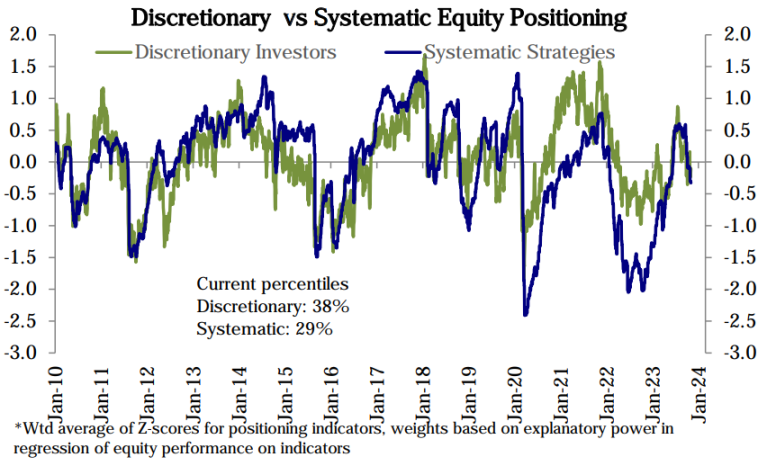

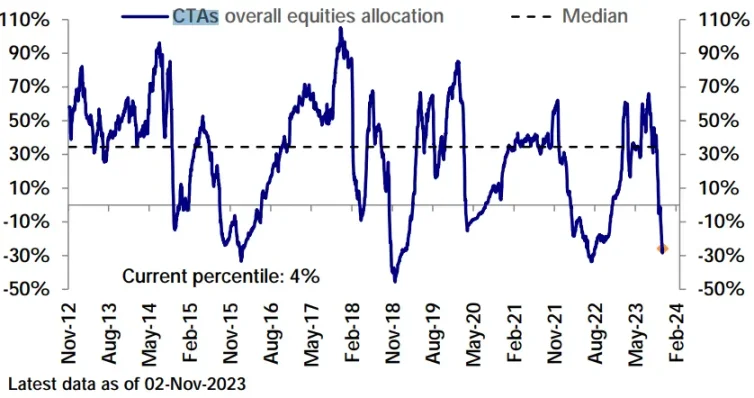

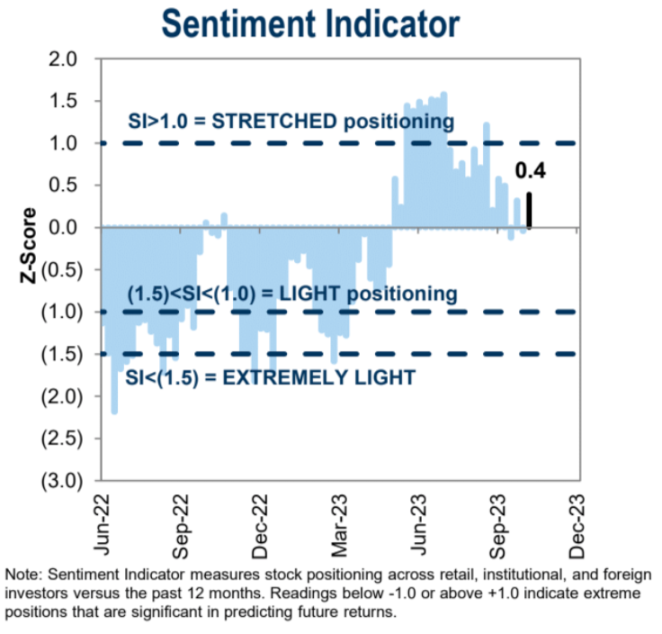

美股倉位上周小幅下降,盡管市場大漲 ( 懷疑統計因子有不少是滯後的導致 ),綜合股票倉位 33 百分位降至 31,主觀投資者 41–38 百分位,系統性投資人 31–29 百分位:

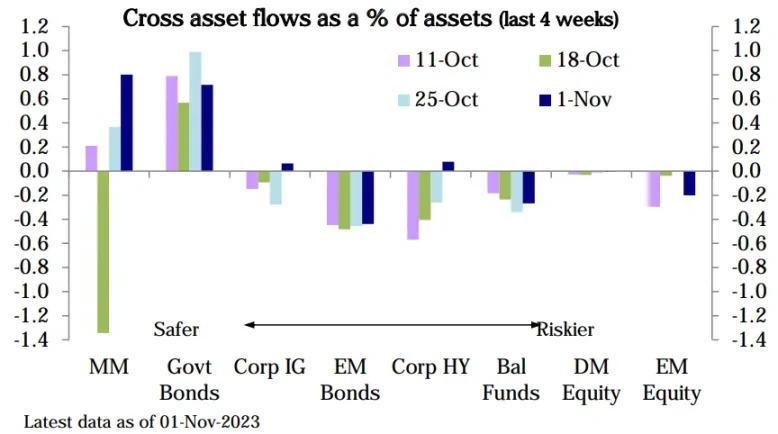

股票基金(-34 億美元)連續第四周出現資金流出由新興市場股票基金贖回主導(截至周三的數據)債券基金(22 億美元)連續第四周吸引了資金流入。貨幣市場基金(642 億美元)的流入加速,特別是在美國(662 億美元)

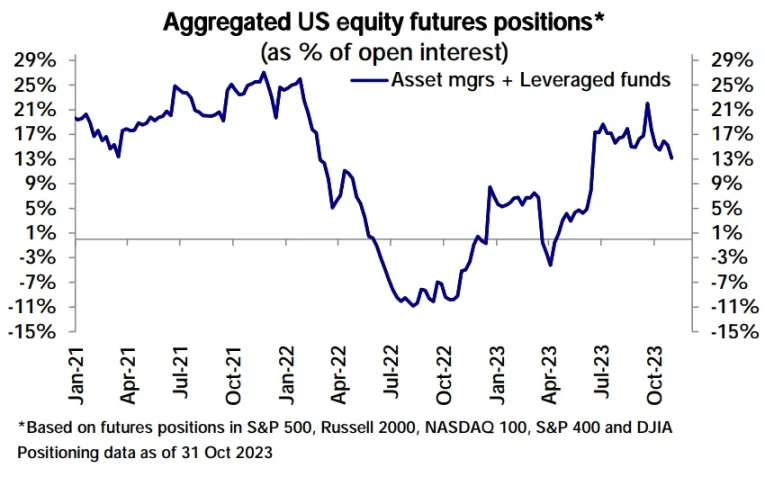

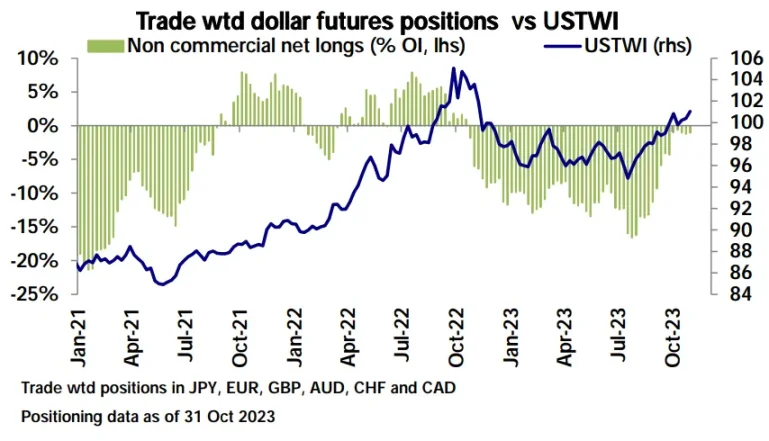

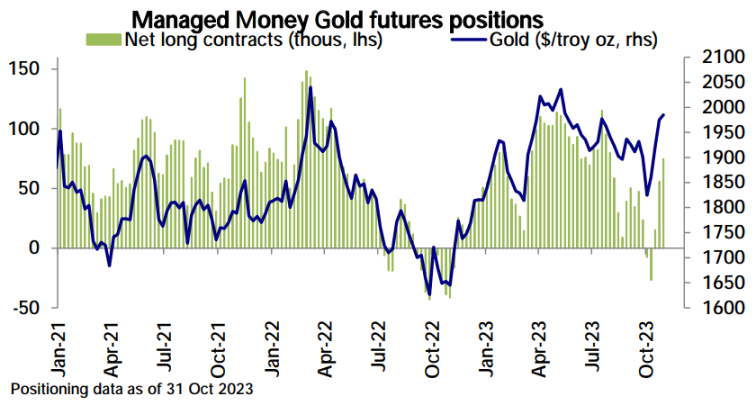

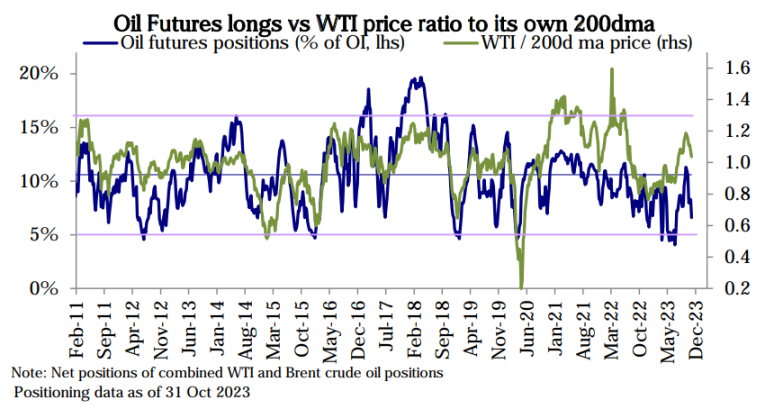

CFTC 期貨數據(截止周二),美國股票淨多頭頭寸下降,S&P 500 和納斯達克 100 的淨多頭頭寸減少,羅素 2000 的淨空頭連續第四周減少。美元淨空頭頭寸減少。石油淨多頭頭寸略微下降。黃金淨多頭頭寸增加。

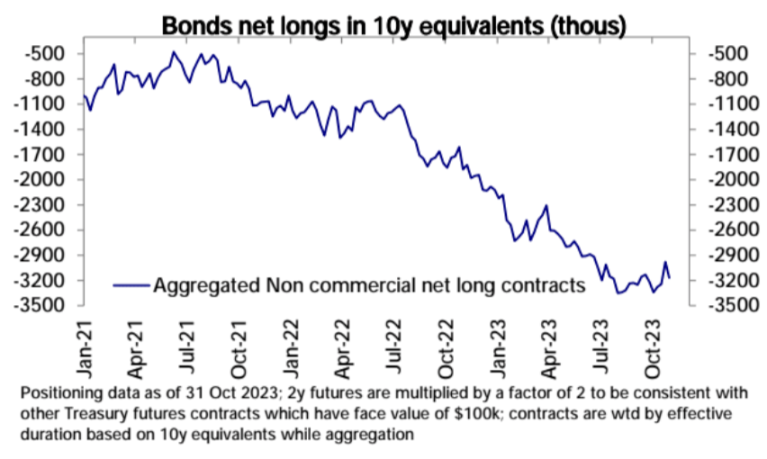

債券的空頭重新積累(但市場收益率是周三才开始大跌):

債券的空頭重新積累(但市場收益率是周三才开始大跌):

CME 比特幣投機性淨空頭小幅減少,下圖綠线,除了上周,再之前的三周投機性淨空頭一直呈現上升的狀態,盡管 BTC 價格大漲:

CME 比特幣投機性淨空頭小幅減少,下圖綠线,除了上周,再之前的三周投機性淨空頭一直呈現上升的狀態,盡管 BTC 價格大漲:

情緒

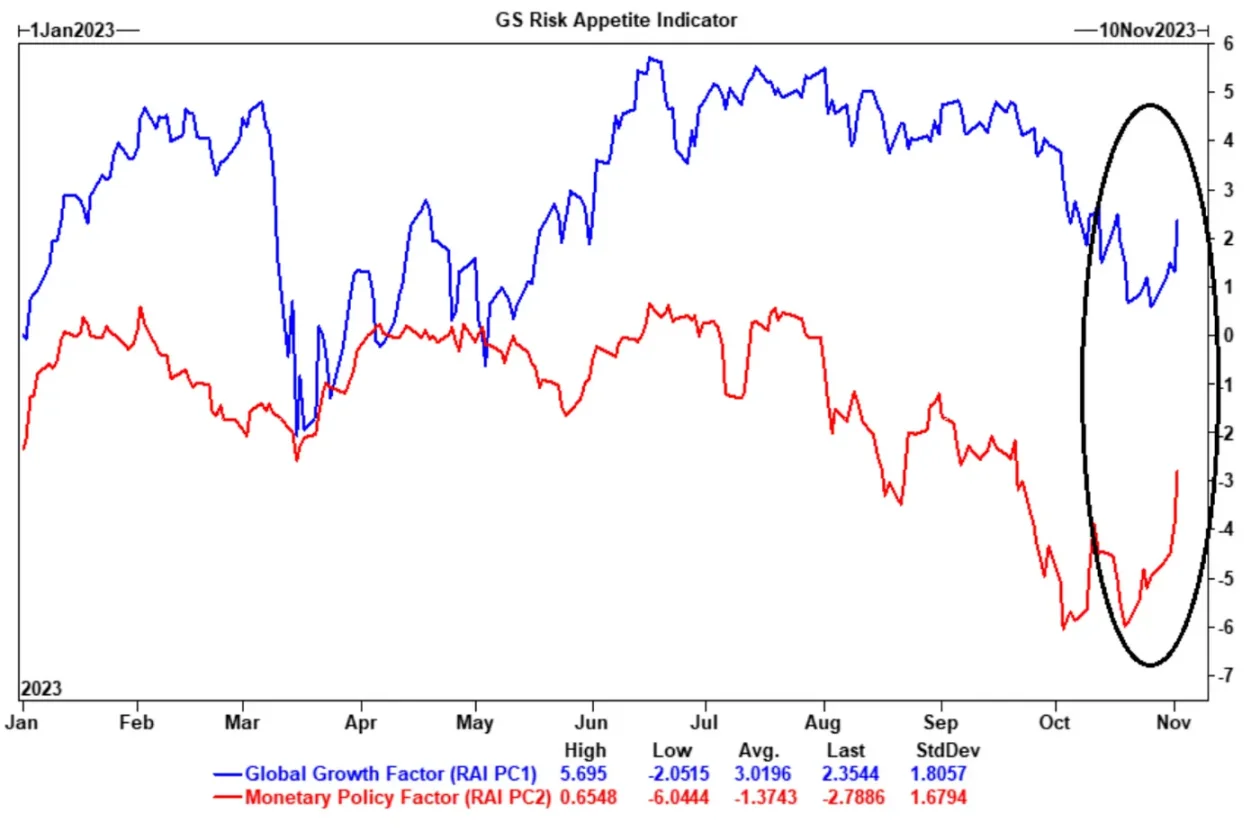

高盛內部風險偏好指標跳升,貨幣政策預期方面、全球增長預期方面雙雙出現了上升,與夏季初期所見的背景類似:

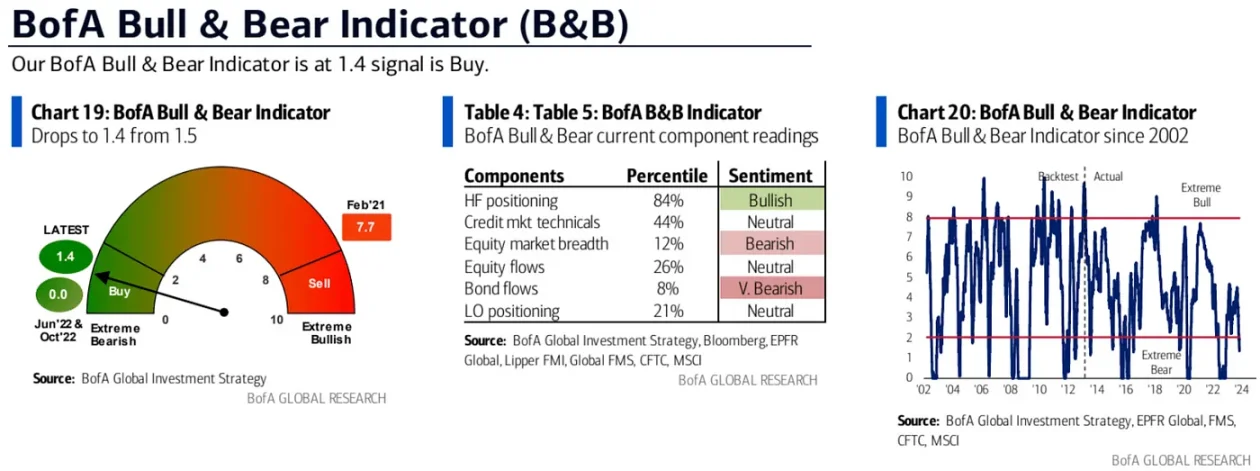

美國銀行牛市與熊市指數指標上周跌至 1.4,爲 22 年 11 月以來的最低水平,連續第三周發出反向「买入」信號。歷史上看,在其觸發後的 12 周內,股市平均上漲 6%。

美國銀行牛市與熊市指數指標上周跌至 1.4,爲 22 年 11 月以來的最低水平,連續第三周發出反向「买入」信號。歷史上看,在其觸發後的 12 周內,股市平均上漲 6%。

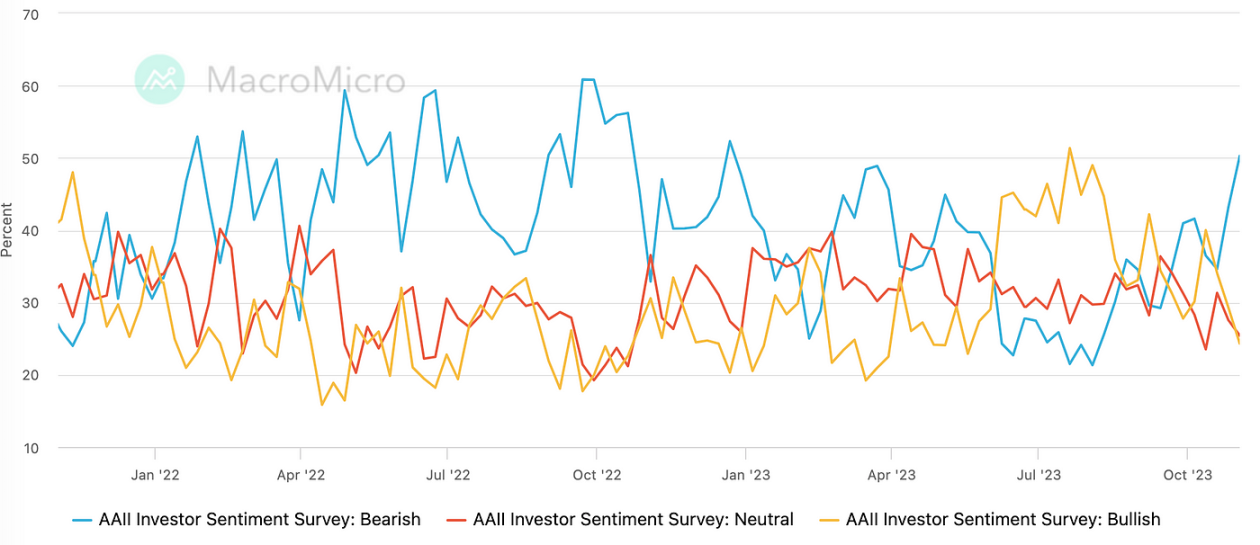

AAII 的情緒調查和行情罕見的出現了大幅背離,看空比例升至年內最高水平 43.18–50.28%:

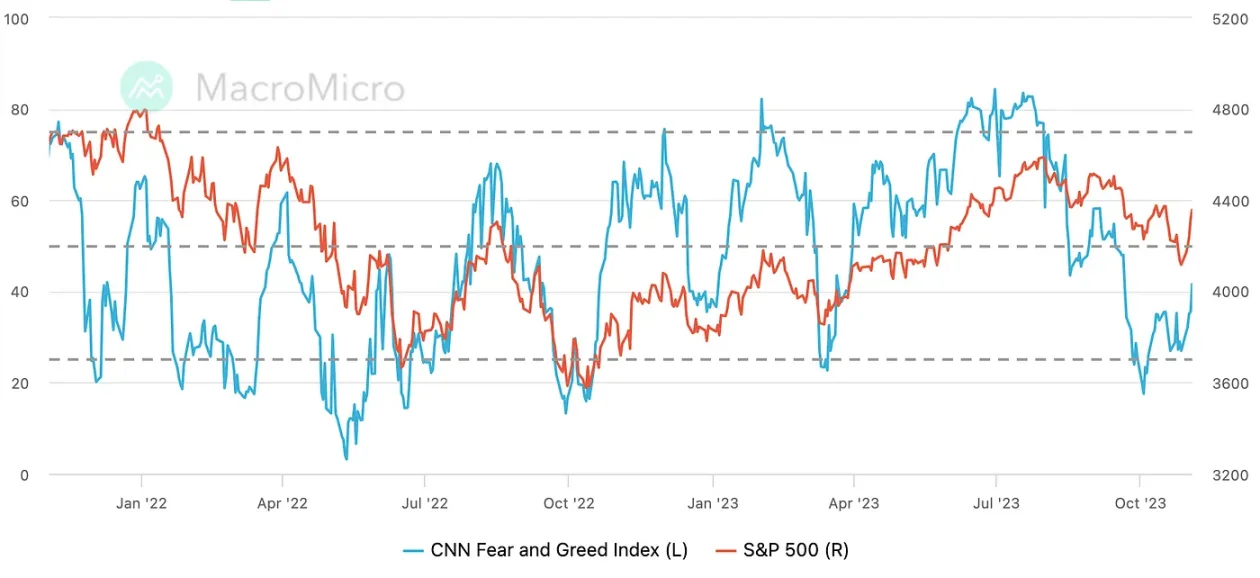

CNN 恐懼貪婪指數反彈至 40 上方,仍低於中性:

本周展望

自從前周我們基於倉位和情緒數據 call 美股市場需要反彈後,配合基本面和政策預期的轉變市場出現了激進的 short cover,以及炒作之前超跌標地的行爲,這樣的情緒有望持續一段時間,至少不預期會在本周(沒什么重大事件)反轉。但是從利率市場的超調和經濟放緩的大趨勢來看,本輪反彈的上限不高。

OKEX下載,歐易下載,OKX下載

okex交易平台app下載

標題:LD Capital:美股和加密貨幣「垃圾暴動 」共振,踩踏式補倉進行時

地址:https://www.coinsdeep.com/article/62150.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。