今年投資人在經濟會衰退的聲音和經濟數據強勁的情況中洗三溫暖,許多人看不清未來市場走勢,選擇將資金停泊在波動度小的貨幣型基金,雖然可以穩定收息,卻賠掉機會成本。到底資金停泊除了買進貨幣型基金,是不是還有其他同樣兼具低波動和短存續期間的基金可以選擇?

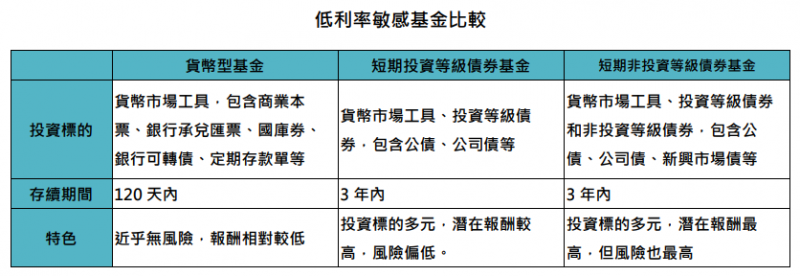

1. 哪些基金較不受利率變化影響?

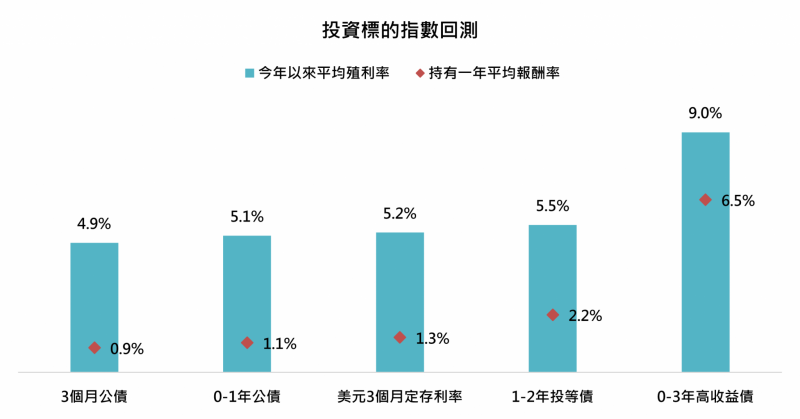

2. 投資標的績效比一比

進一步觀察這三種短存續期間基金的投資標的,可以更清楚了解每一種投資工具績效的差異。到期日越短且違約率越低的債券報酬率越低,3個月美國公債被視為無風險利率,因此其今年以來的平均殖利率最低,為4.9%;到期日越長且違約率高的高收益債券,報酬率較高,0~3年到期的高收益債券,今年以來平均殖利率高達9%;而美元3個月定存利率不論是風險和報酬率都落在中間,平均利率為5.2%。

延伸閱讀:

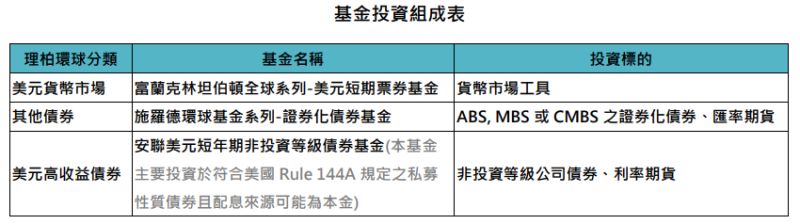

3. 波動率低且存續期間短的三檔基金比一比

(1) 基金投資組成比較

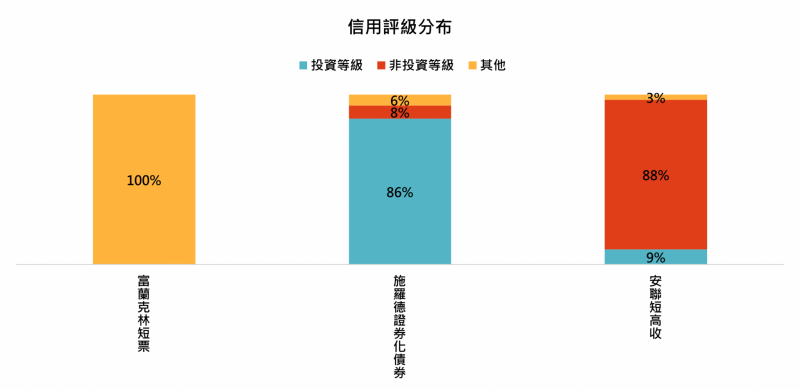

(2) 信用評級分布比較

從信用評級分布圖可以更清楚了解這三檔基金的組成差異。富蘭克林短票因為投資貨幣市場工具沒有信用評級分數的資訊,代表幾乎無違約風險;施羅德證券化債券的投資部位組成以86%的投資等級債為主;而安聯短高收則以88%的非投資等級債為主。

從過去績效可以更清楚看出三檔基金的特色。富蘭克林短票1年年化標準差最小,但報酬率也較遜色;施羅德證券化債券雖然波動率稍微大一點,但各天期表現更突出;安聯短高收則是以再高一點的波動率換取更高的報酬率,長短天期績效也同樣表現優異。