灰度:爲何看好比特幣的2024年估值

發表於 2023-12-05 09:38 作者: 金色財經

灰度:爲何看好比特幣的2024年估值

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Grayscale;編譯:松雪,金色財經

11 月份比特幣價格繼續上漲,加密貨幣復蘇擴大到更廣泛的細分市場。

金融市場對某些宏觀風險有所放松,包括中東地緣政治衝突和美國經濟“硬着陸”的風險。

代幣供應“喫緊”、宏觀風險緩解,以及美國總統大選將帶來的政府過度借貸的焦點相結合,可能對 2024 年比特幣估值有利。

比特幣在 2022 年失利後,2023 年反彈了 130%,有望成爲年度表現最佳的主要資產之一。 隨着金融市場對各種宏觀風險的放松,加密貨幣的復蘇在 11 月繼續進行。 在數字資產市場中,這導致市場領導地位從比特幣轉移到越來越廣泛的加密市場領域。 灰度研究認爲,加密貨幣基本面正在逐步改善,主要代幣的供應狀況相對緊張(例如,由於比特幣當前的所有權結構)。 這可能與未來一年加密貨幣估值的上升相一致,特別是如果美聯儲完成緊縮政策並且美國經濟可以避免“硬着陸”(衰退)。

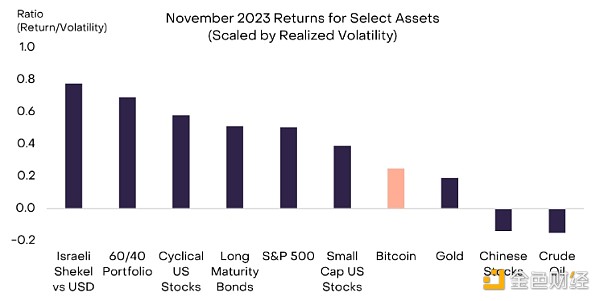

上個月,金融市場似乎對各種尾部風險有所放松,這有助於此前表現不佳的資產反彈。 例如,中東衝突的積極跡象似乎減少了對更廣泛的地區混亂的擔憂,與以色列經濟相關的資產因此出現反彈(圖表1)。 同樣,在財政部宣布借貸需求增幅小於預期後,長期國債價格上漲(收益率下降)。 消費者價格通脹也繼續下降,增加了人們對美聯儲最終降息和美國經濟潛在“軟着陸”的希望。 經波動率調整後,比特幣本月表現不佳(自 8 月底以來表現出色),但仍實現了 9% 的漲幅(以太坊在 11 月上漲了 13%)。

圖表1:尾部風險降低推動11月資產市場復蘇

更廣泛的加密貨幣復蘇

直到最近,由於人們對比特幣作爲黃金數字替代品的需求以及對現貨比特幣 ETF 批准的樂觀情緒,比特幣的表現一直優於其他加密資產。 然而,隨着漲勢擴大到比特幣之外,加密貨幣市場的領導地位在 11 月發生了變化。

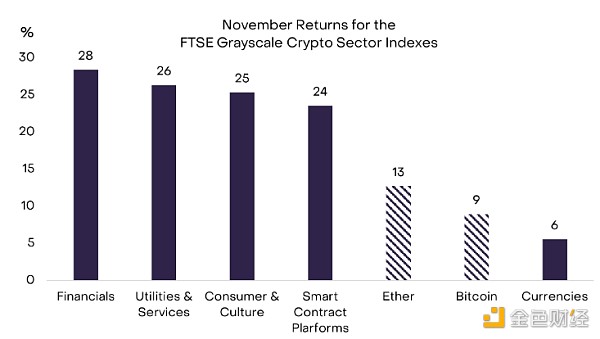

根據富時灰度加密貨幣行業指數系列,上個月表現最好的細分市場是金融加密行業、公用事業和服務加密行業以及消費者和文化加密行業(圖表 2)。 Thorchain 的 RUNE 代幣上漲 131%,爲金融加密行業指數提供了支撐; 該協議運行去中心化交易所 ThorSwap,該交易所最近的交易活動有所增加。 對於消費者和文化加密貨幣領域,11 月份的收益反映了遊戲相關代幣 ImmutableX 和 Illvium 的增長。 Illuvium(上漲 119%)於 11 月 28 日在 Epic Games Store 上架其同名遊戲,而以太坊上用於加密遊戲應用程序的第 2 層區塊鏈 ImmutableX(上漲 87%)宣布與 Ubisoft 建立合作夥伴關系。

圖表 2:金融、消費與文化加密貨幣板塊表現優於大盤

除了最新的價格動態之外,在 OpenAI 的領導層動蕩之後,市場重新开始關注加密貨幣和人工智能 (AI) 技術之間的交叉點。 我們認爲,公共區塊鏈和人工智能技術之間可能存在協同效應。 具體來說,區塊鏈可以對抗或解決人工智能帶來的潛在社會風險,例如深度造假、機器人和錯誤信息的擴散。 此外,去中心化計算協議可以對抗對保存敏感個人信息的強大人工智能模型的集中控制(有關更多詳細信息,請參閱我們的背景報告《人工智能與加密貨幣之間的融合》)。 Grayscale Research 認爲與 AI 主題相關的主要加密項目包括 Akash 和 Render(GPU 共享)、Worldcoin(身份)和 Bittensor(开放架構 AI 开發)。

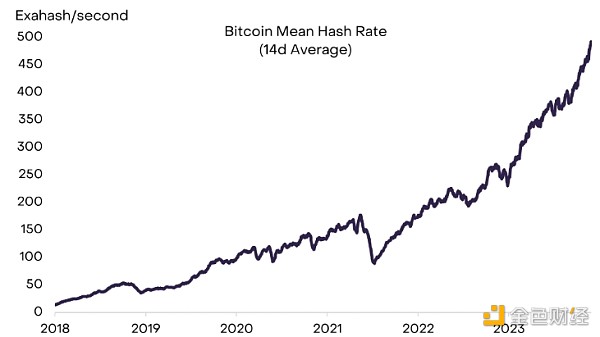

隨着估值的上升,一系列加密貨幣行業的基本面也有所改善。 例如,比特幣的哈希率(衡量保護網絡安全的計算能力總量的指標)在 11 月份達到了歷史最高水平(圖表 3)。 我們將這種趨勢歸因於明年比特幣減半之前的礦工升級、代幣價格上漲(這使得舊機器能夠盈利)以及礦工設備制造商運營的相對較新的機器供過於求。 我們還將認爲穩定幣活動的增加是加密貨幣基本面不斷改善的原因。 上個月,穩定幣總市值增加了 40 億美元,穩定幣交易使用的 Gas 量也有所增加。

圖表 3:比特幣哈希率創歷史新高

推動比特幣價格的基本面

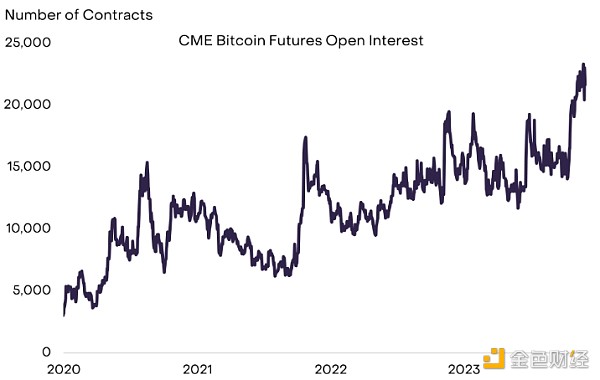

經過一段時間的大幅上漲後,我們現在將活躍的加密貨幣交易者的倉位描述爲相對“多頭”。 例如,11 月份 CME 上市的比特幣期貨未平倉合約創下歷史新高,這可能表明市場上的機構活動不斷增加(圖表 4)。 與此同時,加密貨幣交易所交易產品(ETP)——包括美國的期貨產品和海外的現貨產品——又吸引了一個月的淨流入。 Grayscale 研究估計,11 月份全球加密貨幣 ETP 淨流入總額爲 13 億美元,全年已達到 22 億美元。

圖表 4:CME 比特幣期貨持倉量創歷史新高

就短期市場前景而言,“多頭”交易者倉位意味着價格可能更難進一步上漲。 主要加密代幣價格已大幅升值,並且現在已反映了更積極的前景。 此外,前景存在可能破壞今年積極趨勢的風險。 其中包括美國經濟“硬着陸”(衰退)、美聯儲恢復加息或美聯儲降息幅度低於預期,或美國市場監管機構批准現貨比特幣 ETF 的長期拖延。 這些風險中的每一個都可能阻礙加密貨幣的復蘇,至少在短期內是這樣。

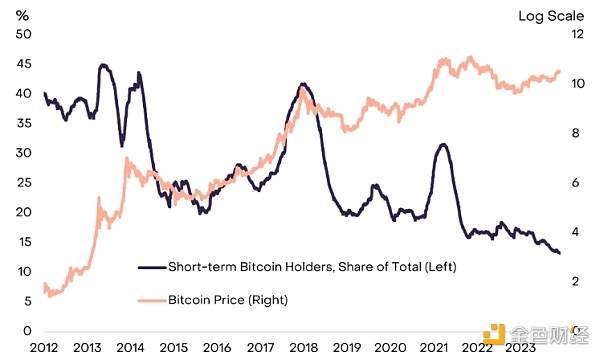

話雖這么說,我們認爲金融市場和經濟的核心情況可能對比特幣和其他加密資產有利。 在潛在投資者流入美國現貨 ETF 產品之前,比特幣的供應相對“緊張”。 例如,根據 Glassnode 數據,短期投機者持有的比特幣供應份額達到歷史新低(圖表 5)。 同樣,灰度研究的分析還表明,很大一部分比特幣由可能緩慢出售到升值市場的實體持有(更多詳細信息,請參閱揭祕比特幣的所有權格局)。 明年的比特幣減半也將限制新代幣供應的增長。 我們認爲,缺乏彈性的比特幣供應和潛在的新投資者流入的結合應該會對估值產生積極影響。

圖表 5:長期持有者持有比特幣供應量的較大份額

然而,比技術背景更重要的是比特幣的基本前景。 比特幣是一種宏觀資產,許多人認爲它是實物黃金的數字替代品。 因此,其價格可能會受到推動數字黃金需求的因素的影響,包括美聯儲貨幣政策、美國經濟的健康狀況以及法定貨幣體系的健全性。 市場對哈維爾·米萊當選的反應只是此類因素可能產生影響的最新例子。 盡管宏觀前景存在不確定性,但經濟學家一致預計美聯儲明年將降息,美國經濟避免衰退。明年還將舉行美國總統大選,我們預計這次選舉將聚焦政府過度借貸、美聯儲獨立性以及影響美元長期價值的其他問題。 灰度研究預計,這種組合將對實物和數字黃金的需求產生積極影響,並且可能與比特幣估值的上漲相一致。

標題:灰度:爲何看好比特幣的2024年估值

地址:https://www.coinsdeep.com/article/71575.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。