一文了解MicroStrategy的比特幣投資健康狀況

發表於 2022-11-26 17:41 作者: Odaily星球日報

圖片來源:由無界版圖AI工具生成

要點:

MSTR 的債務結構如何?

MSTR 是否存在比特幣清算價格?如果有,是多少?

基礎軟件業務是否有足夠的利潤來償還債務?

GBTC 和 MSTR 作爲 BTC 的投資代表,相互之間的比較如何?

在今年整個加密市場的大屠殺中,少數尚未被殺死的“牛市英雄”之一是 Michael Saylor 和 Microstrategy。Microstrategy 因其用資產負債表上的現金以及債務進行大規模的比特幣投注而聞名。目前,Microstrategy 持有 13 萬個 BTC,價值約爲 20.8 億美元。人們越來越多地猜測 Microstrategy 的債務結構,以及他們的軟件業務是否有足夠的利潤來償還債務。

Microstrategy 的債務情況

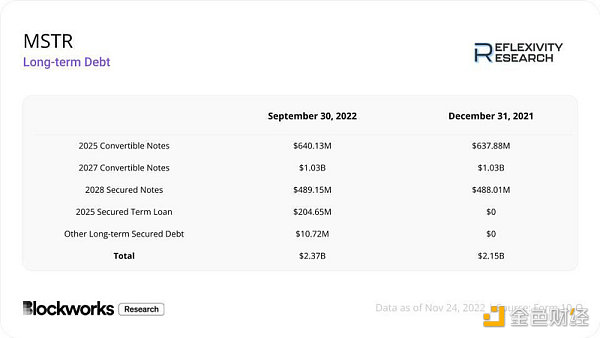

截至 2022 年 9 月 30 日,Microstrategy 有 23.7 億美元的長期債務總額。其債務狀況的具體分類可參見下表:

2025 年可轉換票據

Microstrategy 於 2020 年 12 月 11 日完成了其 6.5 億美元的 2025 年到期的可轉換債券的非公开發行。利率固定爲 0.75%,每半年支付一次,分別爲每年的 6 月 15 日和 12 月 15 日。這些票據可以由 Jefferies LLC 以每股 398 美元的轉換率轉換成 MSTR 的股票。除非公司發生契約中定義的“根本性變化”,否則票據在 2025 年 6 月 15 日之前不能轉換爲股票。根本性變化是指不再在納斯達克或紐約證券交易所上市,Microstrategy 被合並或收購,或者公司的多數股權發生變化。鑑於首席執行官 Michael Saylor 擁有 67.7%的投票權,後者的可能性不大。然而,如果上述任何事件發生,在 Jefferies LLC 的要求下,Microstrategy 可能被要求全額償還貸款。

2027 年可轉換票據

2021 年 2 月 19 日,Microstrategy 又完成了 10.5 億美元的非公开發行,即 2027 年 2 月到期的 0%可轉換票據。這些票據可以由 Jefferies LLC 以每股 1 , 432 美元的價格轉換成普通股。這些票據在 2026 年 8 月 15 日之前不能被贖回,除非公司發生契約中描述的“根本性變化”,這與前段中對 2025 年到期的票據的描述一致。

2028 年高級擔保票據

2021 年 6 月 14 日,Microstrategy 在 Jefferies LLC 完成了 5 億美元的 6.125%有擔保票據的非公开發行,該票據將於 2028 年 6 月到期。這些票據的利息在每年的 6 月 15 日和 12 月 15 日每半年支付一次。這些有擔保的票據包含一個跳躍到期日,也就是說,如果在那幾天沒有滿足一些規定的話,到期日將跳到 2025 年 9 月 15 日或 2026 年 11 月 16 日:Microstrategy 的流動資金超過以現金全額支付 2025 年或 2027 年可轉換票據的剩余余額和應計利息所需金額的 130%,或者如果 2025 年或 2027 年可轉換票據的未償還余額低於 1 億美元。截至 2022 年第三季度,該公司持有的 14 , 890 個 BTC 作爲這項貸款的部分抵押品。

2025 年擔保定期貸款

Microstrategy 於 2022 年 3 月 23 日從 Silvergate 獲得了一筆 2.05 億美元的擔保定期貸款。該貸款在 2025 年的同一天到期,其浮動利率等於紐約聯儲報告的有擔保隔夜融資利率(SOFR) 30 天平均值與 3.70%之和,最低利率爲 3.75%。 11 月 21 日,SOFR 30 天平均利率爲 3.49%,所以貸款的年化利率爲 7.19%。貸款以 8.2 億美元的比特幣爲抵押,在發行時爲 19 , 466 個比特幣;貸款價值(LTV)比率爲 25%。該貸款必須保持最高 50%的抵押率。如果 LTV 超過 50%,Microstrategy 需要存入足夠的 BTC 或償還貸款,使 LTV 降至 25%或更低。 2022 年 6 月,MSTR 將 10 , 585 個 BTC 存入抵押品账戶,爲其抵押品充值。此外,還有一個 500 萬美元的現金儲備账戶,與 BTC 抵押品和 LTV 比例分开,必須保持到貸款的最後六個月。

長期債務健康

Microstrategy 及其子公司現在持有大約 13 萬個 BTC,以 39.8 億美元的價格購买,或每 BTC 平均價格爲 3 萬美元。其中,總共 30 , 051 個 BTC(或 4.8 億美元,按 BTC 現貨價格 16 , 000 美元計算),正作爲 2025 年 Silvergate 擔保定期貸款的抵押品。該公司將需要以 13 , 644 美元的 BTC 現貨價格對貸款的抵押品進行充值,將 LTV 比率恢復到 25%或更低,以避免保證金追繳,此外, 14 , 890 個 BTC 被用作其 2028 年高級擔保票據的部分抵押品,該公司及其子公司還剩下 85 , 059 個流動 BTC。Microstrategy 需要尋找外部資金,以 13561 美元(原文爲 3561 美元,或爲撰寫錯誤)的 BTC 現貨價格爲其 Silvergate 貸款提供資金,否則將面臨清算。

MSTR 在其 2025 年和 2027 年的可轉換票據上獲得了非常有利的固定利率,股份轉換價格遠遠高於其普通股在 2022 年 11 月 21 日的 157.22 美元收盤價。然而,事實證明,在利率上升的環境中,來自 Silvergate 的 2025 年擔保定期貸款的浮動利率代價高昂。除了不利的利率外,維持貸款所需的 LTV 比率也鎖定了其相當數量的抵押品。這就引出了一個問題,即他們在不承擔額外的 2.05 億美元債務的情況下,在其資產負債表上持有無擔保的 BTC 是否會更好。最後, 2028 年有擔保票據的固定利率相對較高,爲 6.125%,也減少了公司的流動 BTC 持有量。也許更重要的是,如果 Microstrategy 沒有 130%的超額流動資金來償還欠款,他們可能被迫在 2025 年 9 月 15 日償還這筆貸款的剩余余額和應計利息。鑑於該公司僅有 6700 萬美元的現金和現金等價物,這將可能導致 Microstrategy 出售一些 BTC。

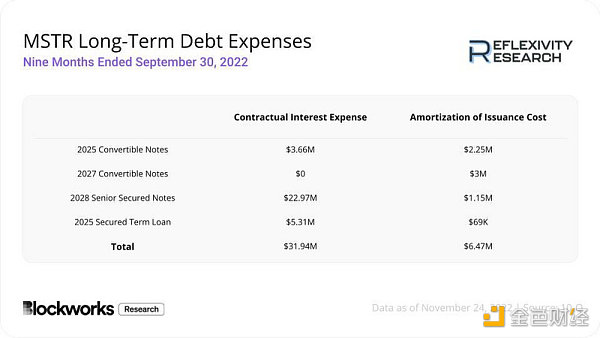

在截至 2022 年 9 月 30 日的九個月裏,MSTR 所有值得注意的未償還長期債務的合同利息支出和攤銷的發行成本可以在下表中找到。在這九個月中,Microstrategy 爲以下四種債務工具支付了大約 2200 萬美元。

經營收入和利息支出

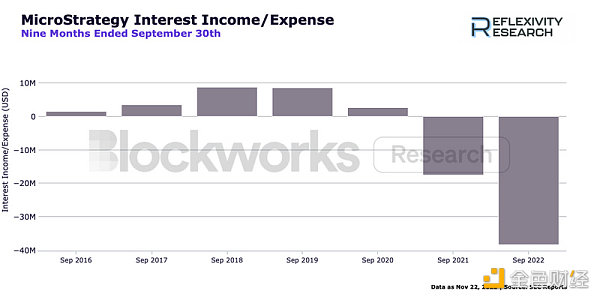

雖然上述對 Microstrategy 及其 BTC 儲備的風險相對來說還沒有成爲直接的擔憂,但更大的擔憂在於該公司對其未償債務的利息的償還能力。在承擔超過 23.7 億美元的債務之前,Microstrategy 在其業務中賺取利息。然而,現在的情況是用於償還債務的利息支出帶來的現金淨流出。在截至 2022 年 9 月 30 日的季度裏,Microstrategy 產生了超過 3800 萬美元的利息支出,如下圖所示。

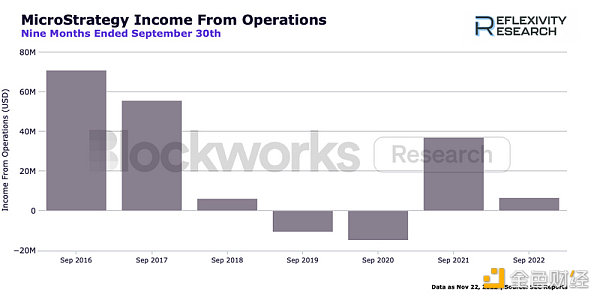

當觀察其軟件業務的營業收入時,我們可以看到 Microstrategy 的盈利能力明顯下降。我們通過從毛利中減去運營費用來計算運營收入,同時從運營費用類別中排除任何數字資產減值損失。這使我們能夠更好地了解軟件業務的表現,因爲它消除了由於不理想的 BTC 會計准則而產生的大量減值。近 4000 萬美元的利息支出和不斷下降的運營收入令人擔憂。

正如其最近提交的 10-Q 文件所述,“如果我們的收入不足以抵消我們的運營費用,我們無法及時調整我們的運營費用以應對任何預期收入的不足,或者我們發生與我們的數字資產有關的重大減值損失,我們可能在未來的時期發生運營損失,我們的盈利能力可能下降,或者我們可能不再盈利。因此,我們的業務、運營結果和財務狀況可能會受到重大的不利影響”。然而,該公司保持着近 6700 萬美元的現金和現金等價物余額,爲 MSTR 提供了到 2023 年的緩衝期,以防其運營收入繼續躑躅不前。

GBTC VS. MSTR

GBTC 和 MSTR 被許多股票投資者認爲是 BTC 風險的代表,但哪一個是更好的交易?首先,這兩個實體都是通過 Coinbase 的托管服務來托管其持有的 BTC,因此這兩種投資工具的托管風險是一樣的。就資產淨值而言,GBTC 持有 633 , 430 個 BTC,而 MSTR 的 13 萬個 BTC 儲備。

灰度的 GBTC 在 11 月 22 日的交易市值爲 61.9 億美元,而在 16000 美元的現貨 BTC 價格下,其淨資產爲 101.3 億美元。另一方面,MSTR 在同一天以 15.8 億美元的市值交易,但根據其账面價值進行評估時,有 23.7 億美元的債務。因此,GBTC 的交易價格是 39%的折扣,而 MSTR 的交易價格是比資產淨值高出 90%。換句話說,以 16000 美元的現貨價格購买 MSTR 的 BTC 風險,相當於以 3.4 萬美元購买 BTC。然而,值得注意的是,鑑於 MSTR 股權本質上是一種槓杆式的 BTC 投注,在期權方面有一些價值。盡管是一個昂貴的選擇,但 MSTR 以對資產淨值的溢價交易是有意義的。

文末思考

圍繞 Michael Saylor 和 Microstrategy 的流動性狀況及其償還債務以維持其槓杆比特幣地位的能力的短期擔憂似乎是錯誤的。目前,該公司的資產負債表上有 8.5 萬個流動的 BTC,如果比特幣跌到 1.35 萬美元以下,將其 Silvergate 貸款的 LTV 推到 50%以上,Microstrategy 才需要增加抵押物。相較而言,更合理的擔憂是該公司在未來幾年償還債務利息的能力。假設其資產負債表上目前的 6700 萬美元現金將被用於購买更多的比特幣,或因支付利息而被耗盡,那么該公司的軟件業務需要提高盈利能力才行。如果其 2028 年高級擔保票據的到期日被觸發,那么在 2025 年和 2026 年之間 Microstrategy 尤其需要提高盈利。不過,就目前而言,Microstrategy 對比特幣市場沒有直接風險。

原文作者:Sam Martin

原文編譯:DeFi 之道

來源:星球日報

標題:一文了解MicroStrategy的比特幣投資健康狀況

地址:https://www.coinsdeep.com/article/7780.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。