比特幣現貨ETF通過 加密行業开啓新篇章

發表於 2024-01-11 10:47 作者: 區塊律動BlockBeats

來源:區塊律動 Jaleel Kaori

這是比特幣歷乃至整個加密市場歷史中,都值得濃墨重彩的歷史性時刻,現貨比特幣 ETF 終於通過了,比特幣翻开了新的一頁。

01 通過的 11 支現貨比特幣 ETF 名單

北京時間 1 月 11 日凌晨 4 時,美國證券交易委員會(SEC)同時通過了 11 支現貨比特幣 ETF,其中包括:

1)Grayscale Bitcoin Trust

2)Bitwise Bitcoin ETF

3)Hashdex Bitcoin ETF

4)iShares Bitcoin Trust

5)Valkyrie Bitcoin Fund

6)ARK 21Shares Bitcoin ETF

7)Invesco Galaxy Bitcoin ETF

8)VanEck Bitcoin Trust

9)WisdomTree Bitcoin Fund

10)Fidelity Wise Origin Bitcoin Fund

11)Franklin Bitcoin ETF

其中六只 ETF 將在芝加哥期權交易所 (CBOE) 上市,三只將在紐約證券交易所 (NYSE) 上市,兩只將在納斯達克交易。

在這些通過名單和申請者中,Grayscale(GBTC)以其約 460 億美元的資產管理規模顯得尤爲突出,Blackrock 旗下的 iShares 也以其龐大的 9.42 萬億美元資產管理規模位居行業領先地位。緊隨其後的是 ARK 21Shares(ARKB),管理着約 67 億美元的資產。相比之下 Bitwise(BITB)雖然規模較小,但仍擁有約 10 億美元的資產管理規模。

其他重要的參與者包括 VanEck,其管理着約 764 億美元的資產;WisdomTree(BTCW)和其 975 億美元的資產管理規模;景順 Invesco Galaxy(BTCO)和富達 Fidelity(Wise Origin),分別管理着 1.5 萬億美元和 4.5 萬億美元的資產。

其中,貝萊德和 ARK Invest 的現貨 ETF 申請此前最爲市場所津津樂道。

僅失手一次的貝萊德

回首 2023 年,貝萊德申請比特幣現貨 ETF 一事被視爲加密市場牛熊潮流的重要轉折點。作爲資產管理規模超過 10 萬億美元的資產管理公司,貝萊德管理的資產甚至遠超日本 2018 年 4.97 萬億美元的 GDP。貝萊德、先鋒集團、道富銀行更是一度被稱爲「三巨頭」,控制着美國整個指數基金行業。

更重要的是,貝萊德(BlackRock)在美國證券交易委員會(SEC)批准其 ETF 申請方面擁有令人印象深刻的成功記錄。根據歷史數據,貝萊德成功獲得 SEC 批准的 ETF 數量比例是 575 比 1,這意味着在其申請的 576 個 ETF 中,只有一個被拒絕。

因此,貝萊德在六月時向美 SEC 提交了現貨比特幣 ETF 文件時,引起了社區不小的熱議,社區普遍認爲貝萊德的入場,意味着比特幣現貨 ETF 的通過時必然的。

最近,貝萊德於 2024 年 1 月 3 日爲其比特幣現貨 ETF 投入 1000 萬美元的啓動資金,這比最初在 10 月份投入的 10 萬美元種子資金大幅增加。這一舉措表明了貝萊德對比特幣現貨 ETF 啓動的承諾和期待。該 ETF 命名爲 iShares Bitcoin Trust,一旦推出,將在股市上以 IBIT 爲交易代碼。

此外,貝萊德還積極與美國證券交易委員會(SEC)溝通,以解決圍繞其比特幣現貨 ETF 申請的監管問題。他們在與 SEC 討論後提交了更新/修訂的 S-1 表格,並在過去一個月中多次與 SEC 會面。貝萊德還調整了其方法,從實物方式轉變爲現金模式,以符合 SEC 的要求,顯示了他們遵守監管標准的靈活性和積極性。

後來居上的 ARK Invest

在最早的通過這一批名單裏,Ark Invest 如大家猜想的那樣名列其中。

去年 10 月 12 日,彭博高級 ETF 分析師 Eric Balchunas 在社交平台表示,ARK 提交了其比特幣現貨 ETF 的更新版招股書,當時他表示,雖然批准可能不會立即到來,但與 SEC 的這種「來回溝通」是一個非常積極的信號。

與此同時,從去年 8 月开始,Ark Invest 开始逐漸減倉 GBTC,當時就有不少人猜測,精明的木頭姐开始減倉 GBTC 的原因,或許是在爲自己的比特幣現貨 ETF 基金做准備。

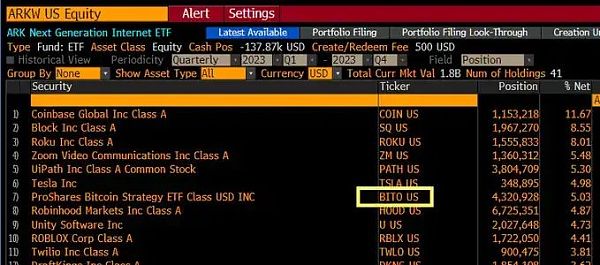

據 ARK 方舟基金持倉數據顯示,ARK 方舟基金在 10 月裏,累計減持 14.6242 萬份 GBTC,沒有任何买入。9 月裏,买入 1.1249 萬份 GBTC,但賣出 6.7494 萬份 GBTC。8 月裏,买入 10.641391 萬份 GBTC,但賣出 10.877624 萬份 GBTC。

到了 12 月,據彭博社分析師分析師監測,ARK 方舟基金已經出售了超過 200 萬股灰度比特幣信托(GBTC)股票,清倉了其全部剩余 GBTC 頭寸,並用 1 億美元左右的一半資金購买了 ProShares 比特幣策略 ETF(BITO)的股票。

ARK 方舟購买的 ProShares 比特幣策略 ETF(BITO)的股票

ARK 方舟購买的 ProShares 比特幣策略 ETF(BITO)的股票

02 現貨 ETF 通過,比特幣及加密貨幣進入歷史新起點

比特幣現貨 ETF 的重要性主要體現在兩個方面,一是提高可獲得性和普及性,比特幣 ETF 作爲一種受監管的金融產品,爲更廣泛的投資者群體提供了獲取比特幣的機會。有了比特幣現貨 ETF,金融顧問可开始引導其客戶投資比特幣,這對財富管理領域,尤其是那些未能通過傳統渠道直接投資比特幣的資本來說,意義重大。

二是獲得監管認可,增強市場接受度,SEC 批准的 ETF 會減輕投資者對安全和合規的擔憂,因爲它提供了更全面的風險披露,更成熟的監管框架將吸引更多投資,這種監管明晰性對市場參與者至關重要,有助於他們在加密貨幣行業中开展業務。

比特幣現貨 ETF 通過,無疑讓比特幣及加密貨幣進入了歷史新起點,而我們也可以通過比特幣現貨 ETF 市場規模預估、比特幣價格表現預估等數據側面感知當前市場情緒。

比特幣現貨 ETF 市場規模預估

ProShares 的比特幣策略 ETF BITO 管理資產規模突破 20 億美元,BITO 在 2023 年吸引 5.06 億美元的淨流入,並在 2024 年的开年前八天內吸引 3000 萬美元的資金流入,由此比特幣現貨 ETF 的吸金能力可見一斑。

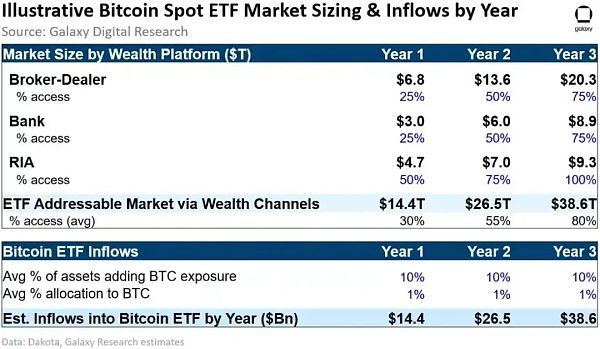

根據 Galaxy Digital 在 2023 年 10 月的一份報告,比特幣 ETF 的批准可能會對美國財富管理行業產生直接影響。比特幣 ETF 的可獲得市場以及比特幣 ETF 批准的間接影響和覆蓋範圍將會遠遠超出美國財富管理渠道(例如國際市場、零售市場、其他投資產品和其他渠道),並可能吸引更多資金流入比特幣現貨市場和投資產品。

如果假設比特幣在每個財富渠道的總可用資產中被 10% 採用,平均配置佔比爲 1%,那么 Galaxy Digital 報告估計在比特幣 ETF 發布後的一年將有 140 億美元資金流入,到第二年將增加到 270 億美元,再到發布後的第三年將達到 390 億美元。

按年度劃分的比特幣現貨ETF市場規模和流入說明

按年度劃分的比特幣現貨ETF市場規模和流入說明

此外,比特幣 ETF 批准的二階效應可能對全球比特幣需求產生更大的影響,預計其他國家也將跟隨美國的腳步,批准並推出類似的比特幣 ETF 產品,以滿足更廣泛的投資者需求。從長遠來看,隨着比特幣貨幣化,其在不同資產類別中的市場份額可能會增加,從而擴大比特幣的市場規模。

比特幣價格表現預估

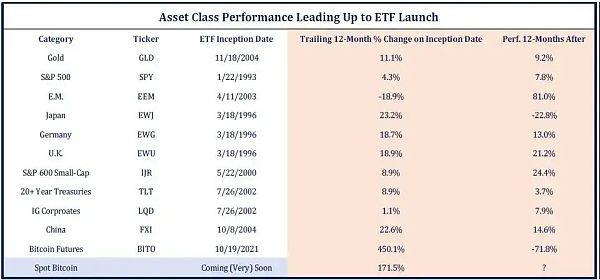

比特幣被譽爲「數字黃金」,二者都被認爲是一種價值儲存手段,由於這種關聯,市場普遍認爲研究黃金 ETF 的發展歷程和歷史行情走勢對於預測比特幣 ETF 的未來走勢具有重要意義。

2004 年 10 月,SEC 批准通過美國第一只黃金 ETF StreetTracks Gold Trust(GLD),黃金價格在批准通過之後繼續小幅衝刺。同年 11 月,美國黃金 ETF GLD 正式在紐約證券交易所上市,开始交易後的兩個月市場下跌了約 9%,一度跌破 ETF 通過時的價格。經過將近 8 個月的盤整之後,黃金才开始進入高速上漲周期。在接下來的幾年中,黃金 ETF 產品在全球引發了認購熱潮,成爲主流的黃金投資工具,吸納了大量資金。市場普遍認爲,黃金 ETF 的通過直接推動了此後黃金的 10 年大牛市。

ETF推出前的資產類別表現

ETF推出前的資產類別表現

截至 2023 年 9 月 30 日,根據世界黃金理事會的數據,全球黃金 ETFs 共持有約 3,282 噸(約 1,980 億美元的資產管理規模),佔全球黃金供應的約 1.7%。而與此同時,包括 ETPs 和封閉式基金在內的投資產品中持有的比特幣總量爲 842,000 枚比特幣(資產管理規模達 217 億美元),佔總發行供應的 4.3%。

Galaxy Digital 報告顯示,根據 2023 年 10 月的價格來看,黃金市值是比特幣的 24 倍,而持有量比比特幣少 36% 的事實,假設相同數量的資金流入對比特幣市場的影響是黃金市場的 8.8 倍。這一估算表明,如果通過後的這一年資金流入爲 144 億美元,比特幣價格可能在一個月內上漲 6.2%,並在一年內累計上漲 74%。

昨日,Valkyrie Investments 聯合創始人 Steven McClurg 預計,通過後這一周將有多達 2 億至 4 億美元流入其 ETF,整個市場在交易的最初幾周將達到 50 億美元。當被問及 Valkyrie 計劃如何以如此低的費率獲利時,Steven McClurg 表示,此類產品可能會在早期階段虧損,這沒關系,Valkyrie 預計其 ETF 將在交易的第一年實現盈利。

03 比特幣現貨 ETF 申請過程中的烏龍事件

作爲加密貨幣全球市場上最令人期待的進展,現貨比特幣 ETF 這個產品的一舉一動都極度控制着這本就脆弱的市場。所有人都等得太久了,以至於此前出現了多次「假通過」的烏龍事件。

1 月 10 日凌晨,美國 SEC 官方在社交媒體發布消息稱比特幣現貨 ETF 被批准。這條推文流量瞬間百萬。情緒積攢到這個時候,配上這條加密貨幣行業等了數年的新聞,沒有任何人會覺得這幾行字會有任何問題。

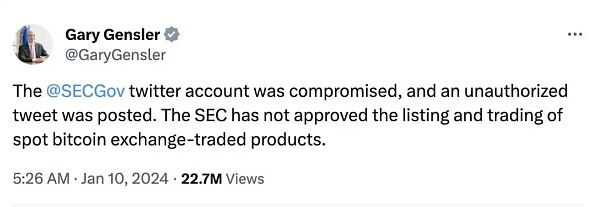

SEC 主席 Gary Gensler 在幾分鐘後說「現貨 ETF 被批准」爲不實消息。原因是,SEC 的官方推特被盜了,剛才那條推文是黑客發的。

譯文:@SECGov推特帳戶遭到入侵,並發布了未經授權的推文。美國證券交易委員會尚未批准現貨比特幣交易所交易產品的上市和交易。

譯文:@SECGov推特帳戶遭到入侵,並發布了未經授權的推文。美國證券交易委員會尚未批准現貨比特幣交易所交易產品的上市和交易。

受不實消息影響,比特幣價格出現劇烈波動,在上漲接近 48,000 美元後迅速下探到 45,000 美元以下,短時間上下波動幅度接近 10%。據 Coinglass 數據,比特幣市場近 1 小時爆倉 5620 萬美元,多單爆倉佔約 60%。

但這不是第一次發生比特幣現貨 ETF「假通過」烏龍事件。

去年 10 月,加密貨幣老牌媒體 Cointelegraph 以全大寫字母的「震撼體」在社交媒體發布比特幣 ETF 被 SEC 批准的消息,不到半個小時,這條推文的閱讀量接近 150 萬,顯示出加密貨幣行業的巨大關注度。市場也迅速作出反應,市值 5500 億美元的比特幣連破多個整數位,價格一度突破 3 萬美元,似乎預示着牛市的回歸。

譯文:突發事件:美國證券交易委員會批准 ISHARES 比特幣現貨 ETF。

譯文:突發事件:美國證券交易委員會批准 ISHARES 比特幣現貨 ETF。

然而,市場很快意識到情況並不妥。因爲像比特幣 ETF 這樣的重大新聞,主流媒體如彭博社並未作出任何報道。彭博的 ETF 分析師 James Seyffart 在社交平台上表示,這則新聞很可能是假的,目前還沒有任何證據可以證實這一點。

隨後,伴隨着多方面的闢謠,比特幣價格回落至 27000 美元以上。在這場僅持續約 10 分鐘的瘋狂之後,市場上有接近 1 億美元爲這個假消息买單,其中空單爆倉 7200 萬美元,多單爆倉 2600 萬美元。如今看來,這些曾經的假通過的「假」消息更像是提前被透露的真消息。

而身處於這個時代的我們,不僅僅是親眼見證了一個金融產品「比特幣現貨 ETF」的誕生,更是親身見證了一個全新的加密時代。

標題:比特幣現貨ETF通過 加密行業开啓新篇章

地址:https://www.coinsdeep.com/article/84104.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。