前文提到,資產配置的方法分為「傳統資產配置」和「動態資產配置」,既然傳統資產配置已經行之已久,為什麼投資人還需要學習動態資產配置?主要目的還是為了解決傳統資產配置的問題。

傳統資產配置的避險仰賴大比例債券

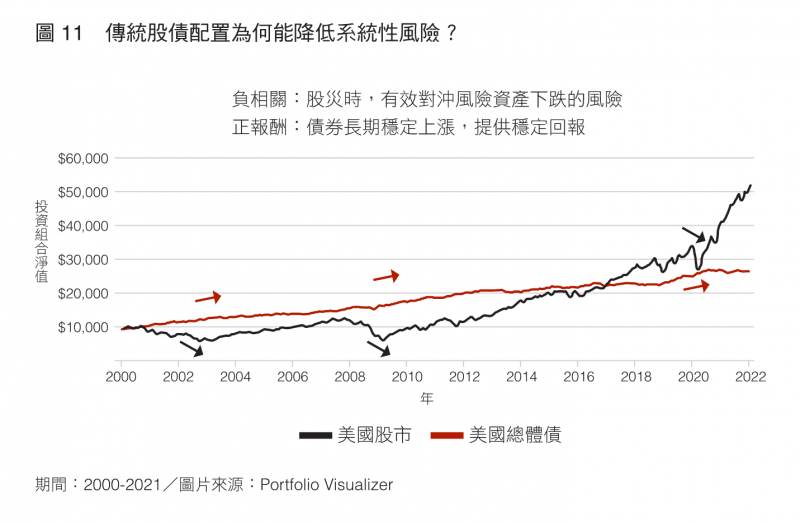

那麼,過去的傳統資產配置為何能夠降低系統性風險?我以前述兩個要件來說明。

圖11代表2000至2021年間股債的走勢圖,黑線是美國股市,紅線是美國總體債。從紅線走勢可以看出,這段期間每次發生重大股災時,比如2000年科技泡沫、2008年金融海嘯、2020年新冠疫情,大部分的時間債券依然逆勢上漲,兩者並未齊漲齊跌,可以有效對沖股市的系統性風險。

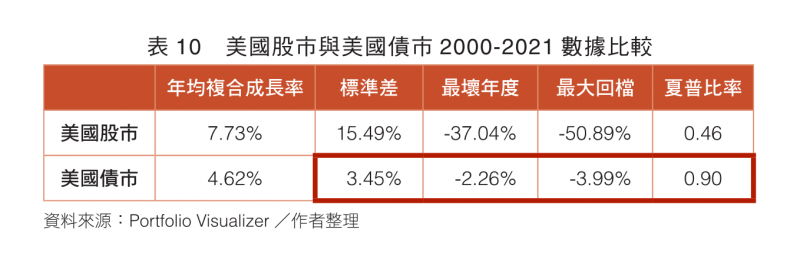

從表10的數據來看,這段期間債券的年均複合成長率雖然只有4.62%,遠低於股市的7.73%,但其他數據如衡量風險的標準差、最大回檔,以及經過風險調整後的收益如夏普比率,它的表現都遠勝股市,代表在這段期間,債券獲利的穩定性遠比股市更好,投資效益更高。

事實上,債券就是這段期間表現最好的資產類別(經過風險調整後的收益),任何投資組合只要有加入債券,其實都會有很好的資產配置效果。

比如圖12顯示了不同投資組合的最大回檔,黑線是股90%債10%,紅線是股80%債20%,灰線是股債各半。從三條線的走勢可以看出,過去這段期間,當投資組合只有配置一或兩成債券時,兩個投資組合的標準差及最大回檔的差距其實很有限,只有當債券比重拉高到五成時,標準差及最大回檔才有比較明顯的降低,夏普比率也有了明顯提升,可以看出傳統股債組合主要依靠債券來達到避險的效果。

所以對於避險需求較高的投資人,比如退休族,傳統資產配置多半會建議固定配置大比例的債券,如此降低系統性風險的效果才會比較明顯。