美債殖利率倒掛即將「翻正」,經濟必衰退劇本是否重演?

發表於 2024-01-29 20:01 作者: 區塊鏈情報速遞pro

美債殖利率倒掛在 2023 年中創下近半世紀來最嚴重倒掛之後,目前已經幾乎將解除倒掛。但回顧歷史,每每發生這種情況後不久就會迎來經濟衰退,現在是暴風雨前的寧靜嗎? (前情提要:美債殖利率暴降至 4.13 %「抄底仔賺翻」,2024 年聯準會降息來了?) (背景補充:美國經濟為何沒衰退?華爾街日報:這三個原因避免了硬著陸…)

本文目錄

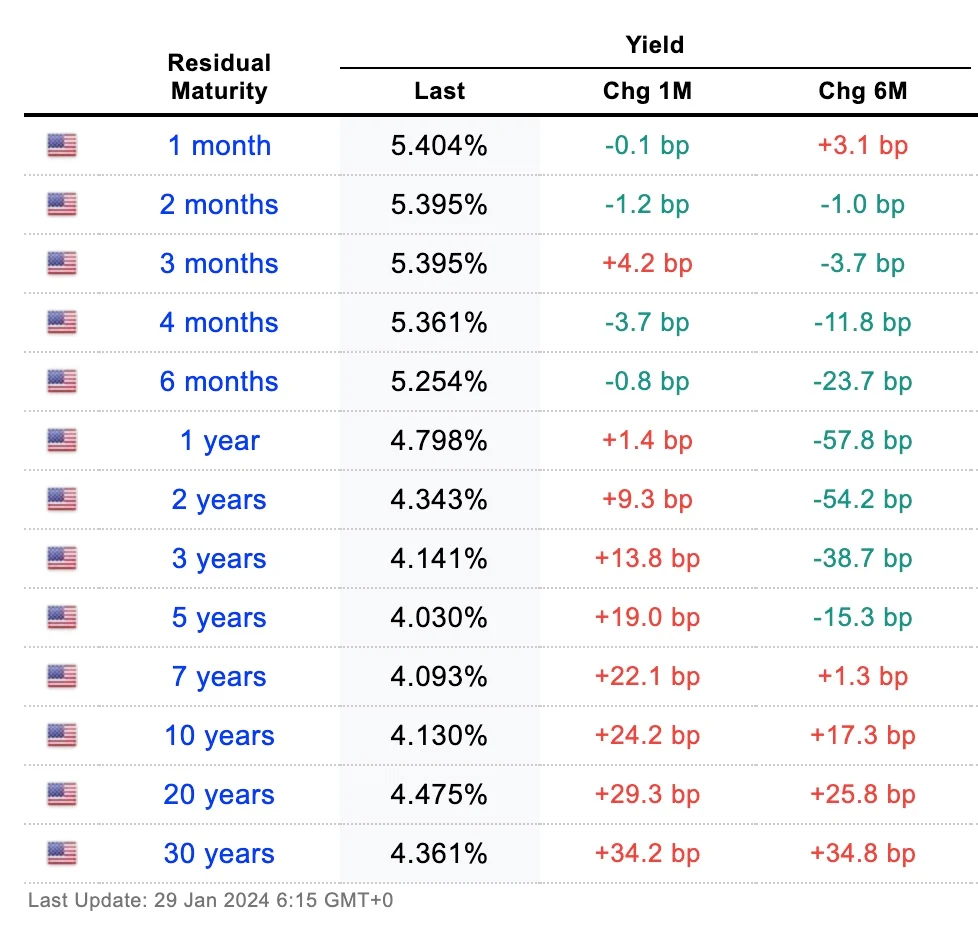

經濟學家常說,美國公債殖利率曲線倒掛後,有很大機率會迎來經濟衰退。目前根據 WGB 數據,美國 2 年期公債利率為 4.34 %、10 年利率則為 4.13 %,相較於 2023 年初一度相差近 100 個基點的嚴重倒掛現象,目前已經將近解除倒掛(恢復長債殖利率高於短債)。

近半世紀殖利率倒掛解除後,都發生經濟衰退

從下方《財經 M 平方》的歷史數據圖可以看到,美國從 1980 年代至今,一共歷經了五次經濟衰退,且此前皆出現過殖利率倒掛情形,以下問您整理簡述。

- 1981~1982 年:第二次石油危機爆發引發通膨再度走高,美國央行強力的貨幣緊縮使得經濟再次進入衰退。

- 1990 年~1991 年:貨幣政策收緊,加上波斯灣戰爭引發供給衝擊再度推高通膨。

- 2001 年:網路科技泡沫,再加上 911 事件造成衝擊。

- 2008 ~ 2009 年:美國房地產信用破裂、金融危機爆發

- 2020 年:新冠疫情擴散,全球大封鎖

美國公債殖利率是什麼?

美國做為全球最大的經濟體,一般認為其發行的公債違約風險很低,因此廣受投資者歡迎,而所謂的「美國公債殖利率」簡單來說就是指該項投資的報酬率。

通常美國發行公債的時候會有「票面價格」及「票面利息」,公債殖利率 =「票面利息 / 票面價格* 100%」。由於票面利息不會改變,但票面價格會隨市場需求而變動,因此殖利率會有所變化。

舉例來說,假設投資一美債票面價格 1,000 美元,一年後的票面利息收益為 30 美元,年化的投資報酬率就是 3%,也就是殖利率。

但當債劵需求降低,投資人可以用較低價格買入,例如 800 元,但在利息不變的情況下,殖利率就變為 30/800 * 100% = 3.75%。

殖利率倒掛是什麼?

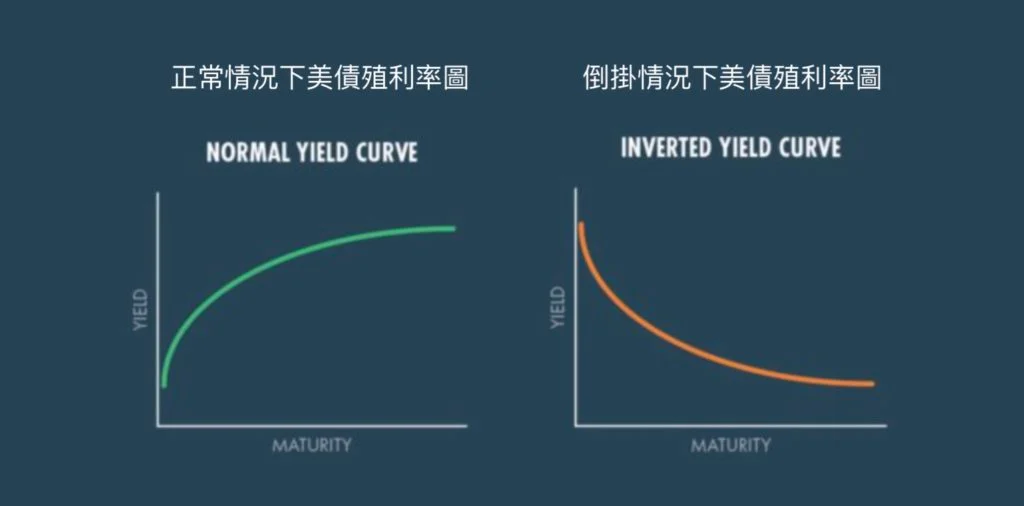

殖利率曲線又稱收益率曲線,是由不同到期日的公債殖利率所構成的圖表。正常的情況下,越長天期的債券需要越久的時間才能拿回本金,過程中因承擔較多的風險 (ex: 通膨、戰爭),所以通常殖利率會更高。

但隨著預期景氣衰退風險增加,投資人逐步減碼股票等風險性資產、增持長期公債(使票面價格上升)等避險產品,使得長天期債殖利率下跌,因此形成「殖利率曲線倒掛」也就是: 短天期債券殖利率 > 長天期債券殖利率。

標題:美債殖利率倒掛即將「翻正」,經濟必衰退劇本是否重演?

地址:https://www.coinsdeep.com/article/90065.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇