LSD巨頭|Lido、Frax 和 Rocket Pool 優劣分析,上海升級前該選誰?

發表於 2023-02-01 17:00 作者: 區塊鏈情報速遞pro

LSD是什麼?Lido (LDO) 和 Rocket Pool (RPL) 等一些在今年一月表現最好的代幣,都與流動性質押衍生品 Liquid Staking Derivatives (LSD) 有關。本文原自 Kodi 撰文《The Liquid Staking Wars Are Just Getting Started》,深潮編譯、整理。 (前情提要:LSD解析|為何 Lido 恐成以太坊最大威脅?中心化隱憂成原罪 ) (背景補充:以太坊提款測試網「Zhejiang」今晚上線!信標鏈質押破1700萬枚ETH )

經歷一年多的下跌,我們終於獲得了代幣的暴漲。而且,你可能已經注意到,Lido (LDO) 和 Rocket Pool (RPL) 等一些表現最好的代幣都與 Liquid Staking Derivatives (LSD) 有關。

LSD 到底是什麼?這種敘事有道理嗎?

LSD 是以太坊 (ETH) 質押者喫蛋糕的一種方式。

現在以太坊是一個權益證明 (PoS) 鏈,你可以質押你的 ETH,獲得約 4-6%的舒適、穩定的收益。可悲的是,質押的代幣不能在其他地方使用。

我知道,這種個位數的 APY 有點無聊,但是,不要擔心,LSD 允許你將 ETH 放入智能合約中,並收到該質押 ETH 的代幣化衍生品作為回報。

LSD 的敘事還會持續嗎?

我們的觀點是,會的。

這是因為儘管以太坊佔據主導地位,但質押 ETH 仍被視為風險,因為用戶目前無法撤回質押的代幣。

你知道 PoS 鏈的典型質押比率是多少嗎? 根據 Staking Rewards,在 40-70% 之間。而以太坊的質押比例只有區區 13%。

正如 Ben 在 “Musical Chairs “中指出的那樣,在即將於 3 月進行的上海升級後,這個數位可能會增加,這將允許用戶提取他們所質押的 ETH。這將降低 ETH 質押的風險,並且隨著越來越多的代幣被質押,從而將推動對 LSD 的需求。

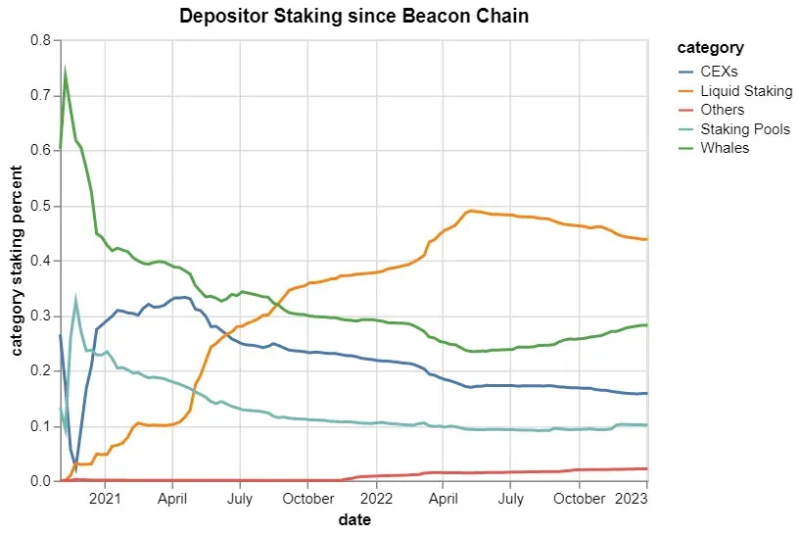

2021 年 4 月,LSD 開始超過其他質押解決方案。 到 2022 年 9 月以太坊成功從 PoW 切換到 PoS(合併)時,它們已經站在食物鏈的頂端。

我(希望)已經讓你相信 LSD 是一個不會消失的故事,那麼讓我們開始做正事,並研究一些最流行的流動性質押解決方案。

競爭者

沒錯,這裡畢竟是加密貨幣。LSD 的解決方案是 dApps,你總是可以指望 dApps 發行治理代幣來進一步去中心化,賦予社群權力。

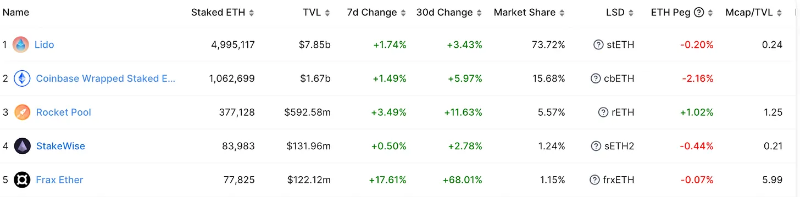

這讓我們有機會直接押注 LSD 的增長和炒作。根據 DefiLlama,領先的 LSD 協議如下:

由於我們只關注具有治理代幣的協議,所以我們將不討論 Coinbase。雖然 Stakewise 已經取得了一些早期的成功,但它的採用已經停滯不前,所以我們今天將其排除在我們的討論之外。

因此,我們認為最能從 LSD 的敘事中獲益的三個協議是 Lido、RocketPool 和 Frax。

Lido (LDO)

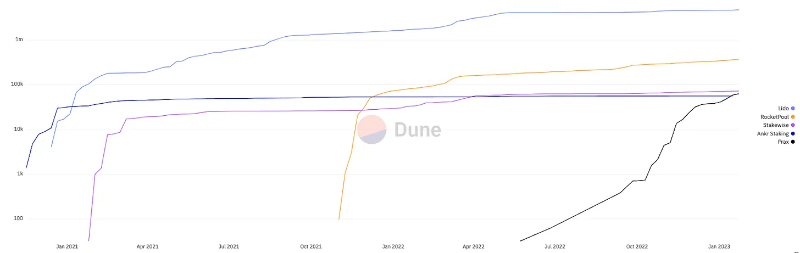

LSD 的龍頭是 Lido。在 LSD 協議中,有高達 30%的質押 ETH 和超過 70%的 ETH 位於 Lido。

Lido 被設立為一個去中心化自治組織(DAO),LDO 是 DAO 的「會員卡」。

LDO 的持有者可以對與 Lido 運作有關的一些方面進行投票,比如 DAO 應該得到的費用,或者 Lido 使用什麼節點營運商和預言機。DAO 也積累了利潤,這些利潤將分配給研發、流動性激勵等。

然而,LDO 並沒有給代幣持有者累積任何價值。因此,這更像是對 LSD 成功和 Lido 繼續佔據主導地位的投機性押注。

並不是說這有什麼不對。有時,僅依賴敘述的代幣是最好的選擇。

可以說,2021 年牛市中表現最好的產業是 Meme 幣。而 Uniswap 的 UNI,其結構與 LDO 類似,是表現最好的 DeFi 代幣之一。在加密貨幣市場成熟之前,meme 和敘事是王道。我們最好不要忘記這一點。

然而,如果你想從你持有的代幣的 DApp 中獲得一份利潤,你將不得不去尋找別的地方。

比如說,去 Frax。

Frax (FXS)

至少在 LSD 方面,Frax 是一個新人。但它的增長是驚人的,僅在三個月內就成為按 ETH 計算的第五大 LSD 解決方案。考慮到我們正處於熊市之中,這更令人印像深刻。

Frax 在 LSD 上迅速取得成功的一個重要原因是它已經實現了一連串的 DeFi 產品,包括穩定幣、借貸市場、去中心化交易所等。此外,它還利用其對 Curve 的影響力,為其用戶提供了大量的 ETH 收益。

那麼,Frax 的治理代幣 FXS 是如何發揮作用的?

Frax 透過 FXS 實施了一個 veToken 模型,與 Curve 的模型相似。

Frax 代幣持有者可以鎖定他們的 FXS 以換取 veFXS:他們持有的時間越長,得到的 veFXS 就越多。你擁有的 veFXS 越多,你的收益率提升、投票權和利潤份額就越高。

在撰寫本報告時,如果你鎖定你的 FXS 四年,目前的年利率是 1.58%。不是很好,但總比沒有好。並且完全以利潤為基礎且可持續,這在加密貨幣中非常罕見。

LSD 只是他們的產品之一,而且(目前)不是他們的核心產品。因此,FXS 並不是純粹押注 LSD 的成功,但是,由於 Frax 的產品是相互交織的,如果一個失敗,其他的也可能失敗。

也就是說該協議是否能夠成功,也與 LSD 息息相關。

Rocket Pool (RPL)

2021 年 11 月推出的 Rocket Pool 將自己定位為大眾的 LSD 解決方案,與風險投資支援的 Lido 相對立。無論這種描述是否成立,現實情況是,Rocket Pool 確實成功獲得了超過 5%的市場份額。

我們不會深入了解 Rocket Pool 質押機制的細節。現在對我們來說最重要的是:

Rocket Pool 節點營運商在 ETH(來自抵押收益)和 RPL(來自 Rocket Pool 通貨膨脹)中獲得獎勵。

節點營運商必須將抵押品連同其 ETH 一起提供。 如果節點營運商被削減,這種抵押品可以作為保險。

猜猜看,這些抵押品是以什麼為單位的?

沒錯,就是 RPL。您作為抵押品發布的 RPL 越多,您獲得的 RPL 獎勵就越高。

為了阻止 RPL 鯨魚獲得大部分的獎勵,您可以提供的抵押品上限等於用戶已抵押的 ETH 價值的 150%。但也有一個 10%的最低抵押品,以獲得任何 RPL 獎勵。這些作為 RPL 價格相對於 ETH 的軟上限和下限。

如果 RPL 的價值增加太多,節點營運商將從他們的金庫中取出抵押品,因為他們沒有得到超過 150%上限的獎勵。除了出售之外,他們當時對 RPL 沒什麼可做的。

然而,如果 RPL 的價格下降太多,節點營運商將需要購買和發布更多的 RPL 作為抵押品,以繼續獲得 RPL 的獎勵。

實際上,該模型刺激了對基於 ETH 質押活動的 RPL 的需求,將代幣的成功與其質押解決方案的成功聯繫起來。

選擇

那麼哪種 LSD 治理代幣最有潛力呢?

如果你想安全起見,答案很簡單:LDO。

Lido 在 LSD 領域遙遙領先。 更重要的是,它贏得了敘事。

想到 LSD 時,第一個想到的協議是 Lido。 這也是大多數人質押 ETH 的首選。 而 Lido 的 stETH 就是質押的 ETH 的代名詞。

但是代幣不累積任何價值。

所以呢?

如果 DOGE 能突破 1 美元,那麼無用的治理代幣也能讓你發財。

如果你想玩得更冒險一點,FXS 是你應該關注的代幣。

請注意,不是為了價值累積。用低的個位數 APY 來換取將我的代幣鎖定 4 年?我認為我不會這麼做。FXS 現在是一個很好的選擇,因為它的增長速度驚人。

然而,押注 Frax 意味著押注其所有 DeFi 部門,並且絲毫不能保證他們的成功。 因此,這是一個風險更高但可能更有利可圖的賭注。

Rocket Pool 已經取得了很大程度的成功。然而,RPL 目前並不是一個有吸引力的賭注。Rocket Pool 距離趕上 Lido 還差得很遠,而且它的增長不再那麼快了。

如果這種情況改變,我們會改變我們的觀點。

總的來說,很明顯的是,一個協議的成功和它的代幣並不像人們想像的那樣交織在一起。成功的協議可能是糟糕的投資。反之亦然,儘管更為罕見。

在任何情況下,LSD 戰爭正在升溫,整個 DeFi 的團隊正在提出更多的創新解決方案。 我們預計,當 ETH 質押變得更具吸引力時,上海升級只會激起更大的反響。

?相關報導?

以太坊提款測試網「Zhejiang」今晚上線!信標鏈質押破1700萬枚ETH

LSD解析|為何 Lido 恐成以太坊最大威脅?中心化隱憂成原罪

Tags: FraxLidoLSDRocket Pool流動性質押衍生品標題:LSD巨頭|Lido、Frax 和 Rocket Pool 優劣分析,上海升級前該選誰?

地址:https://www.coinsdeep.com/article/9111.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。