Grayscale:現貨比特幣ETF上市後 市場將關注什么?

發表於 2024-02-04 10:31 作者: 金色財經

Grayscale:現貨比特幣ETF上市後 市場將關注什么?

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

來源:Grayscale;編譯:鄧通,金色財經

現貨比特幣 ETF 在美國市場首次亮相,亮點包括高交易量和總計約 15 億美元的淨流入。

1 月,比特幣和以太坊的估值幾乎沒有變化,而許多“山寨幣”的價格則下跌。 倉位措施表明,在美國現貨比特幣 ETF 开始交易後,活躍交易者降低了風險。

與此同時,穩定幣市值持續上升,市場關注加密貨幣和人工智能的協同效應,美聯儲表示尚未准備好开始降息。

距首次申請十多年後,現貨比特幣交易所交易基金(ETF)於 2024 年 1 月在美國首次亮相。比特幣走向全球金融體系中心的旅程中經歷了許多裏程碑,包括第一家交易所、第一個衍生品產品,以及第一筆以比特幣爲抵押的貸款。 盡管這些事件可能會在日常對價格和交易量的關注中被忽視,但我們認爲新的比特幣 ETF 的推出是新興加密資產類別發展的又一重大步驟。

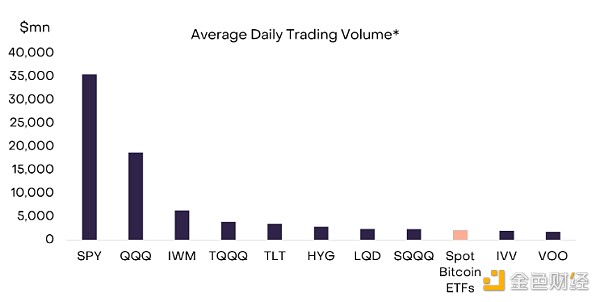

這十種新產品的交易量表明了投資者對通過 ETF 結構獲取比特幣的廣泛興趣。 自 1 月 11 日推出以來,現貨比特幣 ETF 整體日均成交量達到 21 億美元。 與所有在美國上市的 ETF 的典型交易量相比,新比特幣產品自推出以來的成交量將排名第八,與提供美國股票和債券市場敞口的產品一起排名第八(圖表 1)。 爲了進行更多比較,自 1 月 11 日以來,最大的非加密商品 ETF ($GLD) 的日均交易量約爲 11 億美元,而最大的比特幣期貨 ETF ($BITO) 的日均交易量爲 5.7 億美元。期間。[1] 雖然擁有比特幣的方式有很多,包括自我托管,但現貨比特幣 ETF 的成功推出表明,許多投資者和財務顧問可能會看重這種產品結構的流動性和便利性。

圖表 1:現貨比特幣 ETF 交易量在大型股票和債券產品中排名

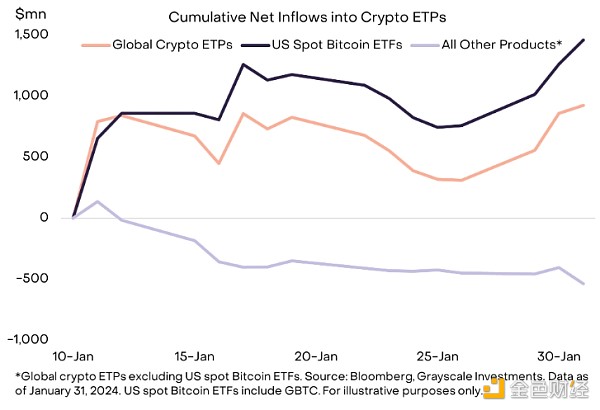

新產品的淨流入在交易开始時飆升,並隨着月份的進展趨於穩定。 自 1 月 11 日以來,美國上市現貨比特幣 ETF 的淨流入總額約爲 14.6 億美元(圖表 2)。 這部分被海外加密貨幣交易所交易產品(ETP)(尤其是加拿大的比特幣基金)的淨流出所抵消,自 1 月 11 日以來所有產品的淨流入總額約爲 10.94 億美元(1 月份全年淨流入 12.85 億美元)。

圖表 2:美國上市現貨比特幣 ETF 的淨流入,其他地方的流出

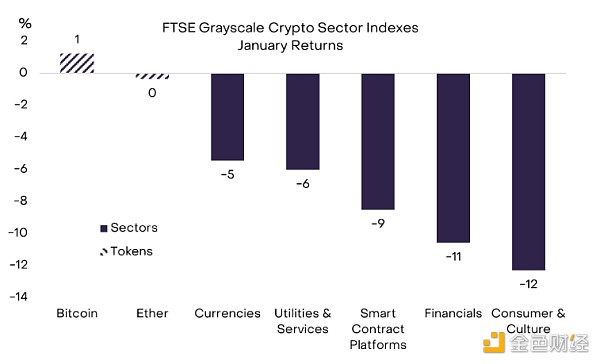

從價格回報的角度來看,比特幣和以太坊本月幾乎沒有變化,而許多其他代幣(或“山寨幣”)表現不佳。 [2] 根據富時灰度加密貨幣行業指數系列,消費和文化加密貨幣行業是五個行業中表現最差的行業,1 月份下跌了約 12%。 我們認爲低市值代幣的表現不佳與一些市場參與者風險偏好的下降是一致的。

圖表 3:“山寨幣”一月份表現不佳

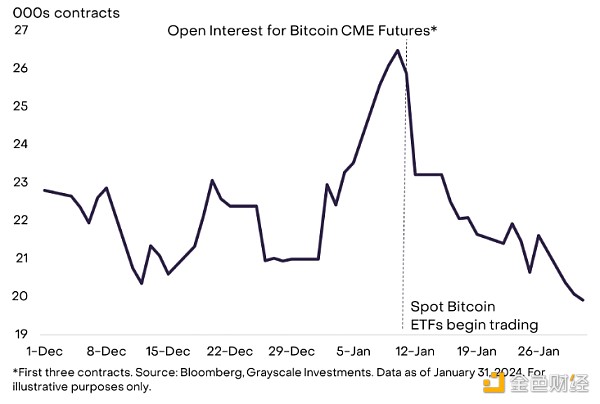

盡管新的比特幣 ETF 出現了健康的淨流入,但活躍的交易者頭寸可能在推出之前就已經過度擴張,導致 1 月份晚些時候出現回調。 例如,芝商所上市的比特幣期貨的未平倉合約在 1 月 11 日之前達到局部高點,但此後有所回落(圖表 4)。 同樣,在期權市場中,短期(例如 2 周)看漲期權的價格相對於短期看跌期權的價格上漲,這可能表明投資者對看漲槓杆結構的需求。 但與期貨未平倉合約一樣,看漲期權的溢價在下半月下降。[3] 實際上,一旦 ETF 开始交易,一些市場參與者似乎已經做好了比特幣價格大幅上漲的准備; 在第一天交易價格接近不變後,他們可能隨後降低了風險。

圖表 4:現貨比特幣 ETF 推出前期貨未平倉合約增加

公用事業和服務加密貨幣領域包括一月份表現最好和最差的一些代幣。 例如,UMA (+105%) 和 ENS (+81%) 代幣均大幅上漲。 [4] UMA 代幣受益於 Oval 的發布,該項目專注於保護借貸協議免受最大可提取價值 (MEV) 的影響。 [5] 與此同時,世界幣(WLD)也是公用事業和服務加密貨幣部門的組成部分,是表現最差的代幣之一(-34%)。 [6] 對於 Worldcoin 來說,1 月份的疲軟標志着 12 月份強勁表現的逆轉,有報道稱其正在進行一輪融資。 [7]

2023年,加密貨幣與人工智能(AI)技術之間的協同作用成爲一個突出的主題,與人工智能相關的加密資產的表現優於所有加密貨幣行業。 這個話題在一月份仍然是焦點,以太坊聯合創始人 Vitalik Buterin 發表了他的觀點。 Grayscale Research 認爲,公共區塊鏈技術可以提供幫助緩解人工智能相關社會問題的潛力,包括深度造假的興起和對數據隱私的擔憂。 雖然這些領域之間的交叉仍處於萌芽階段,但在 Akash 和 Render 等去中心化 GPU(圖形處理單元)市場中可以看到早期進展的跡象。 1 月份,該主題的資產表現差異很大,Bittensor (+71%) 和 Akash (+20%) 等資產表現優於市場,而 Render (-6%) 和 Fetch AI (-) 資產的表現與市場一致。 17%)和世界幣(-34%),其表現明顯遜於市場。[8]

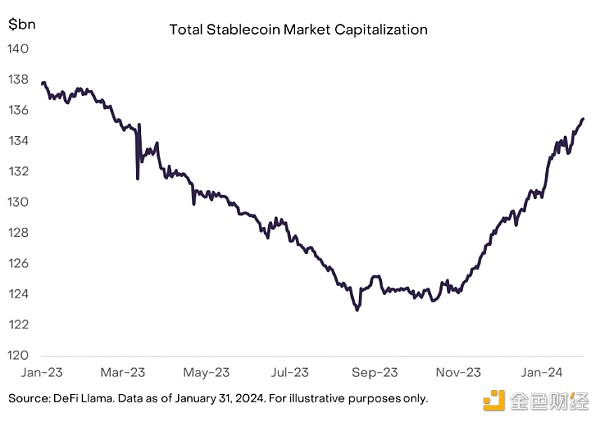

盡管人工智能和其他主題經常搶盡風頭,但穩定幣採用的穩步復蘇仍然是另一個關鍵趨勢。 穩定幣提供了一種在公共區塊鏈上持有和轉移美元(或其他法定貨幣)的方式,因此我們預計穩定幣的採用率不斷上升可能會爲區塊鏈代幣帶來價值。 1 月份穩定幣總市值增長 50 億美元,主要歸功於 Tether 的增長(圖表 5)。 事實上,Tether 的“主導地位”(其在穩定幣市場中的份額)在本月上升至 71% 的新高。 [9] Tether 有多種用例,包括作爲交易應用程序中持有的現金資產以及支付媒介。 金融服務公司 Cantor Fitzgerald 的首席執行官 Howard Lutnick 在 1 月中旬表示,他的公司管理着 Tether 的很大一部分資產,並指出穩定幣保留着儲備資產。 [10] 另外,USDC 穩定幣發行人 Circle 申請了 IPO。 [11]

圖表 5:Tether 推動穩定幣採用的增長

隨着現貨比特幣 ETF 的推出,加密貨幣市場的焦點可能會重新轉向宏觀經濟、政治情況和技術發展。 周三(1月31日),美聯儲表示,雖然通脹風險已“更好平衡”,但尚未准備好开始降息。 任何降低實際利率的貨幣政策變化都將對比特幣的估值產生積極影響。 加密貨幣投資者也可能开始展望美國總統大選,其中對選民來說重要的各種問題與加密貨幣投資主題相交叉,候選人對資產類別的看法仍然佔據主導地位。 Grayscale 通過與哈裏斯民意調查合作,繼續追蹤加密貨幣在選舉中的作用(有關詳細信息,請參閱 2024 年選舉:加密貨幣的作用)。 最後,在技術方面,我們預計在 2 月底 ETH 丹佛會議和定於 4 月頒布的以太坊改進提案 (EIP) 4844 之前,人們將持續關注比特幣減半以及有關以太坊擴容的爭論。[12]

參考文獻:

[1] 資料來源:彭博社,截至 2024 年 1 月 31 日。

[2] 資料來源:彭博社。 回報率計算時間爲2023年12月29日至2024年1月31日。

[3] 資料來源:Glassnode 數據,截至 2024 年 1 月 31 日。

[4] 資料來源:CoinGecko,截至 2024 年 1 月 31 日。

[5] 資料來源:The Block。

[6] 資料來源:CoinGecko,截至 2024 年 1 月 31 日。

[7] 資料來源:路透社。

[8] 資料來源:CoinGecko,截至 2024 年 1 月 31 日。

[9] 資料來源:DeFi Llama,灰度投資。 截至 2024 年 1 月 31 日。

[10] 資料來源:The Block。

[11] 資料來源:CNBC。

[12] 資料來源:Consensys。

標題:Grayscale:現貨比特幣ETF上市後 市場將關注什么?

地址:https://www.coinsdeep.com/article/91906.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。