ETH的DeFi利率制度轉變:非相關高效回報的風險和機遇

發表於 2024-02-27 16:05 作者: 金色財經

ETH的DeFi利率制度轉變:非相關高效回報的風險和機遇

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Konstantinos Tsoulos,Medium;編譯:鄧通,金色財經

摘要

Eigenlayer 正在引入強大的再質押原語; 質押的 ETH 可以“重新委托”以保護其他網絡或應用程序的安全。

與用於流動質押的 LST 類似,流動性質押代幣(LRT)協議充當中間協議,接受 ETH 或 LST 資金,將其存入 Eigenlayer 精心策劃的服務列表中,並返回可在 DeFi 中使用的存入資金的“收據” 。

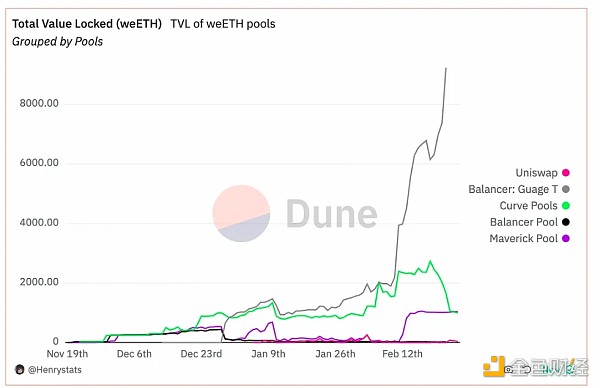

迄今爲止,Ether.fi 一直是 LRT 協議中的先驅和 TVL 領導者。

再質押和 LRT 的引入爲交易和風險調整回報帶來了一系列機會。

由於引入了額外的基礎設施層和智能合約,再質押放大了削減和技術風險。 流動性再質押代幣協議又增加了一層智能合約風險。

流行的 stETH/ETH 循環交易預計將在選定的場所將接力棒傳遞給高年利率 LRT 循環策略。

wETH 借貸利率最終應該會走高,可能介於平均質押和再質押獎勵率之間。

雖然 Aave 和 Compound 等公司可能不會很快將 LRT 作爲抵押品,但 Morpho Blue、Euler v2 和 Ajna 等新型信貸市場正在成爲槓杆再質押的場所。

參考 wETH 利率的利率互換變得勢在必行。

ETH 信貸市場正在呈現的格局是流動性更加分散、利率和利率波動性更高以及跨貨幣市場套利機會有吸引力。 DeFi 信用中心的 IPOR 愿景比以往任何時候都更加重要。

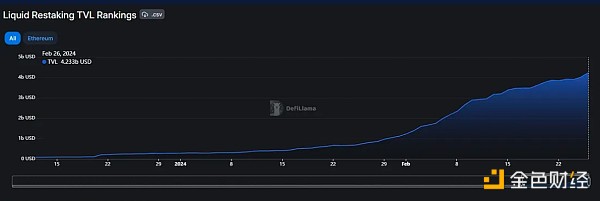

近幾個月來,流動性再質押和新型借貸協議的出現一直主導着市場敘事,並吸引了 DeFi 用戶和資本的注意力。

在本文中,我們簡要介紹了再質押作爲一種新的 DeFi 原語,並思考了這項強大的技術可能對未來幾年的 DeFi 利率格局產生的影響。 隨着新貸款協議的出現,信貸市場的流動性變得越來越分散,我們討論了再質押帶來的風險和機遇。

特徵層和重新定位原語

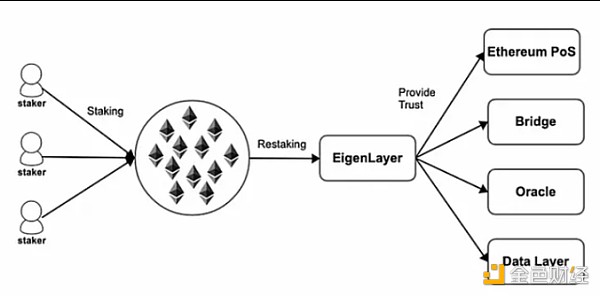

顧名思義,再質押意味着“重新委托”抵押的 ETH,它保護以太坊 PoS 網絡,以保護稱爲主動驗證服務 (AVS) 的其他網絡或應用程序的安全。

在這種背景下,AVS 正在利用以太坊驗證器服務進行運營,“借用”經過考驗的去中心化網絡和以太坊經濟足跡所能提供的安全性和去中心化性。 在供應方面,ETH 質押者和驗證者可以決定通過向其他去中心化網絡、基礎設施和應用程序提供其質押和驗證者服務來承擔額外的削減風險,以換取額外的收益。

Eigenlayer:連接驗證器與 AVS 的市場

再質押原語是由 Eigenlayer 協議引入的。 Eigenlayer 本質上是 AVS 和驗證器連接的市場。 EigenDA 預計將成爲第一個投入生產的 AVS,利用 Eingelayer 的質押來降低 L2 的數據可用性成本。 截至撰寫本文時,只有大約十幾個 AVS 已加入 Eigenlayer。

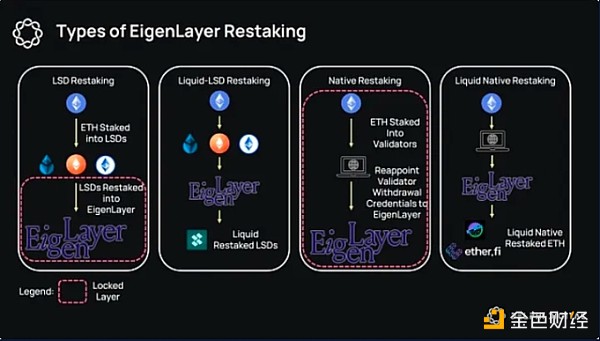

從技術角度來看,Eigenlayer 是一組與以太坊質押交互的智能合約。 目前在測試網中,該協議將允許用戶從已安裝的 AVS 列表中選擇他們愿意保護的服務。 支持兩種形式的再質押:

原生再質押——單獨的質押者可以使用他們的質押和驗證器基礎設施來參與;

流動性再質押——流動性質押代幣(LST)持有者(例如 Lido stETH)可以簡單地將其流動性質押代幣存入 Eigenlayer。

在原生再質押的情況下,Eigenlayer 最終在提現過程中引入了一個中間步驟; 驗證者不是與以太坊網絡共享提款憑據,而是將這些詳細信息(並將資金存入)共享到名爲 Eigenpod 的 Eigenlayer 智能合約。 在以太坊層面,Eigenpod 合約地址成爲提現地址,而 Eigenlayer 則控制削減條件。 簡而言之,Eigenlayer 充當以太坊質押技術堆棧中的中間件。

如果發生削減,以太坊會“收到通知”,被削減的資產將從 Eigenlayer 中撤回。 在流動性再質押的情況下,削減要簡單得多,因爲它只需要 LST 持有量“易手”,而無需以太坊質押層的參與。

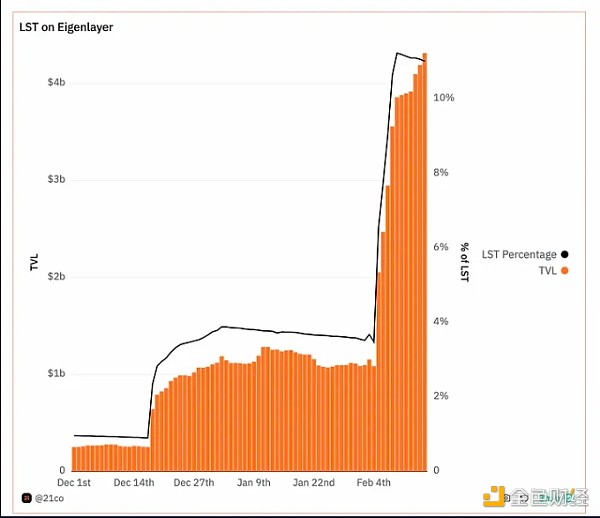

Eigenlayer 目前正處於測試網階段,預計主網將於 2024 年夏季某個時間推出。隨着“積分”的引入作爲潛在空投的先兆,Eigenlayer 成爲了目前 DeFi 領域的熱門話題。 TVL 已增長至 80 億美元,而流通的 LST 供應量的 10% 已存入 Eigenlayer。

10% 的 LST 供應量已存入 Eigenlayer

支持的 AVS 列表以及由此產生的回報範圍仍然是任何人的猜測。 目前,儲戶只是進行嘗試,沒有進行質押活動,市場參與者正在嘗試對 Eigenlayer 空投的價值進行定價。

與再質押生態系統主要參與者的對話表明,Eigenlayer 主網的啓動以及由此產生的“風險分層”可能會提供比 stETH 獎勵率高出 5-15% 的回報機會。 這裏需要額外注意的是,再質押獎勵可能由某些 AVS 以 ETH 以外的代幣形式支付,從而導致再質押收益率出現更大的波動。

流動性質押代幣 — LRT

與在以太坊網絡上質押的ETH類似,在特徵層上押注的ETH不能在DeFi中使用,也不能在完成提現過程之前轉移。特徵層有一個等待期爲7天的取款隊列。已經出現了幾種引入流動性重置代幣(LRT)的協議,用戶將ETH或LST存入中間協議,該協議充當AVS的“管理員”進行重置,並返回可用於DeFi的存款“收據”。

除了這種結構明顯的資本效率優勢之外,LRT 還可以在削減時充當額外的防线。

通過 LRT,再質押頭寸以流動形式代幣化,允許清算人簡單地接管而無需強制提款(這會降低 AVS 的安全性)。 在主網啓動之前,LRT 協議只是接受資金以換取 Eigenlayer 和協議特定的積分。

再質押的類型

機會

再抵押原語可以說是去中心化和 ETH 的一大福音。 Rollup、其他 L1、預言機或任何軟件服務都可以“借用”以太坊的安全性。 通過再質押,以太坊的實用性和價值不斷增加。

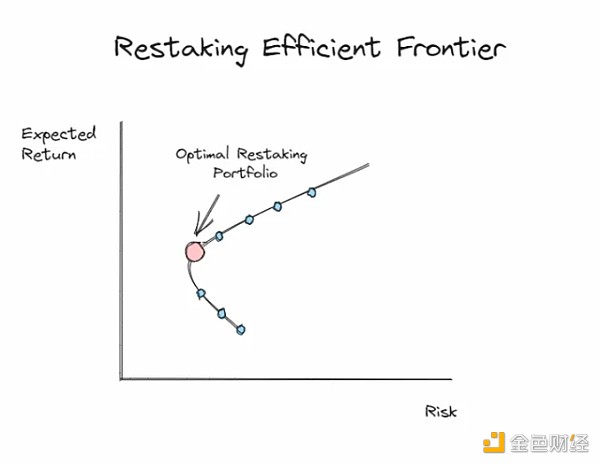

一旦 Eigenlayer 在主網上线,ETH 持有者將獲得廣泛的風險調整回報選擇。

LRT 的推出爲交易和收益开闢了廣闊的天地。

這些資產作爲信貸市場的抵押品,爲流行的循環交易帶來了新的活力,該交易現在將專注於再質押和瞄准更大的APR。

ETH 持有者的新高效領域

風險

由於引入了額外的基礎設施層和智能合約,再質押顯然會放大削減和技術風險。 流動性再質押代幣協議又增加了一層智能合約風險。

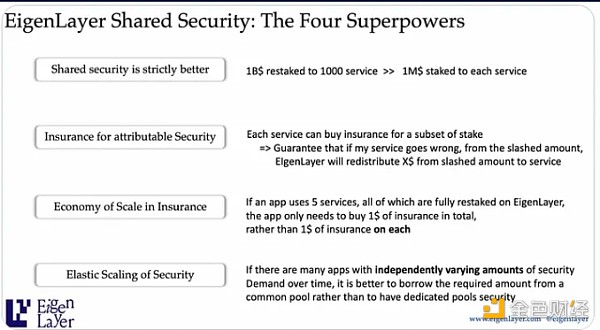

“再質押”總是有利有弊,特別是在不應用正確的風險管理原則的情況下。 Vitalik 在 2023 年的帖子中警告不要讓以太坊的(社會)共識超載,並強調了重新投資時謹慎決策的重要性。 一個合理的擔憂是,再質押原語可能會產生“二階效應”,因爲它可能會刺激過度冒險。 Eignelayer 的創始人在一篇精彩的帖子中駁斥了這些擔憂,認爲這些擔憂是錯誤的,並引入了池安全和歸因安全的概念。

Eigenlayer:“集中和可歸因的安全”還是只是過度冒險?

就 DeFi 和 LRT 的具體情況而言,可以合理預期 LRT 脫鉤會更加頻繁,並且級聯清算事件的風險也會增加。 在這種情況下,LRT(也可能是 LST)可以充當釋放閥。

脫鉤和清算無疑創造了有吸引力的機會,但也可能導致 ETH 長期波動並阻礙機構採用。 目前看來,部分削減尚未實施,這表明再質押者的 32 ETH 質押金額會完全失去。

在這種情況下,對 ETH 價格的影響並不直接。 雖然本地再質押者的 ETH 被削減將被燒毀(通貨緊縮),但再質押的 LST 大幅削減本質上會導致所有權轉移並可能導致拋售壓力。

單一 LRT 協議的潛在主導地位,扮演類似於 Lido 的合格 AVS 列表的“管理者”角色,用於質押,實際上可能會導致隨着時間的推移去中心化程度降低。

信貸市場中 wETH 借款利率的驅動因素

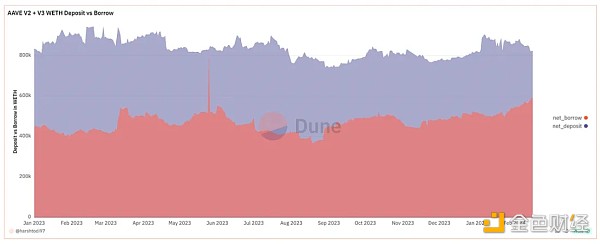

在再質押之前,在 DeFi 中部署 ETH 的機會相當有限。 隨着多種 LST(主要是 stETH)作爲藍籌信貸市場的合格質押品的加入,以及相關資產(如 stETH/ETH)的高貸款價值比 (LTV) 的引入,槓杆質押成爲主要用例。

在Shapella升級中,借來的wETH可以用來發揮不同LST的“repeg”作用。 以 wBTC 抵押品借入 wETH 也可能被用作 BTC/ETH 多頭交易的一種(相當低效)的表達方式。

在Shapella升級之後,取款的風險降低以及隨後的非流動性溢價的消除,利用LST協議進行槓杆投資的“清洗和重復”策略(將LST存入信貸市場,借入更多的wETH並保持循環)成爲唯一的遊戲。

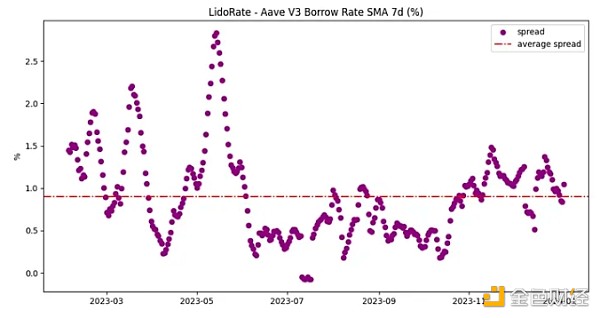

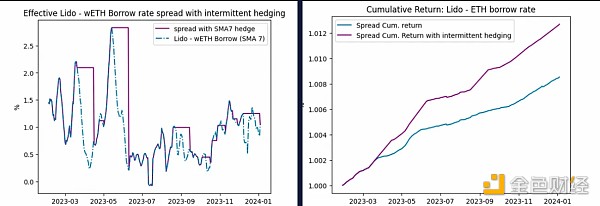

Lido 獎勵率和 wETH 借款率之間的價差一直是 DeFi 領域最受關注的問題之一。

stETH 獎勵率已成爲 wETH 借款利率的上限,利差在 2023 年間歇性反轉。

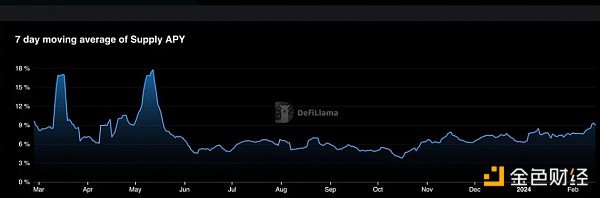

Lido 獎勵率 — ETH 借款利率的上限

隨着越來越多的人參與交易,越來越多的 ETH 被質押(質押比例達到 25%),並且網絡上的活動總體保持低迷,利差在去年持續下降。

可以合理地假設,流行的 stETH/ETH 循環交易很可能已經結束。

最流行的一鍵槓杆質押平台之一上的 ETH APY 的歷史演變說明了上述情況。 專業槓杆質押者越來越多地使用 Morpho Optimizer 改進的速率進行循環,試圖在每個循環中“擠壓”一些額外的基點。

stETH 循環交易已經結束了嗎?

LRT獎勵率——新的引力?

再質押本質上提高了 ETH 持有者可獲得回報的上限。 這裏自然提出的問題是,ETH 的借貸利率是否仍會受到 stETH 獎勵率的“限制”,或者未來再質押和 LRT 提供的利率是否會成爲新的引力。

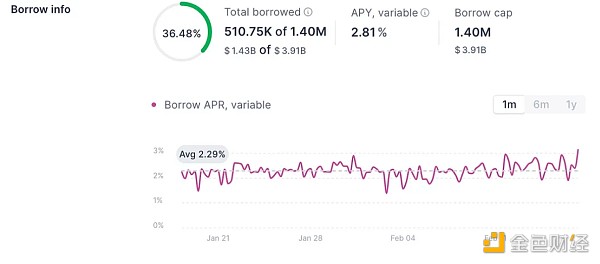

純粹憑直覺,不斷擴大的機會集創造了對槓杆的需求增加。 最終將允許 wETH 借款利率以更高的利率結算,可能介於平均質押和再質押獎勵率之間。 最近幾周 Aave 上對 wETH 的需求增加似乎與這一觀點一致。

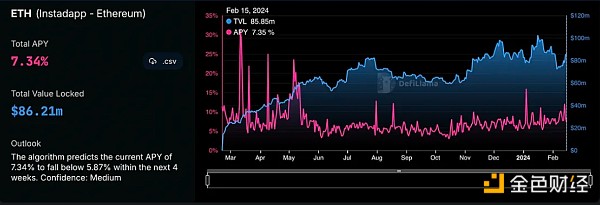

Aave 上的 ETH 需求最近一直在增加

利率從這裏开始攀升?

盡管如此,對信貸市場格局的深入分析呈現出更加微妙的景象。

這裏微妙的一點是,在根據風險進行調整後,承諾的額外回報的吸引力要低得多,因此很可能不會從一开始就主導資金流。

類似的評論也適用於積極參與 LRT 循環交易的 DeFi 參與者的百分比。

就上下文而言,在 ETH 總供應量中,目前有 25% 被質押,其中約 45% 在 LST 協議中。 目前約有 10% 的 LST 供應量存放在 Eigenlayer 中,暫時僅面臨智能合約風險。 目前,主網上线後的資本保留率值得懷疑。

更有可能的是,Aave 和Compound 之類的公司不會很快將 LRT 作爲質押品。

wETH 信貸市場池的供應方預計將吸引更多關注和資本,並成爲抵御更高利率的支撐。

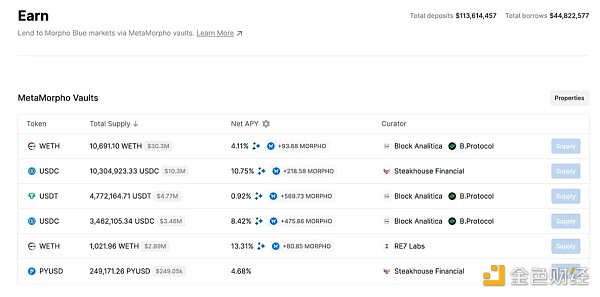

歷史上,Aave 和Compound 在引入資產方面一直非常保守。 風險厭惡已經成爲傳統信貸市場DNA的一部分。 盡管如此,這最終還是暗示了這樣一個事實:貸款池原語是這些市場的基本組成部分。 新穎的孤立市場設計(參見 Morpho Blue、Euler v2、Ajna)的出現允許長尾資產的無需許可的加入。

隨着第一個 LRT 池已經在 Morpho Blue 上推出,很明顯,新的信貸市場將成爲槓杆重新抵押的場所。

總而言之,ETH 信貸市場的發展格局是:

流動性更加分散;

至少全面提高利率和提高利率波動性;

跨地“套利”機會。

參考 wETH 利率的利率互換變得勢在必行。

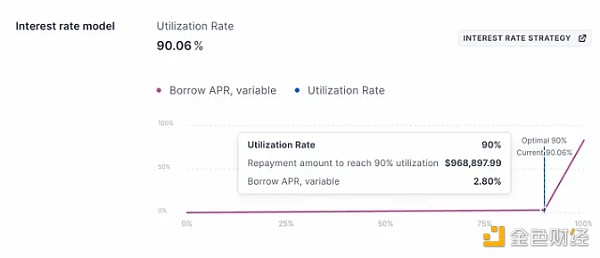

Aave V3 上的 ETH 借貸利率

低流動性和新資產推動 Morpho Blue 利率走高

碎片化的流動性、“智能”循環和 DeFi 的信用中心

循環交易不一定會消失,它只是在不斷發展。

槓杆質押已經變得更具競爭力,需要從不同場所優化費率來源或間歇性鎖定點差。

使用利率掉期間歇性鎖定利差可以提高循環策略的 APY

流行的 stETH/ETH 循環交易很快就會將接力棒傳遞給“槓杆再質押”。

循環 LRT/LST 或 LRT/ETH 對將成爲選定場地的下一個利基高年利率策略。

假設與 wETH 借貸的利率差異果斷反轉,並且與 LRT 的利差仍然有吸引力,那么未來借貸 stETH 的需求增加是一種明顯的可能性。

標題:ETH的DeFi利率制度轉變:非相關高效回報的風險和機遇

地址:https://www.coinsdeep.com/article/98624.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。