歐洲央行:比特幣ETF獲批——皇帝的新衣

發表於 2024-03-01 11:45 作者: 金色財經

歐洲央行:比特幣ETF獲批——皇帝的新衣

金色財經

企業專欄

剛剛

金色財經

企業專欄

剛剛

作者:Ulrich Bindseil,Jürgen Schaaf,European Central Bank;編譯:鄧通,金色財經

1 月 10 日,美國證券交易委員會 (SEC) 批准了比特幣現貨交易所交易基金 (ETF)。 對於追隨者來說,正式批准證實了比特幣投資是安全的,之前的反彈證明了不可阻擋的勝利。 我們不同意這兩種說法,並重申比特幣的公允價值仍然爲零。 對於社會來說,比特幣新的繁榮-蕭條周期的前景是可怕的,附帶損害將是巨大的,包括環境破壞和最終以犧牲不太成熟的人爲代價的財富重新分配。

2022 年 11 月,歐洲央行博客上的一篇文章揭穿了比特幣的虛假承諾,並警告稱,如果得不到有效解決,將會帶來社會危險。

我們認爲,比特幣未能履行其成爲全球去中心化數字貨幣的最初承諾。 我們還認爲,比特幣作爲一種金融資產的第二個承諾,其價值將不可避免地繼續上漲,同樣是錯誤的。 我們警告說,如果比特幣遊說團體在立法者無意的幫助下重新引發泡沫,就會給社會和環境帶來風險,立法者可能會在需要禁令的地方給予明顯的監管。

所有這些風險都已經成爲現實。

如今,比特幣交易仍然不方便、緩慢且昂貴。 在暗網之外,暗網是用於犯罪活動的互聯網隱藏部分,幾乎不用於支付,打擊犯罪分子大規模使用比特幣網絡的監管舉措尚未取得成功。 即使薩爾瓦多政府全力支持,授予其法定貨幣地位,並努力通過向公民贈送 30 美元的免費比特幣來啓動網絡效應,也無法將其確立爲成功的支付方式。

同樣,比特幣仍然不適合作爲投資品。 它不產生任何現金流(與房地產不同)或股息(股票),不能有效地使用(商品),並且不提供社會效益(黃金珠寶)或基於傑出能力的主觀升值(藝術品)。 金融知識較少的散戶投資者被害怕錯過的恐懼所吸引,導致他們可能會損失金錢。

使用工作量證明機制开採比特幣繼續對環境造成與整個國家同等規模的污染,比特幣價格上漲意味着能源消耗更高,因爲礦工可以承擔更高的成本。

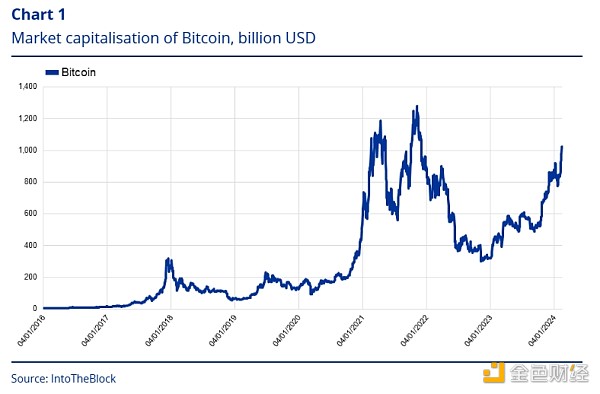

然而,盡管這一切都是衆所周知的,而且整個加密貨幣領域的聲譽也因一長串且不斷增加的醜聞而受到損害,[1] 比特幣自 2022 年 12 月下旬以來已經大幅反彈,從略低於 17,000 美元升至超過 52,000 美元。 小投資者正在慢慢回歸加密貨幣,盡管尚未像三年前那樣一頭扎進去(Bloomberg,2024)。

那么爲什么比特幣會反彈得那么高呢?

對許多人來說,2023 年秋季的反彈是由美聯儲利率政策即將轉變的前景、春季 BTC 挖礦獎勵減半以及隨後 SEC 批准比特幣現貨 ETF 引發的。

較低的利率會增加投資者的風險偏好[2],而現貨 ETF 的批准將爲比特幣進入華爾街打开大門。 兩者都承諾大量資金流入——這是投機泡沫的唯一有效燃料。

盡管如此,這可能只是曇花一現。 雖然在短期內,無論基本面如何,流入的資金都會對價格產生重大影響,但從長遠來看,價格最終將回歸其基本價值(Gabaix 和 Koijen,2022)。 如果沒有任何現金流或其他回報,資產的公允價值爲零。 脫離經濟基本面,每個價格都同樣(不)合理。

同樣,使用 ETF 作爲融資工具不會改變標的資產的公允價值。 僅包含一種資產的 ETF 顛覆了其實際的金融邏輯(盡管在美國也有其他的)。 ETF 通常旨在通過在市場上持有許多單獨的證券來分散風險。 爲什么有人會向資產管理公司支付僅一項資產托管服務的費用,而不是直接使用托管人(在大多數情況下是一個巨大的加密貨幣交易所),甚至在沒有任何中介的情況下免費持有代幣? 此外,已經有其他簡單的方法可以獲得比特幣的上市敞口或無需任何中介即可購买比特幣。 問題從來不在於缺乏使用比特幣進行投機的可能性,而在於它只是投機(Cohan,2024)。 最後,極具諷刺意味的是,旨在克服妖魔化的既定金融體系的加密貨幣單位卻需要傳統中介機構才能傳播到更廣泛的投資者群體。

BTC挖礦獎勵減半將於4月中旬進行。 在比特幣網絡开採 210,000 個區塊後,大約每四年,給予比特幣礦工處理交易的區塊獎勵就會減少一半。 目前每天 900 BTC 的限制將減少到 450 BTC。減半會減少比特幣挖礦獎勵,盡管挖礦成本仍然很高。 過去,減半之後價格就會上漲。 但如果這是一個可靠的模式,那么上漲就已經完全被定價了(有人說情況確實如此)。

雖然當前的漲勢是由暫時因素推動的,但有三個結構性原因可以解釋其表面上的反彈:在沒有公允價值的不受監管的市場中持續操縱“價格”,對“犯罪貨幣”的需求不斷增長”,以及當局判斷和措施的缺陷。

自比特幣誕生以來的價格操縱

比特幣的歷史以價格操縱和其他類型的欺詐爲特點。 對於沒有公允價值的資產來說,這可能並不奇怪。 由於第一個周期中的詐騙,加密貨幣交易所被關閉,運營商被起訴。[3] 在去年的上漲過程中,定價仍然令人懷疑。 對 157 家加密貨幣交易所的一項分析(《福布斯》,2022 年)發現,這些交易所報告的每日比特幣交易量中有 51% 可能是僞造的。 [4]

在最近被稱爲“加密貨幣冬天”的明顯低迷時期,隨着交易量大幅減少,操縱可能變得更加有效,因爲當流動性較低時,市場幹預會產生更大的影響。 據一項估計,2019 年至 2021 年比特幣的平均交易量約爲 200 萬個比特幣,而 2023 年僅爲 50 萬個(Athanassakos 和 Seeman,2024)。

犯罪貨幣:資助邪惡

正如批評者經常指出的那樣:加密貨幣提供的一個關鍵用途是資助恐怖主義以及洗錢和勒索軟件等犯罪活動。 這種需求很大,而且還在不斷增長。

盡管市場低迷,非法交易量卻持續上升。 可能的應用範圍很廣泛。

比特幣仍然是數字世界洗錢的首選,2022 年非法地址轉移的加密貨幣金額達 238 億美元,較上年增長 68.0%。 這些資金中約有一半是通過主流交易所傳輸的,盡管主流交易所有合規措施,但它們仍充當將非法加密貨幣轉換爲現金的渠道。 (Chainalysis,2023)。[5]

此外,加密貨幣仍然是勒索軟件支付的首選方式,2023 年對醫院、學校和政府辦公室的攻擊將帶來 11 億美元的收益,而 2022 年爲 5.67 億美元。

當局誤判?

國際社會最初承認比特幣缺乏積極的社會效益。 由於指導方針的抽象性以及對比特幣與傳統金融資產的分歧的擔憂,立法者對具體化監管猶豫不決。 然而,來自資金雄厚的遊說者和社交媒體活動的壓力促使人們做出妥協,這被理解爲部分批准了比特幣投資(《經濟學人》,2021)。

在歐洲,2023 年 6 月的加密資產市場監管 (MiCA) 旨在遏制加密貨幣單位的欺詐性發行者和交易者,盡管最初的意圖是真正的加密資產,但最終重點是穩定幣和服務提供商,盡管沒有監管和監管同時,消息靈通的局外人可能會產生錯誤的印象,認爲有了 MiCA,比特幣也將受到監管且安全。

在美國,美國證券交易委員會對比特幣 ETF 的處理方式最初涉及妥協,傾向於期貨 ETF,因爲人們認爲期貨 ETF 的波動性較低,價格操縱的風險也較低。 然而,2023 年 8 月的一項法院裁決迫使 SEC 批准現貨 ETF,導致市場大幅上漲。 [6]

盡管有證據表明比特幣對環境產生了巨大的負面影響,但迄今爲止,美國和歐盟都沒有採取任何有效措施來解決比特幣的能源消耗問題。

比特幣的去中心化性質給當局帶來了挑战,有時會導致不必要的監管宿命論。 但比特幣交易提供假名而不是完全匿名,因爲每筆交易都鏈接到公共區塊鏈上的唯一地址。 因此,比特幣一直是一種被詛咒的匿名工具,它促進了非法活動,並導致通過追蹤交易對違法者採取法律行動(Greenberg,2024)。

此外,比特幣不應受到強有力的監管幹預,甚至實際上禁止,這似乎是錯誤的。 即使對於去中心化自治組織(DAO)來說,人們也很容易接受這樣一種信念:人們受到保護,免受執法機構的有效介入。 DAO 是成員擁有的數字社區,沒有中央領導,基於區塊鏈技術。 最近的一起案件涉及 BarnBridge DAO,該公司因未能登記加密貨幣證券的發行和銷售而被 SEC 罰款超過 170 萬美元。 盡管聲稱擁有自治權,但 DAO 在 SEC 向其創始人施壓後達成了和解。 當去中心化基礎設施的管理員被發現時,當局可以有效地起訴他們,這凸顯了所聲稱的自治的局限性。

這個原則也適用於比特幣。 比特幣網絡有一個治理結構,其中的角色被分配給已識別的個人。 鑑於使用比特幣進行的大規模非法支付,當局可能會決定對這些人進行起訴。 立法者認爲必要時可以對去中心化金融進行強有力的監管。

最近的發展,例如對監管不嚴的罰款增加(Noonan 和 Smith,2024)。 以及歐盟同意加強加密資產反洗錢規則[7],表明人們越來越認識到需要在加密貨幣單位領域實施更嚴格的監管。

結論

比特幣的價格水平並不是其可持續性的指標。 沒有經濟基本數據,沒有可以得出嚴肅預測的公允價值。 投機泡沫中不存在“價格證據”。 相反,投機泡沫的再膨脹顯示了比特幣遊說團體的有效性。 “市場”資本量化了紙牌屋倒塌時將發生的總體社會損害。 當局必須保持警惕,保護社會免受洗錢、網絡和其他犯罪、金融教育程度較低人群的經濟損失以及廣泛的環境破壞。 這項工作還沒有完成。

注釋

[1] 最近的突出例子包括加密貨幣交易所 FTX 的倒閉及其創始人 Sam Bankman-Fried 的刑事定罪、幣安因洗錢和違反制裁而被罰款 43 億美元、Luna/TerraUSD 崩盤、三箭資本 (Three Arrows Capital) 關閉或清算.

[2] 最初的敘述中的矛盾是顯而易見的:像黃金一樣,比特幣應該是對衝金融市場波動的工具,並在熊市中充當避風港,而不是與風險最高的投機投資呈正相關。 盡管貝萊德首席執行官拉裏·芬克(Larry Fink)批准了 ETF,但很難理解爲什么 ETF 會成爲“代幣化的墊腳石”,盡管它是對前加密貨幣時代傳統金融產品的追索(Rosen 2014)。

[3] Dunn(2021)將 2013 年的第一個比特幣泡沫歸因於 Mt Gox 交易所。 它的破產導致損失了 650,000 比特幣,因爲它托管了 70% 的比特幣交易。 (2021)表明,最初的繁榮在兩個月內從 100 美元飆升至 1,000 美元,也是通過交易軟件操縱的。 Griffin(2020)將第二次和第三次熱潮與 Tether 的推出和崛起聯系起來。 Tether 是一種穩定幣,旨在以法定貨幣爲支撐,維持穩定的價值。 Griffin 對 2017 年繁榮的調查結果表明,50% 的價格上漲是由 Tether 操縱造成的。

[4] 在加密貨幣領域,可以看到許多操縱技術:1)清洗交易需要同一所有者重復买賣加密貨幣單位,誇大交易量並在供需方面欺騙投資者,從而影響價格發現。 一項基於包括比特幣在內的近 30 個大型加密貨幣交易所樣本的研究發現,清洗交易佔不受監管交易所總交易量的 77.5%(Cong 2023)。 2) 拉高拋售計劃涉及操縱者使用虛假信息(通常通過算法增強的社交媒體)人爲提高價格並吸引买家,使他們能夠以利潤出售。 1 月 9 日,美國 SEC 在 X 上的官方账號(原 Twitter)被收錄。 黑客發布了有關 SEC 預期批准包含比特幣的現貨 ETF 的虛假消息。 當美國證券交易委員會在大約 30 分鐘後刪除該帖子時,比特幣的價格飆升,並急劇下跌(路透社 2024)。 3)當大持有者影響加密貨幣的價格以战略性地买入或賣出大量資金時,就會發生“鯨魚操縱”。

[5] 最近,巨大的加密貨幣平台 Tether 已成爲東南亞洗錢者的主要支付方式之一(UNODC 2024)。 但僅僅因爲 Tether 越來越多地被用於洗錢,並不意味着比特幣的使用正在減少。

[6] 值得注意的是,美國證券交易委員會主席加裏·根斯勒表示,該機構的批准並不意味着對比特幣的認可,他稱比特幣“主要是一種投機性、波動性資產,也被用於非法活動,包括勒索軟件、洗錢、逃避制裁和恐怖主義融資。” 此外,投票拒絕批准的民主黨委員卡羅琳·克倫肖 (Caroline Crenshaw) 在她的反對意見中列出了一系列投資者安全擔憂,從市場監管不足到洗牌交易(《紐約時報》2024)。

[7] 加密資產服務提供商必須對進行價值 1,000 歐元或以上交易的客戶進行檢查,並報告可疑活動。 跨境加密資產公司必須進行額外檢查(路透社 2024a)。

標題:歐洲央行:比特幣ETF獲批——皇帝的新衣

地址:https://www.coinsdeep.com/article/99560.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。