打開新聞媒體,美國和台灣風險性資產屢創新高!相信有些人會想知道這到底是為什麼?若從 QE1、QE2、QE3 和 Unlimited QE,從 2009 年至 2023 年的 15 年的歷史回顧,筆者特別簡單摘要一下:

同時間臺灣 M1B 貨幣供給量增加為 3.2 倍;信義房價指數增加為 2.8 倍;臺灣股價報酬指數也增加為 6.6 倍。若用年化增加率來表示:臺灣 M1B 貨幣供給量增加率 8%;信義房價指數增加率為 7%;臺灣股價報酬指數也增加率為 13.4%。

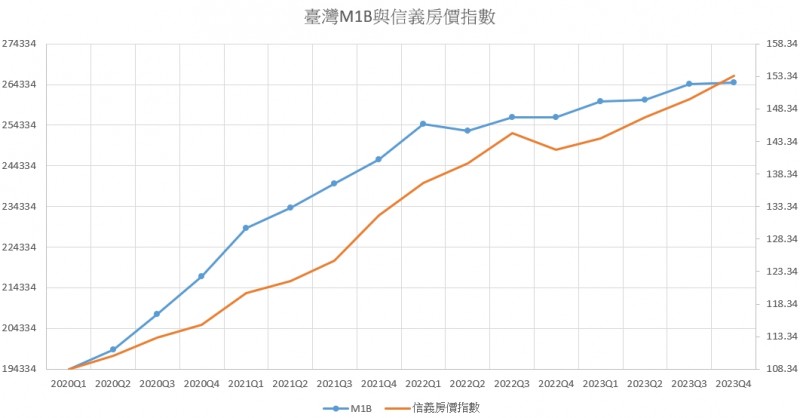

很有趣的是,無論是美國還是臺灣的房市價格,都隨著貨幣供給量的增加而上升。臺灣房市在 2009 年至 2014 年出現了第一次大漲;另外,在 2020 年至 2023 年間,又出現了第二波大漲,與美國實施的前三輪量化寬鬆政策及無限量化寬鬆政策的時間相對應。

例如 2020 年至 2023 年的「無限量化寬鬆」(Unlimited QE)政策對市場的影響。根據截至 2023 年第四季的數據,筆者發現臺灣的貨幣供給量在同一時期增長了 36%,而信義房價指數也同步上升了 42%。透過分析這 16 組數據,我們發現了驚人的相關性,相關性(Correlation)達到了 0.96。

這樣 15 年長尺度上看(貨幣政策有延遲性),似乎再次印證 Milton Friedman 應驗他 1963 年的名言:「無論何時何地,通貨膨脹率都是一種貨幣現象。」

筆者回顧自己過去15年,簡述自己的投資判斷依據:

2009

判斷依據:美國 QE1,臺灣 M1B 年增率超過 M2 年增率。

對應調整:加大財務槓桿。

2013

判斷依據:美國 QE3,臺灣 M1B 年增率超過 M2 年增率。

對應調整:加大財務槓桿,投資高 Sharpe Ratio 資產。