很多項目明明是"大白馬" 爲何Token卻跌跌不休?

發表於 2023-03-06 13:11 作者: 區塊鏈情報速遞pro

作者:AVX

什么是Token和Token經濟學

過去幾年,Token經濟學(Tokenomics),逐漸稱爲一個流行的術語。Token經濟學由 Token 和經濟學(Economics)兩個詞構成,顧名思義則是關於 Token 的經濟學規則。

隨着 web3.0 時代的到來,越來越多的 Token 項目應運而生,去中心化的發展,也讓 Token 種類逐漸增加。Token 即我們大家所熟知的加密資產,它在區塊鏈技術上運營,最大的特徵是去中心化。如大家皆熟知的最大的加密資產比特幣(BTC)和以太坊(ETH)。

Token 存在的目的是建立一個擺脫傳統金融中因爲國家間以及金融機構限制導致的很多不必要的繁冗流程和交易障礙。通過互聯網,用數字形式建立一個更加透明和快捷的金融市場。

以LINK爲例,Chainlink是所有加密資產中最重要的服務之一,LINK的供應有限,並且有有價值的基礎設施,因此不少投資人選擇了持有LINK並等待升值。然而LINK的走勢是這樣的:

這是因爲,LINK作爲 Token,它的主要效用是用於支付Chainlink的服務,作爲一個消費 Token,LINK並沒有投資價值。如果你不知道一個 Token 的效用,可能導致投資錯誤。

這,就是爲什么我們要對 Token 和 Token經濟學有基本的了解。

Web3.0時代,Token 和 Token經濟學將隨着數字金融的發展而不斷完善壯大,而對於投資者,了解Token經濟學的重要構成原理和機制,可以讓您的投資如虎添翼。

要了解Token經濟學,我們可以從以下四個維度對其進行了解:Token的供應;Token效用;Token的分發機制;Token的激勵機制。

一個精心設計的Token是符合Token經濟學的數學模型和激勵機制的,也讓其更有助於該加密資產的長期價值,對於投資來說也更具價值。相反,一個設計不佳的Token,則更容易被市場所拋棄,快速貶值後用戶流失,也更容易導致項目的失敗。

要真正了解區塊鏈,必須要了解Token經濟學。要購置更有長期價值的加密資產,更需要對Token經濟學的內在機制有所了解。在Web3.0時代,對Token經濟學的了解,也有助於投資者更好的評估項目的Token經濟模型,選擇具有長期價值的加密資產項目投資。

接下來,我們將從以上四個維度,聊聊Token經濟學,了解一個Token是如何被創造的出來的。

四個維度,衡量Token優劣

Token並不是個新概念了。早在人類社會早期,當人們用珍珠,金銀等作爲交換物時,珍珠,金銀就是Token。

而我們當下討論的Token,則是隨着移動互聯網的發展,通過虛擬數字的形式,人類創造出的一個升級版本的貨幣形式。通過Token,人們可以在數字空間擁有資產,獲得收益,參與社區治理,並且建立一個更龐大的在线生態系統。

Token經濟學的基礎,則是Token的經濟模型。它包含了Token的設計、效用、分發和激勵機制。而通過對這四個維度的了解,也有利於我們了解一個Token在其生態系統中的價值,衡量其是否可靠,以及未來Token的發展趨勢。

Token供應

Token的供應,主要有兩個指標影響:

一是Token是否有預設規定的數量上限。

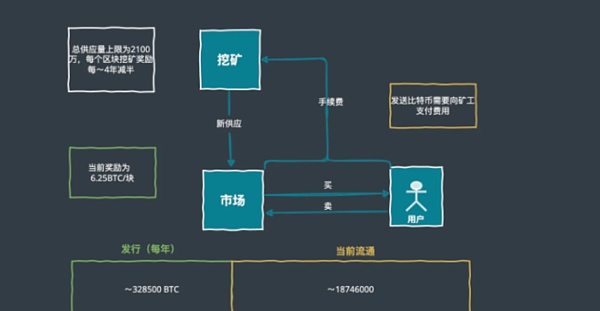

也就是某款Token一共有多少在市面上流通。所謂物以稀爲貴,例如我們熟知的稱爲“業內黃金”的比特幣,上市之初,已經確定了其最大供應量爲2100萬,而且挖礦每年能挖出的比特幣也是逐年降低的。有限的、不斷縮小的Token產生數量,加上比特幣本身的價值優勢,也導致了比特幣的價值長居數字貨幣的第一。

以太坊網絡的ETH則沒有上限,供應量每年都在增加;狗狗幣和Polkadot也沒有供應上限;而USDT、USDC和BUSD等穩定幣則不存在最大供應量。

Token設計之初,設計者可以制定其供應上限。數量導致的供求關系,也在很大程度上影響了Token的價值。

投資之前,了解該Token是否有數量上限,也是非常重要的。

二是流通供應量,即流通中的Token數量。

流通中的Token可以被鑄造和銷毀,這對於Token的價格也會產生影響。

例如,比特幣目前的流通量已經接近總供應量的 90%。並且制定了通脹率每 4 年減半的規則,而隨着預期供應減少,也很大程度上,導致了BTC 的價格飆升。

而相比之下,屈居第二的以太坊年供應量則約爲4.5%,不同於比特幣,以太坊每年發行約490萬個,當前流通量爲1.16億,根據預設每年燃燒約260萬個ETH,新增減去燃燒,供應量也減少了一半,這也很大程度上導致了以太坊的價值在未來通縮的概率更高。

而像DeFi Token Yearn,它已經有 36,666 個 YFI 被固定供應。沒有釋放和通貨膨脹機制,所以 YFI 的價值不會因爲通脹壓力而貶值。

所以,從Token供應角度,投資之前,我們需要提出以下幾個問題並找到答案:Token目前存在數量多少?未來產生多少?是否有供應上限?結合以下幾個部分,將幫助我們更好的了解Token經濟學,並做出投資策略。

Token效用

Token效用指的是Token的用途。Token效用主要分爲效用型、證券型和應用型。

在 2016 和 2017 年發行的絕大多數首次Token發行(1CO)都是效用代Token,這些Token同時充當專有支付貨幣。例如BTC,ETH等公鏈等。這些Token等同於不同國家的貨幣,支付,是它們最基礎的功能。

證券型Token則代表了金融資產。例如,BNB的效用包括爲BNB鏈提供動力,在BNB鏈上支付交易費和享受交易費折扣,以及作爲BNB鏈生態系統上的社區效用Token。

而在應用型Token模型中,Token的作用是使用在去中心化服務中。要在網絡中使用某種權利,則需要向服務商提供質押(也稱爲“綁定”)原生Token,例如UNI,AAVE,AXS,GMT等應用發行的Token。

隨着Web3.0和去中心化的發展,Token的效用也在不斷擴大並且專業化。例如,當前,有的Token持有可以讓持有人參與社區決策和治理,這也是在數字貨幣生態不斷完善下,更多人越來越重視的一大效用因素。這裏就不得不提到AAVE了,同ETH比,AAVE的走勢一般,但是,它強大並且還在不斷壯大的治理論壇,吸引了越來越多的投資者稱爲其中一員。這樣的Token效用,就是治理型Token了。

投資之前,我們先要弄清楚這個Token是消費Token還是投資Token,對該Token的未來走向乃至投資價值至關重要。

Token分發模式

Token分配模式,從十年前的中本聰到今天的演變過程,也在不斷創新和實驗中更迭。

2009年,中本聰設計了比特幣的挖礦系統,確保了大多數網絡參與者,能夠通過他們支持共識的工作獲得比特幣;

2013-2017,1CO(Initial Coin Offerings)是Token的主流分發方式,感興趣的投資者能夠通過向早期开發者提供比特幣以支持推出的新協議,獲得在項目推出時預挖或已經分配的Token。項目的良莠不齊加上監管漏洞,也導致了不少欺詐項目的井噴,同時也推動了Token市場的監管力度提升;

2018年开始,1EO和Airdrop成爲主要分配模式。Token發行方必須支付平台上架費用以及在 1EO 期間出售Token的一定百分比。作爲回報,該項目的Token將在交易平台上出售,並且在 1EO 結束後,它們的Token將被該交易平台上线,這個模式有點類似於資本市場的股票上市1PO。

Airdrop則是通過宣傳,鼓勵用戶在類似於Twitter的社交媒體上參與並完成任務,可以免費獲得一定數量的Token。

進入2021年,隨着去中心化和Web3.0的發展,分配模式的創新也在不斷加速。除了Airdrop,流動性挖礦,社區銷售,DeFi分發等等模式,都在不斷發展中讓Token經濟越來越有活力。

Token激勵機制

Token激勵機制,其本質是激勵參與者選擇並長期持有該Token。也是Token經濟學中保持Token的可持續發展的重要組成部分。

例如,在借代平台Compound上,投資者在協議中存入加密資產,不僅可以獲得利息,並且能得到COMP Token作爲獎勵。

不同的平台通過推出不同的激勵機制,鼓勵用戶注冊並將自己的數字貨幣轉移到平台上來。這個過程,仍然是平台的各顯神通,例如AVVE,作爲一個相對年輕的平台,通過發揮社區治理優勢和推出不同的創新玩法,AVVE很快趕超了曾經的龍頭Compound。

在區塊鏈和Web3.0時代,除了傳統的權益證明機制,不少DeFi項目都採取更創新的激勵機制來保證其系統以及Token的穩定發展,畢竟,Web3.0時代,現實世界和虛擬世界的融合越來越深,一個元宇宙的主體,可以一邊在DeFi市場從事經濟活動,同時持有現實世界權益資產,而這兩者隨時可以相互轉化。

在Web3.0時代,各個平台、生態系統的創新模式將會更加活躍。

未來的Token發展趨勢

從最早的挖礦模式的比特幣,到各種不同功能、種類的治理Token(uni, comp, ens),現金流Token(sushi, snx)和證券型Token(CRV, BAL, YFI),Token經濟學在去中心化趨勢下也在不斷更迭創新。

大浪淘沙,一部分Token例如比特幣,以太坊經過時間的考驗,躋身Token的第一梯隊;而有些Token,因爲設計不良,也逐漸陷入困境或者曇花一現。

同時,新的Token模式也在層出不窮。例如NFT, 作爲一種基於數字稀缺性的Token模式,也逐漸被越來越多的人接受並投入其中。傳統藝術品的Token 化已經开始,未來,更多領域的Token化想象已經展开。

與此同時,隨着去中心化和Web3.0時代的到來,越來越多的國家,开始從曾經的抵觸到現在的逐步接受加密資產合法化。

德國是第一個承認比特幣的國家,以色列和加拿大均在2013年承認數字貨幣合法,澳大利亞在2017年宣布比特幣合法;日本在2018年宣布比特幣合法的同時,爲數字貨幣發展制定了一套獨立的法律和制度,並大力扶持數字貨幣的發展。在2022年末,香港官方也透露將在2023年逐步採取措施將實現加密資產散戶的交易合法化。

隨着越來越多國家對加密資產的合法化,也將助力數字貨幣的去中心化目標。

對於Token和Token經濟學,在Web3.0時代,更將迸發生機,不斷更迭,完善模式,开啓去中心化的經濟模式和互聯網新階段。作爲數字貨幣的底層邏輯,保持對Token經濟模型的關注,將更有助與我們掌握先機。

標題:很多項目明明是"大白馬" 爲何Token卻跌跌不休?

地址:https://www.coinsdeep.com/article/11070.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。