LD Capital:BTC二層網絡之Stacks

發表於 2023-05-15 09:38 作者: LD Capital

摘要:

礦工收益可持續性問題顯現,比特幣社區面臨潛在的算力危機,比特幣智能網絡生態發展可有效提高網絡使用率,解決礦工收入可持續性問題。但網絡擁堵問題嚴重阻礙比特幣網絡生態發展,L2 方案重要性凸顯。其中Stacks在BTC二層網絡項目中生態最爲繁榮,2023年底即將迎來重大更新。

本文將介紹Stacks的機制以及其生態內兩個重要DeFi協議:ALEX 和 Arkadiko Protocol。

BTC 區塊獎勵每次減半,礦工收益也隨之減半,由於BTC交易貢獻的手續費佔礦工收入比例不足5%,因此過去一直靠着BTC價格翻倍來支撐算力體系。隨着BTC市值提升,波動率逐漸減少,減半後挖礦獎勵可能會逐漸無法覆蓋算力成本,所以BTC需要一個可持續的收入來源。隨着應用的爆發,ETH 的生態應用已經解決了持續性收入的問題,而目前由於比特幣網絡出塊時間和智能合約限制,因此無法獲得可持續收入。

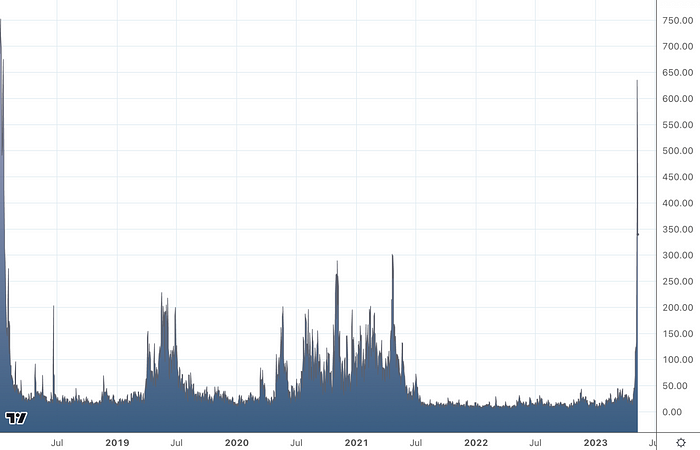

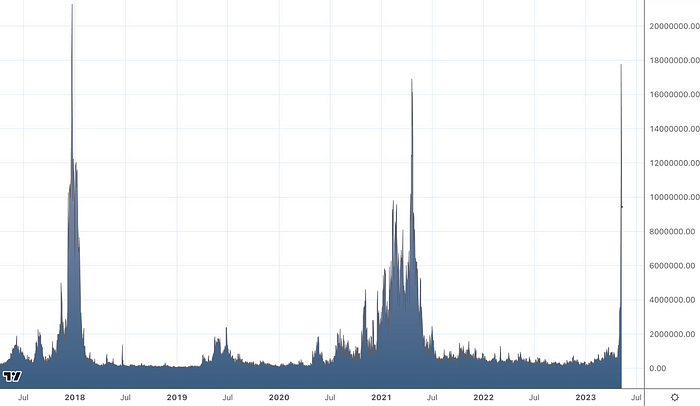

比特幣NFT協議Ordinals揭开了比特幣生態爆發序幕,網絡使用率增長,手續費飆升至18年初水平。截至5月11日,Ordinals BRC20代幣種類突破1.4萬,銘文鍛造數量突破580萬次,礦工收益也隨之增長。2019年中和2021年比特幣網絡日交易費用增長收益於整體市場高度活躍,而本次交易增長來自比特幣生態創新發展,BTC日交易費用最高達到600+BTC。

圖:BTC網絡每日手續費總和,按BTC計算

但是BTC網絡的容量和速度限制了相關交易活動的發展,如果BTC像ETH生態有L2層創造更多用例和手續費,可以大大增加網絡礦工的收益,保持算力的增長。

BTC減半臨近,BTC L2 概念熱度持續上升。

按照當前比特幣網絡的出塊速度,減半預計發生於2024年5月,BTC減半一直是市場熱度最高的事件之一。隨着減半時間臨近,資金會更多聚焦在比特幣上,但由於市值過大,投資比特幣只能獲得市場Beta收益,釋放BTC流動性以及擴展BTC應用層的L2項目很可能會成爲資金追求Alpha收益的首選標的。

Stacks在BTC二層網絡項目中生態最爲繁榮,2023年底即將迎來重大更新。

由於技術开發難度高,因此BTC上的L2項目數量一直較少,並且市場熱度也較低。雖然大家都熟知閃電網絡,但Lightning Network專注於P2P支付,並不是Stacks的直接競爭者,Stacks是目前BTC L2 概念裏生態發展最繁榮的項目。2023年底,Stacks將進行的Nakamoto升級將帶來網絡性能的全面提升,同時上线重要產品 — — SBTC。疊加BTC減半周期,Stacks存在獲得超額市場資金進入的可能性。

背景事件:

圖:STX價格走勢

2023年2月21日,時隔7個月BTC價格首次突破 25,000美元大關。基於比特幣NFT協議Ordinals的Ordinal Punks 掀开了BTC NFT項目爆發的序幕。根據機器人Ordinal Punk Sales推特信息,鑄造價0.01 BTC的Ordinal Punk售價曾高達到9.5枚比特幣,價值超過24萬美元。

Ordinals是比特幣NFT協議,由Casey Rodarmor於2023年1月21日推出的,核心技術點爲:通過在 taproot script-path交易的腳本添加特定內容對比特幣最小單位satoshi進行唯一化,從而實現可追蹤。具有特定內容的satoshi可被理解爲是比特幣網絡上的NFT。使用Ordinals不需要比特幣側鏈或二層網絡,可以在對比特幣網絡不進行任何更改的情況下進行使用。

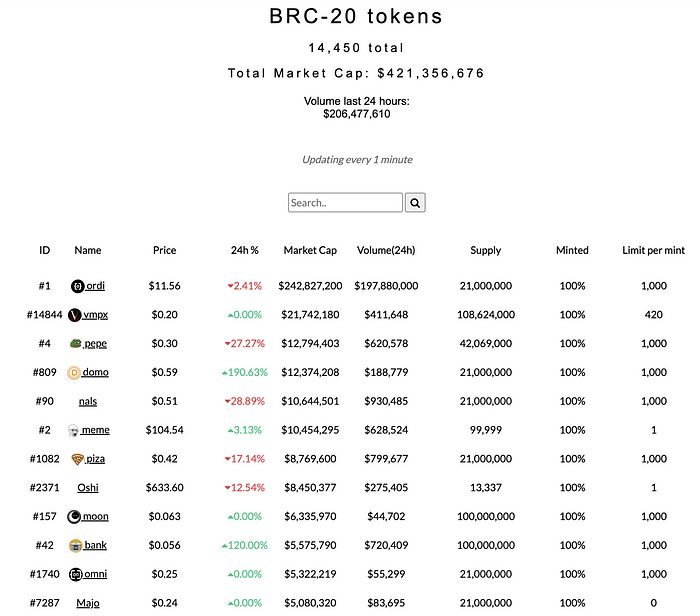

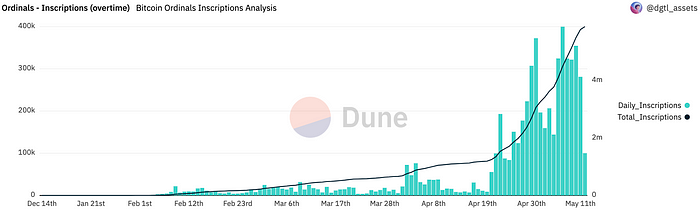

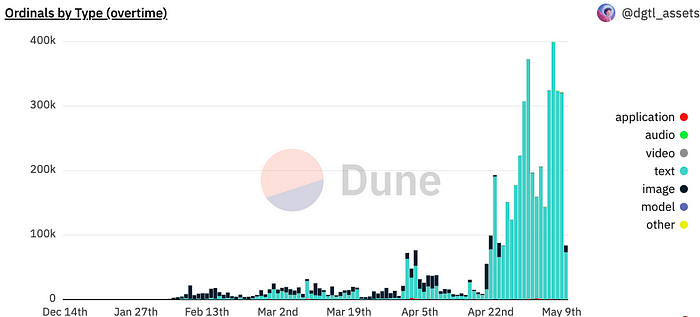

隨後,用戶 @domodata認爲當Ordinals協議中附加的信息設爲統一的標准時,那么Ordinals協議不僅可以發布非同質化代幣(NFT)還可以發布同質化代幣(FT)。因此@domodata在3月8日通過Ordinals協議創建的第一個試驗性BRC20標准代幣ORDI,截至5月10日,ORDI歷史價格最高突破29刀,BRC-20代幣種類超過1.4萬種。Ordinals銘文鍛造次數累計高達570萬次,5月7日單日峰值爲40萬次。此外,Ordinals主要類型爲圖片和文本,4月23號文本類型(BRC20)代幣爆發使比特幣網絡使用率大幅提高。

圖:BRC20代幣

圖:Ordinals銘文鍛造次數

圖:BTC銘文鍛造類型

BTC NFT和BRC20的火爆也帶動了比特幣鏈上交易費上漲,礦工收益隨之增長,以美元計價的單日手續費峰值已經持平2017年底牛市、2021年4月牛市時的水平。Ordinals帶來了新的風潮,但BRC20和BTC NFT並非創建在實際用例上,BTC NFT和BRC20的交易量是否會熱度減退後消失在大衆視野中還需要時間去檢驗。

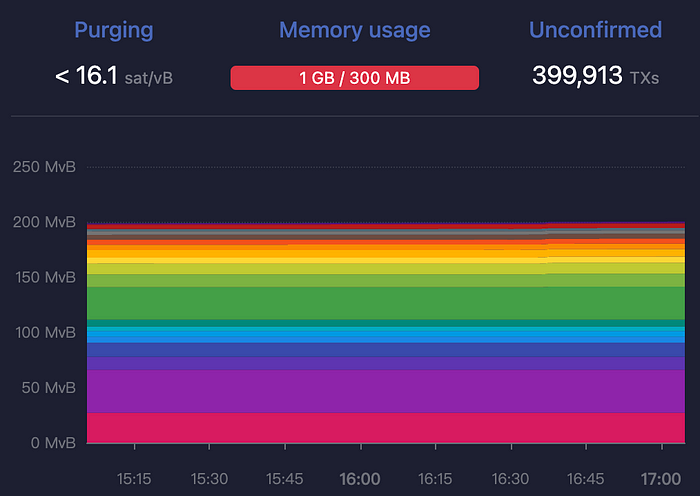

圖:BTC 每日交易手續費按美元計算

與此同時,隨之而來的是比特幣網絡堵塞,未確認交易筆數高達將近40萬筆。比特幣开發人員Erik Aronesty和Ali Sherief都發起討論“是否需要拒絕非標准Taproot交易”來解決比特幣網絡擁堵問題。社區大部分人反對該提案。5月7日, 跨鏈項目Interlay創始人提出將以太坊等鏈上資產跨鏈到Bitcoin鏈上的BRC21標准,但比特幣網絡擁堵是比特幣生態發展的關鍵阻礙之一。

圖:比特幣網絡情況(2023.05.10)

由BTC NFT發行和BRC-20的熱潮引起的礦工費用增長現象、比特幣網絡擁堵問題和比特幣網絡生態發展方向,這都值得我們再次思考BTC L2 這個誕生已久的概念及其未來發展前景。

BTC layer2

歷史討論

比特幣的第二層網絡(BTC L2)解決方案是爲了解決比特幣網絡的擴容和高手續費問題而誕生的。早在2015年,Joseph Poon和Thaddeus Dryja就提出了閃電網絡的概念,這也是目前大家最熟知的一個項目。閃電網絡通過建立支付通道,實現了快速、低成本的比特幣交易,大大提高了比特幣網絡的擴容能力,並且閃電網絡目前節點數量和應用場景都在快速發展。

閃電網絡主要解決了BTC支付速度慢和成本高的問題,但並沒有解決BTC缺少原生應用構建的問題。所以與閃電網絡同期還提出的概念還有比特幣的側鏈(Sidechain)。Blockstream首先提出並且自己开發了一條側鏈Liquid Network,於2018年上线。同一時間上线協議還有RSK(Rootstock),名氣要比Liquid更大。

基於BTC的 L2开發工作量巨大且技術難度很高 ,RSK和Stacks逐漸成爲BTC L2 中爲數不多的可以實現比特幣網絡構建應用的項目。

在2019年前後,以太坊網絡生態項目欣欣向榮,而BTC網絡則經營慘淡。社區开始討論我們是不是真的需要BTC L2 ,還是我們只是需要一個良好的BTC 跨鏈協議,把BTC的流動性釋放出來。比特幣錨定幣協議迎來了爆發,目前最大的BTC 錨定幣協議就是在這個時期誕生的。從後來的發展來看,無論是BTC錨定幣還是基於BTC的穩定幣,都遇到了問題:

1)最主要的是安全性和可靠性。由於這些協議往往只是將BTC鎖定在多籤地址中,因此籤名方的安全性和協作關系成爲潛在的隱患,導致大額資產用戶不敢使用錨定幣方案;

2)缺乏比特幣生態原生的應用場景,嚴重依賴以太坊。一個可靠的BTC L2網絡的重要性毋庸置疑,它將爲更加原生以及安全的比特幣錨定幣提供底層技術框架,同時也爲比特幣二層應用的开發提供環境,是把BTC從被動收入資產轉變爲主動收入資產的關鍵。

2015年至今,又陸續提出了驅動鏈(Drivechain),RGB協議(RGB Protocol)以及Statechains等不同方案,本報告將聚焦於Stacks進行分析。

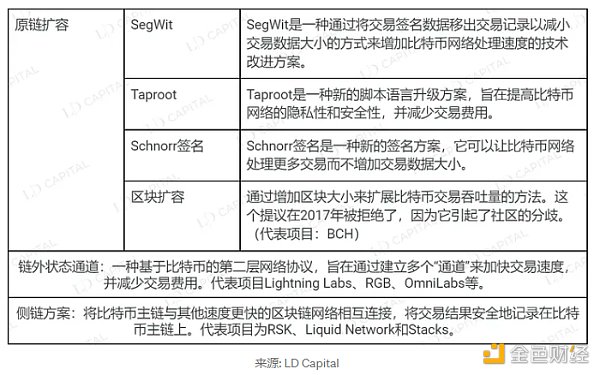

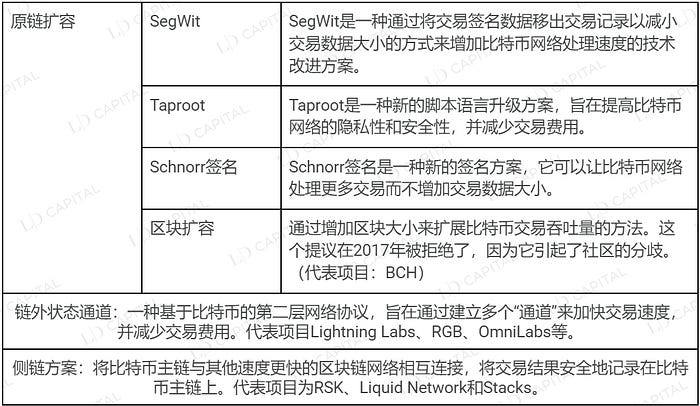

歷史上比特幣擴容項目的幾個重要方案:

Stacks 項目介紹

1.項目簡介及路线圖

Stacks 是一個比特幣智能合約層,它的目標是使智能合約可以在比特幣區塊鏈上無需信任地使用比特幣作爲資產並結算交易。

Stacks 的初始版本於2021年初推出,引入了比特幣交易結算,採用Clarity語言用於智能合約設計以及支持BTC進行資產原子互換等功能。Stacks層的目標是通過將BTC轉化爲生產性而非被動性資產,並啓用各種去中心化應用程序來增加比特幣經濟。

盡管 Stacks 沒有直接稱自己爲 Sidechain,但我們認爲 Stacks 本質上仍是在 Bitcoin 鏈外構建了一條新鏈,擁有獨立的治理結構和交易模式。不過與通常意義上的 Sidechain 只通過跨鏈橋橋接資產不同,Stacks 通過在比特幣主鏈上提交錨定交易來實現與比特幣主鏈的集成,這些錨定交易包含了Stacks鏈上區塊頭信息的摘要和一些附加信息,並被廣播到比特幣網絡中以確保其不可篡改。此外該項目允許應用程序和智能合約使用BTC作爲其資產或貨幣,在比特幣主鏈上結算其交易。

所以可以定義爲 Stacks 是一種創新的 Sidechain 模式。與 ETH 的 Rollup 方案即所謂“原生 Layer2”相比,兩者都是將多個交易打包成一個批次,並將其提交到區塊鏈上進行驗證。這種方式可以有效減少區塊鏈上的交易數量,從而提高整體性能。主要區別是:

1.驗證機制不同:Stacks使用PoX(Proof of Transfer)共識算法,而Optimism Rollup使用PoS(Proof of Stake)共識算法。

2.安全性不同:ETH轉POS機制後,礦工和驗證者是同一個角色,且Rollup鏈上的驗證節點需要質押一定數量的ETH作爲安全保證。而 Stacks 中礦工和交易驗證者是兩個角色,交易驗證者需要質押 STX代幣(挖BTC),礦工則需要在 Bitcoin 主鏈上質押 BTC(挖 STX)。

2018 Q4 主網上线

2018 Q4 發布官方錢包Hiro Wallet

2019 Q2 向SEC提交5,000萬美元,申請獲得合規代幣發行

2019 Q2 Stacks 2.0 白皮書發布

2019 Q2 引入Clarity合約开發預言

2019 Q3 成爲第一個SEC合規的公募項目

2019 Q3 通過代幣發行籌集2,300萬美元

2020 Q1 實現挖礦轉移證明(POX)共識機制

2020 Q2 Stacks 2.0測試網上线

2020 Q2 向SEC提交發展報告

2020 Q4 Stacks 2.0上线後 STX不再被視爲美國法律監管的證券(SEC並未公开同意本觀點)

2021 Q2 發布Stacks Accelerator 生態發展項目

2021 Q2 發布Stacks擴容方案Hyperchain

2021 Q4 對Clarity合約進行審計

2022 Q2 發布2.05.0.2.0版本

2023 Q1 Stacks 2.1版本發布

2023 Q1 上线Hiro 开發者平台

2023 Q4 重大更新,Nakamoto網絡發布

2023 Q4 重大更新,SBTC發布

2.Stacks 的架構以及是如何工作的

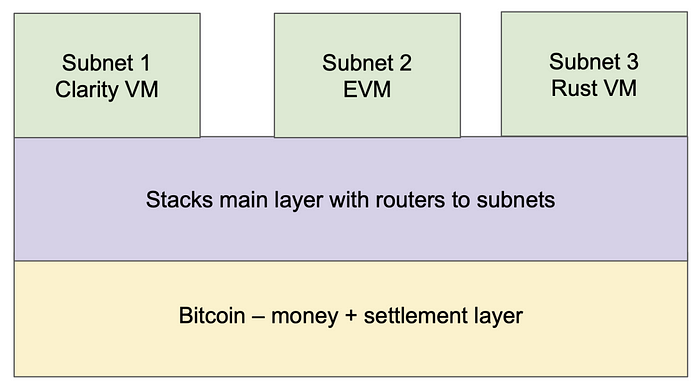

Stacks的技術架構包括核心層和子網,應用程序开發人員和用戶可在核心層和子網之間進行選擇。Stacks主網去中心化高、但吞吐量低,子網去中心化程度低但吞吐量更高。給定子網的礦工/操作者可以要求礦工集之間具有高網絡帶寬,例如採用數據中心節點,甚至可以將子網礦工集列入白名單以確保高性能。

圖:Stacks架構

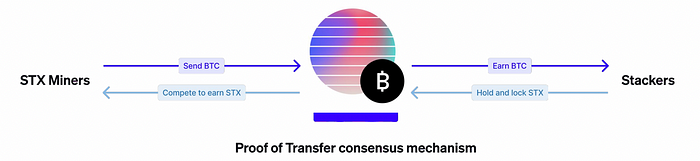

Stacks核心層基於PoX(轉移證明)機制與比特幣層進行交互,PoX是類似PoS的權益質押,二者交互過程如下:

圖:stacks各角色交互過程

STX礦工通過在比特幣區塊鏈上發送交易來參與領導人選舉,可驗證隨機函數VRF隨機選擇每輪的領導人 (同時給予較高的BTC出價更多權重), 領導人在Stacks鏈上寫入新的區塊。

STX 持有者可以參與共識,並通過參與一個名爲“Stacking”的流程獲得BTC獎勵。這個流程是用戶將他 們的STX鎖定一個獎勵周期 (大約兩周),運行或支持一個完整的節點,並通過STX交易在網絡上發送有 用的信息。積極參與Stacking的STX持有者將獲得該周期的比特幣獎勵。

1. PoX礦工在比特幣層上進行競標,以成爲下一個區塊的領導者。他們通過花費比特幣來參與競標,並且獲得STX代幣作爲獎勵。

2. 一旦PoX礦工贏得了領導者競標,他們將开始創建新的區塊並將其添加到Stacks層中。這個過程是通過鏈錨定實現的,即將Stacks區塊鏈中的信息與比特幣區塊鏈上的信息進行綁定。

3. 在Stacks層中,新的區塊包含了所有最新的交易和狀態變化。這些交易和狀態變化被廣播到整個網絡,並且由其他節點進行驗證和確認。

4. 一旦新的區塊被確認,它就會被添加到Stacks區塊鏈中,並且所有相關方都可以看到最新狀態。

Stacks核心層與比特幣層之間的交互是通過一種名爲“鏈錨定”的過程來實現的。鏈錨定是將Stacks區塊鏈中的信息與比特幣區塊鏈上的信息進行綁定的過程。這個過程確保了Stacks網絡中發生的所有交易和狀態變化都可以被追溯到比特幣區塊鏈上,並且可以被證明是由比特幣網絡所認可和保護的。

具體來說,每個Stacks區塊都包含一個指向前一個Stacks區塊和一個指向前一個比特幣區塊的哈希值。這個哈希值是通過將前一個比特幣區塊的哈希值與前一個Stacks區塊的哈希值進行組合而生成的。這樣,每個新的Stacks區塊都會在其頭部包含指向前一個比特幣區塊的哈希值,從而將兩個網絡綁定在一起。

具體舉個例子:

假設Alice是一個Stacks PoX礦工,她想要成爲下一個區塊的領導者。她可以通過在Stacks網絡上花費比特幣(BTC)來進行競標。她的出價越高,她成爲領導者的概率就越大。這個競標過程發生在Stacks鏈上,而新的區塊則寫入比特幣層。

一旦Alice贏得了領導者競標,她將开始創建新的區塊並將其添加到Stacks層中。作爲獎勵,Alice將獲得一定數量的STX代幣。這些STX代幣是由其他Stacks用戶支付的交易費用所組成,並且由於PoX機制,這些代幣是通過Alice花費BTC來獲得的。

總之,PoX與比特幣的PoW共識機制不同,但它使用已經挖掘出來的BTC而不是挖礦的電力作爲安全保障,並且使用STX代幣而不是BTC作爲礦工獎勵。

Nakamoto升級

Nakamoto升級是Stacks的下一個主要升級,預計在2023年Q4推出。這個升級意義重大,因爲它將引入五個重要功能。其中最值得關注的是:Stacks交易由比特幣網絡保護安全性。這個功能使Stacks交易更加安全和可靠,並且成爲真正意義上的Layer2而不是一條擁有自己獨立狀態的側鏈。其次,引入去中心化、雙向比特幣錨定(sBTC),可能推動解鎖價值數千億美元的“比特幣 DeFi 市場”。最後,4–5秒的出塊速度以及支持其他網絡的編程語言(比如Solidity ),大大提升了網絡性能,降低了开發者進入的難度,爲生態項目的爆發提供了條件。

根據Stacks 12月發布的白皮書中關於Nakamoto升級信息,更詳細的內容如下:

和BTC共享網絡安全性:使得Stacks交易能夠獲得比特幣的最終確認;大約經過100個比特幣區塊或大約一天的確認後,Stacks層上的交易將會被整個比特幣網絡的哈希算力所保護。這意味着,要撤銷這些交易,攻擊者需要攻擊整個比特幣網絡。這些交易在比特幣網絡上進行結算,並擁有比特幣的最終性。此外,Stacks層與比特幣網絡同時分叉,因此任何在Stacks層上的狀態都會自動跟隨比特幣的分叉。

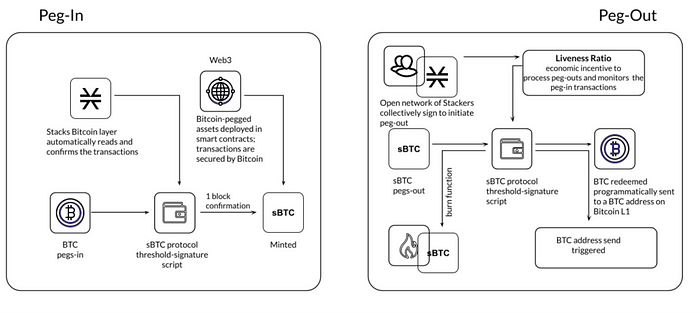

SBTC :引入一種新型的去中心化、非托管的比特幣掛鉤資產sBTC,使得智能合約能夠更快、更便宜地運行,而不會危及安全。這也使得Stacks層上的合約能夠通過掛鉤交易信任地寫入比特幣網絡。Stacks已經支持BTC原子交換,使比特幣地址能夠擁有並移動在Stacks層上定義的資產。已實現的Magic swaps和Catamaran swaps是比特幣L1和Stacks層上資產之間的無信任原子交換的例子。此外,用戶可以在比特幣地址上擁有Stacks層上的資產,例如STX、穩定幣和NFT,並通過比特幣L1交易進行轉移。

Clarity語言:Clarity語言一種用於可證明智能合約的安全、可判定語言。使用Clarity,开發人員可以在執行之前就能夠輸出執行結果,確定合約能夠做什么和不能做什么,Clarity語言對鏈上智能合約的安全性可以大幅提高。舉個例子,當前對某個合約進行籤名或者執行一筆轉账時,在確認之前就可以確定籤名操作在經過合約操作後你的账戶余額。截至2022年12月,已有5,000多個Clarity合約在Stacks層上部署。

比特幣狀態讀取:可以完整的讀取比特幣鏈的數據,支持讀取比特幣交易和狀態變化,並執行由比特幣交易觸發的智能合約。比特幣讀取功能可以使比特幣L1層網絡數據和L2層網絡數據保持同步。

快速出塊以及定制化子網支持多種开發語言:目前出塊時間爲10分鐘,升級後利用拜佔庭共識可以達到4–5秒的出塊速度,打破了BTC 10分鐘出塊的限制,在比特幣每次出塊時將交易哈希寫入比特幣保證網絡安全。此外,可擴展性層如子網可以在性能和去中心化方面做出與Stacks 主網不同的權衡。子網可以支持其他編程語言和執行環境(例如以太坊的 Solidity 和 EVM),這使得所有以太坊智能合約都可以使用比特幣錨定的資產,並在比特幣鏈上結算。

SBTC

SBTC是Nakamoto網絡升級中的核心產品,當BTC L2 網絡建立後,鏈上如果缺乏原生資產,二層網絡的金融生態是無法運行的,而SBTC則解決了這個問題,可以支持去中心化的Bitcoin 借貸、Bitcoin 支持的穩定幣等等。同時,SBTC相較於當前BTC 錨定幣方案,具有更加去中心化以及更加原生錨定的特點,可以從BTC錨定幣市場中獲得一定份額,有望大大增加Stacks網絡的TVL以及用戶量。

SBTC的特點在於,SBTC的驗證者是由動態變化的籤名者組成的去中心化集合,它打破了BTC多籤地址最多15個以及無法更換籤名人的中心化困境。另外一方面,作爲Stacks二層網絡的核心資產,劣勢是在ETH生態缺乏主流應用的激勵支持,優勢是會獲得Stacks網絡所有DeFi應用的激勵。最後,基於SBTC的穩定幣,也爲SBTC的市值提供了想象空間。

圖:SBTC錨定/解鎖過程

BTC錨定資產的基本原理是:

Lock-Mint

在 BTC 鏈上鎖定 BTC,目標鏈上鑄造錨定資產Burn-Unlock

在目標鏈上銷毀錨定資產,在 BTC 鏈上釋放 BTC

由於 BTC 鏈不具備圖靈完備性,在 BTC 鏈上鎖定 BTC 的環節,需要通過一個托管账戶來完成,該托管账戶由見證人來管理;當 Burn 交易發生時,必須由見證人手動去完成 Unlock 環節。

BTC 錨定幣應用鏈具有圖靈完備性的(比如WBTC在ETH鏈),所以在 Lock-Mint 環節上。可以選擇在目標鏈上部署 BTC 輕節點合約,當用戶把 Lock 交易傳遞給輕節點合約時,進行合約驗證並執行 Mint 動作,也可以選擇依舊靠見證人驗證 Lock 交易並執行 Mint 。

BTC錨定資產設計的關鍵點在於見證人機制,這決定了錨定幣是中心化方案還是去中心化方案,以及資產的安全性。

SBTC的Mint以及Burn具體過程如下:

用戶想要將BTC轉換爲SBTC時,他們需要將BTC發送到一個多籤地址,並在Stacks網絡上發起一個交易。這個交易會觸發一個智能合約,該合約會向多籤地址發送BTC,並在Stacks網絡上創建相應數量的SBTC資產。當用戶想要將SBTC轉換回BTC時,他們需要向智能合約發送一條消息,並在Stacks網絡上發起另一個交易。這個交易會觸發另一個智能合約,該合約會銷毀相應數量的SBTC資產,並向用戶發送相應數量的BTC。

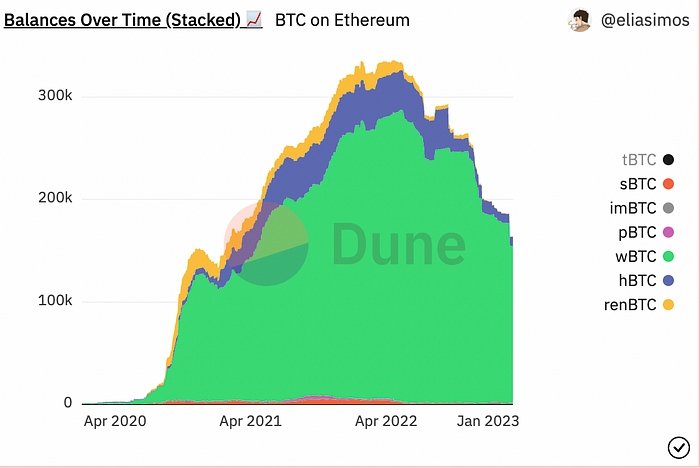

以太坊鏈上BTC 錨定幣分析

圖:以太坊鏈上BTC錨定幣情況

2020–04–01 2500 BTC

2022–05–01 334,541 BTC +133.8X

DeFi Summer 對TVL的追逐,帶來了BTC 錨定幣的快速增長,BTC 錨定幣流通市值峰值對BTC市值佔比約爲 1.57%。WBTC 市值佔比最大 83%,HBTC 市值佔比第二 11.5%。中心化 BTC錨定幣佔比95%以上,去中心化方案中 REN BTC規模最大,佔比2%左右;2020年11月REN BTC佔比到達過15%。

Stacks和RSK比較

Stacks和老牌BTC二層項目RSK都是基於比特幣的智能合約平台,它們都旨在擴展比特幣的功能和應用場景。以下是Stacks相對於RSK的一些優勢:

更深入的與比特幣的連接:Stacks層與比特幣主鏈之間的連接更加深入和緊密。具體來說,Stacks層使用了一種技術來實現智能合約功能,這使得Stacks層可以直接使用比特幣作爲其資產或貨幣,並且可以在比特幣主鏈上結算交易。這種設計使得Stacks層更加緊密地與比特幣主鏈相連,並且可以更好地利用比特幣的安全性和穩定性。

更高效的智能合約執行:Stacks層採用了一種名爲Clarity的新型智能合約編程語言,它旨在提高智能合約的可靠性、安全性和可審計性。Clarity語言具有簡潔、清晰、可預測和易於審計等優點,這使得智能合約執行更加高效和可靠。

更好的去中心化治理:Stacks層採用了去中心化治理模式,這意味着社區成員可以參與到平台決策中來。未來,Stacks層將繼續推進去中心化治理,並爲社區成員提供更多參與機會。而RSK治理模式是通過5個席位組成的治理委員會來代表社區參與。

更廣泛的生態系統支持:Stacks生態系統正在積極發展,並且已經吸引了許多知名項目和公司加入其中。例如,Blockstack PBC(現在改名爲Hiro Systems)是Stacks生態系統中最重要的項目之一,它已經开發出了許多基於Stack

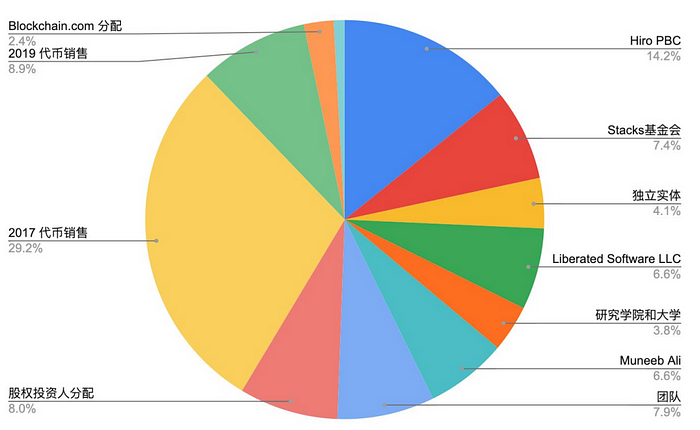

3.代幣經濟模型

STX 代幣總供應量上限爲 18.18億,目前流通量約爲 13.6 億。

Stacks加密貨幣的創世區塊中有13.2億個STX。這些STX在2017年和2019年通過幾次發行進行了 分發。 2017年發行的STX價格爲0.12美元,2019年的發行價格爲0.25美元,2019年的SEC合規發行價格爲0.30美元。

挖礦獎勵的分配爲前4年1000 STX/區塊, 後續4年500 STX/區塊, 此後4年250 STX/區塊,然後是永久性125 STX/區塊。分配給創始人和員工的STX遵循3年解鎖。

https://gaia.blockstack.org/hub/1Eo6q4qLMcSSpkhoUADxRAGZhgUyjVEVcK/stacks-zh.pdf

圖:STX代幣分配

質押獎勵(stacking):一種質押機制,用戶可以通過質押他們的STX來保證網絡的安全性同時可賺取 STX。質押獎勵根據質押的 STX 數量和整體網絡參與率而有所不同。持有者可以選擇不同的 Stacking 周期,以獲得不同的獎勵。通常,較長的 Stacking 周期將提供更高的獎勵。獎勵的大小取決於鎖定的代幣數量和 Stacking 周期的長度。參與者將在 Stacking 周期結束時獲得獎勵。獎勵以 STX 的形式支付,並存儲在參與者的錢包中。Stacking 周期的長度爲大約 1,800 個區塊,大約爲 2 周。在每個 Stacking 周期結束時,參與者可以選擇繼續 Stacking 或退出 Stacking。

流動性挖礦:除了質押獎勵外,用戶還可以通過向 Stacks DEX(Stacks 區塊鏈上的去中心化交易所)提供流動性來賺取 STX。

治理:STX 持有者對 Stacks 區塊鏈擁有治理權,能夠對網絡的提案和變更進行投票。

銷毀機制:Stacks 區塊鏈上的部分交易費用被銷毀,隨着時間的推移減少了 STX 的整體供應量。

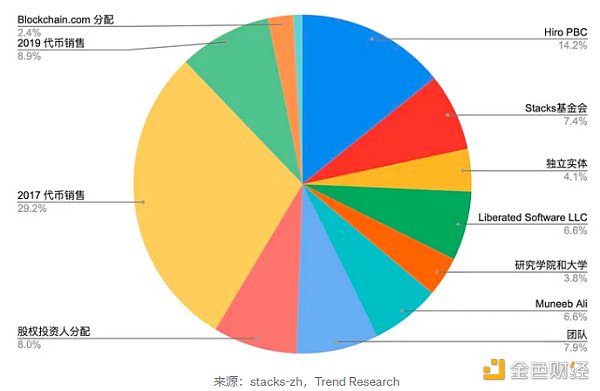

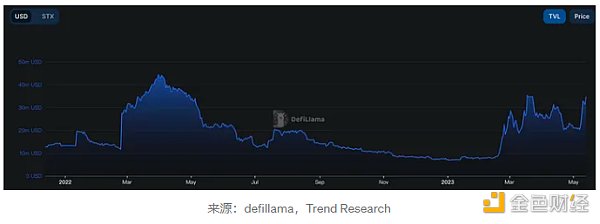

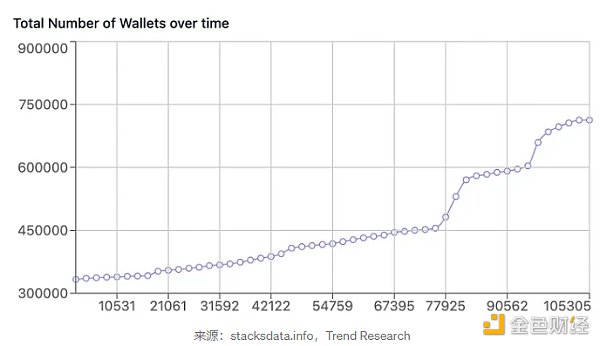

4.網絡及用戶狀態

圖:Stacks TVL變化

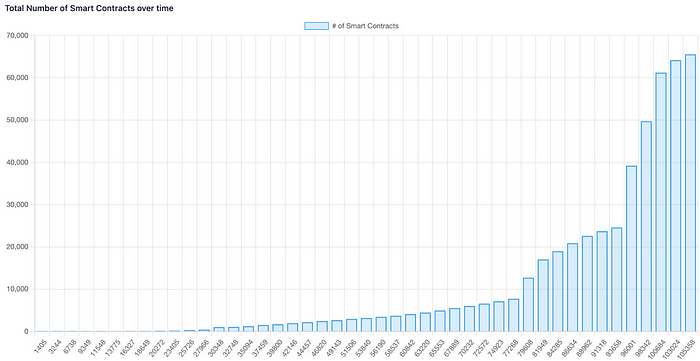

圖:Stacks合約部署數量

相較於以太坊二層,Stacks的體量還非常小,無論是TVL還是活躍地址數量。

22年Q4和23年Stacks網絡地址數量大幅增長,主要得益於BNS域名注冊和BTC生態火熱。

合約部署數量在2023年上半年激增,生態發展前景有比較樂觀預期。

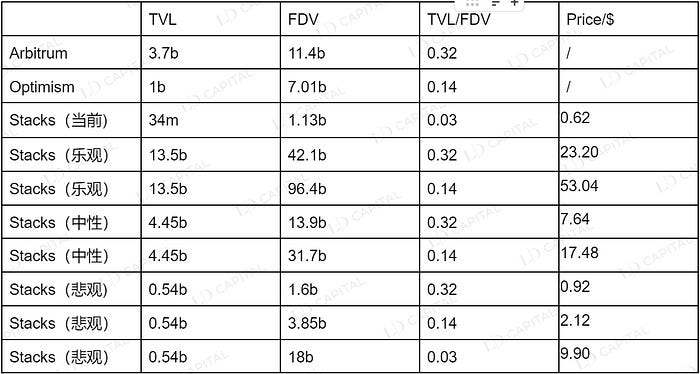

5.BTC的L2項目存在巨大發展空間

目前通過各個方案跨鏈至以太坊網絡的BTC數量約爲16.5萬枚,BTC持幣地址前100標記被幣安交易所的地址BTC持幣總量爲37.5萬枚BTC。愿意承擔中心化托管風險的BTC持有人對BTC L2的接受度也相對較高,據此推測BTC L2 TVL在樂觀的情況下能夠達到50萬枚BTC級別。

而目前Stacks的上的BTC總量僅2700+枚,尚未釋放BTC潛在價值,BTC L2還存在巨大的發展空間。若BTC L2 TVL能夠達到50萬枚BTC,那么以當前BTC價格計算,將釋放135億美元價值,是目前以太坊二層TVL的3.7倍。Stacks作爲比特幣二層生態最繁榮二層項目可能是最大受益者。

ETH TVL / ETH L2 TVL(主要爲Arbitrum,Optimism)約爲11.38。

BTC TVL(BTC FDV) / BTC L2 TVL(包括Stacks,Rootstock)約爲17,074。

ETH FDV / ETH L2 FDV (主要爲Arbitrum,Optimism)約爲 11.72。

BTC FDV / BTC L2 FDV (包括Stacks,Rootstock)約爲 441.32。

從簡單的TVL和FDV對比來看,相對以太坊二層項目,由於目前比特幣二層生態尚未發展起來,因此存在高估的情況,主要原因是市場對比特幣二層賽道預期比較高。

以當前以太坊二層項目Arbitrum和Optimism的TVL/FDV值作爲參考值,對Stacks進行估值。

TVL預測分爲樂觀、中性和悲觀情況。樂觀情況下,以TVL能夠達到50萬枚BTC,即以太坊跨鏈錨定BTC數量和中心化交易所Binance標記地址BTC數量總和;中性情況下,達到以太坊BTC錨定數量;悲觀情況下,達到2萬枚BTC。

6.團隊成員及其最近動態介紹

在初期,Stacks背後主要公司爲Blockstack PBC,目前已經更名爲Hiro Systems PBC(簡稱Hiro)。Muneeb Ali爲Hiro創始人,項目團隊的主要成員擁有多年分布式系統領域的研發經驗,其中包括 6 位分布式系統領域博士,2 位獲得美國「總統職業獎」的科學家。

Stacks生態核心成員

Muneeb Ali,Stacks聯合創始人,Hiro CEO,是普林斯頓大學的計算機博士,專注於研究搭建分布式應用的全棧解決方案。他曾在TEDx等論壇上發表演講,傳播加密數字貨幣、區塊鏈,並撰寫了大量相關主題的學術刊物與白皮書。目前推特狀態活躍,關於產品更新和發展規劃也大多來源於Muneeb。

Jude Nelson,Stacks的首席技術官(CTO),前Hiro工程合夥人,從普林斯頓大學獲得了計算機科學博士學位,曾是PlanetLab的核心成員,該實驗室因實現進行行星尺度實驗和部署獲得了ACM Test of Time獎。他的研究涵蓋了光與存儲系統和CDN。Vim使用超過十年。在過去一年中,是stacks github主要貢獻者之一,提交了1,273 contributions。

Aaron Blankstein,Stacks的首席安全官(CSO),在2017年獲得博士學位後加入了Blockstack工程團隊。他在普林斯頓大學和麻省理工大學學習計算機科學。其研究涵蓋了多個主題,主要集中在Web應用程序性能,緩存算法,編譯器和應用密碼學上。他對CONIKS的研究在2017年獲得了Caspar Bowden隱私增強技術獎。Emacs使用已有10余年。過去一年,Araron提交了581次contributions。

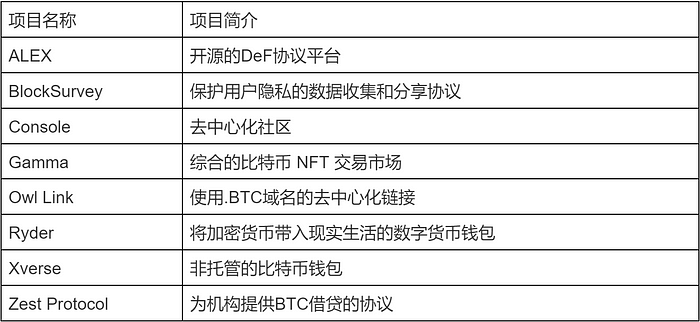

7.开發、生態項目狀態

Stacks 最早是由比特幣建設者發起的开源項目,其背後的开發人員在基於比特幣網絡構建應用程序和協議方面擁有豐富的經驗,現在有 30 多個獨立實體和开發人員,Stacks是目前BTC L2 項目中生態最爲最豐富的。截止2023年3月,官方網站總共列出的項目數量爲88個,重點項目爲8個。

Stacks 官方網站所列重點項目

具體項目信息可在官網查詢:https://www.stacks.co/explore/discover-apps

而根據 Stacks 創始人 muneeb 2023年2月在推特上的最新分享,則重點提到了以下幾個賽道及項目:

Stacks L2 上的 NFT:如 Gamma.io 和 Satoshibles

Stacks 的錢包應用:Xverse 和 Hiro Wallet

Stacks L2上的DeFi: ALEX 和 Arkadiko Protocol

由於錢包和NFT交易市場並沒有發幣,這裏重點介紹兩個DeFi協議:ALEX 和 Arkadiko Protocol。

Alex Lab

Alex Lab是Stacks生態第一大DeFi應用,產品功能豐富,包括借貸LaunchPad,借貸,DEX,訂單簿,永續合約等。同時,Alex Lab和包括錢包在內的其他生態开發着互動頻繁,社區認可度較高。最後,考慮到Stacks的开發語言爲Clarity,以太坊或者其他生態开發着進入Stacks生態門檻較高,所以短期來看Alex 在Stacks生態已建立起護城河,並且這種領先地位會隨着Stacks生態項目的增加而擴大。

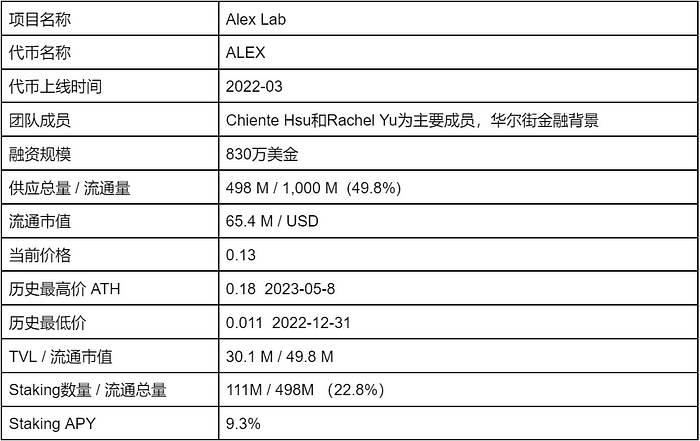

數據更新日期:2023–05–10

近期重大更新:

1.產品上新:訂單簿測試網已上线

2.產品上新:跨鏈的永續合約即將上线

3.產品計劃:將支持Ordinals協議並支持BTC上的NFT交易(具體計劃未來幾周Medium發布)

4.代幣釋放:ALEX釋放預計將於區塊高度 103,825後減半

5.融資:完成250萬美元战略輪融資,Trust Machines和Gossamer Capital參投

團隊:

Chiente Hsu ,首席執行官(CEO),博士學位,曾投身於量化投資領域,曾擔任瑞士信貸阿爾法策略全球主管和摩根士丹利量化投資策略研究全球主管。

Rachel Yu,聯合創始人,理學碩士,是高盛(Goldman Sachs)和摩根大通亞洲(JP Morgan Asia)的校友,她領導了中國機構銷售團隊。在成功建立高頻數據和機器學習交易公司後,她共同創立了ALEX。

Chiente和Rachel幾乎參與了金融業的每一個領域 — — Alex Lab开發由超過15名金融工程、智能合約开發和加密貨幣內部人士的專家組成。

產品:

LaunchPad:目前IDO打新過兩個項目,分別是:ALEX — 2022–01–19 以及 BANANA (Bitcoin Monkey,類似於BAYC)。主要是Stacks生態項目缺乏,發幣的項目更加稀少,LaunchPad功能並未展現出太多生態貢獻力。

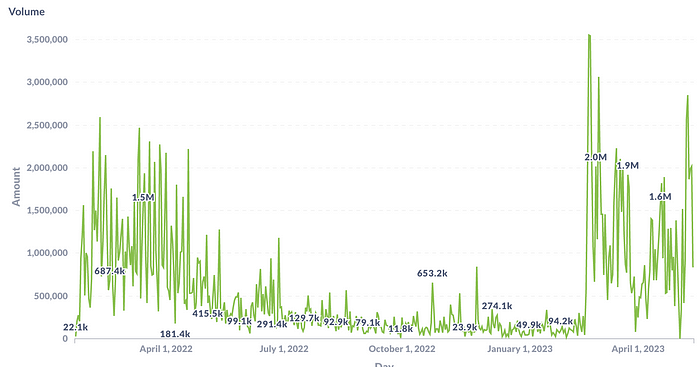

圖:Alex Labs交易量

swap:目前支持12個幣種的兌換,最新日交易額爲0.8M ,2月隨着BTC L2概念的熱度增加,日交易量較1月大幅提升,並且在2月19日達到最高單日交易量3.5M,最主要交易量集中在STX以及ALX相關交易對。隨後,隨着ALEX代幣上线中心化交易所,鏈上交易量有所下降。缺乏大市值交易標的不僅是ALEX面臨的問題,也是整個BTC L2生態面臨的問題。由於BRC20熱度,Alex Labs將上线BRC20交易所。

流動性池(Pool):支持13個流動池,其中最大的流動池爲 STX — ALEX。

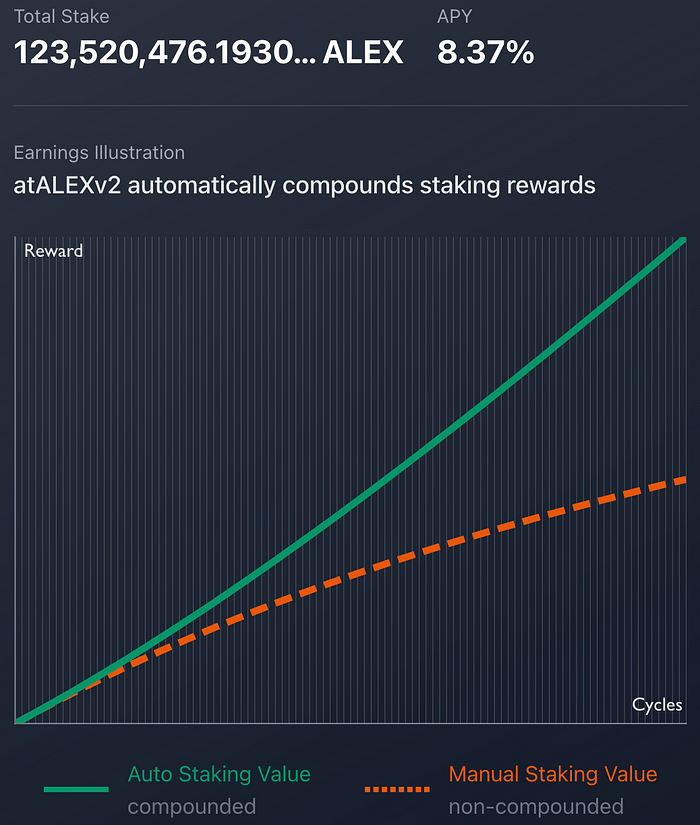

圖:Alex staking 頁面

Staking:Staking年化收益和質押周期以及是否選擇自動質押獲取復利有關系,從上圖可以看出總質押量爲1.23億個。約每4天爲一個最小質押周期,獲得最大年化收益需要質押 100個周期(約100天),同時Staking收益也要參與復利自動質押。

Farm:將流動性池的LP Token質押可以獲得ALEX獎勵,同時獲得APower,APower是獲得LaunchPad額度的衡量指標。目前支持5種LP Token,年化收益在34%-57%不等。

訂單簿功能:目前處於Beta測試版本,產品頁面UI設計以及體驗流暢度均比較好。

經濟模型

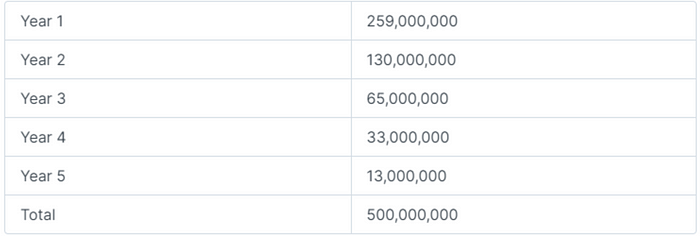

代幣總量1,000,000,000枚。

20% 給基金會,分配給社區儲備池以支持 ALEX 的生態系統、早期採用者和未來發展

50% 保留給社區staking或提供流動性代幣以賺取 $ALEX

30% 給員工、顧問和早期投資者和創始團隊

Alex Labs規定了社區部分每年的ALEX新增流通總量上限:

圖:社區部分每年新增流通量上限

Arkadiko Protocal

Arkadiko是一個類似於Make Dao的穩定比協議,產品目標是提高Stacks網絡上資產流動性,通過超額抵押Stacks上的資產獲得穩定幣USDA,並推動USDA在比特幣二層網絡的發展。

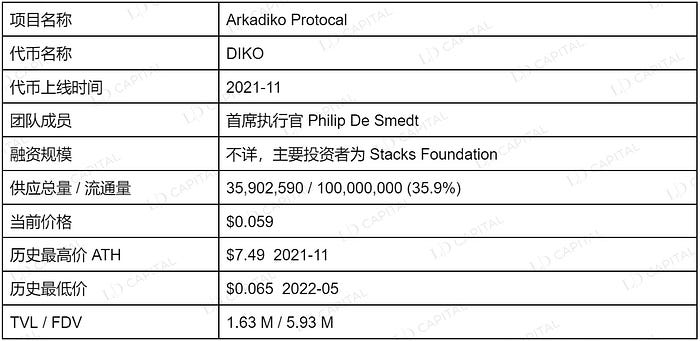

項目基本信息 數據更新日期:2023–05–13

近期重大更新

1. Stacks 2.1發布,Arkadiko完成集成後,將支持用戶在使用STX鑄造USDA的同時獲得STX 的Staking收益。

2.重啓了穩定幣流動池,增加USDA的流動性和穩定性。

3.2023年2月底發布了新的路线圖,路线圖中表示正在計劃代幣經濟升級,減少Diko的拋壓。

產品

相比較Alex Lab,Arkadiko Protocal的產品專注於穩定幣,其他功能模塊起到輔助作用。對比以太坊上穩定幣項目,目前Arkadiko的產品各項數據表現,2023年第四季度Stacks的SBTC上线後將會給Arkadiko 的穩定幣鑄造提供足夠抵押物,才有機會迎來快速增長期。

SWAP :目前支持7個幣種對的交易,主要以USDA,STX以及XBTC爲主,流動池TVL爲239萬USD,整體規模較小。

Borrow(借貸):目前支持STX,XBTC以及ALEX借貸 USDA。

Stake:目前支持stDiko,USDA以及流動池中的LP參與質押,除了stDiko年化收益爲7.4%,其他年化在50%-76.03%不等,且穩定在較高的年化的水平。

Governance(治理):目前共完成了22項提案,最新正在進行的一項提案爲集合 Stacks 2.1。

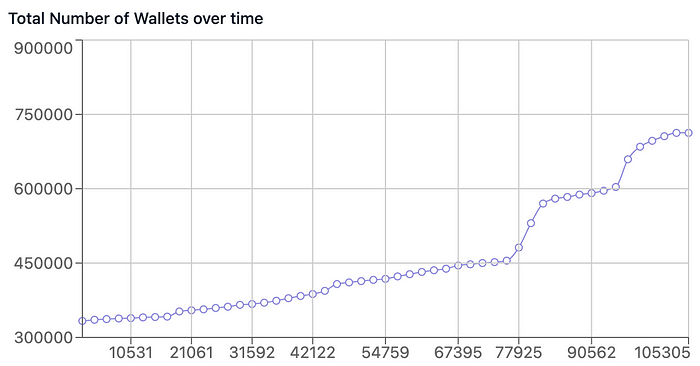

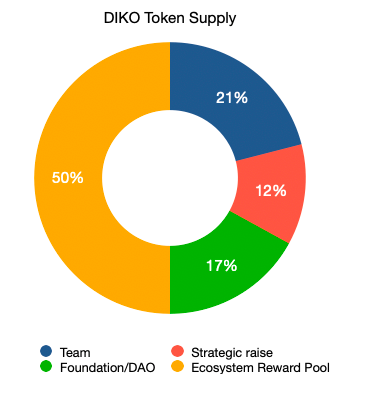

經濟模型 圖:代幣分配

代幣總量爲100,000,000代幣。

21% 團隊 — — 4 年歸屬,在 6 個月鎖定期後每月解鎖。

12% 战略籌資 — — 4 年歸屬,在 6 個月鎖定期後每月解鎖。

17 % Arkadiko Foundation Treasury — — 基金會持有的鎖定代幣,具體釋放根據用途。

50% 的生態系統獎勵池 — 作爲用戶爲協議提供流動性的激勵。

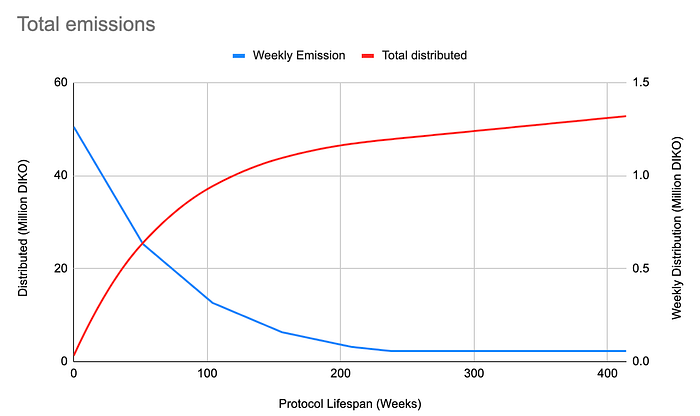

圖:代幣釋放

第一周釋放量約爲130萬DIKO,之後每兩周減少2%,目前流通量 35,902,590 ,佔代幣總量的 35.9%。

總結

Stacks Labs是目前生態發展最繁榮的比特幣二層項目,盡管目前TVL和活躍地址數據遠遠低於以太坊二層項目,但比特幣二層發展空間巨大。Stacks將在2023 Q4進行Nakamoto升級,本次升級將引入五個重要功能。其中最值得關注的是:Stacks交易由比特幣網絡保護安全性。這個功能使Stacks交易更加安全和可靠,並且成爲真正意義上的Layer2而不是一條擁有自己獨立狀態的側鏈。其次,引入去中心化、雙向比特幣錨定(sBTC),可能推動解鎖價值數千億美元的“比特幣 DeFi 市場”。最後,4–5秒的出塊速度以及支持其他網絡的編程語言(比如Solidity ),大大提升了網絡性能,降低了开發者進入的難度,爲生態項目的爆發提供了條件。

Alex作爲Stacks生態第一大DEX產品,ALEX的產品豐富且使用體驗比較好團隊具有很好的工程交付能力。從未來產品更新來看,團隊善於抓住熱點(支持Ordinals NFT交易), 發展方向規劃清晰。

不過目前也面臨兩個重要的問題:

一是可交易標的少,和以太坊及其他生態相比無論是TVL還是活躍用戶,均處於較低水平。

其次交易確認極慢,進行一次 SWAP 交互需要等待4個BTC區塊,平均需要40分鐘,需要等待 Stacks Q4 季度的升級才能解決,區塊時間預計縮短到4–5秒。

整體上來說,盡管面臨各種問題,Alex Lab仍然是一個優秀的產品,BTC L2 爆發之後,ALEX會獲得前期各個項目代幣發行以及交易的紅利。

而Arkadiko Protocal 是一個在Stacks上线較早且一直持續开發的穩定幣項目,團隊技術能力較好,和Stacks官方以及現有的生態項目合作密切。但是目前主要抵押物爲STX,總市值較低;同時穩定幣USDA也面臨生態不健全,應用場景少的問題。最終導致 USDA並未形成應用規模,等待Stacks SBTC的發布,預計可以爲USDA提供足夠的抵押物,同時隨着Stacks二層應用的逐漸豐富,可以期待 USDA 在未來的穩定幣市場中(尤其比特幣二層網絡)補獲一定的市場份額。

標題:LD Capital:BTC二層網絡之Stacks

地址:https://www.coinsdeep.com/article/13371.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。