從礦工到質押者:質押如何保障以太坊區塊鏈安全

發表於 2024-07-31 15:27 作者: 金色財經

來源:Grayscale;編譯:陶朱,金色財經

公共區塊鏈的一大特徵是它們能夠在沒有任何中央權威的情況下運行。爲了實現這一點——同時也管理其網絡的運作方式——它們採用了一套算法和經濟激勵措施,統稱爲共識機制。

比特幣網絡由礦工通過工作量證明 (PoW) 共識機制保護,而以太坊則由質押者通過權益證明 (PoS) 共識機制保護。與礦工通過計算能力保護網絡的 PoW 不同,PoS 要求質押者通過將其代幣資本置於風險之中來展示“參與其中”的決心。

質押者通過維護區塊鏈所提供的服務獲得獎勵。因此,質押資產並驗證交易的代幣持有者可以產生收入。然而,相對於代幣價格波動,質押獎勵通常較小,價格波動應被視爲大多數加密資產投資的主要風險和潛在回報來源。

公共區塊鏈提供了一種組織數字商務的新方式,它基於沒有任何中央機構的开放式架構平台。與由董事會監督並受其所在國家法律管轄的公司不同,公共區塊鏈是全球分散的計算機網絡,通過加密和經濟激勵措施進行保護。用於協調經濟激勵措施和保持網絡正常運轉的機制可以說是這項新技術的核心創新。

權益證明與工作量證明

區塊鏈在其網絡中的每個節點上存儲相同的信息。[1] 爲了就網絡上存儲的正確信息達成一致,節點必須在沒有中央權威機構幫助的情況下達成共識。 爲了管理這一過程,每個公共區塊鏈都包含一個“共識機制”:一種基於經濟激勵的規範決策算法,使節點達成一致。[2]

比特幣的共識機制稱爲工作量證明 (PoW)。 在 PoW 下,被稱爲礦工的專業服務提供商競爭解決計算問題,獲勝的礦工獲得更新區塊鏈並獲得代幣獎勵的權利。[3] 這些難題是通過蠻力(即通過反復猜測)解決的,因此需要大量資源,包括前期資本支出和持續的電力成本。 因此,解決難題可以向其他網絡參與者證明獲勝的礦工具有既得經濟利益並且可以信任更新鏈條。 礦工通過他們的服務獲得代幣獎勵。

以太坊最初使用相同的 PoW 算法,但在 2022 年過渡到新的共識機制,即權益證明 (PoS)。這種方法也依賴於經濟激勵;然而,網絡參與者不是解決能源密集型的計算問題,而是通過“質押”以太坊區塊鏈上的原生代幣 Ether 來展示他們的既得經濟利益。質押者負責驗證交易和更新區塊鏈。那些正確履行這些職責的人會得到額外的代幣獎勵,而那些違背鏈利益的人會看到他們的獎勵被“削減”(即受到懲罰和減少)。因爲質押者的經濟利益與鏈的健康運作一致——他們有“參與其中”的利益——所以可以信任他們來驗證交易和更新網絡。與挖礦不同,質押消耗少量電力[4],一些人認爲這是一種更環保的區塊鏈共識方法。

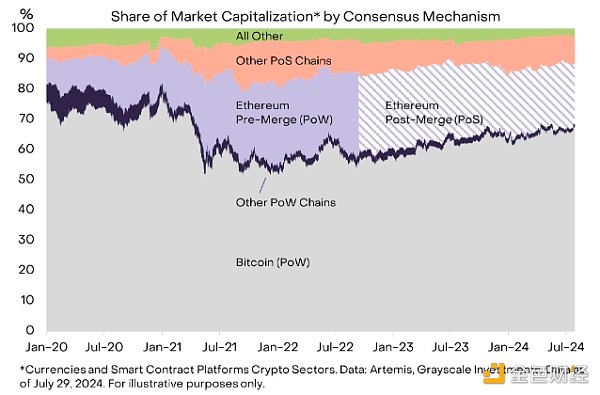

盡管比特幣仍然是按市值計算最大的公共區塊鏈,但 PoS 網絡已經越來越受歡迎。例如,我們的貨幣加密板塊和智能合約平台加密板塊中超過一半的協議都使用了 PoS 共識機制。按市值計算,基於 PoS 的區塊鏈約佔這些加密板塊總市值的 30%,佔除比特幣以外的市值的 90%(圖表 1)。

圖 1:除比特幣外,PoS 現在是主流共識機制

以太坊交易和權益持有者的角色

在以太坊這樣的 PoS 區塊鏈上,質押者負責驗證所有交易是否符合網絡規則。沒有這項服務,區塊鏈就無法運行。

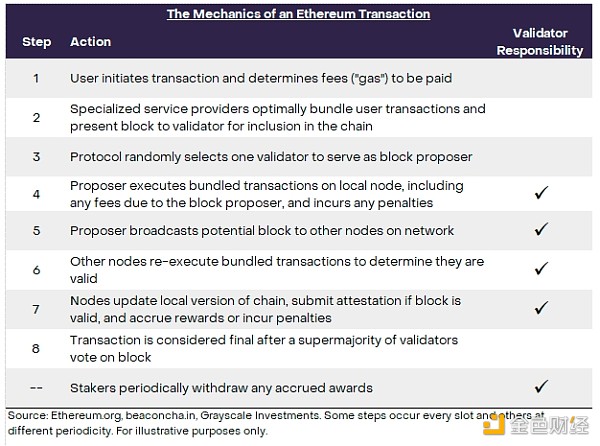

爲了更好地理解質押者的角色,考慮以太坊交易的機制會有所幫助。如圖 2 中的程式化描述所示,以太坊交易大約涉及八個步驟(圖 2)。雖然用戶啓動該過程,並且某些步驟可能涉及其他專門服務提供商[5],但大多數步驟都需要驗證器節點的積極參與。由於所有以太坊交易(或其他狀態變化)都是通過驗證器節點的協調操作進行的,因此實際上,質押者負責運行區塊鏈。

圖表 2:驗證者節點負責處理交易

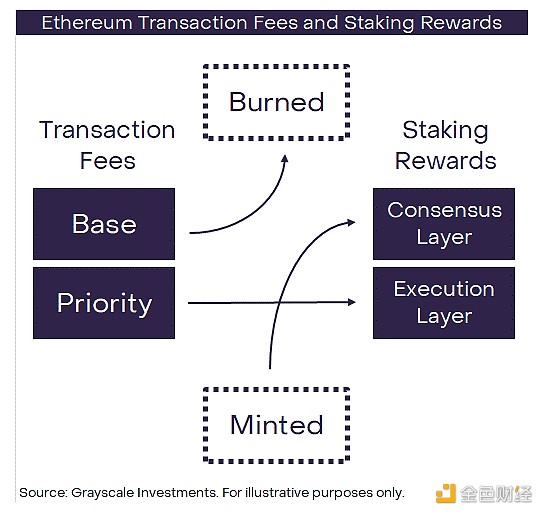

通過提供這些服務,質押者以額外代幣的形式獲得獎勵,這些獎勵來自用戶支付的費用和新發行的代幣。在以太坊上,費用分爲基本費用和優先費用(“小費”)。網絡會自動銷毀作爲基本費用支付的以太坊,旨在通過減少代幣供應量使所有用戶受益。質押者除了新發行的以太坊外,還能獲得優先費用[6](圖 3)。以太坊質押涉及各種其他復雜性,本文未作討論;有關更多詳細信息,請參閱技術附錄。

圖 3:以太坊質押獎勵來自優先費和新發行

質押獎勵和收入

由於代幣獎勵,質押者可以從其資產中獲得潛在收入。在傳統市場中,最好的類比可能是農業用地。土地本身具有市場價值,其價格可能會隨着時間的推移而上漲或下跌,但也可以通過種植農作物來提高生產效率。就像質押獎勵是驗證區塊鏈服務的報酬一樣,農作物可以被視爲耕種農業用地服務的報酬。在這兩種情況下,資產所有者都在提供有用的服務並產生服務收入。

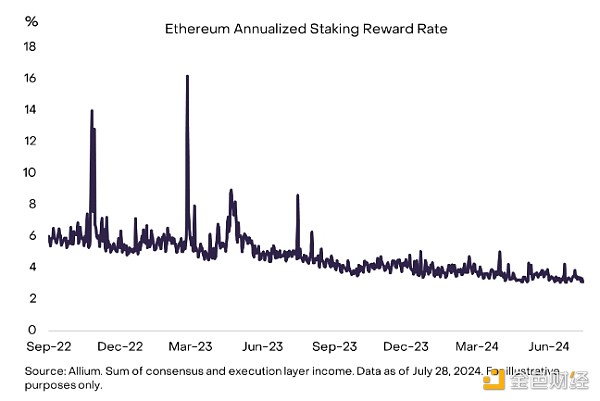

以太坊質押者目前的平均獎勵率爲 3.1%(圖 4)。[7] 根據數據提供商 Allium 的計算,隨着以太坊供應份額的增加(當質押供應下降時,協議會提供更高的獎勵率來激勵質押活動),以太坊的質押獎勵率隨着時間的推移呈下降趨勢。質押獎勵的日常變化也反映了網絡擁塞和優先級費用的變化:當網絡流量增加時,用戶通常會支付更高的費用來確認他們的交易。

圖 4:以太坊質押者目前的年化回報率約爲 3%

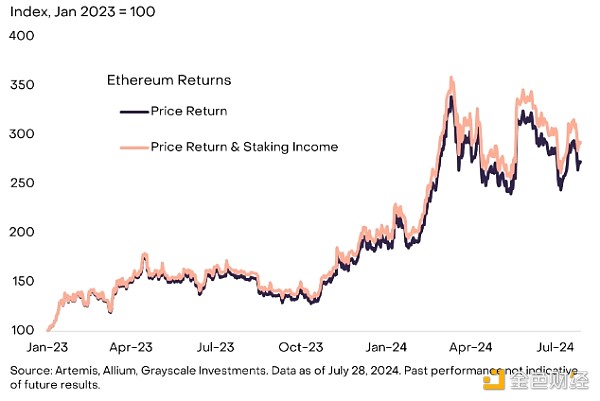

對於質押代幣並提供驗證服務的以太坊持有者來說,質押獎勵可以被視爲一種收入來源。例如,自 2023 年初以來,以太坊現貨價格上漲了 173%。[8] 在此期間,我們估計質押獎勵年化平均約爲 4.5%。[9] 因此,以太坊質押者的假設回報率(包括價格回報和質押收入)將爲 192%(圖表 5)[10]。計算假設質押者正確履行了其職責(即獲得所有獎勵且沒有遭遇削減)並且沒有支付任何第三方費用。[11] 在實踐中,以太坊質押者獲得的收入將取決於這些假設。

圖 5:質押獎勵可視爲資產收入

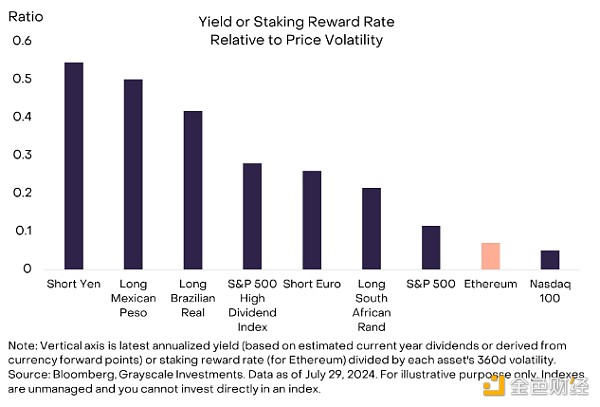

盡管與其他資產相比,質押獎勵可以逐步增加代幣持有者的回報,但以太坊的質押回報率在其波動性背景下相對較低。換句話說,投資者應該將代幣價格本身,而不是質押獎勵,視爲風險和潛在回報的主要來源。例如,圖表 6 顯示了以太坊相對於其波動性的質押回報率,與各種貨幣市場的“套利交易”和某些股票指數的股息收益率相比。主要爲收入而持有的投資通常相對於其價格波動具有較高的收益率(否則價格變動帶來的收益/損失將壓倒收入回報)。以太坊相對於其價格波動的質押回報率相對較低——與美國股票指數的股息收益率相當。這些類型的投資通常主要是爲了從價格升值中獲得潛在的資本收益,而不是收入回報。

圖 6:與資產的波動性相比,以太坊的質押獎勵適中

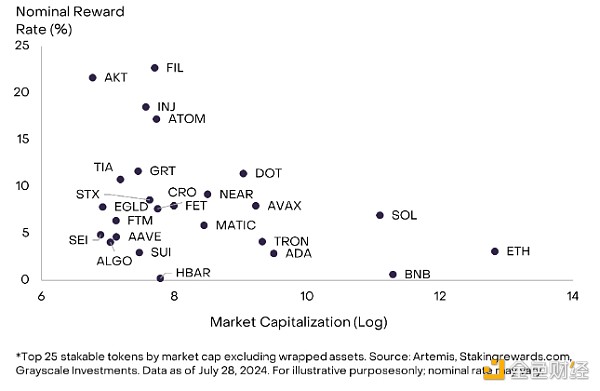

不同 PoS 區塊鏈的質押回報率差異很大。例如,幾個較小的網絡(按市值計算)提供 10%-20% 的名義質押回報率(圖 7)。但是,請記住,質押獎勵通常通過交易費和新發行的代幣的組合來提供資金。在許多情況下,高質押回報率只有在代幣供應通脹率高的情況下才有可能,這可能會對價格回報產生影響。因此,投資者還應該考慮實際(經通脹調整後的)質押回報率(就像分析師通常在債券市場或貨幣市場的背景下考慮實際利率一樣)。以太坊的供應增長接近於零,因此其名義和實際質押回報率大致相同——約爲 3%。相比之下,雖然 Filecoin (FIL) 提供 23% 的名義質押回報率,但預計流通供應量將在未來一年內增加 20%[12],這意味着實際質押回報率僅爲 3%(圖 7)。

圖 7:高名義回報率通常與高通脹相伴

利害關系

共識機制之於區塊鏈,就如同法律和產權之於傳統商業企業:兩者缺一不可。隨着加密行業的發展,Grayscale Research 預計 PoS 共識和質押將成爲生態系統中越來越重要的一部分。盡管與加密資產價格波動相比,質押回報率通常較低,但隨着時間的推移,它們可以成爲額外收入的來源,因此許多代幣持有者愿意充當驗證者來獲得這些獎勵。

技術附錄

雖然概念上很簡單,但在實踐中,質押涉及額外的復雜性,其中幾個將在下文討論。

四種質押方式

有四種質押以太坊的方式:Solo Home Staking、Staking as a Service、Pooled Staking 和 Centralized Exchanges。Solo Home Staking 是最有影響力和最無需信任的方法,提供完全控制和獎勵,但需要至少 32 個 Ether、一台專用計算機和一些技術知識,以增強網絡去中心化。以上討論從 Solo Staking 的角度進行。質押即服務允許用戶委托硬件管理,同時獲得原生區塊獎勵,需要 32 個以太坊,提現密鑰通常由用戶保留。池化質押允許用戶質押任意數量的以太坊,通過涉及第三方解決方案和流動性代幣的簡化流程獲得獎勵,允許輕松退出,但承擔第三方風險。中心化交易所提供最少的監督和努力,適合那些不愿意自我托管的人,但涉及更高的信任假設和中心化風險,整合大量以太坊池並提供賺取收益的後備選項。

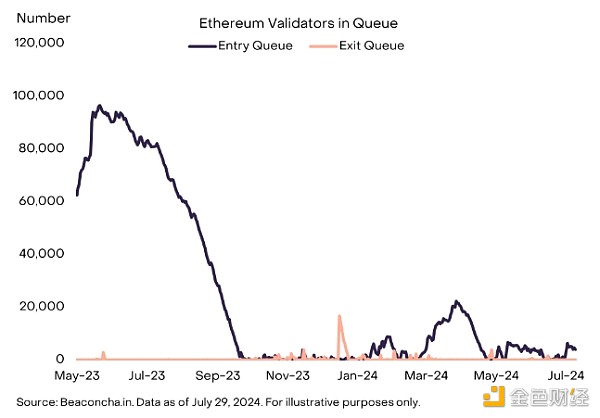

綁定/解除綁定隊列

以太坊中的綁定/解除綁定隊列涉及驗證者等待开始質押或解除質押,因爲網絡每個時期的處理速率限制稱爲流失(圖表 8)。這些隊列保護以太坊 PoS 共識的穩定性。如果驗證者加入的速度快於處理速度,隊列持續時間會增加,如果驗證者加入的速度減少,隊列持續時間會減少。 Churn 是每個 epoch 中驗證者進入或退出的速率限制,根據活躍驗證者的數量進行調整,以保持共識穩定性。一個 epoch 是 32 個 slot 的時間段,每個 slot 長 12 秒,總計 6.4 分鐘,在此期間驗證者提出並證明區塊。Sweep 是指資金退出驗證者隊列並可提取後提取到指定地址所需的時間;驗證者越多,Sweep 延遲越長。

圖 8:驗證者通常必須等待進入和退出

流動性質押衍生品

流動性質押衍生品 (LSD) 的創建是爲了解決質押 Ether 的鎖定性質,爲原本無法獲得的質押資產提供流動性。當用戶向流動性質押提供商質押 Ether 時,他們會收到一個代表質押 Ether 的 LSD 代幣。此代幣可互換、可轉讓,可用於各種去中心化金融 (DeFi) 活動。LSD 解鎖了質押 Ether 的流動性,使用戶能夠通過 DeFi 活動(例如借貸、提供流動性和將其用作抵押品)獲得額外收益,同時仍可獲得質押獎勵。

再質押

再質押涉及使用已質押的 Ether 同時保護以太坊網絡和其他去中心化協議,從而獲得額外獎勵。再質押的目的是幫助欠發達協議利用以太坊強大的驗證者社區,而無需承擔高昂的成本和資源。再質押是由第三方協議 EigenLayer 引入的,而不是通過以太坊改進提案 (EIP) 或以太坊路线圖引入的。

注釋

[1] 輕節點僅存儲區塊鏈信息的子集。

[2] 分叉選擇規則和社會協調也可以被視爲共識機制的一部分。

[3] 可以有多個獲勝的礦工,從而導致出現孤塊。

[4] 來源:Ethereum.org。

[5] 在初始階段,搜索者、構建者和中繼者可能參與准備交易。

[6] 優先費由區塊提議者獲得。

[7] 相比之下,美國農業部門在截至 2022 年的五年內獲得了約 3.5% 的收益率,定義爲淨農場收入佔農場資產的百分比。來源:美國農業部,Grayscale Investments。數據截至美國農業部最新報告,2024 年 2 月。

[8] 來源:Artemis。數據截至 2024 年 7 月 28 日。

[9] 來源:Allium,Grayscale Investments。截至 2024 年 7 月 28 日的數據。自 2023 年 1 月 1 日以來的年化質押回報率的簡單平均值。

[10] 爲了得出以太坊質押者的假設回報,我們計算了 ETH 的價格變化和該時間段內所有驗證者的質押獎勵,並添加了回報。此回報是假設的,並不反映任何投資者的實際回報。實際回報可能會更高或更低。此假設回報不包括費用,費用的納入會影響回報。

[11] 總回報包括最大可提取價值 (MEV) 的收益,這是基於交易順序的區塊生產者潛在收益的額外部分。

[12] 來源:Token Unlocks,Grayscale Investments。截至 2024 年 7 月 29 日的數據。

標題:從礦工到質押者:質押如何保障以太坊區塊鏈安全

地址:https://www.coinsdeep.com/article/148305.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。

上一篇