以太坊:從“三點資產”和“超健全貨幣”到“永久債券”

發表於 2022-04-08 07:46 作者: 區塊鏈情報速遞pro

盡管以太坊網絡在加密貨幣生態系統中發揮着關鍵作用,但ETH資產本身很難定義。

此前,ETH因其實用性和稀缺性而在以太坊圈中被描述爲“三點資產”和“超健全貨幣”。最近,BitMEX前首席執行官Arthur Hayes認爲,當以太坊完成與PoS合並時,ETH的價值將像債券一樣。本文將探討以太坊的原生資產類別概念來源,以及是否可以將其視爲永久債券。

以太坊的演變

自2015年以太坊誕生以來,加密貨幣市場一直在爭論如何對它進行定義。以太坊網絡本身通常被描述爲Web3的基礎層,但其原生資產ETH並沒有如此明確的定義。

與所有新技術一樣,如何參考現有系統將其概念化是一個持續爭論的問題,以太坊也不例外。自誕生以來,以太坊已經過了各種考驗,其路线圖也延伸至數年之後,在實現最終愿景之前還有很長的路要走。

在升級期間,以太坊用戶有足夠的時間來思考每個分叉的影響並推測未來升級的影響。像“三點資產”或“超健全貨幣”這樣的描述將以太坊復雜的特性提煉成模因,迅速引起了市場注意,並爲那些相信ETH資產的人提供了強大的號召力。

隨着以太坊准備從PoW轉爲PoS,Arthur Hayes認爲,將以太坊概念化爲債券對其下一個增長階段至關重要。Hayes因其對加密和全球金融市場的洞察力而在加密界備受推崇,他認爲,一旦以太坊轉向PoS,機構可以將ETH視爲一種債券。根據這種債券分類,他認爲購买和質押ETH的價值主張應該會推動ETH價格在2022年底達到10000美元。

ETH資產類別探究

在探索ETH如何成爲一種債券之前,有必要了解導致Arthur Hayes產生債券論想法的原因。

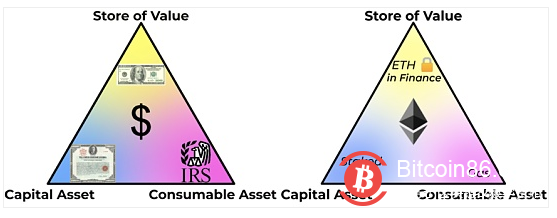

2019年,Bankless聯合創始人David Hoffman是最早嘗試參考傳統貨幣體系來定義ETH的研究者之一。他在一篇題爲“以太坊:三點資產”的文章中指出,ETH是第一個橫跨三大資產類別的資產,即價值存儲、資本資產和消耗性資產。

當ETH被質押時,它變成了一種資本資產,因爲它能產生收益,可以根據其預期回報進行估值,類似於債券;當ETH被用作支付交易的gas時,它扮演着消耗性資產的角色,類似於使用美元納稅;當持有者將ETH存入Aave 或Compound等DeFi 協議作爲抵押品時,ETH起到了價值存儲的作用。

這種三點資產定義構成了以太坊生態系統的基石,它提供了ETH進一步採用和增長的途徑,還展示了ETH類似於傳統經濟中關鍵資產的特性。例如,構成美國經濟的美元、美國國債和IRS稅收三重結構也存在於以太坊生態系統之中。

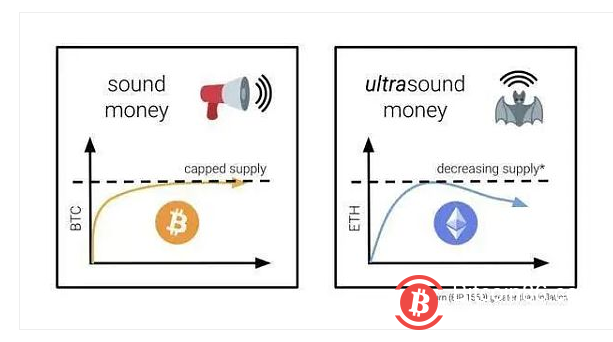

雖然該定義解釋了如何將ETH與債券等資本資產進行比較,但距離“永久債券”的定義還有很長的路要走。這時候就不得不提一下“超健全貨幣”的描述了,這個說法由以太坊基金會的密碼學家研究員Justin Drake於2021年初創造,並受到以太坊愛好者的推崇。Vitalik Buterin對此表示贊同,他認爲ETH正走在成爲“超穩健貨幣”的道路上。

近年來,對傳統金融體系的批評不斷增加,尤其是美國經濟體系。推動BTC上漲的一個重要說法是,BTC是“健全貨幣”,因爲其供應有限。和因美聯儲印鈔而經歷快速通貨膨脹的美元不同,BTC供應上限只有2100萬枚。然而,超健全的貨幣論點將這個想法更進一步,因爲比限量資產更好的投資是稀缺性增加的資產,隨着使用量的增加最終變得通貨緊縮——這就是“超健全貨幣”所代表的概念。

2021年8月,以太坊發布了一項更新,爲ETH成爲“超健全貨幣”鋪平了道路。倫敦硬分叉推出了EIP-1559,這是一項旨在改變以太坊手續費運作方式的重要更新。在EIP-1559 之前,用戶必須競價才能將其交易包含在鏈中的新區塊中。現在,用戶支付基礎費用,並且可以向礦工支付額外的小費。其中,基礎費用會被燒毀,隨着時間的推移顯著減少了ETH的供應。這很大程度上抵消了來自PoW挖礦和質押獎勵合計約4.5%的通貨膨脹。截止目前,EIP-1559已燒毀約209萬枚ETH。

值得注意的是,燃燒交易基礎費用目前還不足以使ETH成爲通縮資產。但是,在以太坊完成PoS合並之後,它將停止向PoW礦工支付區塊獎勵。預計在今年6月底,交易中燃燒的ETH數量可能會超過給PoS驗證者的數量,這將使ETH進入淨通縮階段。

向PoS的合並轉變也將解鎖ETH被視爲債券所需的重要功能。目前,將ETH發送到以太坊質押合約是一個單向過程,質押資金還不能撤回(或者撤回將造成折價)。但是,在合並發生後不久,ETH質押合約的提款功能將被激活。

永久債券

債券是固定收益工具,在傳統市場中提供約1%至2%的低風險收益率。貨幣債券通常由當地政府發行,代表了對政府未來有能力償還債務的信任。傳統債券也有期限,從1 年到30年不等,隨着時間框架的延長,債券收益率會增加。

將ETH視爲債券並不意味着它會成爲像政府發行的商業票據那樣的債務工具,而是將質押ETH與傳統債券的風險狀況和未來收益率進行類比。

對於ETH而言,質押收益率遠高於債券的利息。目前ETH本位利率在4% -5%之間,預計在合並後將增加到8%左右。另一個關鍵區別是,傳統債券收益率是基於時間的,而ETH的質押獎勵卻沒有時間限制。這使ETH質押可被視爲一種“永久債券”,並且在對其進行估值時必須對這個屬性加以考慮。

Hayes在其文章中使用了債券市場中應用的收益率衡量指標,並結合了ETH的預計合並後收益率,得出的結論是——如果機構投資者用與外幣債券相同的方式看待ETH,那么它目前被低估了。文章還指出,目前對衝ETH“債券”的利率會產生正溢價,使交易更加有利可圖。當前阻止資產管理公司進入以太坊市場的唯一因素是無法撤回質押的ETH和以太坊PoW高能耗,而這兩個問題都將在合並後得到解決。

雖然將ETH視爲債券的論點有理有據,但它也引出了一個問題:如果ETH可以作爲債券進行估值,爲什么其他環保的PoS項目不能?原因有二:首先,其他以太坊競爭對手無法滿足成爲三點資產的所有三個要求。以新公鏈Solana爲例,SOL持有者可以將其代幣質押以產生約6%至7%的收益率,從而發揮其作爲資本資產的作用。SOL也被積極用作價值資產的存儲來借用。但是,Solana使用率低和低費用影響了其作爲消耗性資產的能力,從而消除了基本的價值主張。

由於其他PoS 項目不具備費用減少供應的平衡因素,且持續通貨膨脹,它們不能被定義爲像ETH這樣的通貨緊縮的“超健全貨幣”。供應量與其質押獎勵增長率同步的資產不能被視爲債券,因爲它的實際收益率爲0%。相比之下,ETH變得通貨緊縮,因爲其高使用率增加了價值主張。

機構投資者可能將ETH作爲永久債券的想法對於ETH持有者來說無疑具有巨大的吸引力。Hayes的數學模型不會說謊,但有幾個因素可能會影響其文章結論。其中,最大的障礙是如何說服財富管理機構將ETH視爲一種債券,因爲沒有人能預測機構和市場參與者會做什么。ETH債券理論的另一個挑战可能是衍生品的流動性。Hayes在文章中指出,未來三個月 ETH/USD期貨可能出現“流動性不足”的情況。雖然購买和對衝ETH可能是一種積極的套利交易,但缺乏流動性可能會阻礙其採用。

此外,還要考慮以太坊項目方可能進一步延遲合並帶來的影響。盡管現在开發似乎正在按計劃進行,但不能忽略再次推遲的風險。盡管存在這些不確定因素,但將ETH概念化爲債券的想法可能會繼續獲得市場關注,以太坊是否會成爲機構投資組合的重要組成部分並飆升至更高的估值還有待觀察。(區塊鏈頭條)

標題:以太坊:從“三點資產”和“超健全貨幣”到“永久債券”

地址:https://www.coinsdeep.com/article/2034.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。