Synthetix V3 應用前景和數據解讀

發表於 2023-07-24 13:33 作者: 金色財經

作者:BitAns,Krypital Group

在FTX破產後,去中心化衍生品交易所的交易量和關注度獲得了顯著的提升, 近幾年隨着L2和各類Appchain开源架構的完善,讓Dex的可靠性和並發性能都獲得了極大增長。Dex PERP這個賽道已經成爲熊市裏收益最好的一類產品。隨着行業對去中心化程度的不斷探索, 這類產品無疑會成爲行業後續重要一環。

目前市面上主流的去中心化衍生品設計上主要有以 Dydx爲代表的 Orderbook模式,還有Snx爲代表的點對池(Pool and Vault)兩種模式。如今的Snx已經從17年的資產合成平台,重構升級爲模塊化的流動性協議 ,旨在成爲鏈上金融產品的通用流動性層。新的功能和改進有望迎來全新的業務增量和估值。本文我們將以數據和應用場景來解讀Snx V3。

TOC:

I. Snx V2 現有機制和問題

II. Snx V3新功能模塊

A. 流動性即服務

B. 新的債務池和抵押品機制

C. Perps V2和Perps V3引擎

D. 預言機改進方案,抗預言機延遲套利

E. 跨鏈流動性方案

III. 經濟模型+收益數據

Snx V2運作機制

爲更好了解V3,我們需要簡單回顧下Snx現有的設計,以及存在的各種問題。

Snx生態裏有兩類核心用戶

1.是質押用戶 Staker

質押Snx獲得系統通脹獎勵以及Trader的交易費用。

2.是交易用戶 Trader

在Snx協議內使用原子兌換或者Perps交易的用戶

合成資產的原理

質押穩定幣的原理是通過抵押資產來生成和美金等值的Token, 同理其實也可以讓用戶抵押資產並通過預言機的價格數據來生成錨定股票,黃金等資產價格走勢的Token。

Snx生態目前有錨定usd價格的sUSD, 錨定比特幣價格的sBTC,錨定以太坊走勢的sETH等。 他們統稱爲 Synths 合成資產。

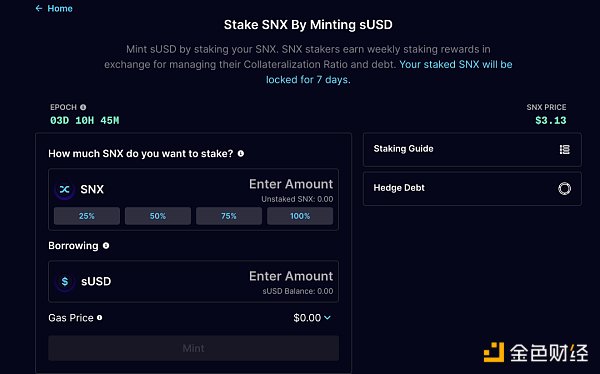

整個系統負債以sUSD爲結算單位。Snx V2 版本只允許 Staker 質押人通過質押Snx來Mint 生成sUSD。本質就是抵押Snx借出了sUSD 。所以鑄造出來的sUSD 爲用戶和整個系統的負債。

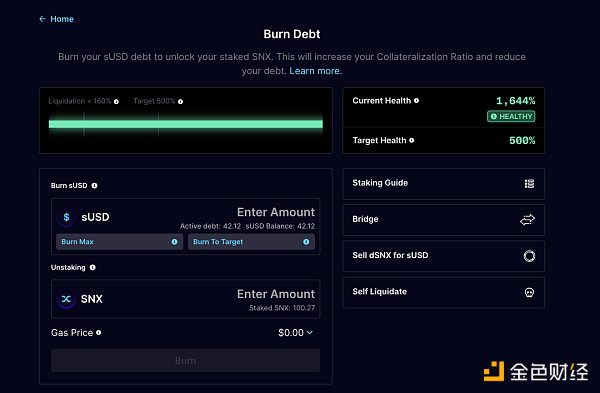

當質押率質押比達到400% 以上(這個比率會根據市場情況經DAO投票決定),就會獲得Snx的通脹獎勵和交易手續費獎勵, 如果質押比率低於160%,在12小時的緩衝時間內沒有補充抵押品Snx,或者歸還sUSD債務將質押比率到400% 以上,否則Staker可能面臨被清算的風險。如果需要解除質押,需要Staker需要歸還所有sUSD債務即可取出。

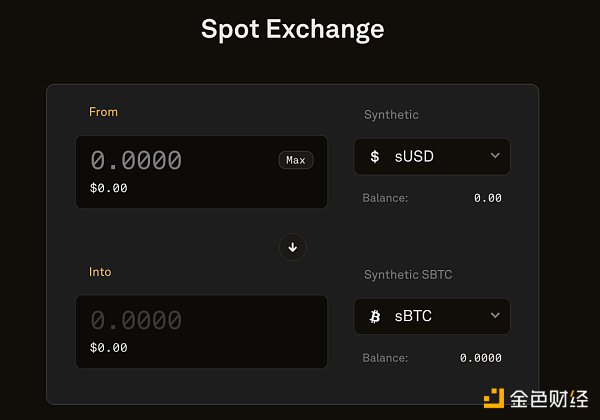

原子兌換的過程

Snx合成資產之間的交易是通過智能合約銷毀一種代幣,並鑄造另一種代幣完成。所以在tvl滿足情況下除了價格延遲造成的波動,不會有滑點。

動態債務池的原理

整個系統內所有 Synths 資產的價值總量 = 系統總發行債務

如果交易用戶Trader 將 sUSD 兌換成了其他 Synths資產,比如sBTC, 整體債務的數量就會隨着對應Synths價格的漲跌而增減。所以整個系統的負債並不是固定的,所以稱之爲動態債務池。而整個系統的總債務由所有 Snx 的抵押者按比例共同承擔的。所以一個僅參與鑄造sUSD而不做任何操作的Staker,其債務也是動態變化的。

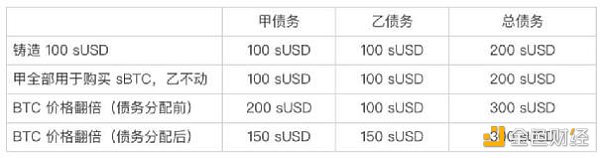

案例:

假設系統中只有甲乙二人,他們分別質押Snx鑄造出了100sUSD。假設當前btc的價格爲100u,當甲將sUSD購买換成sBTC, 這時候Snx協議會銷毀債務池裏100個sUSD,並在債務池新生成1個sBTC。

如果乙並沒有任何操作。如上圖所示。當比特幣翻倍後,甲乙的債務都變成了 150 sUSD,但甲的資產價值 200 sUSD,乙的資產價值依然是 100 sUSD。此時甲賣出 sBTC 獲得 200 sUSD,只需要 150 sUSD 即可贖回 Snx,而乙還需要額外購买 50 sUSD 才能贖回抵押的 Snx。

所以當一個交易者遭受虧損時,他的虧損會降低全局債務池的總價值 ,從而降低所有質押者的平均債務水平 ,讓每一個質押者按比例均攤受益 ,即減少了債務。反之同理, 當一個交易員盈利時,就會增加池子負債。每個Staker就會均攤損失,也就是需要額外購买sUSD才能贖回自己的Snx。

Snx支持現貨原子兌換和永續交易。在池子規模足夠大的情況下,單筆交易對池子的影響會趨於平穩, Staker 能獲得每筆交易的交易手續費, 根據凱利公式,長期來看 Staker 會處於盈利模式。

但如果系統多空不平衡,在極端情況或者單邊行情下 Staker 有可能面臨,別人盈利你虧損的情況。爲了進一步降低Staker的風險,V3提供了更多機制來維持系統Delta 中性。

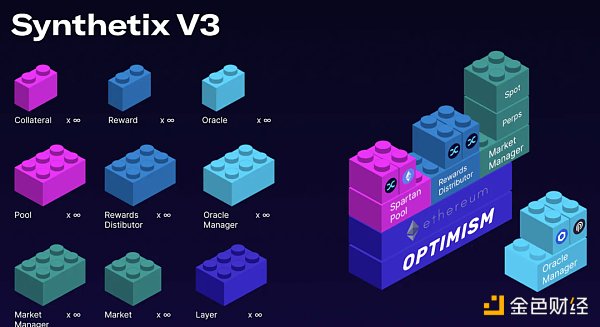

Snx V3 帶來了什么

流動性即服務

流動性即服務

經過兩年的重構开發,Synthetix v3將自己升級定位爲去中心化金融的流動性層。Synthetix V3 將在未來幾個月內分階段推出, 在規劃中,v2現有功能將會成爲v3的一個功能子集。在最終版本上线後,开發者开發新的衍生品市場可以直接集成Snx債務池從而獲得流動性 ,包括永續期貨、現貨、期權、保險、奇異期權等衍生品市場。而不需要從零开始。

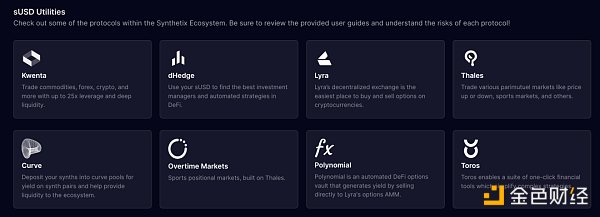

目前Snx生態中的產品

Snx提出的應用案例如下:

-

永續期貨/期權/結構性產品:支持永續期貨,槓杆頭寸的交易,包括基差交易和資金利率套利。

案例:目前已上线的 Kwenta, Polynomial交易所, 而GMX其實也可以構建在Synthetix v3 上。

-

NFT-Fi 借貸/永續合約:用戶可以借入錨定 NFT 走勢的合成資產,或創建推測 NFT 未來價格的永續合約的市場 。

例如,nftperp.xyz 可以構建在 Synthetix v3 上

-

保險市場:用戶可以購买各種風險的保險合約,抵押在池內並由智能合約管理。

例如,Nexus Mutual 可以構建在 Synthetix v3 上。

-

預測市場/二元期權/體育競猜:用戶可以根據事件的結果。

案例:選舉結果或體育比賽。目前Snx生態裏已上线的 Lyra 和dhedge

RWA 市場:有了可靠的預言機和可信實體驗證, 可以开發例如藝術品、碳額度或其他鏈下資產的合成資產在鏈上做交易市場。

新的債務池和抵押品

如上所述在Snx的 Pool and Vault模式下,Staker 需要臨時充當 Trader 的對手盤,Staker債務池體量決定了流動性上限。

目前質押品單一可能會有以下問題

會導致系統最大未平倉量會受到Snx本身市值限制,也就是交易員的流動性受限,

不同的合成資產,品種波動不一樣。Staker的收益和風險回報可能不符合。

極端環境下,可能會潛在螺旋清算的危險

從 Kwenta 可以看到 Snx全網當前持有的總倉位。在和OP合作激勵活動情況下, BTC、ETH 的空頭頭寸和多頭頭寸多次接近系統可承載上限。

爲了解決上述問題,V3推出了以下功能

隔離債務池

在現有的 Synthetix V2中,所有的交易都經過單一的 Snx 債務池,而不同的合成標的波動率不同,持有風險和收益率也不同,爲了解決這個問題。(本文將會在下文抗預言機延遲攻擊部分列舉相關案例)

Synthetix V3 通過了SIP-302: Pools (V3) 提案,讓Staker可以根據自己的風險偏好,自行決定爲哪些市場支持流動性,通過投票治理可以決定每個池的抵押品類型和上限,即使出現風險,也可以限制在小範圍內。同時也給 Snx 質押者提供了承擔更高風險獲得更高收益的機會。這讓質押者對自己的敞口有更多控制權。比如可以決定只給eth,btc這類主流資產提供敞口,而不參與nft這類長尾資產的市場債務池。

多抵押品機制

V3 創建了一個通用的抵押品金庫系統 ,可以兼容多種抵押品類型。這意味着,除了 $Snx,Synthetix 還將支持其他資產作爲 Synths 的抵押品,以擴展 Synths 資產的市場規模。

將會通過投票治理將決定除當前的 Snx 之外,還要支持哪些資產作爲抵押品,比如可以投票決定讓ETH也作爲抵押品 。與其相關的八個提案 SIP-302~310 已經得到透過。

所以新的資金池和金庫系統有三個主要優點:

更好的風險管理:資金池與特定市場相連,因此具有特定的敞口

更好的對衝能力:資金池與特定市場相連,可以進行精准對衝

更大的抵押品範圍:質押者可以質押資金池選擇接受的任何資產,解決單一資產的風險。

Perps V2 和 V3引擎

Perps 是 Snx 推出基於債務池流動性的去中心化永續引擎。

Synthetix Perps V1 的 Beta 版於 2022 年 3 月發布,在沒有任何交易激勵的情況下 ,它產生了超過 5.2b+ 美元的交易量和 爲Staker提供了1810 萬美元的交易手續費。

Synthetix Perps V2 方案在 2022 年 12 月推出,也是目前正在使用的版本,能夠降低費用、提高可擴展性和資金效率。逐倉保證金

Synthetix Perps V3 計劃於今年第四季度發布, Synthetix Perps v3 支持所有 v2x 功能,加上一些新功能,例如 全倉保證金 ,新的風險管理功能,旨在消除市場偏差。其中包括價格影響措施和動態融資利率。

創始人 Kain Warwick 表示,Synthetix 的目標是於今年第四季度推出Perps V3版本及其新的去中心化永續合約交易所前端 Infinex。

該團隊表示,Infinex 將專注於讓用戶輕松進行去中心化永續合約交易。與其他去中心化交易所相比,它旨在提供更好的用戶體驗,消除目前DEX需要爲每筆交易籤署的繁瑣流程。

維持Delta 中性

Perps V2可以有效地匹配买家和賣家,Snx質押者只需要充當臨時對手方,暫時承擔資產風險, 激勵措施會獎勵交易者使市場保持中立。

Synthetix 通過資金費用和折價/溢價定價功能來激勵市場中的多頭和空頭未平倉合約保持平衡。交易擁擠的一側將被收取資金費用,另一側獲得資金費用。

在中心化交易平台,資金費用通常每8 小時收取一次,而Synthetix 中的資金費用會隨着持倉的延續實時收取。同樣,會使多空比例偏移的交易會被收取溢價,使多空保持平衡的交易將會獲得折價。這種機制會使套利交易員在發生偏離時積極套利。降低lp在單邊行情中的風險。

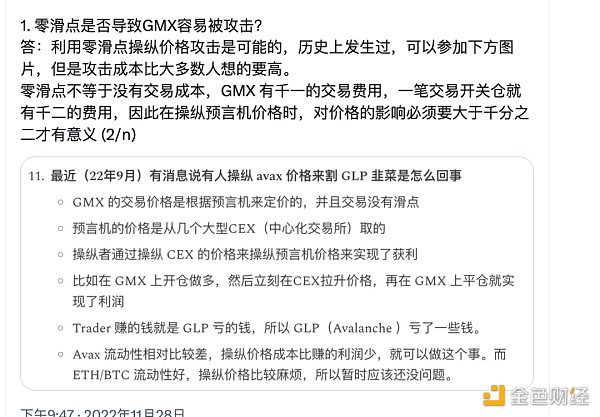

預言機改進方案

抗預言機延遲套利

預言機延遲套利(Oracle Latency Arbitrage) 是此前Dex平台無法與中心化交易所競爭的主要原因。

在此前的Synthetix 版本中,Synth依靠預言機Chainlink來提供價格,但是預言機價格在鏈上的更新落後於現貨市場的價格變化,這個時候就存在搶先交易的可能。而在Synthetix無滑點交易的背景下,Snx質押者可能因此面臨慘重的損失。比如,某用戶觀察到ETH價格短期內從1000美元漲至1010美元,而此時Chainlink給出的報價仍然是1000美元,那么該用戶就可以在Synthetix中以1000美元的價格將sUSD兌換爲sETH。在預言機價格更新後,不考慮手續費的情況下,每個sETH即可賺取10美元的利潤,而該用戶的收益來源於Snx質押者遭到搶先交易的損失。

補充案例:Snx最大競品GMX目前採用的策略

材料來源:CapitalismLab

Snx 目前提供了預言機管理機制:市場創建者可以從多個預言機解決方案中進行選擇,設置自定義聚合,從而讓集成商對爲市場提供動力的預言機有更多的控制權。預言機管理器爲支持新市場和資產提供了新的機會。

示例:根據 Chainlink、Pyth 和 Uniswap 的時間加權平均價格(TWAP)選擇現貨 Bitcoin 的最低價格。

Synthetix(Snx)還探索了兩種方案來解決預言機延遲套利問題。

1.hindsight oracle方案:Synthetix與Pyth團隊合作提出的解決方案。這個方案通過異步交易,配置延遲時間,降低預言機延遲套利的可能性。這有助於降低DeFi平台的交易成本,使其更具競爭力。

2.Chainlink的低延遲數據源:Chainlink團隊爲Synthetix提供的另一種解決方案。這個方案旨在提供低延遲的數據源,以減少預言機延遲套利的機會。該方案在某些方面優於hindsight oracle方案,例如不依賴第三方執行者(keeper)來完成交易,從而降低交易成本,同時保護數據供應商的數據私密性。

Pyth和Snx合作介紹:

https://www.youtube.com/watch?v=UAFR4c4-DPk&ab_channel=PythNetwork

鏈下預言機以具有競爭力的費用實現快速的鏈上價格。在顯著降低交易費用方面發揮了重要作用。由於解決了預言機延遲套利問題,目前Synthetix 主要貨幣對的交易費用在 千分之2到 千分之6之間, 與Binance的高級VIP用戶相當。

跨鏈方案

Teleporters 傳送器 - 針對穩定幣

SIP-311 提案提出了Teleporters傳送器的概念,Teleporters上线後可以在一條鏈上燃燒 newUSD,傳輸跨鏈消息,並在另一條鏈上鑄造 newUSD

這意味着 newUSD 穩定幣可以在任何Synthetix 部署的鏈上使用,無需跨鏈橋、無轉移滑點。

可以讓流動性層在所有鏈之間共享抵押品

無需挑战驗證時間即可在鏈之間快速移動,以及從L2返回 L1。

跨鏈流動性池

針對債務池

SIP-312 提案,使所有鏈上的市場和礦池能夠獲取所有鏈上組合抵押品的當前狀態

這意味着 Perps 市場可以快速部署到新的鏈上,並且可以利用 Optimism 和以太坊主網上現有債務池的抵押品

如上所述通過 Teleporters 和 跨鏈流動性池 ,Synthetix 流動性層可以擴展到任何 EVM 鏈上,並且新鏈部署上线後可以直接獲得其他鏈的流動性支持。

經濟模型+ 收益數據

Synthetix協議的收入來自於幾個不同的渠道。主要是通過永續合約和 合成資產交換的手續費,永續合約和Snx清算費用,以及合成資產鑄造/銷毀過程中的手續費。協議所有的收入將全部分配給集成商和Snx質押人。

集成商的收益分配

類似kwenta這類接入Snx協議开發的產品又稱之爲集成商。Snx會根據交易量獎勵一定比例的費用,並以 Snx 支付:前 100 萬美元費用的 10%,100 萬至 500 萬美元的費用爲 7.5% , > 500 萬美元的費用爲 5% 。集成商可以自由決定如何使用這些手續費。比如給他們自身的平台幣賦能。

Snx开發團隊不再自己運行前端,而是將具體業務交給集成商,採取對集成商的激勵方案,會讓其更具有網絡效應,有望被更多產品集成,成爲重要的defi組件。

用戶增長情況

截至本文7月23日發布時數據。Synthetix目前的TVL,每個月的交易量以及手續費收入都和競品GMX不相上下, 但每日,每月活躍用戶總數,遠低於GMX以及dydx。

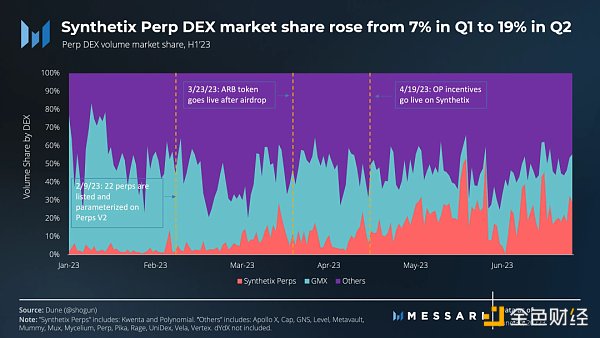

PerpV2交易量

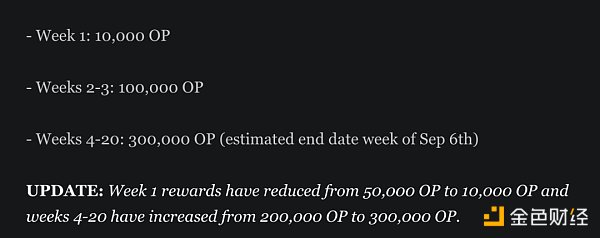

Synthetix Perps在今年獲得了 Optimism鏈的流動性激勵計劃, Synthetix Perps的交易用戶將會獲得OP空投獎勵

OP激勵於4月19日开始,目前激勵的OP大約能覆蓋 80%的手續費用。

根據messari 數據顯示Perps 因爲補貼激勵對交易量產生了很強的推動力。用戶交易次數和交易量數據增長迅猛。

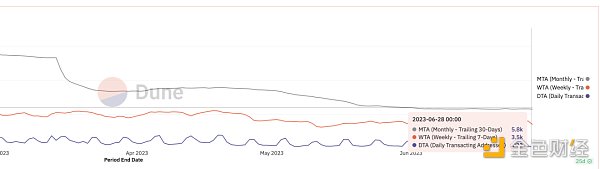

根據鏈上交互地址數量的趨勢,但盡管交易量數字增加,用戶數量並沒有顯著增長 。這意味着最大的交易量增量是原有用戶交易的增加。

op的獎勵計劃將持續到9月13日,因此在第三季度之後更容易了解留存率。

交易用戶數據趨勢

數據來源:https://dune.com/queries/452148/859385?1+Project+Name_t6c1ea=Synthetix&4+End+Date_d83555=2023-06-28+00%3A00%3A00

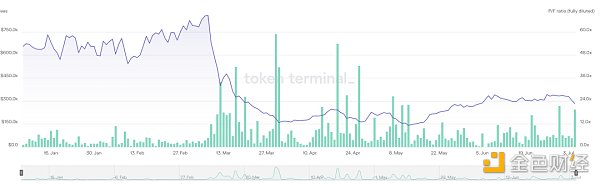

PE水平

隨着交易量上升,帶來的是收入的增加,質押人收益的上升,Snx的PE從牛市的50X 已經回到了更合理的10x-15x的區間。

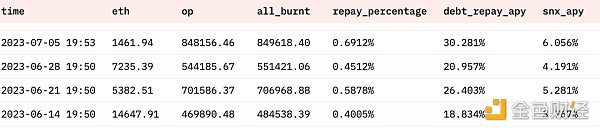

質押人每周手續費收益數據

數據來源:https://dune.com/synthetix_community/fee-burn

新代幣模型的探索

Snx目前是全流通狀態,目前每年約有5%的通脹獎勵提供給Snx質押人。

在2022年8月,Synthetix 創始人 Kain Warwick 發布提案 SIP-276,建議將 Snx 發行量定爲 3 億枚,並在增發達到該數字後停止增發。但是該提案尚未通過。

今年6月,Kain提議在Synthetix V3中實施一個新的Snx質押模塊。該模塊將簡化整個質押過程,用戶只需存入Snx,無需面臨市場風險,也不用考慮對衝需求。最初財務委員會將資助該質押池,但未來也可能將Synthetix的部分協議費用分配給該質押池。Kain強調,這種更簡單的質押方式旨在吸引更多新用戶進入Synthetix V3系統。目前該提案正在討論中。有望將進一步提高Snx質押率。

總結:

長期來看去中心化衍生品交易賽道空間巨大,Snx V3的推出對於Synthetix協議來說是一個重要的裏程碑,它引入了許多新的功能和改進。這些改進能提高協議的資金效率和安全性,釋放了流動性的上限,同時增強用戶體驗,吸引更多的用戶參與到Synthetix協議中來,V3全功能上线後將會迎來全新的業務增量和估值。有望被更多產品集成,成爲重要的defi組件。

但現階段新用戶增長較緩慢,V3全部功能上线需要的开發周期未確定。新代幣模型下SNX質押的收益情況和三季度後的留存率會是SNX持有人短期內重要的估值指標。

標題:Synthetix V3 應用前景和數據解讀

地址:https://www.coinsdeep.com/article/25795.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。