Glassnode:數據回顧UST崩盤全程 其對未來行情有何影響?

發表於 2022-05-20 16:47 作者: Odaily星球日報

比特幣市場經歷了載入史冊的一周,400億美元的LUNA/UST項目過度膨脹並崩潰,LFG出售了8萬枚BTC,Tether 1美元的掛鉤價承壓,穩定幣供應收縮了75億美元,以及比特幣下探接近實現價格。

加密貨幣市場經歷了一個歷史性的波動和混亂的一周,兩種穩定幣UST和USDT的匯率成爲焦點。在短短幾天的時間裏,市值前十的數字資產(LUNA和UST)抹去了投資者們近400億美元的價值。UST已經完全與美元脫鉤,而LUNA由於其過度膨脹的供應量,價格崩潰,下跌至0.00001美元。因此,Luna Foundation Guard(LFG)部署了他們最近購买的80,394枚BTC的儲備,試圖挽救與美元的掛鉤,但是沒有成功。

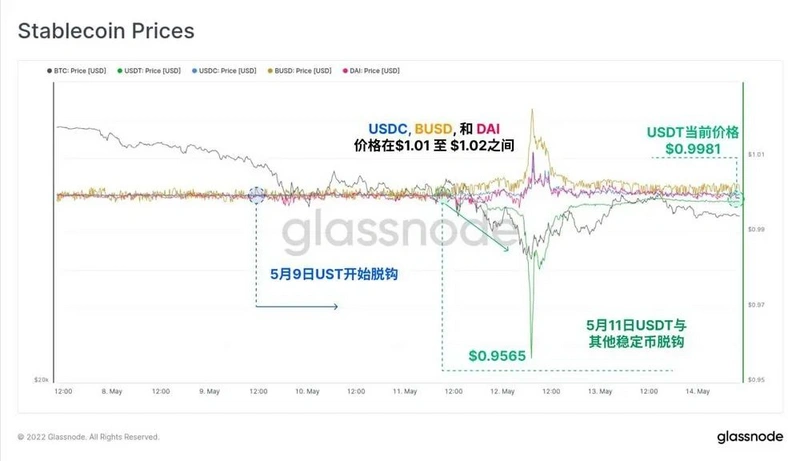

本周晚些時候,在UST脫鉤消息的推動下,市場暫時對Tether(USDT)的掛鉤質量產生了擔憂情緒。USDT兌美元價格短暫下跌至0.9565美元的低點,然而在24小時內恢復至正常水平,目前保持0.998每美元的匯率,兩者差價較小。

穩定幣的恐慌四處傳染,LFG出售了價值32.75億美元的比特幣,比特幣在重壓下價格下跌21.2%,至26513美元。這是自2020年12月以來的最低價格,自然使市場上的大部分人處於財務壓力之下。

在本周的鏈上周報中,我們將介紹這三個關鍵話題,即:

UST和LUNA的市場動態,LUNA和UST的供應情況,以及LFG的比特幣儲備如何部署。

USDT的短暫脫鉤,以及它如何影響市場對其他穩定幣的看法,如USDC、BUSD和DAI。

比特幣逐漸接近實現價格,這在歷史上是一個重要的支持水平,以及市場對這一事件的可觀察反應。

LUNA壯觀的下跌和反思

在過去的幾年裏,我們已經看到穩定幣在數字資產的總市值中佔了相當大的比重。5月8日,USDT、USDC、BUSD、DAI和UST穩定幣的價值超過了1350億美元。

穩定幣有很多種類,但通常可以用三種類型來表示:

抵押幣(USDT、USDC、BUSD)

加密貨幣過度抵押幣種 (DAI)

算法穩定幣(UST)

至於UST和LUNA,按照算法設計,允許用戶將1個UST換成價值1美元的LUNA(反之亦然),而不考慮兩種資產的市場價格。實際上,這意味着當有對UST的需求時,LUNA的供應就會收縮(價格也會上升)。然而,這種反作用力也是相反的,當需求下降,價格下行時,LUNA的供應可以(並且已經)過度膨脹。

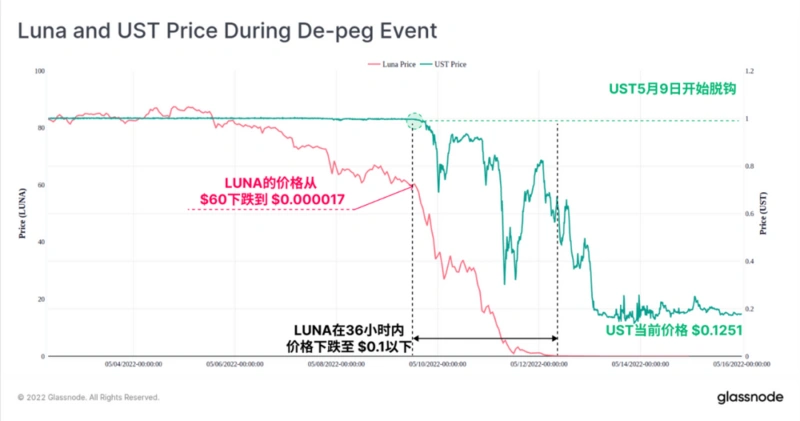

5月9日,UST开始與美元脫鉤,當時LUNA價格在60美元左右(距離119美元的歷史前高下跌了49.5%)。在接下來的36小時內,LUNA價格跌至0.1美元以下,UST在0.30美元和0.82美元的極端之間交易。這使協議贖回機制進入了超速狀態,因爲所有用戶都很恐慌,他們在用1個UST換取價值1美元的LUNA,造成供應的急速膨脹,進一步壓低了價格。

在寫這篇文章的時候,LUNA現在的價格是0.0002美元(比ATH下跌99.9998%),UST穩定在0.1251美元左右,遠遠低於期望的1美元掛鉤價。

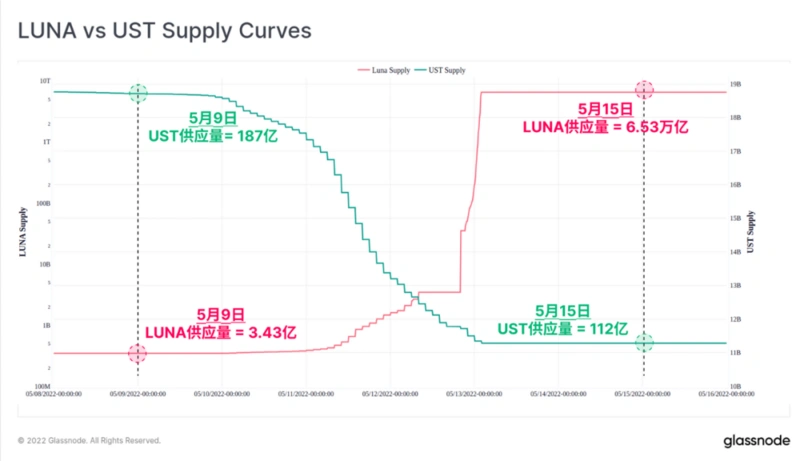

我們可以在下面的圖表種看到LUNA供應膨脹的幅度,UST供應(綠色,RHS)呈线性比例,而LUNA供應(紅色,LHS)呈對數比例。在一周的時間裏,75億UST被贖回(佔供應量的40%),而LUNA的供應量從3.43億膨脹到超過6.53萬億,年化通脹率爲99,263,840%。

5月13日的某一時刻,項目方甚至暫停了LUNA區塊鏈,因爲供應量的過度膨脹對網絡穩定性和治理產生了二階效應。

Terra區塊鏈在區塊高度7607789上正式停止。Terra的驗證者們已經停止了網絡,准備擬定一份計劃重組網絡。更多更新信息陸續推出。--Terra(UST) 2022年5月13日

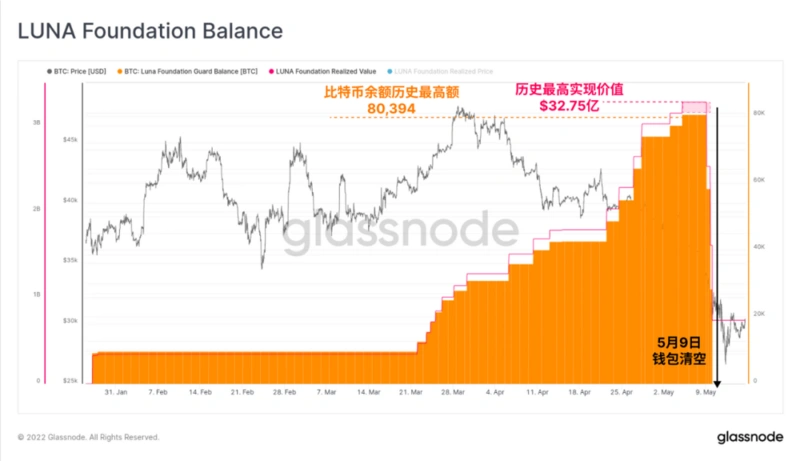

隨着UST掛鉤的交易走低,Luna Foundation Guard开始部署他們的比特幣儲備,這是他們近期購买的,以努力穩定美元掛鉤。近幾個月來,他們的總儲備已經積累到80394枚BTC,最大的收購發生在3月21日和5月5日之間。他們持有的比特幣在被添加到錢包時的總變現價值爲32.75億美元。

這些錢包在5月9日和10日之間的21.5小時內被完全清空。

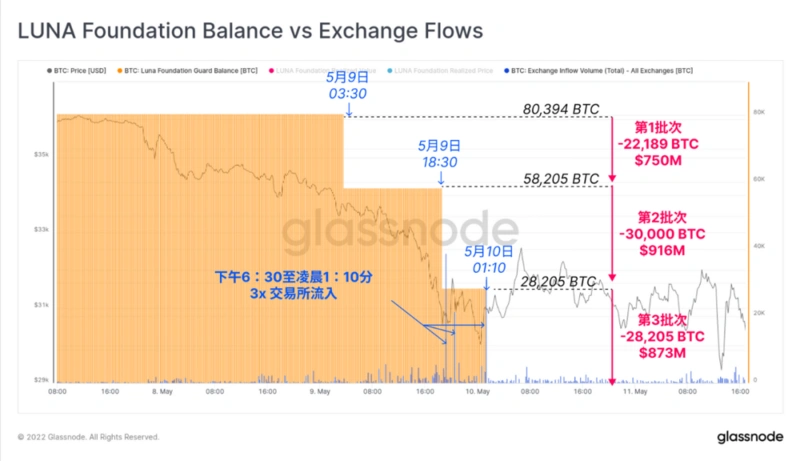

如下圖所示,LFG的比特幣余額分三次被清空。第一批部署了大約價值7.5億美元的比特幣(22,189枚BTC),5月9日3:30,UST的掛鉤價下降至0.98美元。第二批30,000枚BTC(9.16億美元)在15小時後部署,最後一批28,205個BTC(8.73億美元)在6.5小時後從錢包中被清空。

5月9日18:30至5月10日01:10期間,隨着LFG僱傭的做市商在托管人之間轉移比特幣,出現了一系列同等規模的交易所資金流入(藍色顯示)。根據我們的評估,這些錢幣的最初目的地是:

52,189枚BTC通過OTC場外交易被發送到Gemini交易所(這些資金很快被部署到其他地方,包括Binance交易所)

28,205枚BTC通過直接轉账發往幣安

LFG後來證實,他們幾乎賣掉了所有的比特幣,截至5月16日,他們的庫存只剩下313枚BTC。

截止目前,基金會的剩余儲備由以下資產所構成:313枚比特幣,39914枚BNB,1973554枚AVAX,1847079725枚UST,222713007枚LUNA(其中221021746枚處於驗證者質押狀態)

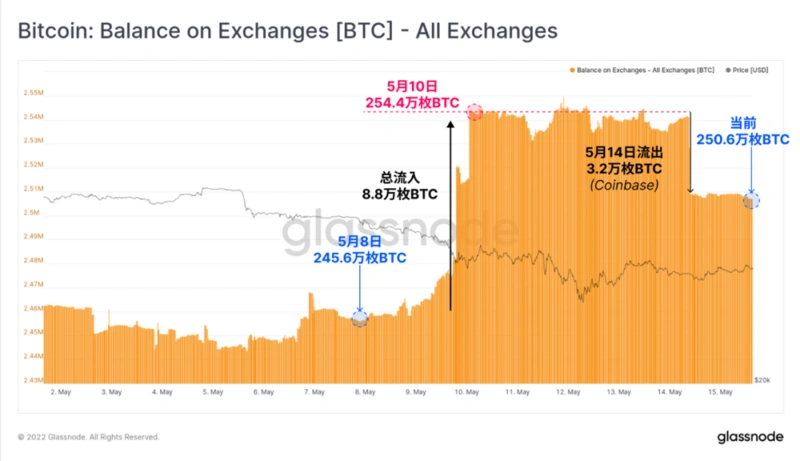

在此期間,交易所的總余額增加了約8.8萬枚BTC,這比LFG部署的80394枚要多。這預示着這些事件引發了傳染效應和恐慌,因爲比特幣投資者增加了賣方的壓力。5月14日,Coinbase出現了大量資金外流,盡管Coinbase似乎不是LFG來源的比特幣的接收地。

不穩定幣的傳染

仿佛本周還沒有經歷足夠的混亂,5月11日,按市值計算最大的穩定幣Tether(USDT)也經歷了脫鉤的壓力。雖然UST的規模很大(210億美元),但許多人認爲USDT的規模爲830億美元,以其目前的形式對市場具有系統重要性,是許多交易所的主導報價對。

從5月11日中午到5月12日中午,USDT的價格脫離了1美元的掛鉤價,達到0.9565美元的低點,然後在36小時內恢復,最終恢復到0.998美元。在此期間,其他主要穩定幣USDC、BUSD和DAI經歷了1%到2%的溢價,因爲投資者轉向他們認爲風險較小的資產。

Tether在5月12日脫鉤壓力最嚴重的時候宣布,仍然开放贖回仍然开放,而且價值20億美元的贖回已經在進行中了。

在市場高波動的情況下,Tether繼續向經過驗證的客戶提供贖回,今天正在處理20億美元的贖回請求。

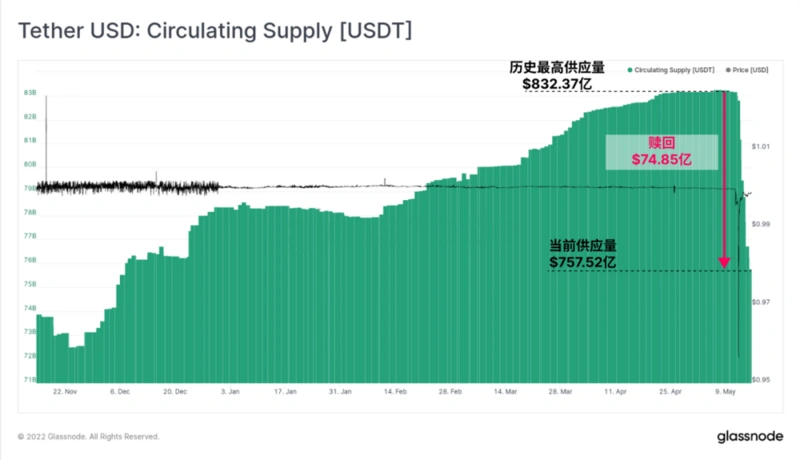

如果我們看一下USDT的供應,我們可以看到,確實有超過74.85億美元的USDT已經在本周被贖回。USDT總供應量從接近812.37億美元的ATH下降到757.5億美元。正如我們在上周的報告中指出的那樣,最近穩定幣的供應收縮了29億美元,是歷史上最大的一次,主要是由USDC推動的。因此,這種規模的外流現在已經使本周在這一指標上處於領先地位。

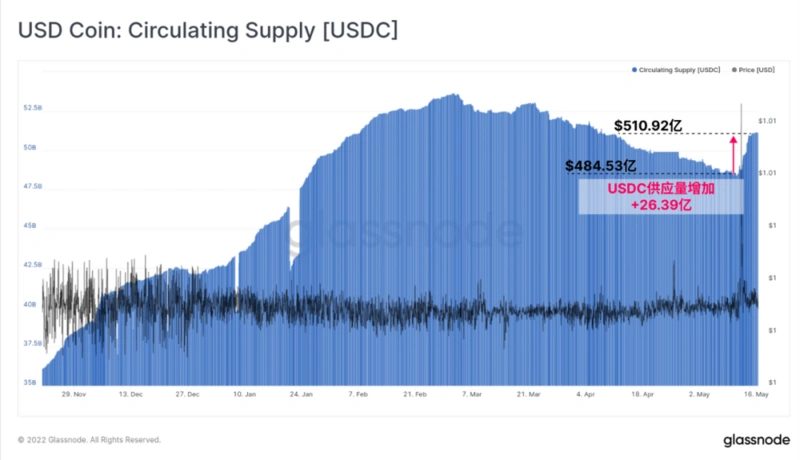

本周,我們還看到其他主要穩定幣供應的有趣變化,提供了關於壓力時期市場偏好的洞察力。USDC扭轉了自2月下旬以來的供應收縮趨勢,增加了26.39億美元。鑑於USDC在過去兩年的主導性增長,這可能是一個指標,表明市場偏好從USDT轉向USDC作爲首選穩定幣。

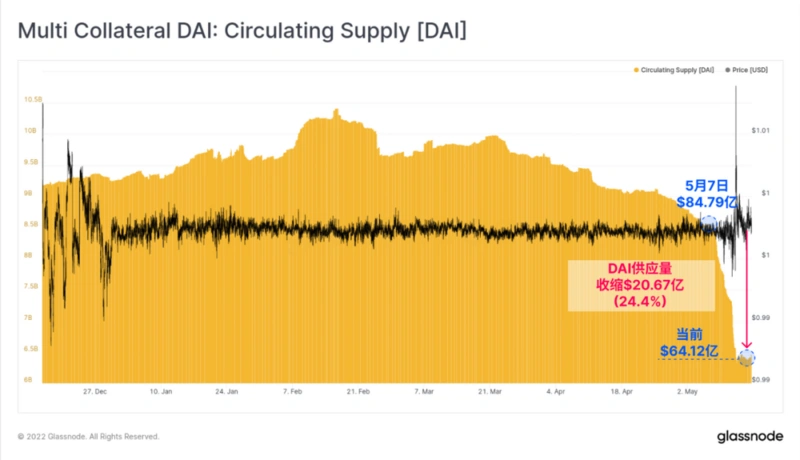

另一個供應量發生巨大變化的穩定幣是DAI,它的供應量下降了24.4%,因爲有20.67億美元被燒毀。DAI是一個過度抵押的穩定幣,由存放在Maker協議中的其他數字資產提供支持。當代幣持有人通過償還和燃燒DAI來結清他們的頭寸時,DAI的供應將收縮。

這個過程可能是隨意的,也可以是在金庫清算的情況下被迫進行。然而,盡管抵押資產波動很大,對DAI的需求上升,以及清算事件,DAI還是設法保持了強有力的1美元掛鉤,只有非常小的溢價。

鏈上實現的嚴重損失

隨着LUNA傳奇的發展,LFG收購的比特幣在鏈上賣出的價格比購买時低得多。USDT與美元的掛鉤也受到壓力,價格跌破了2021年7月設定的2.9萬美元的支持水平。這實際上使2021-22年周期的所有投資者陷入虧損,並催生了大量和廣泛的淨損失。

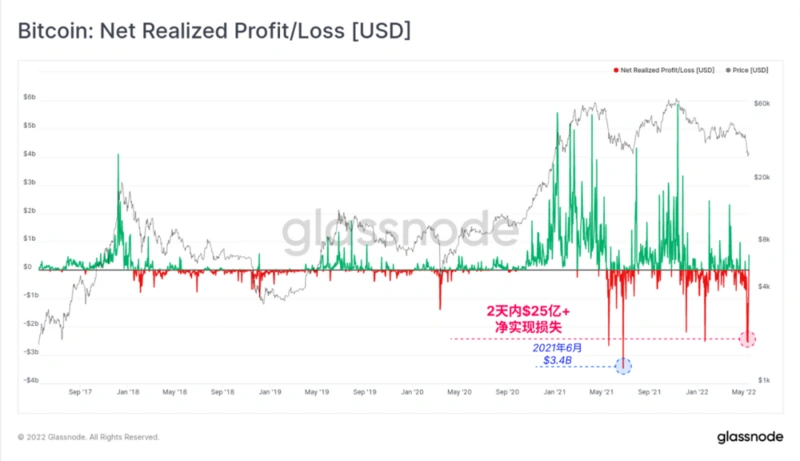

所有鏈上消費實現的淨損失連續兩天達到25億美元以上,這與歷史上最大的投降事件相當(如果從總和上考慮則損失歷史之最)。

僅LFG一家就貢獻了7.037億美元的已實現損失。請注意,這反映了比特幣進入和離开LFG錢包之間的損失,並沒有考慮到BTC被交易爲UST和供應量過度膨脹的LUNA時的額外損失。

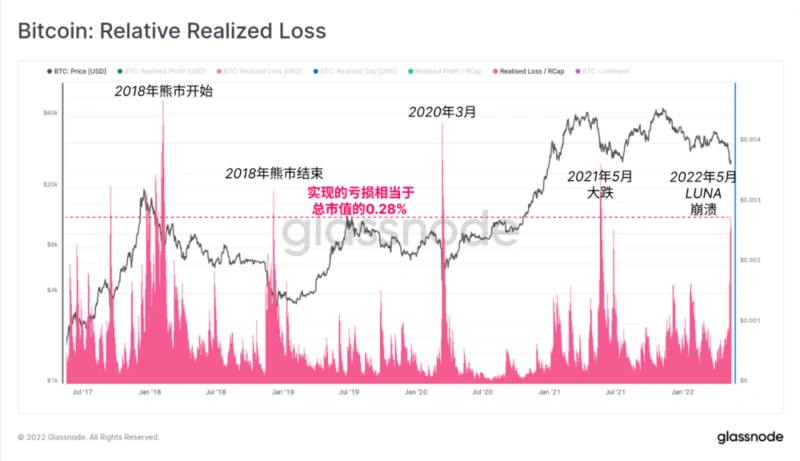

隨着比特幣市場規模的擴大,以美元計價的損失自然會隨着時間的推移而增加。因此,我們可以建立一個 "相對已實現的損失 "指標,用整個網絡的每日已實現的損失除以已實現的市值,以比較各周期的損失。

在這裏,我們可以看到,LUNA投降仍然引發了過去5年中最大的損失事件之一,引發的總損失相當於已實現市值的0.28%。本次下跌可以與以下事件相提並論:

2018年熊市的开始和結束拋售事件

2020年3月的新冠肺炎崩潰事件

2021年5月的拋售,有趣的是,本周正在慶祝該事件一周年。

實現價格近在咫尺

實現價格是鏈上分析中最古老,也是最基本的度量概念之一。它的計算方法是,用變現市值(即所有比特幣在最後一次移動時的價格總和)除以流通供應量。因此,它反映了對供應中所有比特幣的總成本基礎的估計。

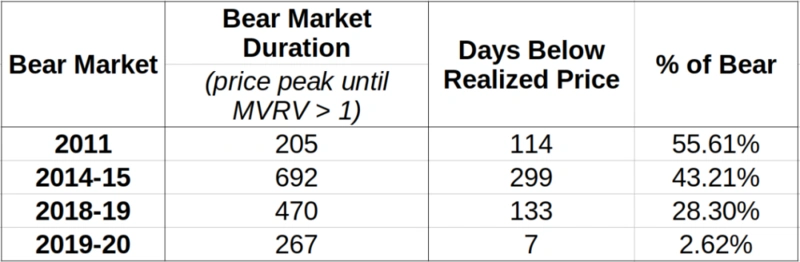

從歷史上看,實現價格在熊市中提供了良好的支持,並在市場價格低於它時提供了市場底部形成的信號。下表顯示了以前的熊市周期,以及價格低於實現價格的時間比例。

可以看出,隨着時間的推移,每個熊市周期在實現價格以下的相對時間較少。這可能部分是由於市場對其存在的普遍認識(它在2018年首次被發現 )。2020年3月仍然是最明顯的偏差,僅有7天的時間低於實現價格,而不是像之前周期中持續了幾個月。

當市場達到本周價格低點26513美元時,實現價格在24000美元。隨着市場在LFG BTC銷售的重壓下崩潰,LUNA和UST所持有的價值被破壞,以及對Tether的恐懼,現貨價格下降到實現價格的9.5%以內。

由於上述總的已實現的損失,已實現的市值下降了79.2億美元,代表了比特幣網絡的資本外流,並導致已實現的價格下降了60美元,至23,940美元。

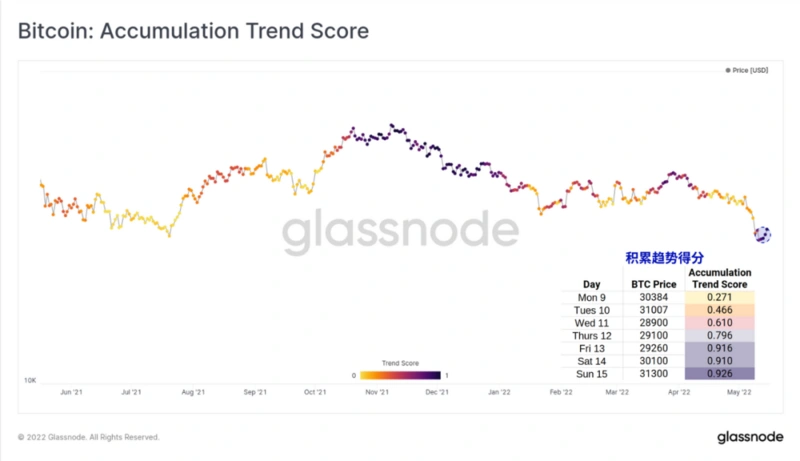

盡管出現了波動,但是市場上的多頭似乎做出了強烈的反應,因爲價格跌到了實現價格。下面的圖表和表格顯示了積累趨勢得分,當市場上有很大一部分人在增加他們的鏈上余額時,它將返回接近1的數值。

5月12日星期四,當市場處於最低點時,積累趨勢得分從低於0.3的非常微弱的數值中逆轉,返回到0.796的數值以上。支持比特幣價格反彈到3萬美元,在本周剩下的時間裏,該分數回到了0.9以上,表明發生了強烈的买盤活動。

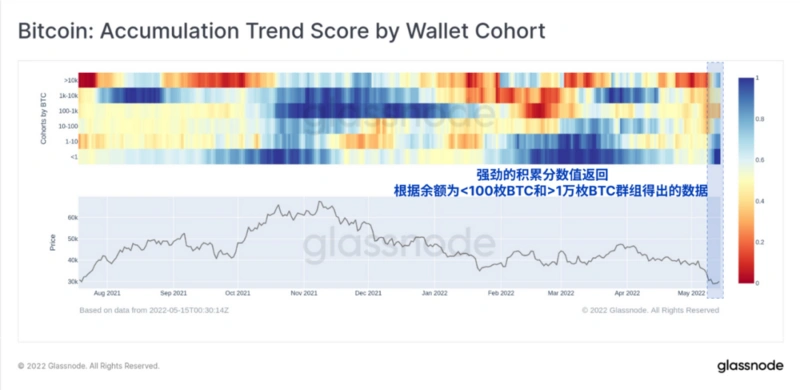

觀察參與的各種錢包群組,我們可以進一步確認這一點。我們可以看到,從5月初所有群組的微弱積累(<0.3,暖色),到本周大多數群組的強大積累(>0.7,冷色),迅速發生了逆轉。

到目前爲止,少量比特幣的持有者(<1BTC)是最大的積累者,並得到了擁有超過1萬個BTC的鯨魚的支持(這包括完全分配的LFG余額)。持有100枚BTC到1萬枚比特幣的錢包群組在其淨積累方面仍然較弱。

值得注意的是,雖然交易所余額上升,實現的損失達到了歷史水平,而且LFG賣出了8萬枚BTC,但總市場仍然增加了他們的余額。這抵消了過去一周對累積趨勢得分有很大影響的賣出影響。

來自Glassnode引擎室的未發布指標

本周發生的事情在本質上是歷史性的,然而在許多方面,呈現出教科書式的數字資產熊市的特徵。已經有各種例子表明,大名鼎鼎的加密貨幣項目原來是不穩定的,並最終在其自身重量下崩潰。這類事件通常是由熊市的價格下跌壓力催生的,因爲需求減弱,實驗系統(通常有槓杆作用)受到壓力。

隨着穩定幣日益成爲市場上的基礎層基礎設施,脫鉤事件的衝擊波,特別是最大的穩定幣USDT如果發生脫鉤將產生廣泛的影響。UST和USDT脫鉤的雙重動力,約400億美元的LUNA/UST價值灰飛煙滅,加上LFG增加了8萬枚BTC的拋售壓力,創造了一個完美的風暴。這一事件無疑也將迅速吸引監管部門的緊迫關注。

至於是否需要全面回歸到實現價格來平息這個熊市,以及如果需要的話,是幾個月、幾周、幾天還是只是短暫的一瞬間,還有待觀察。如果我們觀察到的積累表明多頭愿意在2萬美元的範圍內提供支持,那么這些日子也許已經過去了。還要注意的是,仍然有大量的宏觀、通脹和貨幣政策力量作爲阻力。未來的道路可能還會坎坷。

原文作者:Ding Han

原文來源:Glassnode

標題:Glassnode:數據回顧UST崩盤全程 其對未來行情有何影響?

地址:https://www.coinsdeep.com/article/2872.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。