Hutt Capital: 2022 年區塊鏈 VC 版圖概覽 風險投資的新趨勢

發表於 2022-05-25 11:48 作者: 吳說Real

介紹

Hutt Capital 很高興發布我們的第四次區塊鏈風險投資版圖年度回顧。對於區塊鏈風險投資領域來說,今年是特別忙碌的一年。本着行業的透明精神,我們很高興能夠公开分享匯總的數據。

本報告僅關注區塊鏈風險投資基金,旨在了解機構有限合夥人的可投資領域,這與我們在 Hutt capital(領先的獨立區塊鏈風險投資基金的基金平台)的愿景一致。

所有數據來自 Hutt Capita l的內部跟蹤系統,代表封閉式區塊鏈風投基金當前的基金規模(或積極募集的目標規模)。

總結

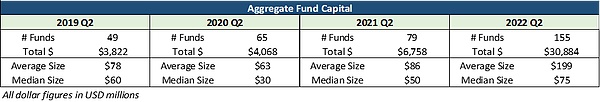

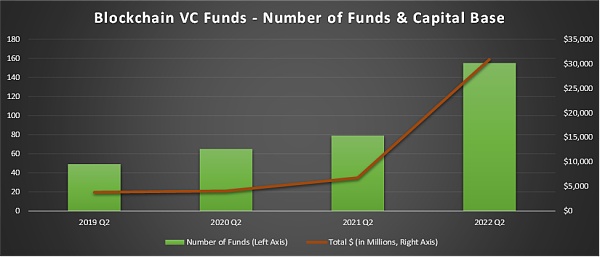

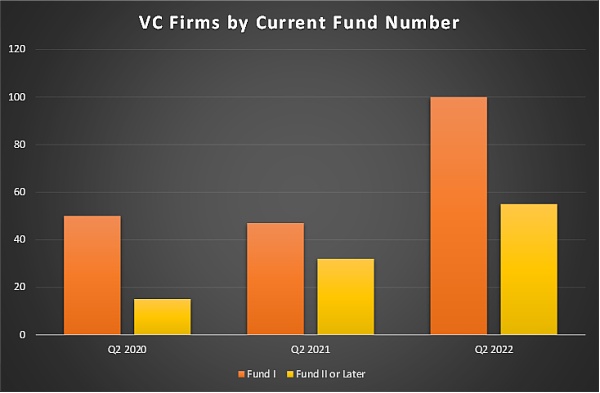

今年是區塊鏈 VC 基金成立的創紀錄一年,過去 12 個月淨新增 76 只區塊鏈 VC 基金。我們目前追蹤的風險基金數量爲 155 只,高於一年前的 79 只,同比增長 96%。

區塊鏈 VC 領域增長迅速,但基金掌控的資金量增長得更快。這些區塊鏈 VC 基金在其流動基金中有 309 億美元的投入資本,一年前只有 68 億美元,年增長率爲 357%。風險投資不再是過去幾年的家庭手工業。

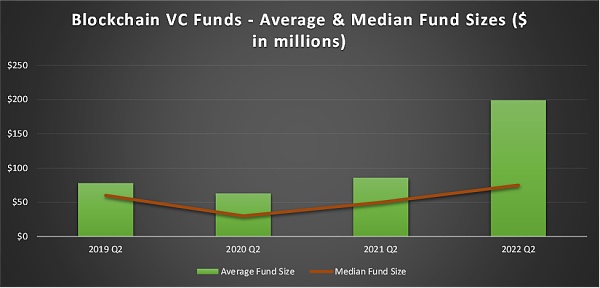

基金的平均規模較一年前增長了 132%,從 8,600 萬美元增至 1.99 億美元,表明現有基金正在迅速擴大規模。基金規模中值從 5,000 萬美元增至 7,500 萬美元,增幅較小,爲 50%,因爲少數規模最大的基金規模過大,影響了平均數字。

區塊鏈 VC 基金融資輪

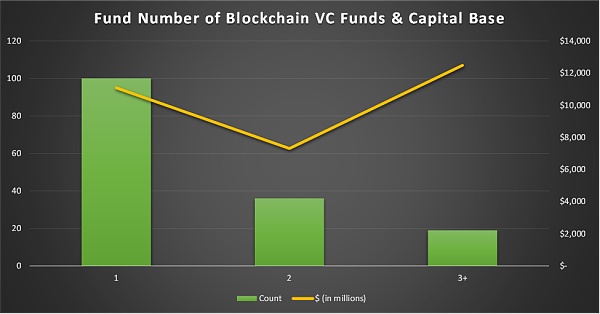

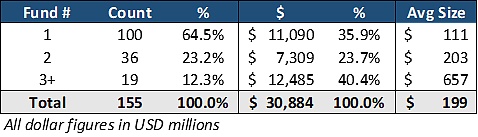

在 155 個區塊鏈 VC 基金中,有 100 個首次融資基金,36 個是第二次融資,19 個是第三次或更多融資次數的基金。

更多的長期基金擁有最多的資本。三次以上融資的基金佔整個基金的 12%,但佔資本的 40%。三次融資以上的基金中有 19 只,其總資本超過 100 只首次融資基金。

如果不是像 Hivemind Capital Partners 和 Haun Ventures 這樣的大型首次融資基金(據報道,這兩家公司都籌集了15億美元),這一比例將進一步傾斜。

在過去一年中,這幾類基金的劃分沒有發生實質性變化,因爲每一類基金都有強勁的增長。目前有 55 只基金是兩次融資以上的基金,高於去年的 32 只,兩年前只有 15 只。

區塊鏈 VC 基金融資規模

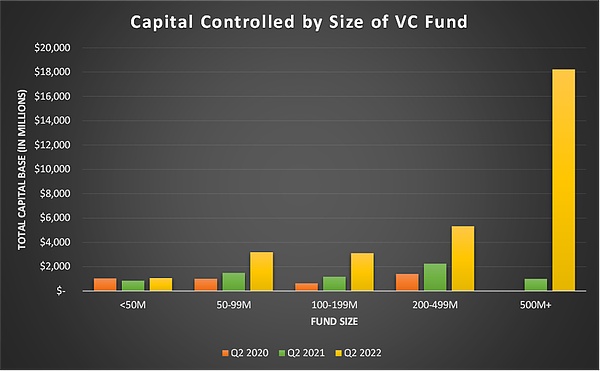

區塊鏈 VC 基金的規模在過去一年中顯著增長,大型基金控制的資本水平是前所未有的。

182 億美元的資本,即 59% 的行業資本基礎,由 14 只 5 億美元以上的基金控制。一年前,這些基金本身擁有的資本幾乎是整個行業的三倍。

這個行業比以往任何時候都更加分化。33 只平均規模爲 7.13 億美元的基金控制着 76% 的資本。其余 122 只基金控制着剩余的 24%,平均基金規模爲 6,000 萬美元。

盡管大型和小型基金之間存在這種分歧,但 122 只規模低於 2 億美元的基金所控制的資本規模仍比整個基金業一年前高出9%。

除了 5,000 萬美元以下的基金,所有類別的基金規模都較去年大幅增長。由於衆多同行紛紛增長並進入市場,5,000 萬美元以下的基金在一定程度上保持着絕緣。44 家規模在 5,000 萬美元以下的基金管理着 11 億美元,較上年同期 35 家管理着 8.38 億美元的基金增長了 28%。

隨着資金變得更容易籌集,我們看到了機會基金和增長基金的出現。這些是成長期基金,用於補充現有的早期平台,在傳統風投中很常見,但現在進入了區塊鏈領域。

區塊鏈 VC 基金地理分布

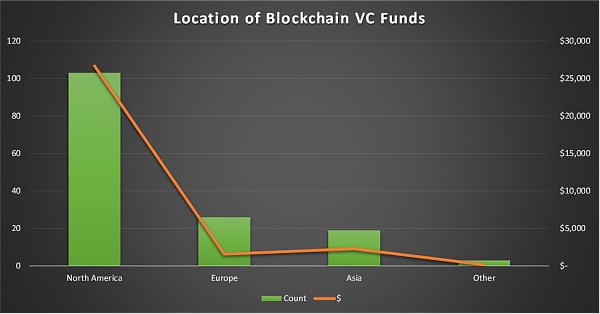

北美仍然是區塊鏈 VC 基金的主要所在地,68% 的基金位於該地區,代表了該行業 87% 的資本基礎。

北美也在推動大型基金趨勢,平均基金規模爲 2.59 億美元,歐洲爲 6100 萬美元,亞洲爲 1.2 億美元。在 14 家超過 5 億美元的基金中,只有一家位於北美以外。

對於區塊鏈 VC 公司來說,坐標地理的重要性不如傳統 VC 公司。這些基金中的許多都是全球焦點,不管它們位於哪裏。因此,雖然本分析沒有涵蓋區塊鏈風險投資交易數據,但我們預計,相對於區塊鏈風險投資基金的位置,潛在的區塊鏈風險投資交易數據將更偏向全球化分布。

額外觀察

區塊鏈 VC 投資市場在過去的 12-18 個月裏有了很大的發展。

巨型基金/資產聚合器的出現

資本的供應推動了基金之間對交易的更多競爭

高質量的區塊鏈風險投資基金已被大量超額認購,難以獲得。

DAO 和公會正在搶奪傳統 VC 基金的市場份額

專業基金的增加

Web3 已成爲通用型 VC 基金的潮流,但專業基金佔主導地位

巨型基金/資產聚合器的出現

有足夠的需求投資區塊鏈風投基金,以至於有雄心籌集大筆資金的公司可以第一次這樣做。隨着基金規模的不斷擴大,這些參與者已經轉向高端市場,現在需要在大型輪融資中开出更大的支票來配置他們的基金。這導致更多資本被配置到成長期公司和流動性代幣,無論是通過直接購买還是通過國債交易。

向高端市場的進軍在種子預售期和種子期开闢了一個缺口,這個缺口被新的和現有的較小的基金填補,這些基金將在早期階段支持創始人。許多大型基金(或它們的普通合夥人)和行業战略在新的早期基金中擔任有限合夥人,爲它們自己的公司創造一個經過審查的交易流程。

資本的供應推動了基金之間對交易的更多競爭

該行業資本基礎在一年內增長 357% 的一個影響是交易競爭變得殘酷。2021 年之前,幾乎所有資金的人都能參與估值較低的融資。這已經發生了改變。基金現在正基於聲譽和價值主張(或在某些情況下愿意支付最高價格)展开激烈競爭。估值也因此上升。

從有限合夥人的角度來看,了解哪些公司已經建立了差異化的品牌和價值主張,以便可持續地重復歷史上的成功,這是至關重要的。每只基金的過往記錄看起來都很好,但產生這些記錄的環境遠沒有今天這么有競爭力。

高質量的區塊鏈 VC 基金已被大量超額認購,難以獲得

在區塊鏈風投基金方面,有限合夥人的投資選擇比以往任何時候都多,但有限合夥人投資區塊鏈風投基金的需求顯然增長得比這些基金的資本基礎還要快。每一只基金都被超額認購。有限合夥人正在爭取進入,因爲很多人都被拒絕了。機構正帶着开出大額支票的能力進來。我們在傳統 VC 中看到的訪問遊戲現在已經進入了加密領域。

DAO 和公會正在搶奪傳統 VC 基金的市場份額

風險 DAO 和遊戲公會在早期階段(主要是預售種子期和種子期)接受風險基金的撥款。高質量的風險投資 DAO 是一個有吸引力的資本來源,因爲創始人可以獲得由個人成員組成的多元化網絡,這些成員可以帶來各種專業知識和關系。我們已經在 Seed Club Ventures 看到了這一點。如今,大多數風險投資的 DAO 都相對較小,因此在非常早期的輪融資中支付的金額較小,但我們相信,這種資金來源將隨着時間的推移而增長。

遊戲公會爲區塊鏈遊戲初創公司提供了獨特的战略資本來源,這是傳統風投難以復制的。遊戲公會的數量在不斷增長,這些團體不斷佔據着早期遊戲市場的份額。公會本身通常是風險投資基金,而對遊戲不那么深入的風險投資基金可能更愿意間接接觸一組遊戲,而不是在不太熟悉的類別中挑選贏家。

專業基金的增加

我們認爲,專業化正在增加,主要有兩個因素:

1現在的行業太大、太寬泛,不能涵蓋所有東西,不同的類別需要獨特的專業知識和關系,所以基金必須確定他們在哪裏有競爭優勢,並力求在該領域做到最好;

2專業化是新興基金區分自身並獲得相對於現有參與者的優勢的一種方式,尤其是在 DeFi、遊戲、NFT 或 DAO 等較年輕的類別,我們最常看到的是專門的子行業基金。

Web3 已成爲通用型 VC 基金的潮流,但專業基金佔主導地位

通用型風險投資公司對 Web3 越來越感興趣,許多公司指定了一個人負責這一領域,但絕大多數公司都遲到了,專門的區塊鏈風險投資公司正在喫他們的午餐。這在最早的階段尤其如此。主動去了解相關信息,你會看到加密貨幣原生基金和其他行業參與者在早期階段的資本表上佔主導地位。

標題:Hutt Capital: 2022 年區塊鏈 VC 版圖概覽 風險投資的新趨勢

地址:https://www.coinsdeep.com/article/3041.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。