人類交易史:證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (中)

發表於 2022-07-01 17:51 作者: 區塊鏈情報速遞pro

報告分爲上中下三篇發放:上篇闡述報告的第一章節探尋人類交易史的意義和第二章節歷史背景;中篇敘述證券交易所、加密貨幣交易所和去中心化交易所的技術發展;下篇說明三種交易所市場結構的形成與演進、突破性重大事件與關鍵性制度變遷、總結和對加密貨幣與去中心化交易所的思考。本次中篇主要討論了傳統證券交易所技術、加密貨幣交易所技術和去中心化交易所技術的發展以及去中心化交易所繼續發展需要解決的問題。

相關文章請點擊:研究|人類交易史——證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (上)

三、交易所的技術發展

在證券交易所的歷史發展背景下,我們以技術爲主线脈絡對交易所進行分析研究。

1. 傳統證券交易所技術

17 世紀初,荷蘭阿姆斯特丹市商人們交易的股票與商品一起在阿姆斯特丹的綜合交易所裏進行交易。

1830年代,露天經紀人在街上進行小型、新建企業股票(例如收費公路、運河和鐵路)的交易。

19世紀,美國的紐約證券交易所在固定地點進行股票的場內專業經紀人交易。紐約證券交易所以連續拍賣形式進行交易,交易者可以代表投資者執行股票交易。他們將聚集在適當的崗位上,由紐約證券交易所成員公司僱用的專業經紀人(他們不是紐約證券交易所的僱員)在公开喊價(open outcry)中充當拍賣師拍賣市場環境將买家和賣家聚集在一起並管理實際拍賣。他們有時會(大約 10% 的時間)通過投入自己的資金來促進交易,並且可以向人群傳播有助於將买家和賣家聚集在一起的信息。

1839年,美國的薩繆爾·摩爾斯與英國人近乎同時發明了電報,他還發展出將字母及數字編碼以便拍發的摩斯電碼。1850年代,電報應用強化了紐約證券交易所對其他地域證券交易所的影響,其他交易所被迅速的邊緣化,華爾街成爲美國股票和證券交易的中心。

1878年,在亞歷山大·格雷厄姆·貝爾成功測試新技術兩年後,紐約證券交易所的地板上安裝了第一部電話。

1913年,金融書籍出版商 Arthur F. Elliot 和金融家 Roger Ward Babson 年創立了Nationl Quotation Bureau(NQB)。那時美國全國分散分布着許多櫃台交易市場,它們沒有統一的管理和統計,且彼此間信息隔絕,券商和投資者很難全面了解某只股票的最優報價和交易情況。1913年從事印刷和出版業務的NQB向美國的券商和投資者提供報價服務。NQB根據全天發生的交易結果每天在粉紅色的記錄紙上以手工方式記載並公布10000多種櫃台交易股票和5000多種債券的價格、交易量等,並將證券的報價信息定期制作成刊物印刷後發往全國,以此將分散在全國的做市商聯系起來,形成最初級的場外市場。

1971 年,SEC敦促 OTC(即場外交易)經紀人的監管機構全國證券交易商協會 (NASD) 讓未在任何交易所上市的證券市場實現自動化。1971年納斯達克數據中心以及該公司的電子交易所开始運營。

納斯達克是美國證券交易商協會 (NASD,現在也稱金融業監管局——FINRA) 的心血結晶。美國證券交易委員會之所以成立納斯達克,其初衷是爲了採取措施提高場外市場證券交易的效率。從納斯達克的業務發展歷程看,它是沿着統一報價顯示、統一成交確認、統一委托路徑以及統一交易執行的路徑逐漸發展的。其功能從簡單到復雜、業務從前端到後端,最終建立起覆蓋整個交易流程的業務线。

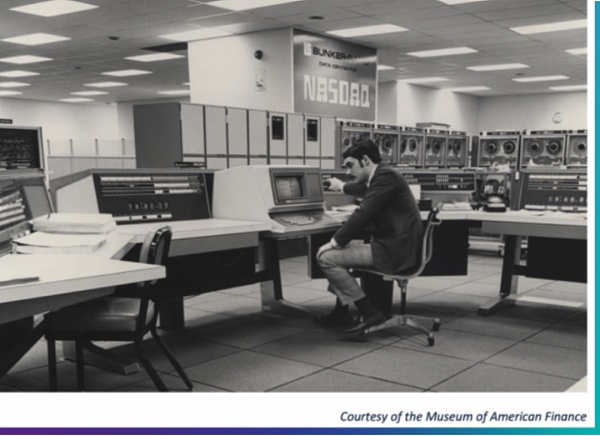

從一开始,納斯達克就是一種不同類型的證券交易所。它不像華爾街 11 號那樣居住在物理空間中。相反,它是一個以電子方式執行交易的計算機網絡。這代表了世界各地交易所傳統的場內交易模式开始發生轉變。歷史記錄顯示,納斯達克建立了最早的交易“數據中心”之一,配備了磁帶驅動器、單色陰極管屏幕和制服。

圖片來源: Nasdaq

NASD 與康涅狄格州特朗布爾的 Bunker-Ramo 公司籤訂合同,建立一個系統,場外交易股票的做市商可以通過電子方式更新他們的买賣報價。該系統於 1971 年 2 月 8 日啓動,作爲全國證券交易商協會自動報價系統(因此縮寫爲納斯達克)。這個電子交易所的出現提升了交易效率,並減少了NYSE可以從中獲利的买賣差價。

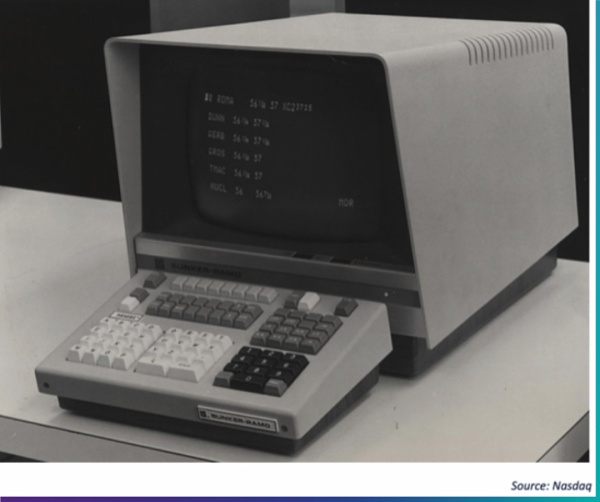

下圖爲用於制作和查看報價的早期 Bunker-Ramo 計算機終端之一:

NASDAQ利用證券信息處理器(SIP)達成一系列電子報價歷史被創建並可被同時平等地發送給許多用戶。這使得NASDAQ成爲擁有一種开放式架構的平台,以平等的電子方式鼓勵做市商競爭來不斷提高客戶服務水平(包括手續費,流動性以及連通性)。這反過來又導致了更具競爭力的報價和更平等的交易模式,使更多種類的參與者受益,他們擁有相同的市場准入和交易工具。

1977 年,紐約證券交易所對傳統的證券交易系統進行了全面的現代化更新,採用最新式的電子計算機操作系統,建立了一套“全面市場交易系統”(該系統簡稱 ITS)。ITs 系統利用現代化的通訊和電腦設備,將紐約證券交易所和全國各主要交易所連通,經 ITS 系統電腦網絡,在該系統的電視屏幕上,證券經紀人隨時可以看到兩種通過 ITS 系統交易的報價,一種是紐約證券交易所最好的出價和要價,另一種是各地證券交易所的出價和要價。每天用 ITS 系統完成的證券交易大約有 2500 多項。

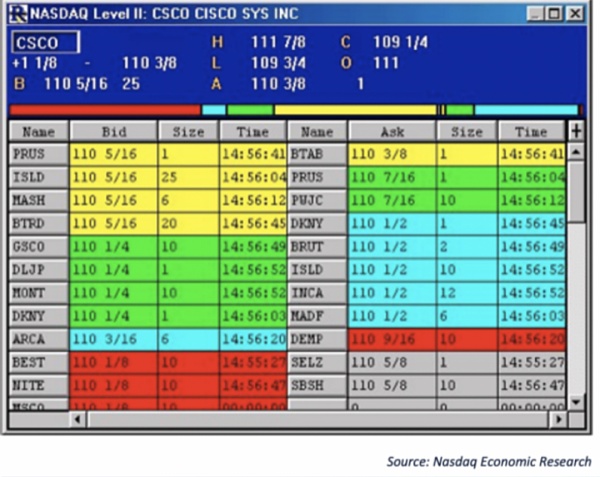

1980年代,NASDAQ轉向輸出公开可用的深度訂單薄數據。1980 年代的主要數據創新是創建實時“2 級”數據饋送。Level 2 不僅僅是提供最佳买賣報價,還爲訂閱者提供了具備完整報價的“蒙太奇”系統,它顯示了所有做市商的報價。此提要是通過所有參與者的統一訪問提供的。對特定交易者沒有信息優勢。Level 2 預示着納斯達克未來的市場數據產品以及來自其他市場的數據產品,這些產品今天被認爲是許多市場參與者交易過程的寶貴輸入。

到 1980 年代中期,納斯達克推出了一個界面,即納斯達克工作站,它可以在標准台式計算機上運行。該系統允許經紀人相互做廣告和互動,蒙太奇顯示指定做市商的出價和出價,按價格排列。配色區域顯示遠離全國最佳價格(黃色)的深度水平。

雖然報價是自動化的,但最初匹配交易的傳統過程仍然是通過電話完成的。1987 年的市場崩盤暴露了基於電話的系統的缺陷,因爲許多做市商無法或不愿意進行口頭互動。

在 1980 年代,納斯達克通過提供兩種電子交易系統對1987年對市場崩盤做出回應:

1)小訂單執行系統 (SOES) 針對做市商報價自動執行。崩盤後,國有企業成爲強制性的,盡管最大訂單規模爲 1,000 股,以保護做市商免受過多的逆向選擇。

2)SelectNet 系統允許交易者之間進行有效的非電話通信,並能夠創建鎖定交易——有點像用於交易的電子郵件。

這兩個系統都爲納斯達克交易的相當大一部分做出了貢獻。SOES 系統最終因其被日間交易者使用而聲名狼藉,俗稱“SOES Bandits(土匪)”。

隨着 1997 年訂單處理規則的出現,納斯達克網絡开始包含一種新型的市場中心,即電子通訊網絡 (ECN),即電子訂單簿。做市商的報價與 ECN 的最高账面報價相結合,以提供任何給定納斯達克股票可用流動性的完整視圖。與做市商一樣,ECN 面臨着創新和提高績效的競爭壓力。這期間,納斯達克成爲世界上發展和改進交易技術的溫牀。

1990年,OTCBB建立。OTCBB是一套實時報價的場外電子交易系統,它在NASD的監管之下,主要爲中小型企業提供有價證券交易服務。OTCBB主要採用自動報價系統,其特點是直接連接證券商及其他客戶的計算機和遠程通信系統,交易者申請報價,由系統自動撮合成交,從而有效地提高了交易的效率。

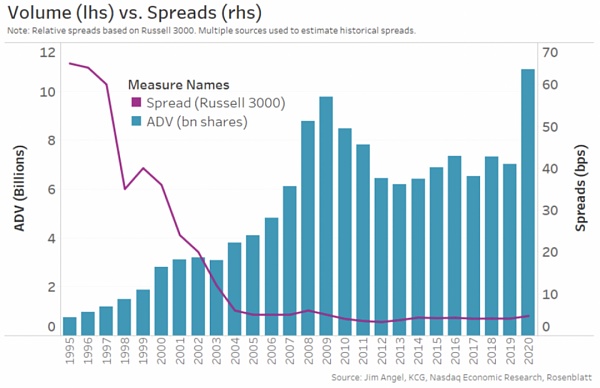

1990年代美國證券電子交易以分數價格顯示報價。隨着計算機化交易的增多,以最佳價格爲目標的競爭也在增加,對於最小單位的精度也有更細化的需求。尋求佔據市場份額的ECN引入了較小的分時報價,這反過來又幫助开始大幅降低整個市場的價差(Spread)。

2000年,美國證券市場才轉換爲十進制報價。

2005年,證券市場的點差在過去十年中下降了90%,且隨着成本下降,交易活動和流動性也增加了十倍。ADV(Adjusted Volume)也從1995年的0.8 billion Shares上升到2005年的4.1 billion Shares,增長了約5倍,並接下來在2009年達到階段頂峰的9.8 billion Shares,增長了約爲12倍。

2000年上下,機構經紀人和算法开始應用電子交易。利用這些新的電子數據來進行訂單工作的交易佔比在增加,這也反過來使得電子信息流量增長。

2000 年代初,納斯達克確定 INET(新 ECN 之一)的交易技術將爲納斯達克自己的技術提供必要的替代品。INET 本身是 Instinet ECN(以其機構範圍而聞名)和 Island ECN(以其極低的處理延遲水平而聞名)合並的產物。2005 年,納斯達克收購了 INET,並在隨後的幾年中採用了其訂單簿交易技術和數據平台。直到今天,正是這項技術及其增強功能爲納斯達克交易應用程序以及許多其他納斯達克技術客戶提供支持。

納斯達克的發展在技術方面不斷地滿足了交易者的信息需求,爲交易者提供了更爲充分的信息,並提高了交易透明度,從而實現了自身的迅速發展。早期的納斯達克系統只是實現了報價信息的實時傳遞,投資者能夠實時看到做市商的報價,但並不能實時知道自己的交易是否成交,每個交易日結束後才能看到成交信息,投資者不能根據實時成交信息做出有效率的投資決策。在1950年代,所有投資者都可以看到頭部訂單報價還是一個夢想,1990年代账面深度數據被所有交易者廣泛購买。

2020年代,散戶投資者可以在電視上獲得相同的股票價格,並且可以使用手機在與專業人士相同的市場中交易股票。在過去50年以前,交易所愿意與整個市場平等分享數據還是一件幾乎遙不可及的事情。當前人們以爲理所應當的證券交易的自動化、透明度和效率,縱觀人類歷史也是沒有過的。毫無疑問,美國證券交易商協會 (NASD,現在也稱金融業監管局——FINRA)成立的納斯達克持續地爲證券交易電子化、自動化和民主化作出了巨大的貢獻。

由於計算機技術的出現和發展,全球金融市場均有革命性的變化。證券交易的電子化和自動化降低了所有投資者的成本並改善了市場准入,證券交易的數據透明公开有助於使交易民主化。1929年,僅有約10%的美國家庭進行股票投資。根據美國Federal Reserve的數據,1989年有32%的美國家庭直接或間接持有股票,2019年有53%的美國家庭直接或間接持有股票,三十年間直接或間接持有股票的美國家庭佔比增加了21%。電子化程度越高,信息越統一,接觸各種投資者的渠道也就越多,市場便也越透明與公平。同時,以電子方式創建和發送訂單、執行交易、登記和結算訂單供應的能力取代了成本高昂的人工流程,減少了少數經紀人群體賺取大額差價的機會。這導致了證券市場交易效率和生產力的提升、錯誤減少、管理和交易成本下降。

2. 加密貨幣交易所技術

加密貨幣交易所的买賣交易方式主要還是沿用了傳統交易所的訂單薄模式和場外OTC交易模式。加密貨幣交易所的興起,根本上得益於區塊鏈技術。交易所通過基於區塊鏈技術的錢包與用戶交互加密貨幣,憑借互聯網得以實現加密貨幣流入和流出交易所。這部分本報告先介紹區塊鏈技術的發展脈絡,再敘述加密貨幣錢包的特點和功用。

2.1 區塊鏈技術的發展脈絡

區塊鏈是一種數據庫,它是一種用於記錄交易的公开的分布式账本,無需第三方驗證每個交易。區塊鏈分布在P2P(Peer to Peer,點對點)網絡中,它由鏈接在一起的數據區塊組成,形成一條記錄不可變的連續鏈。

1979年,Ralph Merkle在他的博士論文中描述了一種公鑰分發和數字籤名的方法,稱爲“樹認證”(tree authentication)。這項技術就是默克爾樹(Merkle tree)。默克爾樹作爲一種提供數字籤名的方法,提供了一種用於驗證單個記錄的數據結構。這是區塊鏈的基礎技術之一。

1982年,David Chaum 在他的博士論文中描述了一個保險庫系統(vault system),用於建立、維護和信任相互懷疑的團體的計算機系統。這是一個包含構成區塊鏈的許多元素的系統。

1991 年,Stuart Haber 和 W. Scott Stornetta 發表了一篇關於爲數字文檔添加時間戳的文章。該文章提出了一種防止用戶backdating或forward-dating electronic documents的解決方案。其目標是保持文檔本身的完全隱私,而不需要時間戳服務進行記錄。

1992 年,Haber 和 Stornetta 更新了設計以合並Merkle樹,這使得多個文檔證書可以存在於單個塊上。

1997年,Adam Back 引入了hashcash來限制電子郵件垃圾郵件。

2004 年,Hal Finney 使用了可重復使用的 PoW機制,這是一種接受不可交換或不可替代的 hashcash 代幣以換取 RSA 籤名代幣的機制。PoW 機制在比特幣挖礦中起着至關重要的作用。

2008 年,中本聰發表了一份基於上述技術的比特幣和區塊鏈白皮書。比特幣利用回溯和最長鏈原則的設計解決了在去中心化架構下的雙花攻擊問題。

2009 年 1 月 8 日,中本聰向 SourceForge 發布了 Bitcoin v0.1 作爲开源軟件。

2015 年,以太坊前沿網絡啓動,使开發人員能夠編寫可以部署到實時網絡的智能合約和去中心化應用程序。

2016年,可以通過區塊鏈生成智能合約和應用程序的以太坊出現了,這極大豐富了加密貨幣的功能應用。以太坊的ICOs催生了大量不同應用的代幣項目和股權代幣,並允許投資者像交易公共股票一樣交易加密貨幣。加密貨幣交易所上交易的加密貨幣種類开始大量增加。

2017年,以太坊提出了提出了 ERC-721 標准,新型加密貨幣NFT(非同質化代幣)开始大量出現。

2017年,OpenSea NFT 市場啓動。它是專門進行NFT交易的加密貨幣交易所。

2.2 加密貨幣錢包的特點和功用

錢包(公鑰、私鑰和私鑰所對應的地址)是區塊鏈的組成部分。加密貨幣錢包的作用是存儲以比特幣爲首的加密貨幣的公鑰與私鑰、私鑰所對應的地址、該地址的貨幣結算以及貨幣交易的支持系統。有時該系統甚至包含了整個區塊鏈的記账與維護。

根據私鑰存儲方式,錢包可被分類爲冷錢包和熱錢包。

冷錢包指的是網絡不能訪問到用戶私鑰的錢包。冷錢包通常依靠不聯網的電腦、手機等設備確保比特幣私鑰的安全,冷錢包也包括紙錢包(打印、手抄)和腦錢包(自行背誦)。

熱錢包是網絡能夠訪問到用戶私鑰的錢包。其安全性比冷錢包低,但相對於冷錢包更爲便利。

根據去中心化程度,錢包可被分類爲全節點錢包,輕錢包和中心化錢包。

-

全節點錢包需要先進行軟件安裝,安裝後會與整個區塊鏈進行同步,存儲整個區塊鏈。這樣的錢包又稱爲完整節點。由於此種錢包能提供所對應的加密貨幣網絡完整區塊鏈與服務,所以它可以提升該加密貨幣網絡的完整性與可靠性。

-

輕錢包僅存儲私鑰和結算加密貨幣,不存儲整個區塊鏈,所以佔用資源很少,較適用於移動設備。輕錢包也可以是在线錢包,這種錢包一般設計爲網頁形式但不保管私鑰,在網站產生私鑰後,由個人保管,日後要訪問錢包時必須輸入私鑰,網站不負責替用戶保存。

中心化錢包可細分爲中心化在线錢包和交易所錢包兩類,中心化在线錢包一般設計爲網頁形式,同時掌握用戶的私鑰,嚴格意義上,這類錢包掌握了用戶的私鑰便掌控了用戶錢包裏的資金。交易所錢包也是一種在线錢包,它不會提供私鑰給用戶,用戶一旦存入資金,其資金就只能依靠交易所的機制來提取。

加密貨幣錢包的特性決定了普通用戶能夠自行保管加密貨幣,並且普通用戶能夠自由選擇可以進行交易的加密貨幣交易所交易他們的加密貨幣。而傳統證券交易上普通用戶往往需要證券公司代爲持有證券。加密貨幣這樣的特點,使得其具有商品和證券的雙重特徵。

3. 去中心化交易所技術

去中心化交易所也稱DEX。當前主要是區別於中心化加密貨幣交易所,通過區塊鏈及智能合約進行交易的加密貨幣交易所。DEX的交易模式有三大類,分別是AMM模式、訂單薄模式以及拍賣模式。這部分除了會選取代表性協議來展示DEX的三種交易模式,還會介紹創新性的DEX衍生品協議。

3.1 去中心化AMM模式DEX——Uniswap

2018年11月,Uniswap v1 作爲以太坊區塊鏈上的一個智能合約的鏈上系統,實現了一個基於 "常數乘積公式 "的自動流動性協議。這種交易模式也稱作AMM(Automated Market Makers)模式,即自動市場做市商模式。

Uniswap以數學公式x * y = k作爲定價模型,其中x是流動性池中一種代幣的數量,y是另一種的數量。在這個公式中,k是一個固定的常數,意味着池子的總流動性必須始終保持不變。這個數學公式便說明了這個流動性池具有無限流動性,即整個交易過程中不存在x等於0或y等於0,這也意味着當用戶需要大量購买一種代幣時,用戶需要爲每一個額外單位的幣支付越來越高的溢價。這種AMM模式交易的缺點是,一次大規模的交易可能會導致訂單出現重大滑點。

Uniswap v1的每個配對都包括ETH作爲其資產,這使得交易路徑更簡單——ABC和XYZ之間的每筆交易都要通過 ETH/ABC對和ETH/XYZ對,並減少流動性的分散。Uniswap v1 使用ETH作爲強制性的橋梁貨幣也會給交易者帶來成本,一次交易會帶來兩次滑點。

2020年5月,Uniswap v2在v1的基礎之上,能夠創建任意的ERC20/ERC20對,而不是只支持ERC20和ETH之間的對。它還提供了一個加固的價格預言機(Oracle),在每個區塊的开始積累兩種資產的相對價格。這使得以太坊上的其他合約能夠估計兩種資產在任意區間的時間加權平均價格。

2021年5月,Uniswap v3在v2的基礎上爲流動性提供者提供了更高的資本效率和微調控制,提高了價格預言機的准確性和便利性,並有一個更靈活的收費結構。Uniswap v3 的Liquidity Oracle可以被外部流動性挖礦合約用來公平地分配獎勵,這給予了Uni生態上的做市商協議的發展提供了便利。

由於Uniswap v3的這些特性,圍繞Uniswap的做市商協調生態自然而生:截止2022年初,我們已知的有超過30個Uniswap做市商協議。用戶僅需將資金存入做市商協議,做市商協議就會使用這些資金進行專業的LP(流動性提供者)管理以獲取交易費收益。

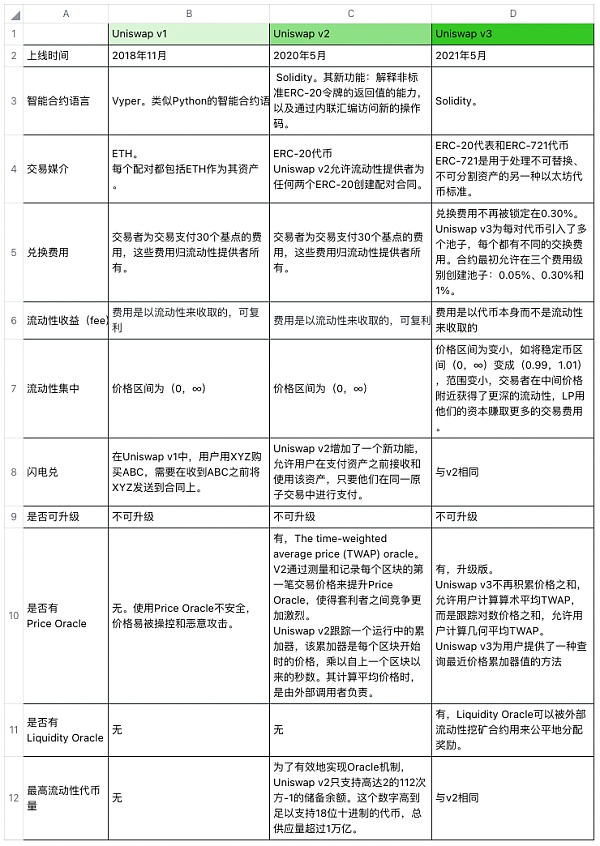

Uniswap三個版本的對比

圖片來源: Uniswap, CYC整理

最新版本的Uniswap上,新幣種的上线不需要任何許可。

根據Messari的數據,截止2021年末,Uniswap 的交易量從 2020 年的 578 億美元(Uniswap 於 2020 年 5 月首次开始促進交易時)增加到 2021 年的 6811 億美元。2021年第四季度結束時的交易量爲2384億美元,其中Uniswap v3第四季度的交易額爲 1800 億美元。

3.2 半去中心化訂單簿模式DEX——dYdX

dYdX協議成立於 2017 年 7 月,推出了支持以太坊借貸和保證金交易的 L1 層產品。

2021年2月,dYdX推出了一個建立在StarkWare的StaykEX可擴展性引擎上的L2永續合約的阿爾法測試版本。

2021年4月,該建立在StarkWare的StaykEX可擴展性引擎上的L2永續合約正式上线。dYdX是去中心化衍生品和現貨交易平台,主打去中心化的訂單簿式的永續合約,同時提供ETH, DAI和USDC之間的三對現貨交易對。dYdX利用API從全網上獲取訂單簿,依靠Starkware的ZK-Rollup L2系統進行衍生品交易。該系統定期向以太坊智能合約發布 ZK(零知識)證明,以證明 L2 內的狀態轉換是有效的。資金必須先存入以太坊智能合約,然後才能用於在 dYdX 上進行交易。資金存入L2後,用戶就無需爲每筆交易支付費用,Gas費爲零。dYdX裏的價格由預言機使用與 STARK 兼容的籤名證明,允許價格在籤名後立即使用。

dYdX永續合約交易界面

圖片來源: https://trade.dydx.exchange/trade

用戶在dYdX上可以即時貿易結算和快速取款,交易在鏈下匹配並分批持有,直到零知識匯總和證明在鏈上提交。這可以防止交易結算的提前運行,並允許即時余額更新,而無需等待交易被挖掘。在 dYdX 上交易的感覺就像在中心化交易所交易一樣快。取款提現分快速提現(提現額度上限$200,000)和正常提現(提現時間約3小時)。

dYdX作爲半去中心化的安全保證來自以下三方面:

以太坊密鑰認證——最高級別的身份驗證是通過帳戶的以太坊私鑰。當账戶資金在 L2 系統內時,以太坊密鑰仍然控制着账戶資金,在L2 運營商(dYdX 和 Starkware)意外下线或以其他方式審查請求的情況下,以太坊密鑰仍然擁有強行關閉账戶頭寸和退出系統的能力;

STARK 密鑰認證——第二級身份驗證。在 L2 系統中,身份驗證由單獨的密鑰對處理,即由STARK 密鑰對處理;

API 密鑰認證——第三級身份驗證。其由 API 密鑰、祕密(Secret)和密碼組成,它們僅用於對向 dYdX 發出的 API 請求進行身份驗證(如取消訂單和檢索账戶的填充),這不會影響 L2 系統,API密鑰可以通過端點進行添加和管理,所有未由以太坊密鑰籤名且向私有端點發出的請求都需要 API 密鑰籤名。

2021年8月,dYdX計劃推出DYDX代幣,從此dYdX協議內永續合約交易量飆升,其交易量長期排行去中心化衍生品類別的第一。

2021年12月8日,dYdX受AWS宕機影響停止交易並關閉部分服務,dYdX停止交易數個小時。官方稱該現象的出現是因爲受到了AWS宕機的影響。目前,dYdX已將訂單設置爲post-only模式。官方稱,在宕機前發送的訂單要么立即被取消,要么已經完成。然而仍無法顯示處理的結果(包括訂單是否已經完成)。目前dYdX正考慮將部分關鍵服務從ECS遷移至EC2。這從事實上顯示了dYdX做不到如Uniswap般完全鏈上的去中心化。

3.3 Solana鏈上流動性跨協議的訂單簿模式Dex——Serum

2020年8月,Solana鏈上訂單薄模式交易平台Serum啓動。Serum擁有獨特的訂單簿模式,其被稱AOB(Asset Agnostic order book)。它基本上提供了一個匹配引擎作爲服務,其他協議可以通過使用其事件來訂閱該引擎。AOB 的設計使得 Serum 的架構更適合模塊化。使用 Serum 的程序將具有更大的靈活性,同時保持一些標准的設計原則和可組合性。有了 AOB,Serum 就成爲真正通用的組件,可用於任何協議、衍生產品、現貨或其他任何東西。开發人員可以用它來匹配任何東西——甚至 NFT 或不可替代的東西或域名或其他任何東西。

Serum是圍繞全鏈中央限額訂單簿(CLOB)和匹配引擎設計的高性能DEX。任何人都可以創建一個利用 Serum 的流動性及其生態系統優勢的交易應用程序,即在一個與 Serum 訂單簿市場組成的 dApp 上下的訂單可以與在完全獨立的 dApp 上下的訂單在匹配,以組成同一個市場。Serum提供了一個完整的鏈上訂單簿,允許交易界面等應用程序“插入”Serum 的可組合生態系統。Serum 位於生態系統的核心,爲其生態系統應用程序提供服務,每個應用程序都有自己的技術和用戶群。任何人都可以創建一個利用 Serum 的流動性及其生態系統優勢的交易應用程序。生態系統合作夥伴可以與Serum的鏈上訂單組合,爲機構和個體用戶共享流動性並增強其交易功能。個體用戶、开發者和算法交易員都可以連接到 Serum 並利用其共享的流動性,或建立一個市場。

CLOB還允許跨池聚合流動性,而不是跨協議分散流動性。例如,Raydium(基於Solana區塊鏈構建的AMM)與Serum訂單簿共享流動性。來自Raydium的交易也可以從任何與Serum DEX集成的協議中提取流動性,反之亦然,從而通過更大的交易量爲流動性提供者提供更多的費用。

Serum具有跨鏈互操作性。Solana於2020年10月8日宣布了Wormhole,這是一個分散的Solana以太坊雙向跨鏈橋,允許Serum用戶在鏈之間交換資產,用戶也可充值ERC20代幣在Serum交易。Wormhole允許現有項目、平台和社區跨區塊鏈無縫移動Token化的資產,使得價值可以回歸以太坊網絡。Wormhole在2021年9月18日推出v2版,實現 Solana 和以太坊之間無縫轉移代幣資產,對 Terra、幣安智能鏈(BSC)以及 NFT 資產的支持即將實現。

Serum 上幣市場推出新 GUI(圖形用戶界面Graphical user interface),任何人都可以在 Serum 上线任何 SPL 或 ERC20 代幣。這不需要許可,也不涉及任何代碼編程。

3.4 去中心化拍賣模式DEX——Gnosis Protocol v2

2021年,作爲ERC-20代幣的交易協議Gnosis Protocol面世。Gnosis協議v2致力於達成以太坊鏈上的去中心交易,其通過批量拍賣機制、鏈下下單和集成跨DEX流動性來解決 MEV 問題。

協議將批量拍賣發展爲交易機制的兩個主要原因是:

讓以太坊中的 DeFi 有機會在同一區塊中建立任何代幣對的相同價格。

通過將統一清算價格和需求巧合等新經濟機制相結合,改進 DEX 交易價格提供。

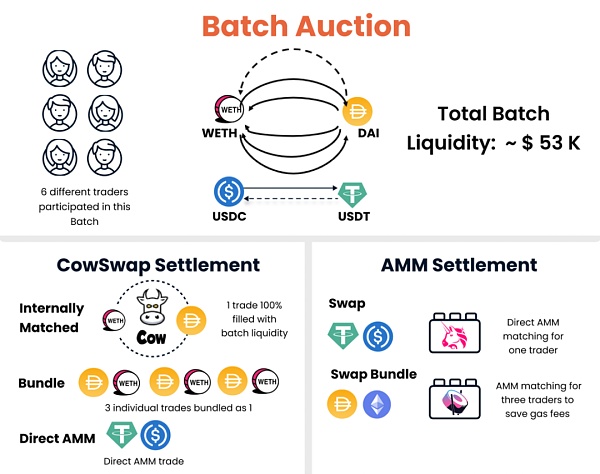

Gnosis protocol v2核心爲Batch Auctions和Coicidence of Wants。Batch Auctions(批量拍賣)模式下的訂單以連續、重復的批次結算,其大小僅僅受gas費限制。每個批次執行統一的清算價格,這意味着在給定批次內執行的所有訂單都會收到與其他訂單同等定價的資產。對於批量拍賣,協議不是使用中心化的Opeartor,而是使用公开訂單競爭的solver。Solver指的是任何爲一批拍賣提交訂單結算方案的人。一旦這批拍賣進入“closed for orders”狀態則其不再收任何新訂單,這時slovers會爲這批拍賣競爭提供最優解決方案。

圖片來源: https://docs.cow.fi/overview-1/batch-auctions

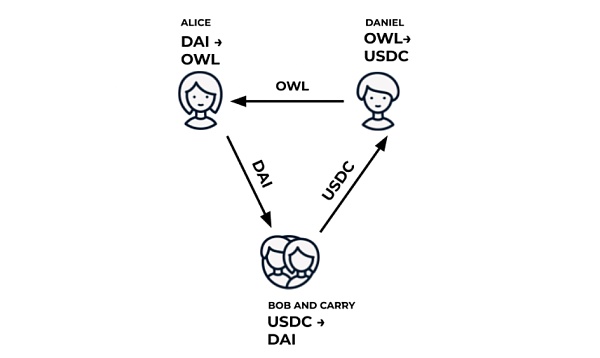

CoW(Coicidence of Wants)協議促進了交易者之間需求的一致性,這意味着當兩個交易者各自持有對方想要的資產時,可以直接在他們之間進行交易,而無需外部做市商或流動性提供者。這可以更形象地解釋爲雙方各自持有對方想要的物品,因此他們直接交換這些物品。

該協議還可以在多個用戶的訂單中發現CoW:如下示圖有 3 個不同的人,Alice 試圖出售 DAI -OWL,Daniel 試圖出售 OWL-USDC,Bob & Carry 試圖出售 USDC-DAI。該協議不是讓他們所有人都與多個流動性池進行交易以獲得交易的流動性,而是形成一個環,使三個交易者直接相互匹配。通過這樣的CoW、批量拍賣和環形交易,CoW 協議能夠爲交易提供更好的價格,因爲批量交易會導致更低的價差,並爲用戶提供更優化的交易管理。

圖片來源: https://docs.cow.fi/overview-1/coincidence-of-wants

3.5 自動化永續期權AMM模式DEX——Deri Protocol

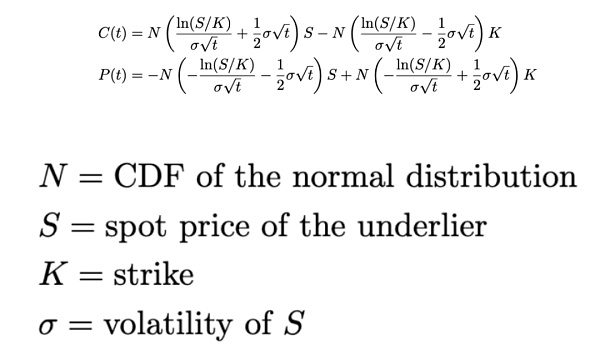

2021年,去中心化自動永續期權交易協調Deri Protocol面世。Deri Protocol使用DPMM(Deri Proactive Market Making)機制,也就是一種AMM模式進行交易,該機制依據預言機價格和波動率通過數學公式自行計算期權的理論價格,而非依賴傳統的人工定價。

Call、Put期權定價模型

圖片來源:https://github.com/deri-finance/whitepaper/blob/master/deri_everlasting_options_whitepaper.pdf

Deri Protocol通過預言機獲取主要的價格和波動率數據,再根據公式進行自動的永續期權定價。

Deri Protocol的前端界面

圖片來源: https://deri.io/#/trade/options/BTCUSD-60000-C

Deri Protocol還提供永續合約的交易,Deri v3的DPMM統一了所有融資費用永續衍生品的融資和定價機制。其旨在普遍處理基於資金費用的永續衍生品,而不是分別處理永續期貨或永續期權。這導致了 Deri v3 DPMM 的主要架構簡化,即Deri v3 的 DPMM 只有一個通用交易池(即一個智能合約)來實現定價和資金費用邏輯。

Deri Protocol將頭寸代幣化爲NFTs,這增加了其與其他協議的互操作性。Deri使用ETH、BSC和HECO(火幣生態鏈)三鏈並使用自身Blockchains DERI橋以達到跨鏈。

4. 去中心化交易所繼續發展需要解決的問題

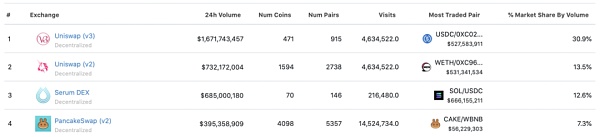

截止2022年3月18日,去中心化交易所(Dex)交易量按順序排名靠前的分別爲以太坊鏈上的Uniswap,Solana鏈上的Serum,和幣安智能鏈上的PancakeSwap。

圖片來源: CoinGecko

由DEX的交易量數據可知,Uniswap v3和v2一日的交易量達到了DEX的交易已經達到了一個可觀的規模。當前DEX存在的問題可以總結爲以下幾個方面,分別是:Gas費,TPS,流動性(深度),滑點,可交互性,跨鏈。

首先Dex需要保證的便是安全性,安全性的需求也是Dex必要獨立於中心化交易所的重要原因。當前以太坊較其他公鏈可靠的安全性,以及強大的用戶基礎,使得以太坊鏈上Dex龍頭Uniswap長期佔據交易量榜首。雖然Uniswap依托以太坊保證了安全性,但是Uniswap也存在高Gas費(Gas費上以太坊鏈上交易需要支付給礦工的費用,以太坊鏈上擁堵時Gas費會很高)、交易結算速度慢(即低TPS)、滑點高且不穩定、與其他DEX流動性無法直接交互、無法跨鏈等問題。Uniswap對於高Gas和低TPS的解決辦法是使用多個以太坊二層(Layer 2,Optimism和Aribitrum)和中間件(Polygon)。總之,目前Uniswap立足於安全性,嘗試解決高Gas費和低TPS等問題。

Serum作爲訂單薄模式DEX則另闢蹊徑,它使用高TPS的Solana鏈來解決鏈上訂單薄所需要的交易結束速度問題。這種方式目前來看,其安全性是強於中心化加密貨幣交易所,弱於Uniswap。這是由於Solana的去中心化程度不如以太坊的去中心化程度。Gnosis Protocol則是同樣立足於安全性,以拍賣模式來解決滑點和Gas費的問題。

流動性方面Tokemak等協議在嘗試引導不同代幣之間的流動性。在Tokemak中,每種代幣的代幣池被稱爲“反應堆“,由Tokemak協議代幣TOKE來引導每個反應堆的流動性。Tokemak實際上是流動性的所以,TOKE可以被理解爲代幣化的流動性。TOKE持有者將TOKE質押到特定反應堆,換取決定該反應堆中流動性去向和使用Tokemak協議控制的ETH和穩定幣的權利。Tokemak的目標用戶不是“普通用戶”,或者說流動性目標不是用戶,而是各個DeFi項目,尤其是DAO。

在跨鏈和互操作性方面,Cosmos和Polkadot這兩個基於未來存在多個需要互相操作的鏈這樣一個論點而誕生的爲不同狀態機提供相互通信的協議,正爲加密貨幣跨鏈和互操作性方面努力。這與DEX關聯沒有那么直接,這裏便不詳細論述。

隨着加密貨幣的技術發展和工程設計的推進,DEX交易上常見的Gas費,TPS,流動性(深度),滑點,可交互性,跨鏈等問題正在同時進行多角度的改善,這些問題相信在不久的未來會得到妥善解決。

未完待續。。。

參考文獻:

Howard M. Wachtel,Street of Dreams - Boulevard of Broken Hearts: Wall Street’s First Century

劉磊,從貨幣起源到現代貨幣理論:經濟學研究範式的轉變,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2019&filename=ZZJP201905010&uniplatform=NZKPT&v=AHEFP574Mkj8zsboFYaqRPxvAGGKCF65NpkFpaBHKo7mxdeEtD9vHoCqPx3sxGsN

李秀輝,貨幣與禮物:社會交往的兩種邏輯——兼論貨幣的真實起源,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2015&filename=SHZX201506009&uniplatform=NZKPT&v=oWkMVW8cU20DHQKmyknDPfPpGAR2dC7ot1HKVJJpcqgwWorP17-jsxuyANPlwuQ3

田磊,王峰明,貨幣的起源:一種哲學現象學的考察,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2018&filename=MKSZ201804009&uniplatform=NZKPT&v=HzwJrM96nWvgnwLg7db9MpHSe_EKiCSuoLDVmL9-pS7_gKuq-vLPLRFX1XgmhtYz

梁立群,美國證券市場結構的演進與發展,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CDFD&dbname=CDFD1214&filename=1013188371.nh&uniplatform=NZKPT&v=Qf-y0g3Jn8V8JQPFs_lXJJbF_uu2fRkz40JbdYYNRFxId3i8HSXb2cJl0P_Cnm-v

王麗,證券市場發展歷程,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2020&filename=HZJJ202024027&uniplatform=NZKPT&v=_uLta3-Wd5jIlncneqAw12nJBsHg-NmbLDO0zI2V6nch62R-ecCw9CL-Nr8WQ5G

熊德平,農村金融與農村金融發展:基於交易視角的概念重構,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFD2007&filename=NBDS200702000&uniplatform=NZKPT&v=Yqmh3Q13wl9oKdAqh08_mrKxLeTNrWH1INpuLWPvKzo-lAgAfNrfo0sSAcx0SrPZ

江春,論金融的實質及制度前提,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFD9899&filename=JJYJ907.004&uniplatform=NZKPT&v=M24LlglAtUu0rr79fo5TiuhjPzooDOHAx57xcIJHolkzAuSUNLHecoCKcL_7nz31

https://www.cbsnews.com/news/new-york-stock-exchange-a-timeline/

https://www.nasdaq.com/articles/nasdaq%3A-50-years-of-market-innovation-2021-02-11

https://www.nyse.com/publicdocs/American_Stock_Exchange_Historical_Timeline.pdf

https://en.wikipedia.org/wiki/Nasdaq

https://en.wikipedia.org/wiki/New_York_Stock_Exchange

https://messari.io/article/state-of-uniswap-q4-2021

https://web.archive.org/web/20100815094712/http://www.nyse.com/about/history/timeline_1980_1999_index.html

https://www.nyse.com/publicdocs/nyse/data/NYSE_Historical_Market_Data_Pricing.pdf

https://guides.loc.gov/wall-street-history/stock-exchanges/internet-resources

https://wiki.mbalib.com/wiki/%E7%BE%8E%E5%9B%BD%E7%B2%89%E7%BA%A2%E5%8D%95%E5%B8%82%E5%9C%BA

https://www.sec.gov/about/reports/secfy17congbudgjust.pdf

https://www.investor.gov/introduction-investing/investing-basics/role-sec/laws-govern-securities-industry#secexact1934

https://www.govinfo.gov/conten

標題:人類交易史:證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (中)

地址:https://www.coinsdeep.com/article/4218.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。