人類交易史:證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (下)

發表於 2022-07-01 18:34 作者: 區塊鏈情報速遞pro

報告分爲上中下三篇發放:上篇闡述報告的第一章節探尋人類交易史的意義和第二章節歷史背景;中篇敘述證券交易所、加密貨幣交易所和去中心化交易所的技術發展;下篇說明三種交易所市場結構的形成與演進、突破性重大事件與關鍵性制度變遷、總結和對加密貨幣與去中心化交易所的思考。本次下篇主要討論了傳統證券交易所、加密貨幣交易所與中心化交易所市場結構,突破性重大事件與關鍵性制度變遷,對全文進行了總結並提出了對加密貨幣與去中心化交易所的思考。

相關文章請點擊:

人類交易史——證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (上)

人類交易史——證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (中)

四、交易所市場結構的形成與演進

在對交易所技術發展歷程有所了解的前提下,我們以交易所各類市場結構爲輔、以制度監管爲焦點對交易所市場結構的演進進行分析研究。

1. 傳統證券交易所市場結構

吉林大學的梁立群在論文當中將傳統證券交易所市場結構歸納爲以下類別:層次結構、品種結構、組織結構(場內場外證券交易所)以及制度結構(法律和監管結構)。其中制度結構我們會進行較爲詳細的解析。

1.1 層次結構

根據進入證券市場的時間先後順序劃分,證券市場可以劃分爲發行市場和交易市場。發行市場一般被稱爲一級市場或者初級市場,它是發行方爲了募集資金,依據法律法規以及交易所規定程序,公开向投資者出售證券而形成的市場。發行市場的存續時間較短。交易市場則是投資者對已經發行的證券進行交易或买賣而形成的市場。交易市場的存續時間長期且連續。

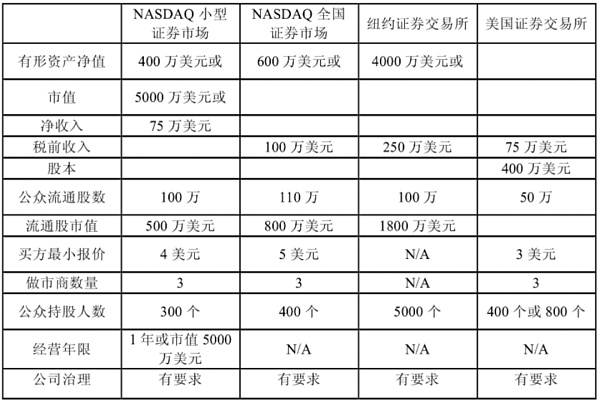

發行市場美國三大證券交易所的上市標准

Source: 百度百科

目前美國發行市場有嚴格的法律法規以及交易所規定程序,上市前公司需要滿足細致的條件和手續。

根據區域和地理位置的空間分布劃分,證券市場可以劃分爲全球性市場、全國性市場以及區域性市場等。

根據上市難度和覆蓋公司類型劃分,證券市場可以被劃分爲主板市場、二板市場(高新企業板或創業板)、三板市場(區域性證券交易所)、四板市場(產權市場)。

主板市場以紐約證券交易所、納斯達克全國證券市場爲代表,主要爲公司治理完善、規模較大、盈利模式穩定的企業提供上市融資服務,因此主板市場通常有着較爲嚴格的上市標准以及信息披露制度。當前紐約證券交易所和納斯達克交易所的股票企業和總市值。

二板市場以納斯達克小型證券市場、美國證券交易所爲代表,主要爲公司規模較小的、尚在成長期的企業提供上市融資服務。由於成長型的企業未來經營業績具有一定不確定性的特點,二板市場制定了轉板機制和摘牌機制。

三板市場是以芝加哥證券交易所、太平洋交易所、費城股票交易所、波士頓股票交易所等爲代表的區域性證券交易所。當前區域性證券交易所日益淪爲全國性市場的附屬甚至是地方性代理機構。

四板市場以OTCBB市場、粉紅單市場、私募產權交易市場、地方性櫃台交易市場爲代表,主要爲未在證券交易所掛牌上市的證券和股票提供交易和流通。

1.2 品種結構

根據有價證券品種劃分,證券市場可以被劃分爲債券市場、股票市場、基金市場、金融衍生品市場。其中金融衍生品市場包括了期貨市場、期權市場、存托憑證(Depository Receipts)市場以及認股權證(Warrants)市場等。

1.3 組織結構

根據市場的集中程度和是否存在固定的交易場所劃分,證券市場可以被劃分爲場內市場、場外市場、櫃台市場(OTC)。

1.4 制度結構

根據監管主體以及監管方式的區別,證券市場的制度結構可以被劃分爲三種類型:集中監管模式、自律監管模式以及中間型監管模式。

集中監管模式以美國爲代表,它的基本特徵是由一個全國性的獨立監管機構(美國SEC)依法對證券市場進行統一的監管。在這樣的制度結構下,無論是地方政府還是如證券交易所、行業協會等自律性組織所發揮的只是協助性的作用。

美國的紐約證券交易所自身採用的是專家經紀人制度。每只股票由交易所指定的一名專家經紀人負責組織市場交易,爲其專營的股票交易提供市場流通性並維持價格的連續和穩定。其實質爲競價制度,即專家經紀人的作用是使市場整體交易更爲順暢和平穩,而不承擔做市商義務。

美國的納斯達克市場自身採用的是典型的做市商制度,這是爲了保證其交易的活躍性和證券的流動性。做市商承擔較爲嚴格的做市義務,做市商必須時刻准備用自己的資金买賣所負責的股票,並有義務按有關規定持續報出其對該股票的买賣價格、做市商需遵守自己的報價、嚴格在自己的報價下執行买賣訂單、做市商的報價和市場價格必須保持一致、买賣價差必須保持在政策規定的最大限額之內。在公平准入規則下,納斯達克做市商一直使用該系統“內部化”客戶訂單交易的方式也需要與交易所的運營分开。因此,做市商通過新成立的交易報告工具 (TRF) 報告與交易所匹配的交易的新方式應運而生。由此當前美國股票的市場結構基本確立。

自律監管模式以英國爲代表。它擁有兩個特點:

不會直接針對證券市場以及管理立法,而是通過其他領域的法規間接地制約證券市場的活動;

不會設立專門的證券管理機構,而是充分發揮市場的自治功能,依靠如證券交易所、證券商協會等證券市場的參與者進行自我監管。

中間型監管模式以德國爲代表。它是集中監管模式和自律監管模式的綜合體。中間型監管模式吸收了上面兩種模式的優點,即在強調集中統一監管的同時,又注重發揮市場自律管理的功效。中間型監管模式是全球性制度發展和競爭過程中,不同模式相互影響、相互交流、相互滲透的產物。

下面我們重點陳述美國針對證券交易所的制度與監管的演進。

1.4.1 1933年《證券法》

1933年,美國頒布了《證券法》。該《證券法》有兩個基本目標:

要求投資者收到有關公开發售證券的財務和其他重要信息;

禁止中證券銷售中進行欺騙、虛假陳述和其他欺詐行爲。

從這兩個基本目標就可以看出,1933年之前沒有法律約束的證券市場存在大量的欺騙、虛假陳述和其他欺詐行爲,以及該《證券法》主要是爲了在一定程度上保護信息獲取方面弱勢的普通投資者。證券法廣泛禁止與要約、購买或出售證券有關的任何類型的欺詐活動。這些規定是多種紀律處分的基礎,包括針對欺詐性內幕交易的行動。內幕交易是非法的,當一個人在擁有重大非公开信息的同時交易證券,違反了隱瞞信息或不交易的義務。

《證券法》主要是通過證券注冊登記來實現重要財務信息的披露,這些信息可以幫助投資者而非政府來判斷公司證券是否值得購买。購买證券並遭受損失的投資者若能夠證明注冊公司重要信息的披露不完整或者不准確,其享有重要的追償權。

《證券法》要求注冊的公司登記以下信息:公司財務和業務的描述、對擬出售的證券的描述、有關公司管理的信息和經獨立會計師認證的財務報表。注冊聲明和招股說明書在提交後不久就會公开。注冊聲明需接受審查,以確保其符合披露要求。

並非所有證券發行都必須在委員會登記。注冊要求的一些豁免包括:向數量有限的個人或機構進行私募;數量有限的產品;州內發行;市、州和聯邦政府的證券。通過免除許多小額發行的注冊程序,美國證券交易委員會試圖通過降低向公衆發行證券的成本來促進資本形成。

1.4.2 1934年《證券交易法》

1934年,《證券交易法》法案被通過,國會創建了證券交易委員會(SEC)。該法案賦予SEC對證券行業各個方面的廣泛權力。這包括注冊、監管和監督經紀公司、轉讓代理和清算機構以及國家證券自律組織(SRO,Self-regulatory organization,如紐約證券交易所、納斯達克股票市場和芝加哥期權委員會等各種證券交易所,SRO還包括金融業監管局FINRA)。該法案要求各種市場參與者向委員會注冊,這些組織的注冊需要提交定期更新的披露文件。自律組織必須制定規則,允許對成員的不當行爲進行紀律處分,並制定措施以確保市場誠信和投資者保護。

SRO 提議的規則須經 SEC 審查並發布以徵求公衆意見。雖然許多 SRO 提議的規則在提交後生效,但有些規則需要經過 SEC 的批准才能生效。

《證券交易法》確定並禁止市場中某些類型的行爲,並賦予SEC對受監管實體和與其相關的個人的紀律處分權。

《證券交易法》還授權SEC要求擁有公开交易證券的公司定期報告信息,擁有超過 1000 萬美元資產且其證券由 500 多名所有者持有的公司必須提交年度報告和其他定期報告。

《證券交易法》還規定了在爲選舉董事和批准其他公司行動而舉行的年度會議或特別會議中用於徵求股東投票的材料的披露。此信息包含在代理材料中,必須在任何招標之前向委員會提交,以確保遵守披露規則。無論是由管理層還是股東團體進行的招攬,都必須披露與要求持有人投票的問題有關的所有重要事實。

《證券交易法》要求任何尋求通過直接購买或要約收購超過 5% 的公司證券的人披露重要信息。爲了獲得對公司的控制權,通常會延長此類要約。與代理規則一樣,這允許股東對這些關鍵的公司事件做出明智的決定。

1.4.3 1939年《信托契約法》

《信托契約法》適用於公开發售的債券、債權證和票據等債務證券。即使此類證券可以根據《證券法》進行登記,除非債券發行人和債券持有人之間的正式協議(稱爲信托契約)符合本法的標准,否則不得向公衆發售。

1.4.4 1940年《投資公司法》

《投資公司法》對主要從事證券投資、再投資和交易的公司(包括共同基金)的組織進行了規範,這些公司的證券向投資公衆發售。該法規旨在最大限度地減少這些復雜操作中出現的利益衝突。該法案要求這些公司在股票最初出售時以及隨後定期向投資者披露其財務狀況和投資政策。該法案的重點是向投資公衆披露有關基金及其投資目標以及投資公司結構和運營的信息。值得注意的是,該法案不允許 SEC 直接監督這些公司的投資決策或活動或判斷其投資的價值。

1.4.5 1940年《投資顧問法》

《投資顧問法》規範投資顧問。除某些例外情況外,該法案要求因向他人提供證券投資建議而獲得報酬的公司或個體從業者必須在 SEC 注冊並遵守旨在保護投資者的法規。由於該法案於 1996 年和 2010 年進行了修訂,通常只有管理至少 1 億美元資產或爲注冊投資公司提供建議的顧問必須在委員會注冊。

1.4.6 1994年《非上市交易特權法》

1994年《非上市交易特權法》(UTP)出台,股票被允許在任何場所進行交易。這意味着主要的上市交易所不再是股票代碼可以交易的唯一交易所。

1.4.7 2002年《薩班斯-奧克斯利法案》

2002年7月30日,布什總統籤署的《薩班斯-奧克斯利法案》授權進行多項改革,以加強公司責任、加強財務披露以及打擊公司和會計欺詐,並創建了“公共公司會計監督委員會”,也稱爲 PCAOB,以監督審計行業的活動。

1.4.8 2007年,Reg NMS 編纂了電子互連的美國市場結構

隨着市場變得越來越電子化變得越來越清晰,SEC 通過引入 Reg NMS 對舊的交易法規進行了現代化改造。Reg NMS 規定了許多我們今天認爲理所當然的事情:公开可用和可操作的報價,可以實時合並以創建 NBBO 的價格,以及幫助投資者始終以最佳價格在市場上交易的相互關聯的市場。

Reg NMS還要求着市場範圍內進行交叉連接從而實現競爭性和分布式市場,及禁止交易和交叉市場以確保客戶訂單以可用的最佳價格完成。從這些Reg NMS要求的內容可以看出,Reg NMS主要是用來保護投資者。

1.4.9 2010年《多德-弗蘭克華爾街改革和消費者保護法案》

2010年7月21日,奧巴馬總統籤署的《多德-弗蘭克華爾街改革和消費者保護法》旨在重塑美國在多個領域的監管體系,包括但不限於消費者保護、交易限制、信用評級、金融產品監管、公司治理和披露以及透明度。

1.4.10 2012年《JOBS 法案》(Jumpstart Our Business Startups Act of 2012)

2012年4月5日,JOBS 法案旨在通過最大限度地減少監管要求來幫助企業在公共資本市場籌集資金。

2. 加密貨幣交易所與去中心化交易所市場結構

當前加密貨幣市場裏中心化加密貨幣交易所是主流,去中心化交易所份額仍然只佔加密貨幣市場的很小一部分,且目前去中心化交易所市場交易的基本都是加密貨幣。因此本報告將加密貨幣交易所和去中心化交易所放一起進行對市場結構的論述。

2.1 層次結構

根據進入加密貨幣市場的時間先後順序,加密貨幣市場難以像證券市場一樣劃分爲發行市場和交易市場。這是因爲加密貨幣沒有固定的公开上市方式。加密貨幣的發行方式有PoW、Forks分叉、非公开的DLT、ICO、IEO、STO、連續銷售、Bonding Curve、IDO等。再加上加密貨幣P2P網絡的特點,在加密貨幣正在發行或發行之前,加密貨幣的交易可能已正在進行中。因此發行市場和交易市場難以進行嚴格的區分。

加密貨幣難以如證券市場根據區域和地理位置的空間分布劃分,這是因爲加密貨幣依托互聯網和區塊鏈技術,直接面向有網絡覆蓋的全球區域。

加密貨幣也不能像證券市場根據上市難度和覆蓋公司類型劃分,這是由於加密貨幣缺乏監管和難以監管,中心化加密貨幣交易會根據交易所自身的程度發行加密貨幣,加密貨幣的項目方也有多種直接發行加密貨幣的機制和方式的選擇,甚至在很多DEX上加密貨幣的發行無需任何許可便可直接進行。

2.2 品種結構

根據加密貨幣種類劃分,加密貨幣市場可以被簡單劃分爲公鏈幣市場、應用幣市場、股權代幣市場、穩定幣市場、NFT市場、粉絲代幣市場、加密貨幣金融衍生品市場。其中加密貨幣金融衍生品市場主要包括了期貨市場、永續合約市場和期權市場。

2.3 組織結構

加密貨幣根據市場的集中程度劃分,加密貨幣市場可以被劃分爲場內市場、場外市場、櫃台式C2C市場(C2C,即“Customer to Customer”,主要用於法幣與加密貨幣的兌換)。加密貨幣市場和證券市場不一樣,不存在物理空間上固定的交易場所。

2.4 制度結構

加密貨幣市場無法像傳統證券交易市場根據監管主體以及監管方式的區別進行劃分,這是因爲加密貨幣還處於類似美國1932年前證券交易所的野蠻生長時期,各國並沒有給出確切的可依據的監管政策或法律。同時加密貨幣還具有難以監管的特點,這是因爲加密貨幣基於區塊鏈技術和P2P網絡依托互聯網直接面向全球,單個國家或區域政府目前對加密貨幣的發行和交易並沒有根本上的控制能力。單個國家或區域政府目前僅可以對團隊位於當地的中心化加密貨幣交易所施加壓力,而對去中心化交易所(DEX)暫時無計可施。

五.突破性重大事件與關鍵性制度變遷

1929 年 10 月,紐約股票市場突然崩潰。10 月 24 日紐約股票市場股票價格急劇下跌,這被稱爲“黑色星期四”,也被認爲是大蕭條的开始,後世稱其爲 1929 年-1932 年的世界經濟危機。而1929年僅有約10%的美國家庭進行股票投資。

美國股票市場的崩潰使紐約證券交易所受到了前所未有的災難性的衝擊。從 1929 年-1930 年,紐約證券交易所上市股票的價值從 897 億美元狂跌到 156 億美元。1929 年 10 月前,當時最熱門的美國鋼鐵公司的股票價格高達 261 美元,到 1932 年僅值 21 美元;美國電報電話公司的股票價格從 310 美元跌到 70 美元。

通用汽車公司的股票價格從 92 美元跌至 7美元。當時受到股票跌價損害的不僅是一流的大公司,許多中小公司和企業上市的股票跌得更慘,大量股票跌得一文不值。1931 年至1940 年,由於美國股票市場的崩潰和世界經濟危機,主要資本主義國家的工業生產和貿易下降了 1/3,美國的失業率高達 24%。美國政府在這場大危機之後,加強了對股票市場的監管。

1933年和1934 年美國國會通過了《證券法》和《證券交易法》,從此美國證券交易所步入了合規發展時期。美國證券投資、交易活動的最高管理機構―美國證券交易委員會。該委員會直接對國會負責,監督檢查有關證券方面的法律法規執行情況,負責制定各項有關證券活動的管理政策,並全面管理全國範圍內的所有證券發行和證券交易,維持證券市場的正常秩序。由於美國政府加強立法和管理,一個有組織的現代證券市場开始形成。

1987 年,道瓊斯工業平均指數下跌22.61%,創下單日最大百分比跌幅,被稱爲“黑色星期一”。這個事件直接促使美國政府進行證券交易的進一步監管。

1988年1月,黑色星期一發生幾周之後,紐約證券交易所施行一系列包括了熔斷機制的交易限制。紐約證券交易所與SEC和CFTC等美國監管機構合作,通過實施斷路器和流動性補充點等機制來協調電子交易環境中的風險管理措施。1989年有32%的美國家庭進行股票投資,跟1929年相比,六十年間投資股票的美國家庭佔比增長了22%。

2000年互聯網泡沫之後,美國納斯達克的轉板機制和摘牌機制得到了大量的運用。在2003年开始的30個月內,納斯達克全國市場共有416家新上市的企業,而被摘牌的企業卻達到了554家,佔市場同期上市公司總數的20%;至於納斯達克小型市場的情況則更爲令人驚心,同期上市公司從836家減少到595家,期間新掛牌企業96家,而終止上市的企業卻達到337家,佔同期上市公司總數的40%。

從2009年至今,加密貨幣市場沒有發生影響現實經濟的災難事件。當前世界各國並沒有出台直接針對加密貨幣的監管政策,因此類比於本報告在歷史背景章節將美國的證券交易所分成的四個時期,加密貨幣交易所市場目前仍處於野蠻生長時期,去中心化交易所更是處於野蠻生長時期的前期階段。

六.總結

在美國證券交易所、加密貨幣交易所和去中心化交易所的發展過程中,技術和制度是最重要的兩個因素。技術的更新與革命帶來了直接和明顯的影響,技術起到的作用是基礎性的。然而參照美國證券交易所的發展歷史,證券交易的市場能否擁有足夠多的主體參與者得以成熟和持續發展,根本上取決於其是否得到合適的監管和制度約束。

根據過去歷史可以發現,沒有監管制度的金融創新往往沒有使工薪階層受益,反而加劇了投資者之間的不平等並增加了市場和國家的系統性金融風險。縱觀近現代證券交易的發展,自上而下設置的制度與監管對金融的發展起到畫龍點睛的作用。如美國立法《證券法》展开一系列監管,這非但沒有威脅到整個證券行業的生存,反而使得證券行業去污除垢蓬勃發展。從中可以提煉出判斷交易所市場和制度是否優化的一個標准,即市場制度的變化是否降低交易成本。

證券市場作爲證券交易關系的總和,其效率主要體現爲降低交易成本並促進交易。在制度和技術的變遷過程中,所有降低交易成本的改進將被視爲是有效率的帕累托改進,並將隨之引起證券市場結構的變化。在這方面,加密貨幣與證券並沒有大的不同。加密貨幣市場若要成熟和持續發展,也需要滿足以下要素:

助力經濟發展,提高社會生產力;

保持競爭和發展動力;

不斷降低交易成本;

保持技術創新的活力;

接受合適的監管制度。

美國金融業監管局成立的納斯達克持續地爲證券交易自動化和民主化作出了巨大的貢獻。從此證券交易的自動化體系降低了所有投資者的成本並改善了市場准入,證券交易透明公开的數據體系有助於使交易民主化,促進了市場競爭,提高市場效率並保護了主體投資者的利益。這對於政府監管的一個啓發是,政府在證券市場中的角色不應是預測哪種創新會成爲新的發展路徑,而應是構建一個基礎性的制度體系來支持市場參與主體,通過保護競爭和主體投資者的利益來促進技術進步和創新。在這方面,證券與加密貨幣異曲同工,上面的證券市場監管案例對於加密貨幣的監管具有很大的參考意義。

去中心化的加密貨幣,也一定要受到約束,否則加密貨幣一旦廣泛應用,如證券市場投機引起的金融危機會以更嚴重的形態在人類歷史上反復出現。正如一個法學名言所說,“如果自由不加約束,一定會導致強者對弱者的剝削。所以你的身體是屬於你的,但是一定要收到約束。”加密貨幣是去中心化,但去中心化的加密貨幣一定要受到約束。

加密貨幣行業要想擴大自身體量,在保持高的市場效率同時,必須建立制度體系保護主體投資者(中小投資者),從而達成一個健康的可持續發展的市場。去中心化的加密貨幣拉近了地球上人與人之間的距離,中心化的監管卻是可以在很大程度上淨化加密貨幣市場,這是因爲當前加密貨幣市場存在大量欺騙、虛假陳述和其他欺詐行爲,監管可以讓某些不法分子不能光明正大的犯罪,從而保護中小投資者和參與者的利益。並且監管可以很大程度上降低加密貨幣市場的投機炒作,將加密貨幣的真實價值普惠給更多的人群。

七.對加密貨幣和去中心化交易所的思考

加密貨幣的發行方式有PoW、Forks分叉、非公开的DLT、ICO、IEO、STO、連續銷售、Bonding Curve、IDO等。加密貨幣多種多樣的發行方式,使得人類歷史上第一次有了一種可能,讓每個人的付出,有了明確的以代幣爲載體的價值回饋。將來加密貨幣發行的方式可能會越來越多,未來人們幹的每一件事可能都會有了明確的代幣化的價值標籤,從而用“多勞多得”這樣的高生產效率模式代替“能者多勞”這種低生產效率模式,或許這才是加密貨幣的區塊鏈技術可能被大規模應用的原因。加密貨幣的區塊鏈技術很可能是順應人類生產效率發展需要而誕生的一種提高人類生產效率的工具。

在國際舞台上,倫敦成爲歐洲的主要交易所,但許多能夠在國際上上市的公司仍然在紐約上市。包括德國、法國、荷蘭、瑞士、南非、香港、日本、澳大利亞和加拿大在內的許多其他國家都建立了自己的證券交易所,但這些在很大程度上被視爲國內公司在准備好之前的試驗場。飛躍到倫敦證交所,並從那裏躍升到紐約證券交易所的大聯盟。由於上市規則薄弱且政府監管不那么嚴格,其中一些國際交易所仍被視爲危險領域。發展幾百年的證券行業尚且需要低門檻上市和低監管的證券交易市場,無需上市許可的DEX對於人類的交易所來說有它存在的意義。

但由於區塊鏈和加密貨幣本身去中心化的特性,再加上去中心化交易所(DEX)的匿名性和抗審查性,這使得DEX市場會成爲加密貨幣行業裏邊最難以監管的部分。而一旦加密貨幣普及,大量普通投資者會湧入低門檻的DEX市場,這會使得政府很難在DEX上保護普通投資者的權益。如何在保持DEX的優勢基礎上保護DEX市場上普通投資者的利益,會是一個難度極大的問題。未來人類若想在中心化和去中心化之間找到一個恰當的平衡,在虛擬數字交易和現實產業交易之間形成一個相互制約相互促進的體系,可能還有很長的一段路要走。

參考文獻:

Howard M. Wachtel,Street of Dreams - Boulevard of Broken Hearts: Wall Street’s First Century

劉磊,從貨幣起源到現代貨幣理論:經濟學研究範式的轉變,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2019&filename=ZZJP201905010&uniplatform=NZKPT&v=AHEFP574Mkj8zsboFYaqRPxvAGGKCF65NpkFpaBHKo7mxdeEtD9vHoCqPx3sxGsN

李秀輝,貨幣與禮物:社會交往的兩種邏輯——兼論貨幣的真實起源,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2015&filename=SHZX201506009&uniplatform=NZKPT&v=oWkMVW8cU20DHQKmyknDPfPpGAR2dC7ot1HKVJJpcqgwWorP17-jsxuyANPlwuQ3

田磊,王峰明,貨幣的起源:一種哲學現象學的考察,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2018&filename=MKSZ201804009&uniplatform=NZKPT&v=HzwJrM96nWvgnwLg7db9MpHSe_EKiCSuoLDVmL9-pS7_gKuq-vLPLRFX1XgmhtYz

梁立群,美國證券市場結構的演進與發展,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CDFD&dbname=CDFD1214&filename=1013188371.nh&uniplatform=NZKPT&v=Qf-y0g3Jn8V8JQPFs_lXJJbF_uu2fRkz40JbdYYNRFxId3i8HSXb2cJl0P_Cnm-v

王麗,證券市場發展歷程,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFDLAST2020&filename=HZJJ202024027&uniplatform=NZKPT&v=_uLta3-Wd5jIlncneqAw12nJBsHg-NmbLDO0zI2V6nch62R-ecCw9CL-Nr8WQ5G

熊德平,農村金融與農村金融發展:基於交易視角的概念重構,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFD2007&filename=NBDS200702000&uniplatform=NZKPT&v=Yqmh3Q13wl9oKdAqh08_mrKxLeTNrWH1INpuLWPvKzo-lAgAfNrfo0sSAcx0SrPZ

江春,論金融的實質及制度前提,

https://kns.cnki.net/kcms/detail/detail.aspx?dbcode=CJFD&dbname=CJFD9899&filename=JJYJ907.004&uniplatform=NZKPT&v=M24LlglAtUu0rr79fo5TiuhjPzooDOHAx57xcIJHolkzAuSUNLHecoCKcL_7nz31

https://www.cbsnews.com/news/new-york-stock-exchange-a-timeline/

https://www.nasdaq.com/articles/nasdaq%3A-50-years-of-market-innovation-2021-02-11

https://www.nyse.com/publicdocs/American_Stock_Exchange_Historical_Timeline.pdf

https://en.wikipedia.org/wiki/Nasdaq

https://en.wikipedia.org/wiki/New_York_Stock_Exchange

https://messari.io/article/state-of-uniswap-q4-2021

https://web.archive.org/web/20100815094712/http://www.nyse.com/about/history/timeline_1980_1999_index.html

https://www.nyse.com/publicdocs/nyse/data/NYSE_Historical_Market_Data_Pricing.pdf

https://guides.loc.gov/wall-street-history/stock-exchanges/internet-resources

https://wiki.mbalib.com/wiki/%E7%BE%8E%E5%9B%BD%E7%B2%89%E7%BA%A2%E5%8D%95%E5%B8%82%E5%9C%BA

https://www.sec.gov/about/reports/secfy17congbudgjust.pdf

https://www.investor.gov/introduction-investing/investing-basics/role-sec/laws-govern-securities-industry#secexact1934

https://www.govinfo.gov/content/pkg/COMPS-1884/pdf/COMPS-1884.pdf

https://www.govinfo.gov/content/pkg/COMPS-1885/pdf/COMPS-1885.pdf

https://www.govinfo.gov/content/pkg/COMPS-1888/pdf/COMPS-1888.pdf

https://www.govinfo.gov/content/pkg/COMPS-1878/pdf/COMPS-1878.pdf

https://www.govinfo.gov/content/pkg/COMPS-1883/pdf/COMPS-1883.pdf

https://www.govinfo.gov/content/pkg/COMPS-9515/pdf/COMPS-9515.pdf

https://www.govinfo.gov/content/pkg/BILLS-112hr3606enr/pdf/BILLS-112hr3606enr.pdf

https://en.wikipedia.org/wiki/Trading_curb

https://www.tuoluo.cn/article/detail-71358.html

https://www.techtarget.com/whatis/feature/A-timeline-and-history-of-blockchain-technology

https://www.techguide.com.au/news/cryptocurrency/a-timeline-of-the-history-of-cryptocurrency/

https://www.reuters.com/world/americas/el-salvador-approves-first-law-bitcoin-legal-tender-2021-06-09/

https://medium.com/coinmonks/history-timeline-of-cryptocurrency-blockchain-and-decentralized-technologies-6d95721bd31c

https://medium.com/the-capital/a-brief-history-of-cryptocurrency-exchanges-2b48d4531918

https://academy.bit2me.com/en/history-exchanges-bitcoin-trading/

https://www.weiyangx.com/297908.html

https://zh.wikipedia.org/wiki/%E5%AF%86%E7%A0%81%E8%B4%A7%E5%B8%81%E9%92%B1%E5%8C%85

https://www.fool.com/research/how-many-americans-own-stock/

http://pressbooks-dev.oer.hawaii.edu/ushistory/chapter/the-stock-market-crash-of-1929/

標題:人類交易史:證券交易所、加密貨幣交易所和去中心化交易所的發展與比較 (下)

地址:https://www.coinsdeep.com/article/4219.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。