Arweave的潛力是復興亞歷山大圖書館 而非Filecoin替代品

發表於 2024-02-20 11:31 作者: 金色精選

按:Arweave上的超級並行計算機AO即將於27日上线測試網,同時Arweave代幣AR價格近日大漲。讓人想起Cdot Network創始人、Random Capital合夥人劉毅此前關於Arweave的經典文章,讀者可以重溫。

Arweave 是個「非典型」區塊鏈項目,大部分人對其一無所知,稍有了解的人,也常把它看作是衆多陪跑 Filecoin 的去中心化存儲項目之一。極少數有耐心找來該項目的白皮書和黃皮書研究的朋友,看完也難免是一頭霧水。因爲通篇是圍繞冷門概念——「信息永久存儲」的闡述,看不到擴容、密碼學創新、DeFi 支持、價值捕獲等等能令幣圈和鏈圈眼前一亮的概念。

誰會需要永久數據存儲並爲之付費?人生不過百年,憑什么我們要關心永久保存人類的知識和歷史?

Arweave 創始人及核心團隊自有其特立獨行的理由。作爲 Arweave 黃皮書的中文譯者,我打算從典型的幣圈和鏈圈的視角解讀一下 Arweave,以免國內區塊鏈創業者和投資者與這一重大創新失之交臂。首先,請允許我將 Arweave 音譯爲「阿維」(盡管這個中文名字尚在中文社區討論中,並未最終確定),以便於在中文加密社區傳播。

阿維與 Filecoin/IPFS 之比較

IPFS 是中心化存儲領域的开創者,從 2014 年上线开始,如同 BT 一般自由生長,已經存儲了大量數據。但是要讓 IPFS 成爲商業可用的存儲系統,而不是隨意的數據分享平台,必須提供服務質量保障。這就是 Filecoin 要解決的問題,即 IPFS 的經濟激勵層。從提出 Filecoin 概念,到今年主網「即將」面世,可謂是遷延日久。作爲开發了 IPFS、libp2p 等硬核技術的協議實驗室(Protocol Labs),爲何會遲遲搞不定 Filecoin?

Filecoin 協議構建了兩個市場:數據存儲市場和數據提取市場。有存儲需求的用戶到數據存儲市場申明自己的需求:我要存 ** 大小的數據,要求 ** 個副本,存儲 ** 天。市場中的存儲服務商(存儲礦工)對這項存儲需求報價,用戶接受報價就跟礦工籤訂合同,支付費用。當用戶需要使用數據時,就到數據提取市場提出需求;再由提取礦工給出報價,滿足數據訪問需求。

上述過程看上去不算復雜,實現起來卻有幾個困難:

礦工需要提供存儲了用戶數據的不可僞造的密碼學證明;

在合同有效期內,協議要持續檢查礦工如約保存了數據。如果違約,礦工要遭受罰款;

爲了鼓勵礦工存儲數據,要讓已存儲數據的容量比空闲的容量賺取的更多增發獎勵。同時需要防止礦工注水垃圾數據騙取增發獎勵。

Filecoin 設計了復制證明(PoRe)解決第 1 個問題,採用時空證明(PoTS)和質押機制解決問題 2。通過精密地調校經濟模型 [1],並引入對真實用戶的認證,來解決第 3 個問題。

雖然 Filecoin 在一定程度上解決以上難題,但又不可避免地產生了一些不良後果。首先是系統復雜性高,礦工除了支付必要的存儲成本,還要承擔高昂的證明成本和質押 Filecoin 損失的期權成本。要知道,相對而言,計算比存儲更昂貴。根據 Filecoin 提供的適合小規模挖礦 [2] 的推薦配置 [3],8TB SSD 硬盤只需 300 美元,但 AMD 3.5Ghz 16 核高端 CPU 則需要 700 美元,還有成本超過 500 美元的至少 128GB 的內存(作爲對照,阿維挖礦的推薦最低內存是 8GB)。

挖礦成本高勢必導致 Filecoin 系統的存儲服務價格高。此外,驗證真實用戶是個微妙的問題,驗證太嚴會影響用戶使用體驗,太寬則不能阻止礦工僞裝成用戶,驗證就失去了意義,其間的平衡很難掌握。

同時,Filecoin 作爲一種加密資產,價格會與加密市場總體行情高度關聯,即波動性很高。如果 Filecoin 價格暴跌,礦工可能認賠離場,造成用戶數據丟失。此外大幅度的價格波動還增加礦工質押 Filecoin 的隱含期權成本。隱含期權成本被大多數 PoS 經濟模型研究忽視了,我認爲至少解鎖期損失的期權成本應該被考慮在內(甚至也有人認爲應該計算整個鎖定期的期權成本)。

解鎖期是從提出解鎖請求到獲得可流通通證的期限,在此期間質押人不能轉移通證,相當於放棄了一份現價歐式期權(不同於美式期權,歐式期權只能到期行權)[4]。以 Tezos 爲例,設現價和行權價都爲 2.53 美元,年化波動率爲 185% [5],解鎖期爲 14 天(更長的解鎖期意味着更高的期權成本),無風險利率 4%(不影響計算結果),使用 B-S 期權計算器 [6],得出每份歐式期權價值 0.363 美元(由於行權價等於現價,因此看漲和看跌期權價值相等),相當於本金價值的 14.3%。可見由於加密通證價格波動率很高,質押引發的隱含期權成本不應被忽略。

Filecoin 協議將存儲和提取分爲兩個市場,就需要建立兩套激勵機制和定價機制,而且用戶的數據訪問權得不到保障。假設你通過 Filecoin 存儲了重要數據,支付了一定量的存儲費用。後續你或者其他用戶(例如你的客戶)訪問該數據,還要根據提取市場的行情支付費用,如果提取市場價格很高,相當於數據被礦工「挾持」,用戶面臨要么支付高價、要么遷移數據的困境。

我在 2017 年閱讀了 Filecoin 白皮書,隨即放棄了對該項目的研究。程序員的直覺告訴我,復雜的外推式方案通常不會成功。什么是外推式方案?就是對問題無需深入思考就自然得出的辦法,也可以稱之爲「想當然的辦法」。Filecoin 的外推法就是:既然礦工需要(持續地)證明已經妥善保存了用戶的數據,協議就應該包含一套密碼學算法實現這些證明。至於高度復雜的證明不可避免地帶來系統復雜度高和成本高的問題,只能留待以後慢慢解決。但是 Filecoin 的競爭對手——中心化雲存儲不需要證明和驗證,雲服務廠商和客戶之間籤訂的是法律合同,法律保證了客戶的訪問權和追索權。可見只要證明成本居高不下,去中心化存儲就難以提供有競爭力的價格。

Sia、Storj 等協議雖然在技術上與 Filecoin/IPFS 不同,但是它們都屬於基於合同的去中心化存儲協議。即用戶和礦工通過協議籤訂合同,用戶支付合同規定的費用,礦工承擔合同規定的義務,協議(或者用戶)對礦工履約情況進行檢查(挑战),並對違約行爲進行懲罰。基於合同的去中心化存儲協議都面臨前面分析過的基本難題。

科技發展的常態是,當大部分人試圖用「想當然的辦法」解決復雜問題時,總有人能另闢蹊徑,用其他人未曾預料到的、通常是簡單得多的辦法解決難題。果不其然,在對去中心化存儲領域旁觀三年之後,偶然的機緣讓我了解到「阿維 Arweave」——去中心化存儲破局者。

只有明白 Filecoin 的艱難,才能理解阿維的巧妙。阿維是一套完整的去中心化存儲協議,不基於 IPFS,或者說它相當於 Filecoin + IPFS。阿維如何解決礦工證明的問題呢?答案是無需證明。阿維協議通過機制設計鼓勵礦工盡量多存數據,而且優先存儲副本少的稀缺數據。至於每個礦工存了多少,存了哪些,那是礦工自己的事情,既不需要證明,也不需要檢查。就好比學校希望同學們認真學習,可以採用兩種方法。一種是老師天天盯着每個人,是否專心聽講、認真完成作業,發現不認真的就批評罰站。另一種方法是通過考試,不管平時怎么學習,最後憑考試成績說話,考得好有獎。兩種辦法都能提升學習效果,但是顯然後一種要簡單得多。

基於合同的去中心化存儲類似於「盯人」,阿維協議則像「考試」,這種方式被稱爲基於激勵的去中心化存儲。可以這樣來直觀地理解其優勢:Filecoin 要管理成千上萬個不同的存儲合同,檢查每個合同的執行情況,分別提供獎勵或執行懲罰。阿維協議只處理一個合同——所有數據永久保存。因此協議非常簡潔,運行成本低,服務的價格和可靠性都優於基於合同的系統。

阿維的「訪問證明」(PoA)是 PoW 的簡單擴展。每一輪 PoW 謎題都跟某個過去的區塊(回憶塊)有關,只有存儲了回憶塊的礦工才有資格參與 PoW 競猜。由於回憶塊是隨機確定的,事先無法預測,因此礦工存儲的區塊越多,參與 PoW 競猜的機會越大,獲得出塊獎勵的可能性越高。如果礦工的存儲空間有限,不能保存全部區塊歷史,他會優先保存在網絡中副本數量較少的區塊。因爲每個塊被選爲回憶塊的概率相等,當一個稀缺區塊被選爲回憶塊,就只有少數礦工有資格參與 PoW 競賽,因此存儲稀缺區塊對礦工更有利。

有朋友可能會問,如果恰好所有節點都沒有存儲某個區塊,那這個區塊不就永久丟失了嗎?是這樣的,這個可能性存在。不過,我們可以量化計算單一區塊永久丟失的風險 [7]。

首先需要引入復制率的概念,復制率是礦工平均存儲的區塊歷史的比例。例如網絡一共出了 100 個塊,平均每個礦工存儲了 60 個塊,那么復制率就是 60%。復制率也是任選一個礦工,他擁有隨機挑選的某個區塊的概率。反過來,隨機挑選某個區塊和某個礦工,礦工沒有這個區塊的概率是 1-復制率。當網絡中有 N 個礦工節點時,所有礦工都沒有某個區塊的概率是(1-復制率)^N。存在一個丟失區塊的概率是 (1-復制率)^N * 區塊總數。

假設阿維網絡有 200 個礦工節點,復制率爲 50%,區塊總量爲 200000,那么存在一個丟失區塊的概率是 6.223*10^-61,是一個可以忽略不計的極小概率事件。當前阿維網絡的礦工節點約爲 330 個,復制率是 97%,已出區塊 51 萬多個 [8],存在區塊丟失的概率比前面的計算結果還要低得多,在數量級上與發生私鑰碰撞的概率相當。而且上述計算的假設是礦工隨機存儲區塊歷史,考慮到礦工會優先存儲稀缺區塊,丟失區塊的可能性更低。

阿維協議只有一個市場,用戶也只需要支付存儲費,後續訪問數據是免費的。能夠做到這一點是因爲阿維協議採用類似於 BT 的機制設計 [9],網絡中所有節點都是平等的(不區分礦工節點和用戶節點),所有節點都盡量快速地響應其他節點的請求。跟 BT 一樣,上行貢獻越多,下行速度越快。自私節點會被其他節點降權,逐漸被網絡排斥在外。

要全面理解阿維協議的設計,最好的方法是閱讀黃皮書(https://github.com/toliuyi/arweave_notes/blob/master/arweave-yellow-paper-cn.pdf)。雖然黃皮書篇幅較長,也有不少公式,但是不必擔心,有中學數學基礎就能看懂。

與 Filecoin 相比,阿維網絡有兩大優勢。一是成本低。雖然 Filecoin 主網還沒有上线,我提前做個預測:在 Filecoin 主網上线一年後(經濟模型進入穩定狀態),1MB 文件在阿維網絡做幾百個副本永久存儲的價格,會低於在 Filecoin/IPFS 網絡上 5 個副本存儲 5 年的價格,而且阿維網絡的數據訪問是永久免費的。第二,阿維協議的激勵機制使數據存儲和訪問都更加可靠。通過簡潔巧妙地解決了去中心存儲的最大難題,不需要 2 億美元的募資和長達三年的开發,阿維主網已經上线兩年多。

阿維不是 Filecoin/IPFS 的陪跑者,而是最有希望讓大規模去中心化數據存儲成爲現實的加密協議。

阿維與以太坊之比較

阿維很少被拿來跟以太坊比較,畢竟在 Web3.0 協議棧中,它們處在不同的層級,看上去是互補關系。但是深入研究阿維協議,就會發現更多的可能性。

以太坊(以及其他智能合約公鏈)爲支撐去中心化應用 DApp 而生。DApp 是公平透明地執行,不能被個別或者少數人控制的互聯網應用。從軟件架構角度,網絡應用(包括互聯網應用和 DApp)可以分爲表現、業務邏輯和持久化(數據)三層。我們不妨分別從這三層分析 DApp 的發展瓶頸,以及阿維協議的應用潛力。

迄今爲止,DApp 的表現層仍然停留在和中心化 Web 應用相同的狀態,即由开發者部署在雲服務器,再下載到用戶客戶端執行。因此开發者和雲服務提供商仍然具有停止和審查 DApp 的權利,網絡中斷、服務器宕機、DNS 劫持等故障和攻擊也仍然威脅着 DApp 的可用性和安全。此外,DApp 的 IT 基礎設施成本會隨用戶數量的增長而提高,令开發者必須採用某種貨幣化手段,以維持 DApp 的運行。貨幣化手段要么是 Web2.0 式的,即販賣流量;要么帶有加密協議的特色,即發行通證。一旦貨幣化失敗,开發者可能放棄運行 DApp,用戶只能轉而尋找替代品。而即便僥幸存在替代品,還是面臨同樣的問題。可以維持運行的 DApp 也常會遇到「強制升級」的問題,即新版本不一定不比老版本更受用戶歡迎,但用戶不能阻止其升級,也不能繼續使用老版本。

綜上所述,去中心化應用的表現層仍然是中心化的,仍然能夠被個別或者少數人控制。

阿維協議的應用層被稱爲永在網(permaweb),其主要(不是唯一)的應用程序架構是無服務器(Serverless)式的。無服務器 DApp 的开發類似於傳統 Web 的前端开發,开發者使用 HTML、 Javascript 和 CSS 开發 DApp 的表現層。不同之處是,表現層的部署不是上傳到雲服務器,而是打包存儲在阿維網絡,保存的費用很低,而且是一次付費永久服務。用戶仍然使用原有方式訪問 DApp,阿維 DNS 和 TLS 與普通瀏覽器兼容,不需要用戶安裝和學習使用新客戶端。無論 DApp 用戶如何增長,都不會再給开發者帶來开銷。

由於阿維是去中心化網絡,無論是开發者還是阿維礦工,都不能阻止或者審查用戶使用 DApp。开發者可以开發 DApp 的新版本,但是新版本不能覆蓋舊版本,使用哪個版本的選擇權在用戶手中。可見阿維實現了 DApp 表現層的去中心化,因此有越來越多的 DApp 把表現層移植到阿維,包括:Synthetix Exchange、Tokenlon、KyberSwap、UniSwap、Oasis App、 Curve.fi 等等 [10]。

需要說明的是,使用去中心化存儲實現 DApp 表現層的去中心化,這個概念並不是阿維協議的創造。早在 2014 年,Gavin Wood 博士在描述 Web3.0 網絡形態的論文 [11] 中就把「靜態內容出版」列爲 Web3.0 的四個基礎組件之一。這一思考的實踐結果是 Swarm 項目 [12]。Swarm 和 IPFS 都曾被寄予厚望,以解決 DApp 表現層的去中心化問題。但是由於多種原因,這一愿望至今尚未實現。直到阿維協議出現,DApp 表現層的去中心化才有了切實可行的方案。

以太坊等智能合約公鏈實現了 DApp 業務邏輯層和數據層的去中心化,但是衆所周知存在擴展性瓶頸。擴展性和價格是一體兩面的問題,擴展性限制源自計算和存儲資源稀缺,在去中心化網絡中,競爭使用稀缺資源的結果就是價格高企。由於價格更加容易量化,本文選擇從價格角度進行分析。

先看數據層。以太坊存儲 256 位整型數據要消耗 20,000 gas [13],存儲 1MB 數據需要 6.25 億 gas。按 gas 價格 20gwei (本文寫作時恰逢 DeFi 熱潮,gas 價格常高達 100gwei 以上),ETH 單價 400 美元計算,在以太坊鏈上存儲 1MB 數據的花費高達 5000 美元,顯然是難以負擔的高價。有數據存儲需求的 DApp 大都採用混合存儲方案,即加密資產等高值數據和附件的哈希存儲在鏈上,詳細數據、多媒體數據等存儲在鏈下。如果採用中心化的鏈下數據存儲,例如關系型數據庫或者 NoSQL 數據庫,則 DApp 仍然是部分中心化的,仍然會被個別或少數人(雲服務廠商和开發者)控制。因此,很多 DApp 更傾向於選擇去中心化存儲,如 IPFS 等。

在這個環節上,阿維提供完全去中心化的、低成本、高可靠性的永久數據存儲,從而成爲以太坊的得力助手。不必犧牲去中心化,目前阿維存儲 1MB 數據僅需 0.1 美分。你沒有看錯,是以太坊的五百萬分之一。按當前價格計算,在阿裏雲存儲 1MB 數據 100 年的开支是 2.6 美分。而且僅支持同城冗余復制,數據同步和數據訪問的網絡开銷另行計費。而阿維網絡是全球五大洲數百個節點冗余復制,數據同步和訪問全免費。你還是沒有看錯,去中心化的阿維網絡已經比中心化雲存儲的價格更低。無怪乎有 Solana [14]、SKALE [15]、Prometeus [16] 等 Layer 1、Layer 2、DApp 協議選擇阿維作爲數據存儲層。還有 InfiNFT、Mintbase.io 和 Machi X 等 NFT 項目使用阿維存儲 NFT 媒體資源、元數據和代碼 [17]。

智能合約是 DApp 的業務邏輯層。與數據層類似,智能合約的瓶頸是擴展性 / 計算成本問題。根據 Vitalik Buterin 的估計,以太坊的計算和存儲成本是亞馬遜雲服務的大約 100 萬倍 [18],前文對 DApp 數據層成本的估算也能印證此估計。公鏈計算和存儲成本高昂的根本原因是其全冗余架構,即所有的鏈上數據都被每一個全節點存儲,所有的計算都在每一個全節點執行。實現公鏈擴容的思路有代議制、分層和分片三種。

阿維的 Smartweave 智能合約 [19] 則完全另闢蹊徑。Smartweave 智能合約是 Javascript 开發的程序,存儲在阿維網絡上,因此具有不變性。與合約代碼同時提交給網絡保存的,還有合約的創世狀態。與以太坊(以及其他公鏈)的智能合約不同,Smartweave 不是由礦工節點執行,而是下載到合約調用者的計算機執行。執行的過程是從合約的創世狀態开始,按確定的順序執行合約歷史上的全部交易,最後執行合約調用者的交易。完成後,合約調用者將自己交易的輸入和執行後的合約狀態提交到阿維網絡,進入永久存儲。後續的合約調用重復以上過程。

也就是說,對於一筆智能合約交易,阿維網絡只需一個節點——調用者自己的節點來執行(注意阿維網絡不區分全節點和輕客戶端)。由於調用者節點執行(同時驗證了)了合約歷史上的全部交易,因此他無需信任或依賴任何節點,就能得到可信的計算結果(即智能合約的新狀態)。因此,可以把每個 Smartweave 合約都看成阿維的二層鏈,執行智能合約就是對二層鏈的全量同步和驗證。這一設計使得 DApp 業務邏輯層的可擴展性 / 計算成本難題迎刃而解。智能合約幾乎可以不受限制地包含任何復雜計算,只需付出很低的邊際成本,因爲通常情況下調用者的計算設備已經被購买或者長期租用了。

有朋友可能會問:隨着交易數量增長,智能合約執行豈不是越來越慢?確實如此,但是有辦法可想。例如,由調用者對合約的結果狀態進行命名,從而形成合約狀態快照。如果該調用者值得信任(例如調用者是智能合約开發者的情況),後續的調用者可以指定狀態快照作爲初始狀態,就只需執行快照之後的交易。狀態快照不一定導致信任集合擴大,畢竟智能合約可靠的前提已經包含了對初始狀態的信任。

當然,Smartweave 仍然處於开發之中,當前版本是 V0.3。以上內容應該視爲對 Smartweave 潛力的探討。要達到商業使用,Smartweave 還需要解決很多問題,例如可組合性。

從我對 Smartweave 運行機制的理解,實現可組合性沒有特別的技術障礙。但是,我一直認爲以太坊智能合約的可組合性「太過強大」,以至於很難限制合約系統復雜度的指數式增長。期待 Smartweave 團隊有更令人驚喜的創新,用好可組合性這柄雙刃劍。

綜上所述,阿維協議支持 DApp 真正實現全面的去中心化,並且解決困擾公鏈領域多年的計算和存儲的可擴展性 / 成本問題。從這個意義上說,阿維更應該歸爲 Blockstack [20] 所倡導的「Web3.0 全棧協議」,而不僅僅是去中心化存儲。

阿維與比特幣之比較

比特幣是加密協議的开創者,也是加密貨幣之王。一直以來,業內都有一個爭論不休的話題:比特幣的王者地位是否可能被取代?即便是比特幣保皇派,也承認經過 10 年發展,比特幣早已不是技術最先進的加密貨幣。但是他們認爲:超主權價值存儲型貨幣是加密貨幣最大的用例。比特幣協議運行時間最長、知名度最高、安全性最好。而且加密貨幣的競爭壁壘不是技術,是流動性。流動性有網絡效應,即產品或服務的效用隨着用戶增長而增加的機制。比特幣協議已經建立起流動性優勢,這一優勢只會隨着加密貨幣普及持續加大。因此,比特幣的王者地位無可撼動。

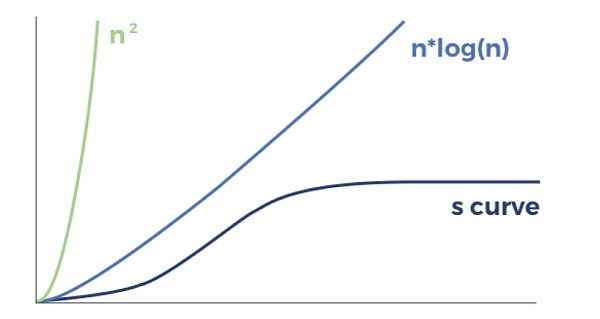

流動性網絡效應優勢是否可能被打破?回答這個問題需要對網絡效應進行定量研究。相信很多人會馬上想到梅特卡夫定律,即網絡的價值與用戶數量的平方成正比。梅特卡夫定律是第一個網絡效應的定量模型,但是近些年的研究表明,沒有一種網絡的價值按梅特卡夫定律增長,至少到用戶數量較大時,網絡價值增長曲线必然變得平坦 [21]。

有研究表明 [22],部分互聯網業務的網絡效應是 n*log(n),部分是 S 曲线。S 曲线是網絡價值隨用戶增長,是先慢後快的指數型增長,達到飽和之後增長速度趨緩。S 型曲线的重要推論是,強者愈強是成立的,但不是贏家通喫。如果所有的互聯網平台的網絡效應都符合梅特卡夫定律,那么在互聯網行業的每個細分領域,都會形成單一寡頭的局面。但是現實是不論在全球還是中國的互聯網行業,大多數的細分領域都有不止一個平台長期存在。

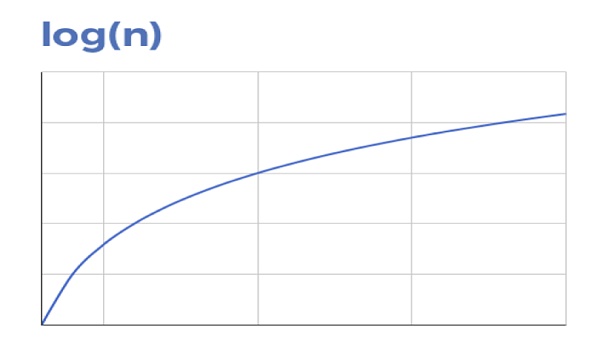

那么流動性網絡效應是以什么曲线(公式)增長?假設某一項加密資產,平均每個參與者每天的交易量佔資產總市值的萬分之一。1 萬個投資者則日均換手率爲 100%,2 萬個投資者換手率就是 200%。也就是新增 1 萬投資者,換手率增加了 1 倍。如果投資者從 10 萬增加到 11 萬,換手率從 1000% 增長到 1100%,只增加了十分之一。所以投資者越多,新增投資者對流動性的貢獻比例就越小,其網絡效應與參與者的數量呈 log(n) 的關系。

以上關於流動性網絡效應的量化模型和圖片全部來自 Multicoin Capital 的研究 [23]。此項研究的結論非常重要,例如交易所競爭的是流動性,頭部交易所達到一定規模之後,流動性網絡效應帶來的價值增長會趨緩,使後來者有趕超的機會。如果是流動性是 n*log(n) 甚至 n 平方的網絡效應,就不會出現幣安、Kucoin、MXC 殺出重圍後來居上,也不會存在上萬家交易所。log(n) 的數量關系說明流動性是越大越強,但不保證強者恆強。

還有一個因素使比特幣的流動性優勢更容易被打破,我稱之爲「流動性傳導」。就是新生的加密貨幣能夠使用已經建立起來的全球化交易網絡,從而跟已有的加密貨幣共享流動性。例如在以太坊誕生時,包括交易所和支付平台等在內行業基礎設施已經發展了 6 年,它們很容易就集成 ETH。ETH 只要跟比特幣形成高流動性的交易對,就跟主要的法幣間接具有了流動性,因此以太坊不再需要經歷漫長的市場導入、基礎設施建設階段,一躍成爲具有高流動性的加密貨幣。

在自由競爭狀態下,貨幣之間比較的是貨幣性。貨幣性包括稀缺性、可互換性、可驗證性(難於僞造、易於辨識)、可及性、可分性,還有保存、攜帶和轉移的成本等。所有的加密貨幣都是比特幣的直系後代,也都繼承了比特幣強大的貨幣性。在以太坊之前,加密貨幣創新主題是「更好的比特幣」,也就是創造貨幣性更強的加密貨幣。例如萊特幣、達世幣、恆星幣轉账速度更快、交易費更低。ZCash、門羅幣私密性更好,可互換性更有保障,但是他們都沒有威脅到比特幣的地位。因爲量的改進不足以挑战網絡效應優勢,必須有質的創新,才能實現「範式轉移」。例如,微軟不是發明了更好的大型機打敗 IBM,蘋果也不是用更好的 PC 機打敗微軟。革命性的創新者都是對老霸主實施降維打擊,才成爲新王者。

業內普遍認同以太坊是區塊鏈 2.0 的代表,因爲以太坊是全新層面的創新,通過引入 EVM,令加密貨幣具有了強大的可編程性。換代式創新不是你做的事我能做得更好,而是我能做你不能做的事。

以太坊智能合約能夠實現去中心化資產發行、資金募集和資產交易,在上一輪 ICO 浪潮中,ETH 被當作主要的貨幣和價值存儲使用,對 ETH 的需求暴漲,也推動其市值最高達到 BTC 的 60%。當然,ICO 存在嚴重的信息不對稱,不可避免地產生普遍的反向選擇和道德風險問題,泡沫破裂是必然結果。高度可編程的加密貨幣則具有無窮的創新空間,DeFi 的興起將是以太坊對比特幣的新一輪挑战。可惜 ETH 的價值捕獲機制不健全,如果早幾年實施 EIP1559,ETH 應該已經進入通縮階段,DeFi 熱潮很可能推動其市值超越 BTC。

加密資產市場有兩大投資主題:健全貨幣和 Web3.0。健全貨幣是去中心化的、超主權的加密貨幣,以比特幣爲代表。Web3.0 是應用區塊鏈技術,重構社會生產關系,代表項目是以太坊。我認爲健全貨幣和 Web3.0 兩大投資主題可以兼得,即去中心化的、高度可編程的區塊鏈平台,既能支持 Web3.0,其原生加密資產同時具備健全貨幣的性質,就可以魚與熊掌兼得,成爲未來的加密貨幣之王。新王者應該具備以下性質:高度去中心化(隱含了超主權)、用途廣泛、共識協議外部性低、稀缺性好,高度可編程、合規。

鑑於以太坊 1.0 的擴展性問題,即便登上王位也難以持久。哪個項目才是區塊鏈 3.0 的代表?以太坊 2.0、Polkadot、Cosmos 和阿維協議都是有力競爭者。阿維協議也具備成爲加密貨幣之王的潛質:

去中心化程度高,網絡不會被個人、機構或政府控制;

用途廣泛,作爲 Web3.0 全棧協議,是各類去中心化應用創新的理想平台;

PoA 共識不會大量額外消耗電力,詳細討論見下一章;

阿維協議原生通證 AR 的增發率低,稀缺性好,詳細討論見下一章;

高度可編程,智能合約圖靈完備。DApp 和智能合約均採用 Javascript 等成熟 Web 技術,有利於形成廣泛多樣的开發者社區;

阿維非常類似於以太坊,在主網上线前進行 ICO。主網上线後分發了功能性通證。ETH 的功能是支付以太坊的計算和存儲費用;AR 的功能是支付阿維網絡的存儲費用。隨着時間推移,AR 被越來越多人使用,持幣也越來越分散,符合大宗(虛擬)商品的法律定義。

阿維經濟模型詳解

加密協議的經濟模型就是如何協調服務提供者(礦工)、服務使用者(用戶)和持幣者之間的利益關系。礦工爲加密協議網絡提供計算、帶寬和存儲資源,保障協議安全可用,用戶使用協議要向礦工付費。礦工的收益分爲兩個部分:一是用戶直接支付的交易費;二是協議向礦工分發新鑄造的通證,即增發獎勵。增發獎勵是全體持幣者按照持幣數量分攤的鑄幣稅。在幾乎所有加密協議經濟模型中,礦工的主要收益都是增發獎勵(鑄幣稅)。例如,雖然比特幣已經經過三次增發獎勵減半,增發獎勵仍然佔礦工總收益的 95%,交易費僅佔 5%。這實際上是持幣者對用戶使用協議進行補貼的機制。

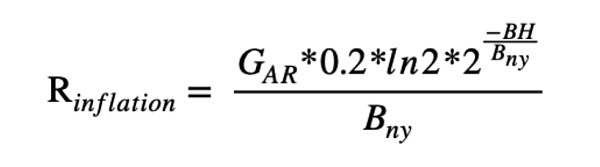

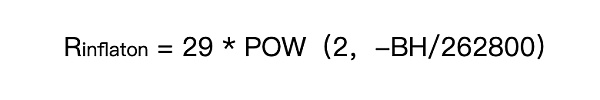

在我研究過的所有加密協議經濟模型中,阿維協議的經濟模型是對持幣者最友好的。在創世區塊中,協議生成了 5500 萬個 AR,然後每個區塊都會增發 AR。增發量計算公式如下:

其中:

將常量帶入,公式簡化爲:

阿維協議平均 2 分鐘一個區塊,創世塊之後每個區塊增發大約 29 個 AR,增發量每年減半,一共最多增發 1100 萬個 AR。也就是說,阿維主網上线 2018 年 6 月後的每一年,都會挖出剩余 AR 的一半,即第一年挖出 550 萬個 AR,第二年挖 275 個,第三年挖 137.5 萬個 ...(阿維主網於 2018 年 6 月上线,出塊獎勵發放有兩多月的滯後)。

在本文寫作之時,阿維網絡正面臨第二次減半(預計爲 2020 年 9 月 10 號左右)。二次減半後一年(即第三年)的增發率是 137.5/(5500+550+275)= 2.17%。到第四年,AR 的增發率將低於同期的比特幣。

另外一個稀缺性指標可能更具說法力,待开採率 = 未开採量 / 總量。目前未开採的 AR 只剩大約 198 萬個,待开採率爲 3%。作爲對照,目前還有大約 255 萬個 BTC 未被採出,待开採率爲 12%。可見 AR 增發量少,增發速度衰減快,具有健全貨幣高度稀缺的典型特徵。

但是請讀者注意,根據阿維團隊提供的數字,目前 AR 的流通量約爲 3800 萬個,這意味着有大約 2600 萬個 AR 處於非流通狀態。我不清楚這部分通證的所有權構成和解鎖計劃,只能推測其屬於早期投資者、團隊和基金會。如果有人了解這方面的情況,請告知作者,不勝感激。

阿維經濟模型的原則可以大致概括爲:用戶爲存儲服務支付足夠的費用;礦工的收益超過成本,維持基本的大致固定的利潤率;持幣者獲得 AR 通證增值的幾乎全部收益。按照 AR 此前長期盤整的幣價 4 美元計算,今年阿維礦工從增發獲得收益爲 550 萬美元,這些收益將由全球數百個礦工節點分享。與此相比,比特幣礦工每天獲得的增發收益高達 1000 萬美元以上,每年超過 36 億美元。

阿維 PoW (作爲 PoA 訪問證明的一部分)採用 RandomX 算法 [24]。RandomX 是一種 CPU 友好的算法,需要大量內存執行,專用硬件的優勢很小。繼阿維協議之後,門羅幣於 2019 年 11 月將 PoW 算法升級爲 RandomX [25],作爲對 ASIC 挖礦的最新(也許是最後)的抵抗。鑑於阿維挖礦不是單純的算力競爭,而且挖礦的總體收益有限,阿維很可能不會形成專門的挖礦產業鏈,而是保持全球幾百個挖礦節點(有些節點會成爲礦池)和較高的復制率水平,網絡電力消耗不高。主流挖礦硬件很可能不是 ASIC 礦機,而是普通商用計算機。

當然,不排除在 AR 熱度提高後,有人會推銷阿維礦機。那時候你應該了解,購买阿維礦機幾乎不可能帶來像樣的回報。長遠看來,阿維可能成爲 Web3.0 去中心化 CDN 網絡,屆時面向企業的 CDN 服務才是阿維礦工的核心商業模式。

阿維與加密資產投資

從 2013 年初开始投資比特幣,從此後的 7 年多時間裏,我聽許多人談起過,如何得知比特幣、對比特幣的第一印象、如何與巨額財富擦肩而過等等。有個一直困擾我的問題是:是什么決定了我們當時對比特幣的看法?大多數人渾不在意,部分人認定比特幣是披着高科技外衣的資金盤,少數人出於各種不同的心理投資比特幣或者开始挖礦,其中又有極少數堅持下來,被比特幣改變了命運。

這極少數的人常被當作預見了未來的天才。但是要知道任何一項新奇的事務,都有一群早期參與者,但在無數的新奇事務中,對社會產生廣泛影響的寥寥無幾。與其把早期參與比特幣而一躍成爲大佬的人視爲天才,倒不如說他們是幸運兒。但問題是,這樣的鴻運是否以大致相等的概率隨機地降臨到每個人頭上?以我這些年對這個問題的思考,可能也不盡然。

對大多數人來說,加密資產市場最多算是賭場。在牛市中賺取的幾倍或更高的收益,很容易就在熊市裏悉數交還給市場,甚至還要賠上本金。根本原因在於,加密協議的失敗率非常高。直接的證據是,五年前還位列市值榜前十的加密貨幣 [26],到今天大部分已經歸零或者接近歸零。

加密協議不是解決一切問題的萬能良方。現在市場上數以千計的加密協議,試圖建立各種無信任的互聯網平台。但是在五到十年之後,會有相當大一部分加密協議的出發點被證明是錯的,也就是加密協議不適用於這些領域。而在那些適用的領域,由於加密協議具有網絡效應、沒有地域限制能夠服務全球用戶,在同一領域內獲得成功的加密協議數量應該是屈指可數。因此在五到十年的時間裏,現有市場上的數千種加密資產,絕大多數都會歸零或者接近歸零。

理性的投資者爲什么甘愿冒着歸零風險投資加密資產?在 2014 年中,比特幣正處於上一輪熊市的低谷,美國司法官辦公室分四次公开拍賣 10 萬枚比特幣。硅谷著名的風險投資家、德豐傑投資的掌門人 Tim Draper 拍下來其中的大部分。拍賣結束後,Tim Draper 接受媒體採訪解釋了他买入比特幣的邏輯。他說比特幣很有可能會歸零,但也有一定概率漲上百倍,所以是一項很好的投資。假定在他买入开始的五年以後,比特幣 80% 概率歸零,20% 的概率漲了 100 倍。那么這項投資的期望收益率是每年 82%,顯然高於長期國債的無風險收益率。

我看到了拍賣的新聞,也聽到了 Tim Draper 對他投資邏輯的解讀。我認同他的邏輯,所以又用一筆能虧得起的資金,加倉了比特幣。事實證明,這個投資邏輯是成立的。

在加密資產市場大獲成功的人都是樂觀的、關注大問題的長期主義者。所謂大問題就是影響互聯網乃至人類社會發展的基本問題。在 2011 年、2013 年甚至 2015 年,你都可以列出比特幣將會失敗的上百條理由,這些理由也都站得住腳。但是如果你關注以下幾個大問題(或者其中之一)——互聯網需要原生的、不依賴特定機構的價值傳輸;互聯網平台和金融中介已經攫取了全社會經濟活動的大部分利潤;央行不斷增發貨幣推動經濟發展已經無以爲繼等等——就會認識到比特幣出現的跨時代意義。而且,一個樂觀主義者,要相信比特幣雖然有上百個理由失敗,但也可能有獲得成功。至於說到長期主義,與關注大問題本就是一體兩面。如果有人獲得幾倍利潤就清倉了比特幣,很難相信他真的關注大問題。

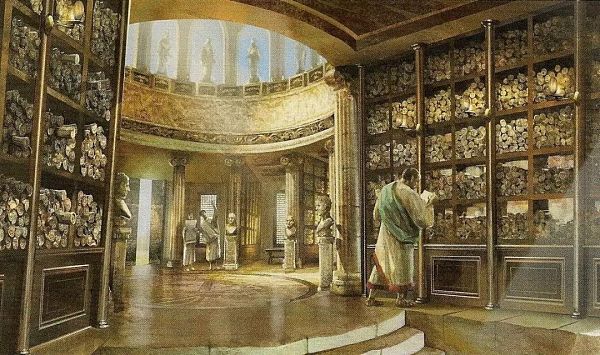

永久保存人類的知識和歷史當然是大問題,而且很可能它的重要性對人類無出其右。畢竟現代人就智力和體能而言,跟幾萬年前的智人祖先沒什么不同。我們過着與先人截然不同的生活,唯一的原因就是我們繼承並利用了人類在數萬年的歷史中沉澱的知識和經驗。

對於托勒密王朝的統治者來說,亞歷山大圖書館也許只是國家富饒的點綴。但是對於後世人,亞歷山大圖書館遠比托勒密王朝要重要得多。雖然凱撒被歷史學家蒙森稱爲:羅馬帝國唯一的創造性天才。但是凱撒的千秋功業,也彌補不了燒毀亞歷山大圖書館的過失。今天的科技是否已經發展到了臨界點,世界可以不再依賴個人、機構或者國家,無論他們如何強大,來永久地保存全人類的知識和歷史?如果在這一代人實現這個曠古未有的偉大成就,能參與其中的我們將是何其幸運!

所以阿維並不是 Filecoin/IPFS 的替代品或者競爭對手。Filecoin/IPFS 的目標是顛覆中心化雲服務廠商對存儲市場的壟斷,這當然是互聯網行業的重要問題,但是與阿維的目標相比,還遠遠算不上是「大問題」。當我讀完阿維黃皮書,一瞬間仿佛時空穿梭回到初識比特幣的時候。這一次,奇跡還會上演嗎?

引用文獻

1. https://filecoin.io/zh-cn/2020-engineering-filecoins-economy-zh-cn.pdf

2. Labs, P. A Guide to Filecoin Storage Mining. Filecoin Available at: https://filecoin.io/blog/filecoin-guide-to-storage-mining/.

3. https://pcpartpicker.com/user/tperson/saved/H2BskL

4. Venturo, B. The economics of Ethereum's Casper. Medium (2018). Available at: https://medium.com/@brianventuro/the-economics-of-ethereums-casper-6c145f7247a2.

5. https://www.reddit.com/r/CryptoCurrency/comments/982x9l/top_100_cryptocurrencies_ranked_by_annualized/

6. http://app.czce.com.cn/cms/cmsface/option/Calculator/utCal.jsp

7. Project, T. A. Decentralised storage: Incentives vs Contracts. Medium (2019). Available at: https://blog.goodaudience.com/decentralised-storage-incentives-vs-contracts-b74ee0b7eff1.

8. https://viewblock.io/arweave/stats

9. Bram Cohen. Incentives build robustness in bittorrent. In Workshop on Economics of Peer-to-Peer systems, volume 6, pages 68{72, 2003. [19] Matt Corallo. Compact block relay. bip 152, 2017.

10. Project, T. A. Arweave News: July. Medium (2020). Available at: https://medium.com/@arweave/arweave-news-july-7905d5e0c84f.

11. ĐApps: What Web 3.0 Looks Like Available at: http://gavwood.com/dappsweb3.html.

12. Swarm Available at: https://swarm.ethereum.org/.

13. G. Wood, Ethereum: A secure decentralised generalised transaction ledger, In: Ethereum Project Yellow Paper 151 (2014).

14. Solana - Arweave Bridge: ArweaveTeam Funded Issue Detail. Gitcoin Available at: https://gitcoin.co/issue/ArweaveTeam/Bounties/30/100023463.

15. SKALE Network - Arweave Bridge: ArweaveTeam Funded Issue Detail. Gitcoin Available at: https://gitcoin.co/issue/ArweaveTeam/Bounties/27/4468.

16. Labs, P. New primary storage for Ignite. Medium (2020). Available at: https://medium.com/prometeus-network/new-primary-storage-for-ignite-94096e2e8506.

17. Project, T. A. NFT Permanence with Arweave. Medium (2020). Available at: https://medium.com/@arweave/nft-permanence-with-arweave-35b5d64eff23.

18. Wang, B. Ethereum is about 1 million times less efficient for storage, network and computation. Next Big Coins (2018). Available at: https://www.nextbigcoins.io/ethereum-is-about-1-million-times-less-efficient-for-storage-network-and-computation/.

19. Project, T. A. Introducing SmartWeave: building smart contracts with Arweave. Medium (2020). Available at: https://medium.com/@arweave/introducing-smartweave-building-smart-contracts-with-arweave-1fc85cb3b632.

20. https://www.blockstack.org/

21. Odlyzko, Andrew & Tilly, Benjamin. (2020). A refutation of Metcalfe's Law and a better estimate for the value of networks and network interconnections.

22. The Network Effects Bible. NFX (2020). Available at: https://www.nfx.com/post/network-effects-bible/.

23. Kyle Samani, On the Network Effects of Stores of Value. phoenix Available at: https://multicoin.capital/2018/05/09/on-the-network-effects-of-stores-of-value/.

24. tevador. Randomx. https://github.com/tevador/RandomX, 2019.

25. Shevchenko, A. & Shevchenko, A. Monero Penalizes GPU and ASIC Mining with RandomX Upgrade. Crypto Briefing (2019). Available at: https://cryptobriefing.com/monero-penalizes-gpu-mining-randomx/.

26. muhammedabdulganiyu42@gmail.com The Rise & Fall (And Rise & Fall) Of The Top 10 Cryptocurrencies... Merchant Machine (2018). Available at: https://merchantmachine.co.uk/cryptocurrencies/.

標題:Arweave的潛力是復興亞歷山大圖書館 而非Filecoin替代品

地址:https://www.coinsdeep.com/article/95960.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。