JZL Capital 數字周報第 11 期 03/20/2023 傳統金融市場暴雷,加密市場表現強勢

發表於 2023-03-20 14:26 作者: JZLcapital

一、行業動態總結

本周加密市場表現極其強勢,比特幣更是在多家傳統金融市場暴雷後再次被貼上了數字黃金的標籤,中心化交易所交易量飆升至今年最高的46 billion USD,比特幣周內的漲幅也是比特幣歷史上最好的一周之一(北京時間統計),截至撰稿比特幣收於28021.92,成功觸達了28000的目標位置,周內上漲35.34%,振幅36.49%;以太坊收於1818.63,周內上漲23.16%,振幅26.17%。上周比特幣的劇烈漲幅也讓BTC Dominance這個指數得到了飛升,從43%來到了47%以上,通常情況這代表兩個信號,要么是一個健康的市場處在一個上升通道,因爲它表明市場中的泡沫相對較低;要么代表市場處於極度風險,山寨被大幅拋售,這類現象在過去的加密行情中都有發生,當前來看市場更偏向於前者,如果美聯儲本周給出鴿派言論,市場將會持續增長。

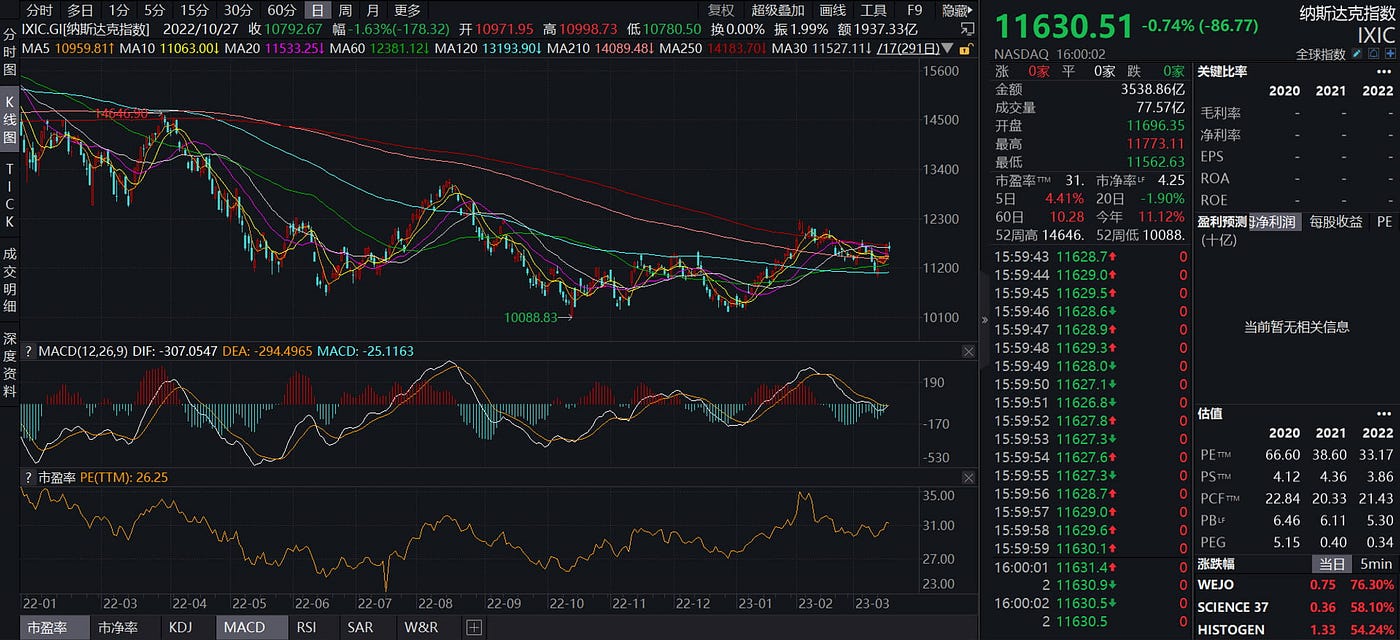

本周美股市場表現優異,標普以及納指連續四天收陽,在美國政府給第一共和銀行的300億補救之後,在周四瑞士信貸獲得了瑞士央行540億美元的借款援助之後,也是安撫住了市場對於本次危機事件的擔憂,雖然靠這些短期的流動性安排並不足以從根本上解決瑞士信貸的問題,但是卻可以幫助瑞信獲得資產重組的時間,市場也因此开始普漲,納指一根陽线連續上穿多條均线,周五在年线位置有所回調,如果不看本周的銀行暴雷事件,本周的走勢可以被看做一個v型反轉;標普也是重新接近了4000點大關,但在周五有較深回調。本周市場的重點聚焦在21日的美聯儲議息會議,本次會議的重要性會遠遠高於以前的幾次,美聯儲的態度決定了本次潛在的”金融危機“是點到爲止還是向更嚴重的方向發展,如果真的暫停加息,那市場將會迎來大暴漲,但更大的可能還是會小幅加息25個bp,並且鮑威爾會釋放溫和的講話安撫市場,並提一下聯儲對銀行業危機的救助決心,保證存款人安全之類的話語,而市場則需要從中去嗅出停止加息的解讀,一切將會在周三見分曉。

行業數據

1)穩定幣

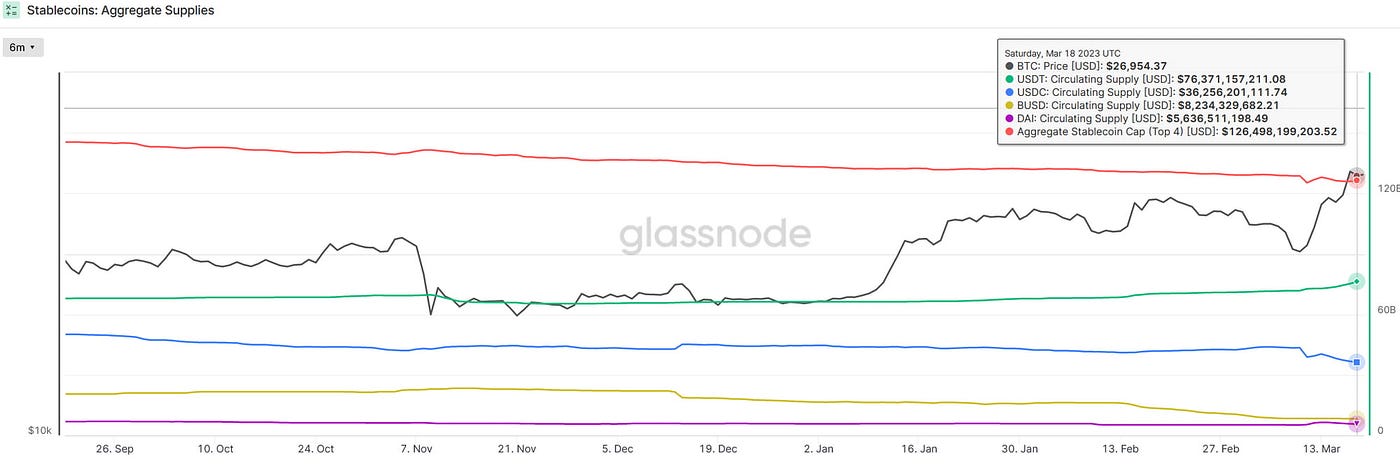

根據glassnode數據,截止2023年3月18日,前四大穩定幣(USDT、USDC、BUSD、DAI)合計供應量約1264.98億,較上周變動不大,小幅減少約3.5億(-0.27%),幣市資金流出趨於穩定。

備注:本周glassnode數據中,DAI的供應量恢復正常,並已對上周的數據錯誤進行了重述。

三大法幣穩定幣中,USDT供應量延續上漲。USDT本周大幅增加約35.35億枚(4.85%),上漲趨勢加速,市佔率已達58%。近期USDT供應量漲幅較大,推測爲部分資金通過USDC出場後,置換爲USDT回歸。

USDC本周供應量大幅減少約31.5億枚(-8%),自硅谷銀行事件後,USDC供應量已連續兩周大幅下跌。USDC在短暫脫錨後,目前已回歸至1美元的錨定。價格雖然恢復,但受損的市場信心和情緒似乎需要更多時間修復。

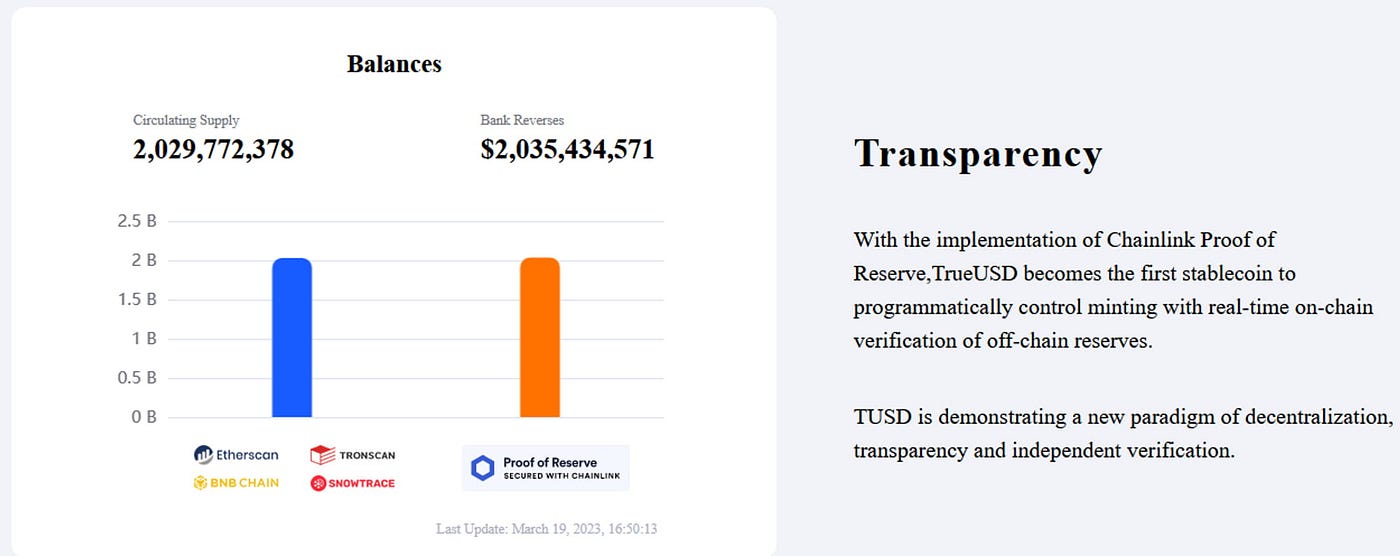

BUSD供應量本周下跌速度繼續放緩,僅減少約1.88億(-2.24%)。由於Paxos已被禁止鑄造BUSD,預計BUSD供應量將持續下跌。預計BUSD將退出歷史舞台,Binance可能選擇TUSD作爲其替代品。此前Binance公告稱將用戶安全資產基金(SAFU)中持有的 BUSD 兌換成 TUSD 與 USDT;CZ也發布Twitter宣布將啓用BTC-TUSD的零手續費政策,並廢除此前適用於BUSD的部分零手續費現貨交易對。

TUSD(TrueUSD)是中心化抵押穩定幣,由TrustToken公司發行,由美元1:1抵押產生。根據TrustExplorer數據,TUSD抵押物價值20.35億美元,可以覆蓋其20.29億的發行量。受BUSD、USDC事件影響,3月以來TUSD供應量獲得較大增幅(主要由Binance鑄造),從月初的約11億增長至目前的20.29億,增幅達84.45%,目前爲第4大法幣穩定幣。

整體而言,幣市資金的淨流出趨於緩解,但市場情緒依然受到了一定損傷,增量資金有限的情況下,難以期待全面牛市。存量資金博弈之下,預計將出現板塊輪動。

2)BTC礦工余額

BTC礦工地址余額表明鏈上被標記爲礦工地址的BTC持有余額合計,包括Foundry USA,F2Pool,AntPool,Poolin,Binance等地址。

該數據通常用於判斷對於礦工對於當前BTC價格的興趣,礦工余額升高時,通常說明籌碼處於堆積狀態;礦工余額降低時,表明礦工正在拋售或抵押其持有的BTC。

根據OKLink數據,截止3月19日,與上周相比,礦工余額變動幅度不大,BTC價格出現單周超20%的較大程度漲幅後,礦工未見明顯出貨離場。

作爲Smart Money的代表之一,礦工在下跌前(2月28日)就开始提高警惕,部分兌現獲利籌碼;而在隨後的下跌中保持觀望,直到3月8日开始隨着BTC的大幅下跌(BTC價格約20000)而再次積累籌碼,並維持持有至今(BTC價格約27000)。從近6個月數據觀察,雖然絕對值的變動不大,但時機顯著領先市場,若以周爲維度進行擇時跟隨操作,可以抓住BTC今年1月和3月的兩段較大幅度上漲。

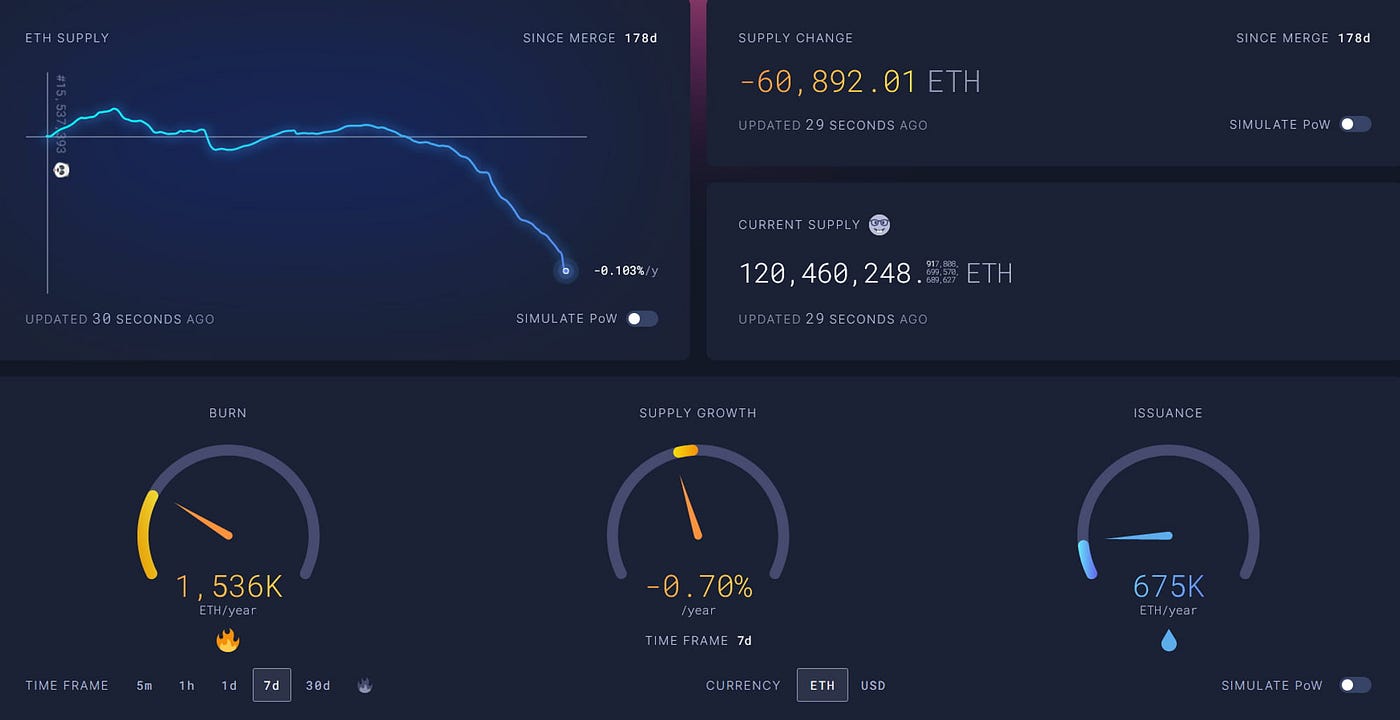

3)ETH通縮數據

截止3月19日,根據ultrasound.money數據,本周ETH供應量較上周減少約5620枚,自The Merge完成後,ETH供應量已累計減少6.6萬枚。以近一周數據推算,年化通脹率爲-0.24%,較上周的-0.7%有所下降,USDC事件平息後,目前通縮速度回歸正常。

上周上漲行情中,BTC市佔率和匯率出現顯著提升,相對跑贏ETH,但該情況不會長期持續。近2年以來,ETH/BTC匯率始終維持在約0.05~0.08的寬幅震蕩區間,待BTC高位橫盤後,ETH可能迎來補漲。

相比POW機制下的ETH,POS機制下供應量已累計減少約201萬枚,以美元計價這部分拋壓近30億美元。

二、宏觀與技術分析

市場受利空影響並沒有逼近前期底部位置,反而創下近期新高,我們判斷短期站穩25000u以上之後,有機會碰觸28000。

兩年期美債在市場出現黑天鵝事件之後急速下行,預期年底开始降息

納斯達克指數反彈至11500以上,道指沒有明顯反彈

arh999:0.64

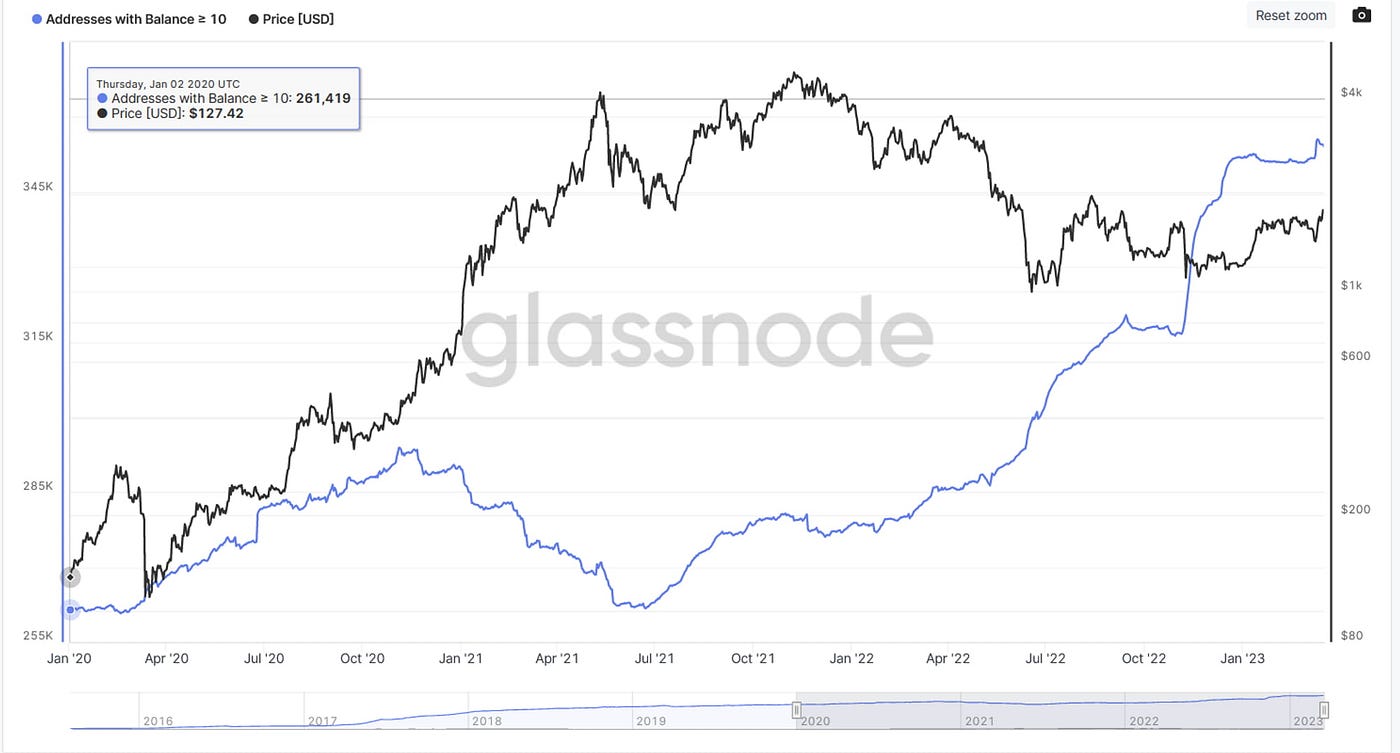

持幣地址數10以上的穩健上漲

持幣地址數跳漲之後,本周开始回撤

三、投融資情況總結

投融資回顧

2023年3月14號至3月20日,加密VC市場披露的投融資事件16筆,累計融資金額超過0.678億美元;(https://www.rootdata.com/Fundraising)

報告期內,超過1,000w美金融資額的事件一共3起:

機構動態

報告期內,超過1,000w美金融資額的事件一共3起:

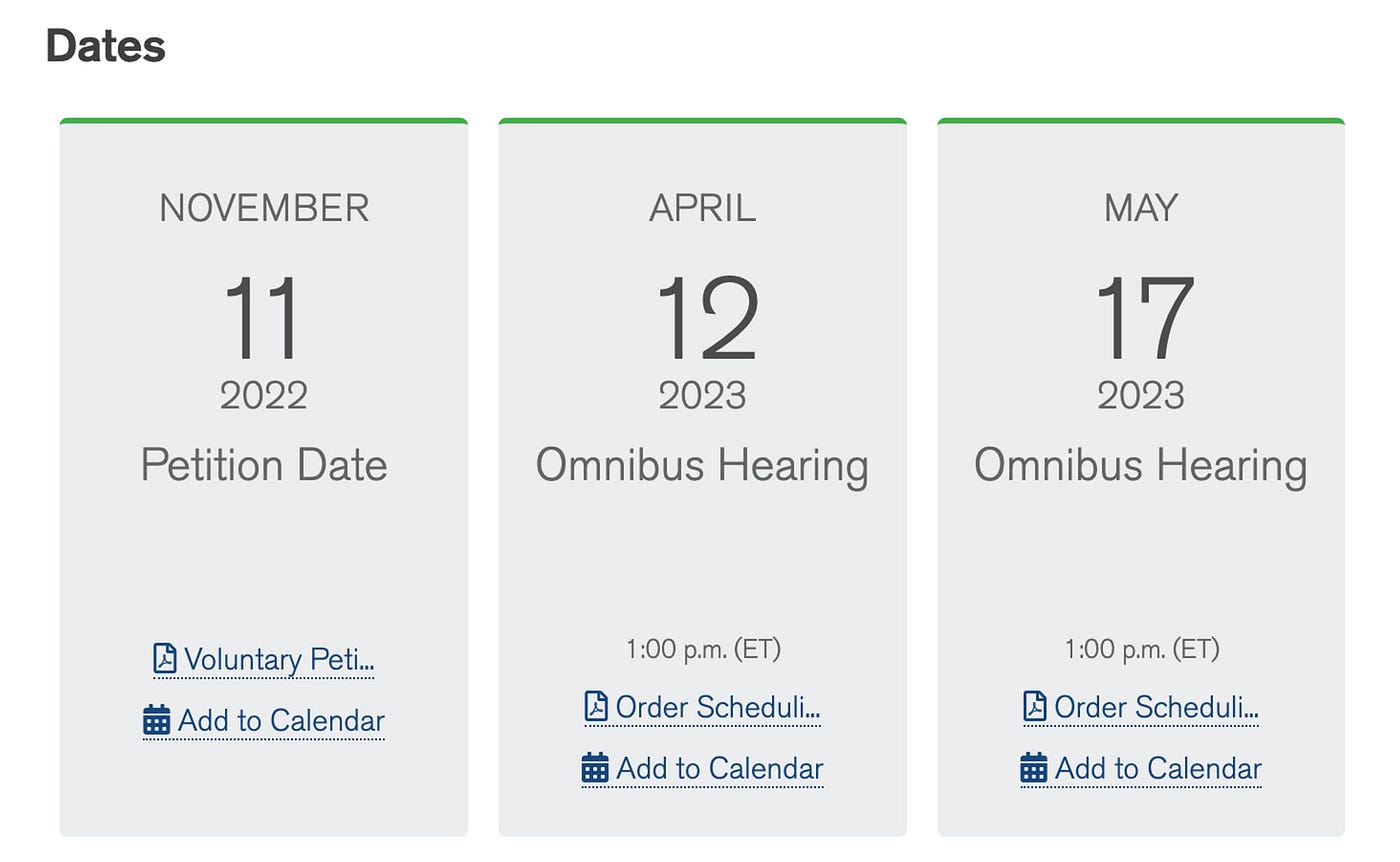

FTX數字不良資產債權市場最新動態:

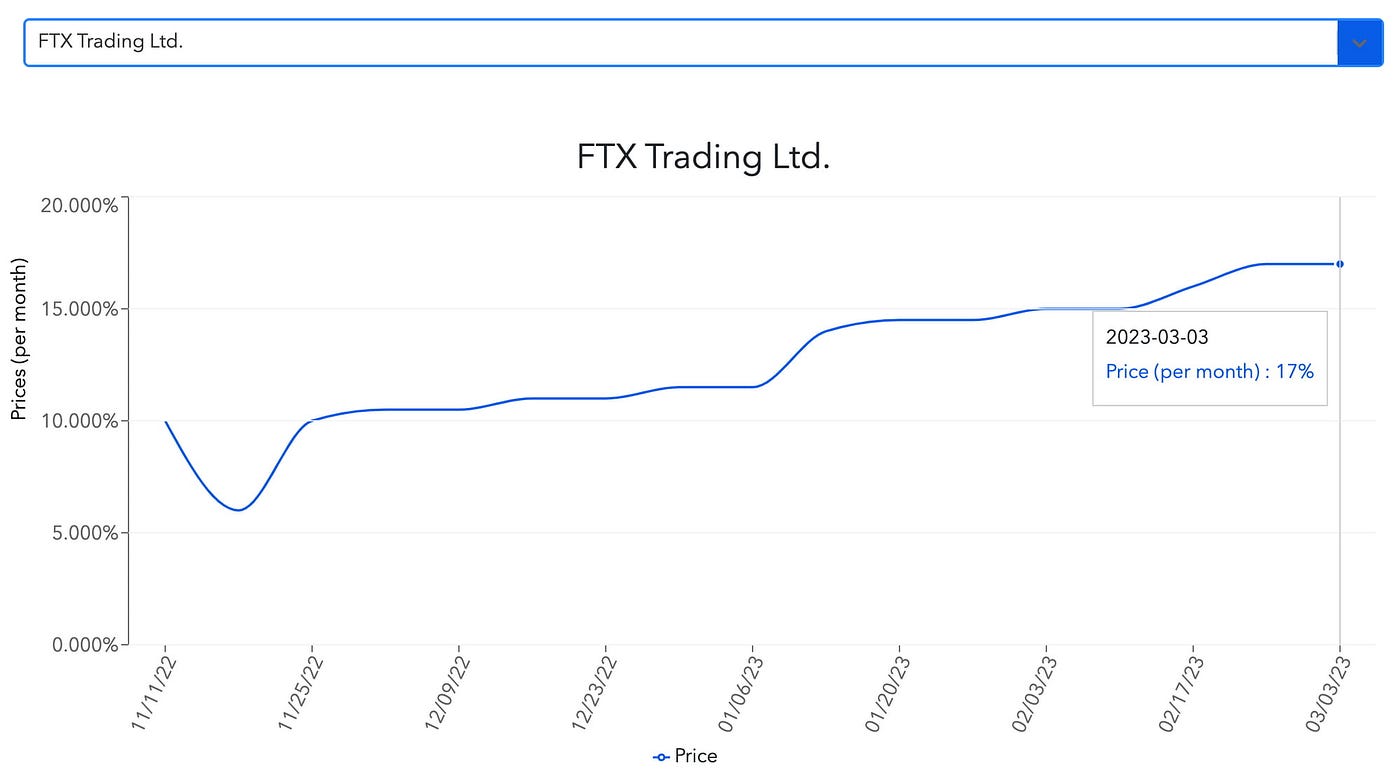

目前FTX事件已經超過了最初第一階段的120天保護期,原本截止日期是3/11日,上周FTX已經向美國法院申請將提交破產重組計劃的截止日期延長至9月7日並希望得到獲得批准,他們希望再延長6個月的時間以完善並提交一份可實施的計劃,並表示公司需要更多的時間來繼續理清財務狀況,同時他們也宣布將很快公布資產和負債的細節。目前FTX US和FTX International方面並沒有公开披露出任何其他實質性的進展。

OTC市場的債權價格還保持在15–20%這個區間, 最近兩周沒有任何變化,同時暫緩了繼續上漲的趨勢。

2.FTX及其附屬債務人向破產法院提交了財務報表

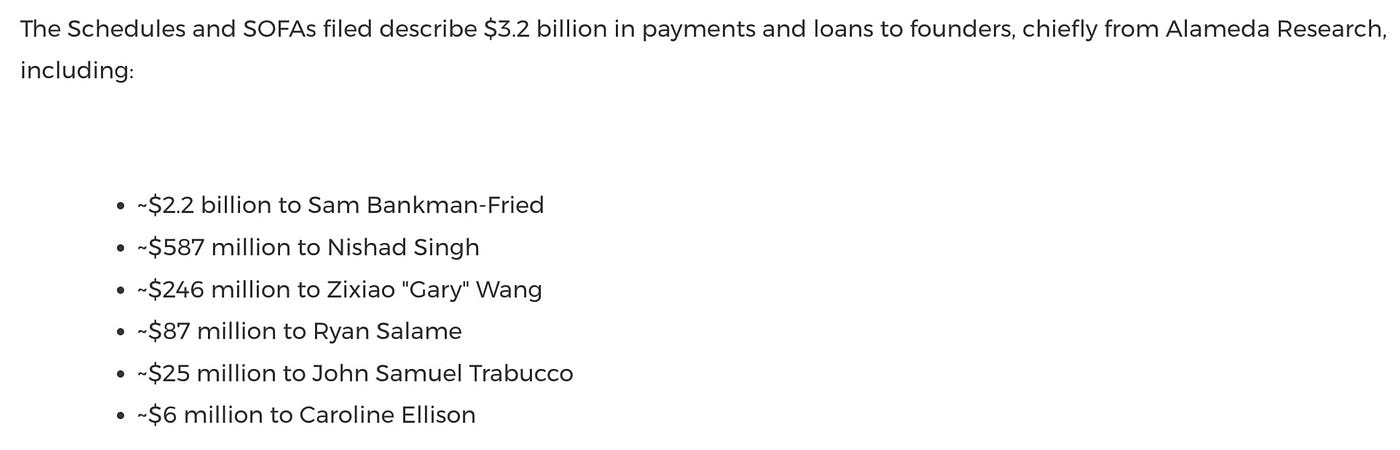

FTX及其附屬債務人向破產法院提交了財務報表,報表顯示,Alameda Research向FTX創始人及高管轉账和貸款高達32億美元,包括Sam Bankman-Fried(約22億美元)、Nishad Singh(約5.87億美元)、Gary Wang(約2.46億美元)、Ryan Salame(約8700萬美元)、John Samuel Trabucco(約2500萬美元)、Caroline Ellison(約600萬美元)。

這些金額不包括用於購买巴哈馬豪宅的超2.4億美元、FTX債務人直接提供的政治和慈善捐款,以及向巴哈馬和其他司法管轄區的非債務人子公司的資產轉移。

雖然用這些轉账資產購买的部分財產已經在FTX債務人或與之合作的政府當局的控制下,但目前無法預測最終貨幣回收的金額和時間。FTX債務人正在調查針對這些轉账的接收者及其受益人的轉账原因。

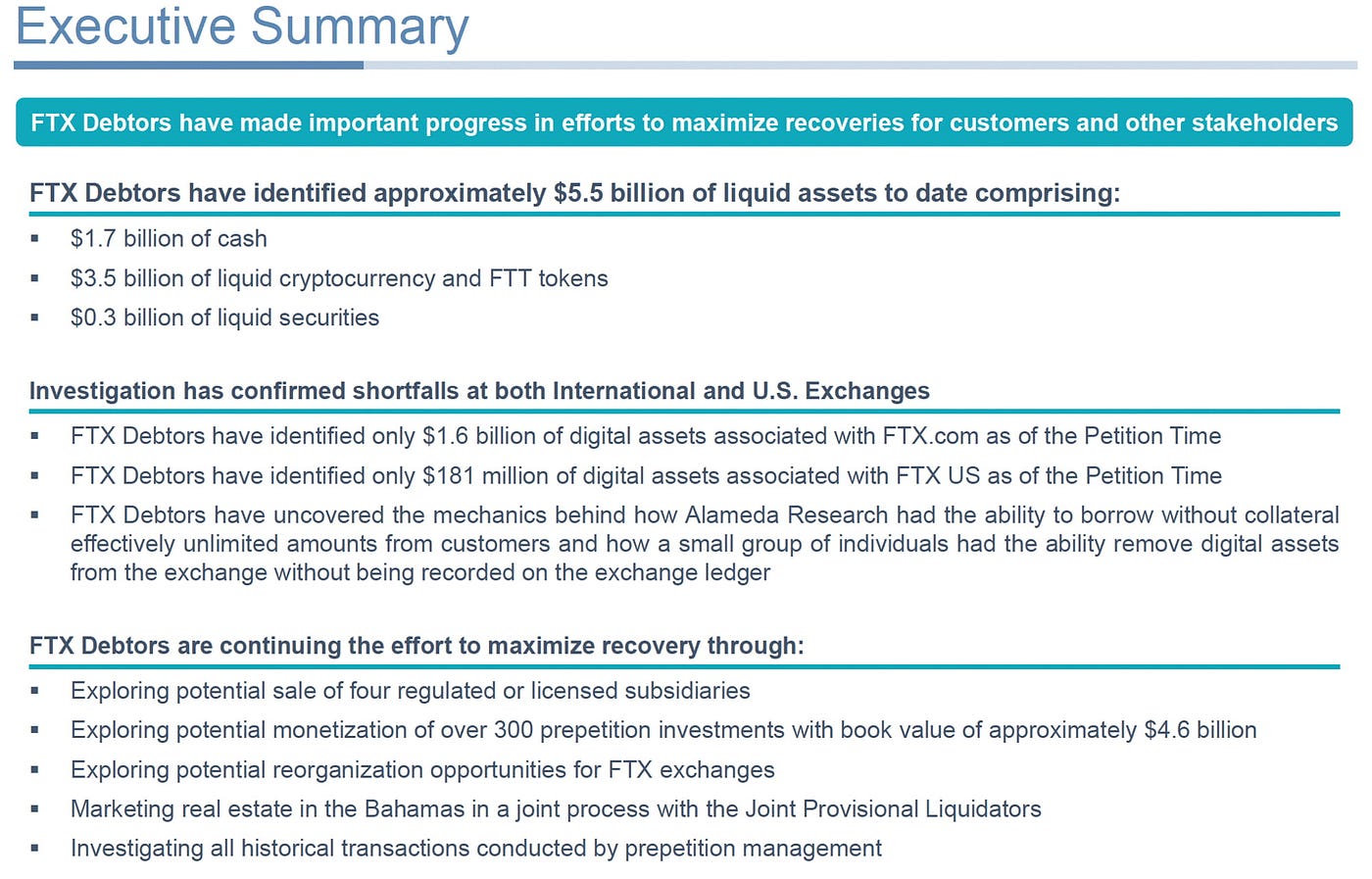

3.債權人委員會給出的資產負債表的最新信息:

新聞動態:

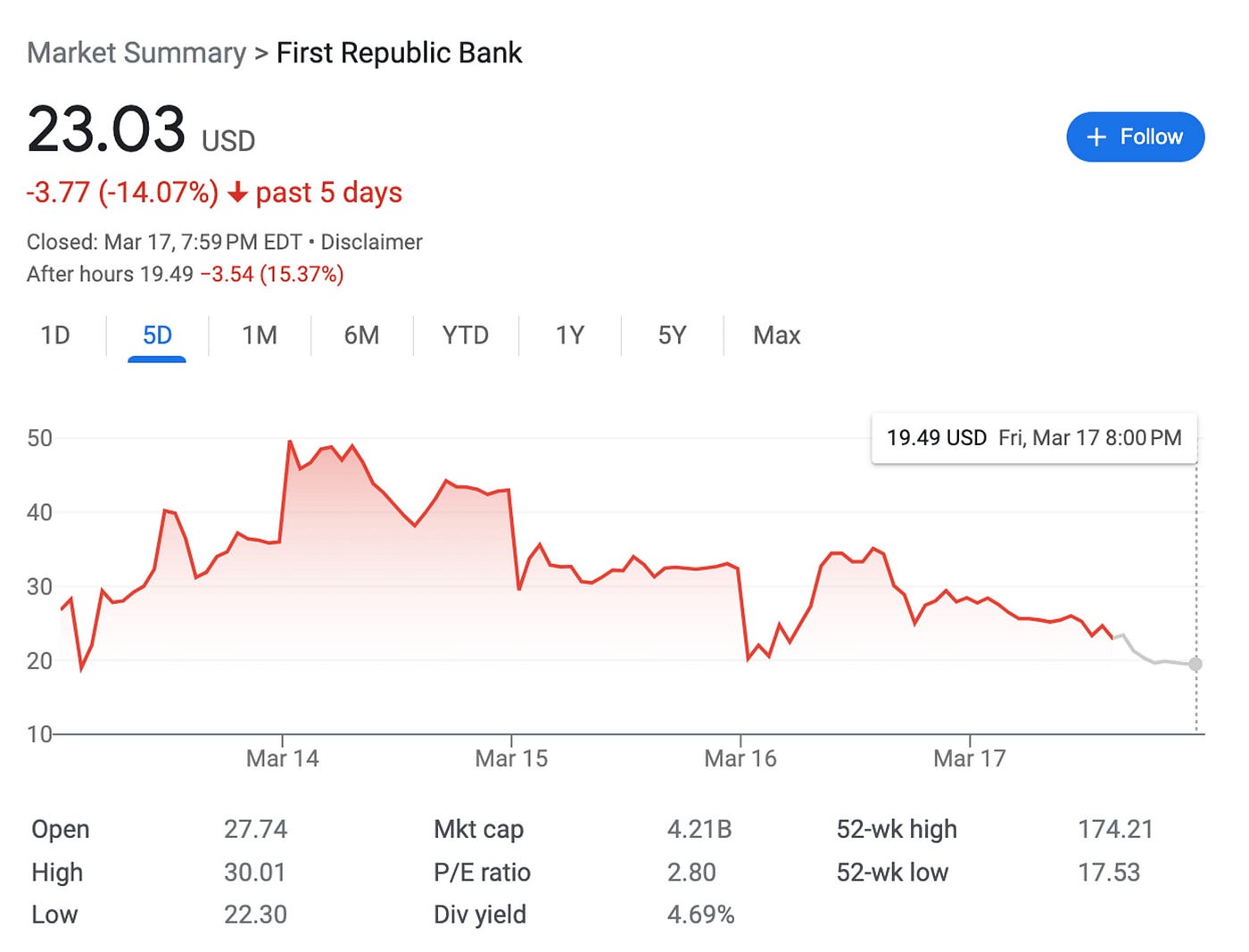

(1)First Republic Bank

First Republic Bank未使用的流動性資金超過700億美元,財務狀況非常穩健

上周因爲SVB倒閉險些受到牽連的美國第一共和銀行(First Republic Bank)表示,他們通過從美聯儲和摩根大通獲得了額外的流動性資金,讓其財務狀況得到進一步增強和多樣化。

據報道,一共有11家銀行在上周相繼將資金注入First Republic Bank。美國銀行和摩根大通各出資50億美元,高盛和摩根士丹利各出資25億美元,而美國銀行、Truist、PNC、State Street和紐約銀行則各出資10億美元。根據最新的數據,FRB已經確認會被注資共300億美金,目前已經脫離了困境。

FRB所有未使用的流動性資金超過700億美元,且可以通過美聯儲宣布的“銀行定期融資計劃”獲得更多流動性。First Republic Bank創始人Jim Herbert和首席執行官Mike Roffler表示,該銀行的資本和流動性狀況目前非常強勁,其資本仍然遠遠高於監管門檻。First Republic Bank上周因爲市場震蕩幅度過大被停盤了兩次,現在已經恢復,周四收盤價格爲34.27美元,周五收盤價格在注資信息釋放後有一個比較大的下跌,目前價格爲23.03美元。

(2) SVB不良資產動態跟蹤

SVB Financial(SIVB)證實,硅谷銀行在上周被美國聯邦存款保險公司關閉之前,已將總账面價值爲239.7億美元的證券組合出售給高盛(GS)。該組合的出售導致硅谷銀行淨虧損約18億美元。該組合是以協商價格出售給高盛的。與此同時,阿波羅全球(APO)、黑石集團(BX)和KKR(KKR)正在考慮購买硅谷銀行持有的貸款, 也就是收集SVB的不良資產。SVB截至去年年底持有736億美元的貸款。另外,雖然審計師錯過了關於即將出現的財務問題的跡象,但畢馬威(KPMG)仍然堅持對SVB和Signature的審計。分析師認爲,大多數大型銀行不會面臨傳染風險。

五、加密生態跟蹤

各板塊數據整理

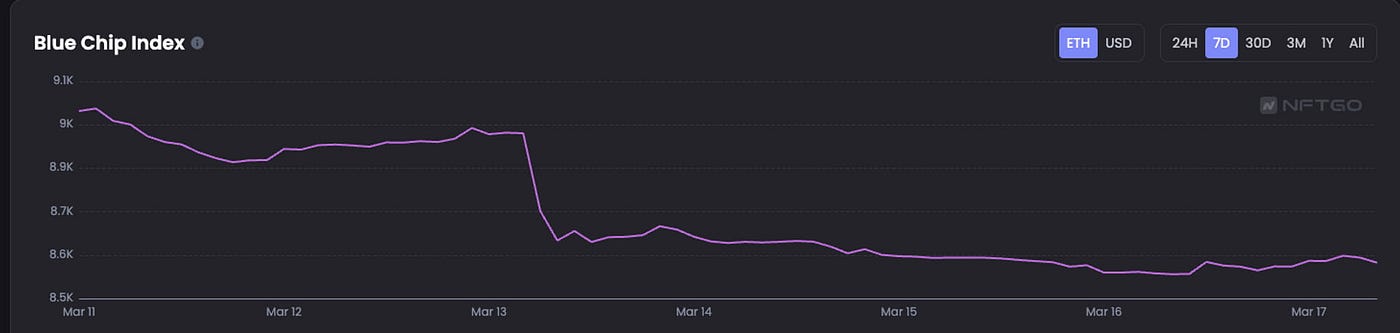

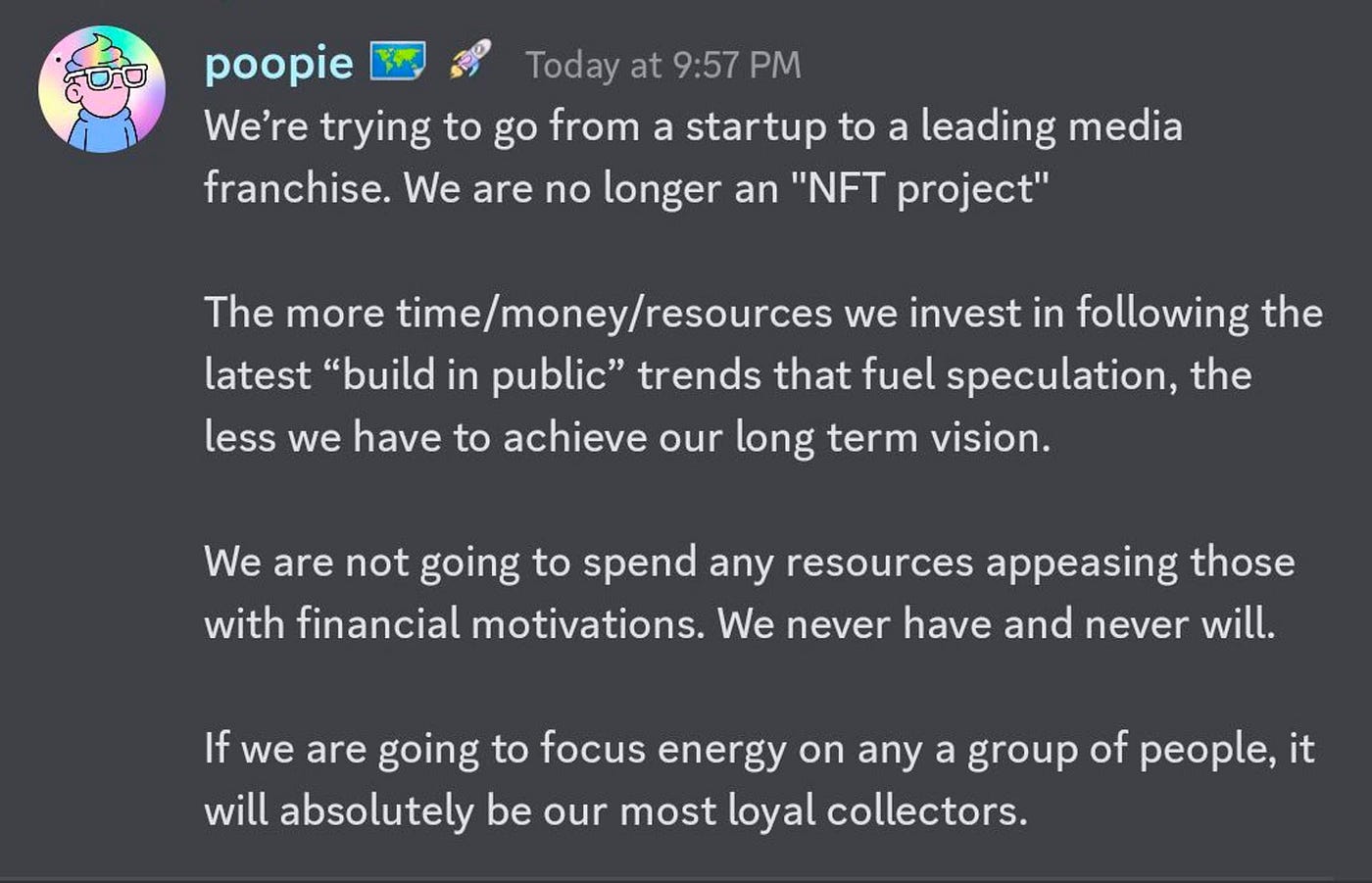

NFT

藍籌指數:在13號當天出現了斷崖式下跌,主要下跌來自於doodles價格下跌超30%(創始人社區中提出我們不再是一個“NFT Project”),另外也帶動了一系列藍籌NFT同步下跌,NFT的作用本質上是固定流動性,藍籌NFT的價格上漲需要建立在流動性泛濫的基礎上,在目前流動性緊缺的情況下,藍籌NFT價格相對不穩定

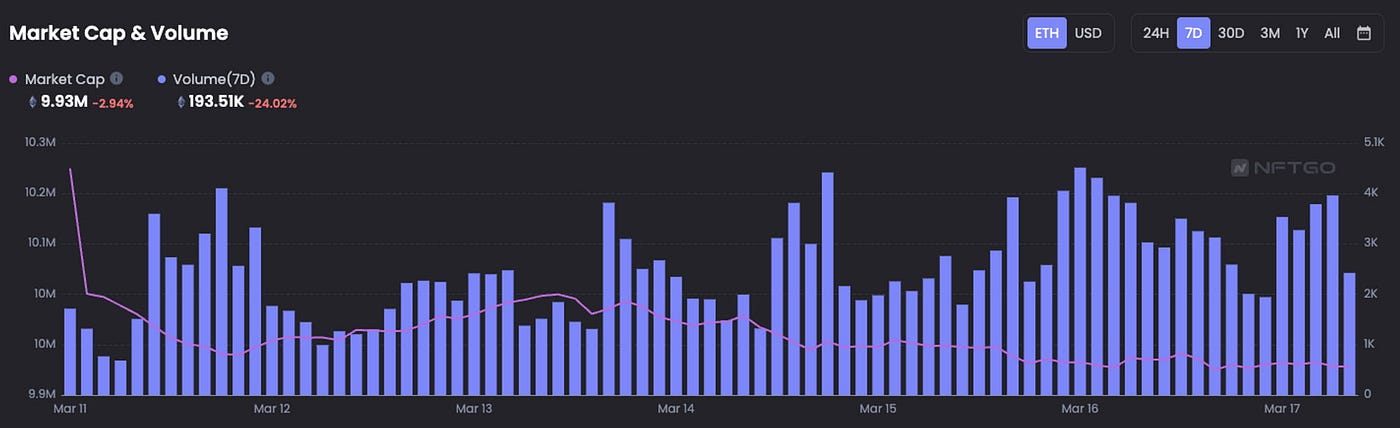

市值&交易額:整體市值萎縮近3%,交易額萎縮超24%

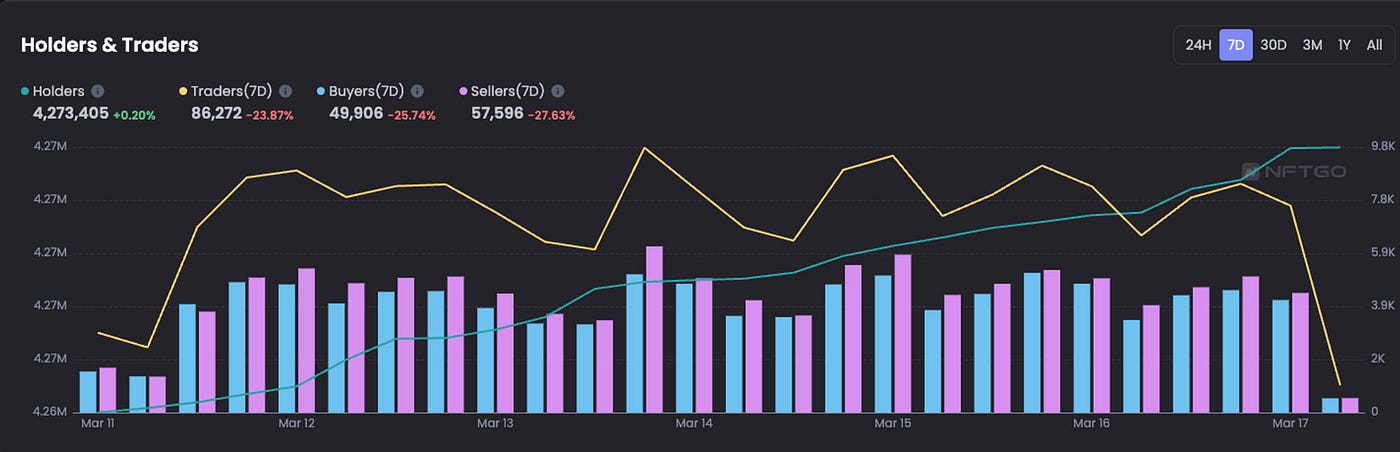

交易者:holders保持不變,traders萎縮超20%

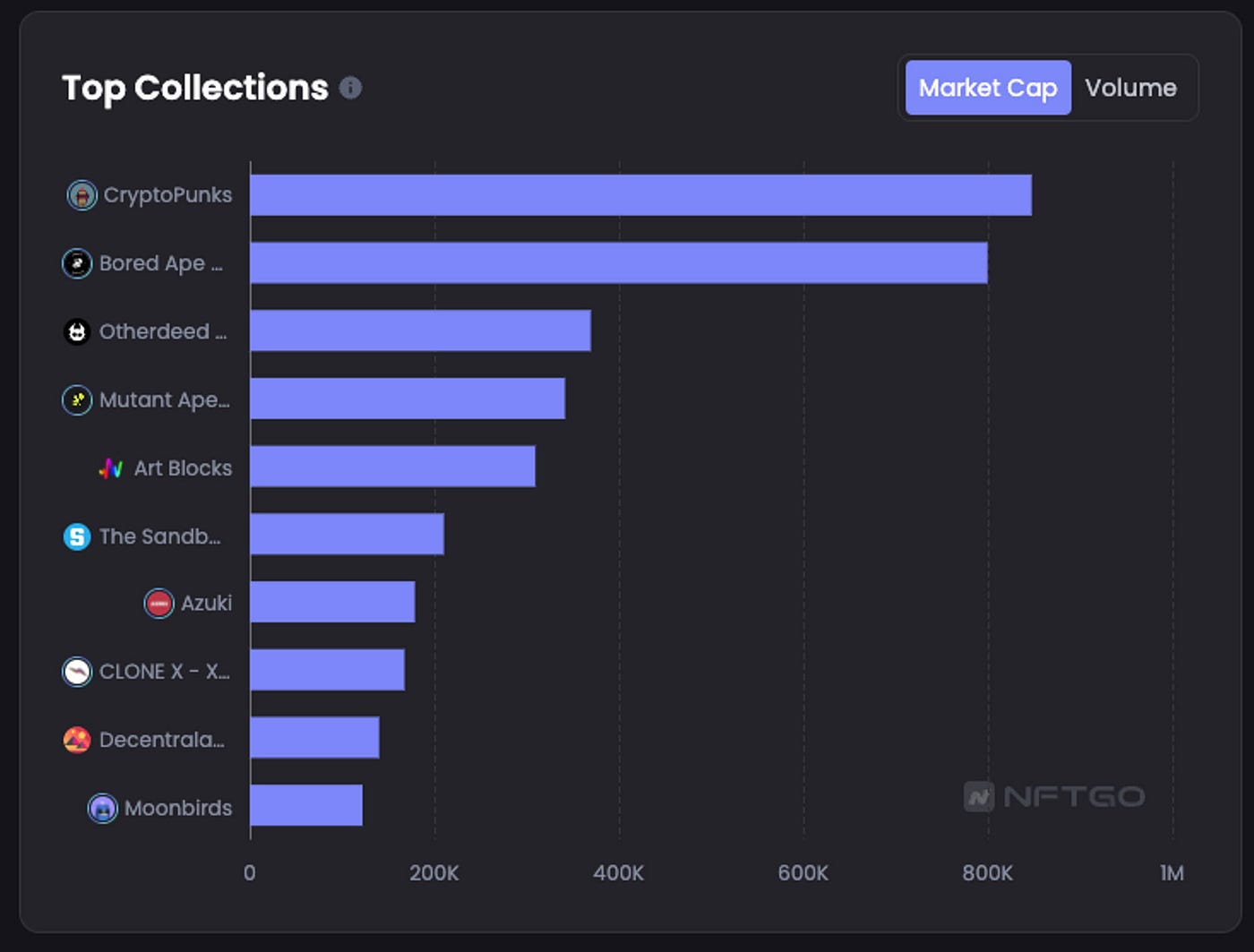

top collections:cryptopunks和BAYC遙遙領先,值得關注的是在cryptopunks向blur开放後,已經有20+只punks在今年首次完成交易

Gamefi 鏈遊

整體回顧

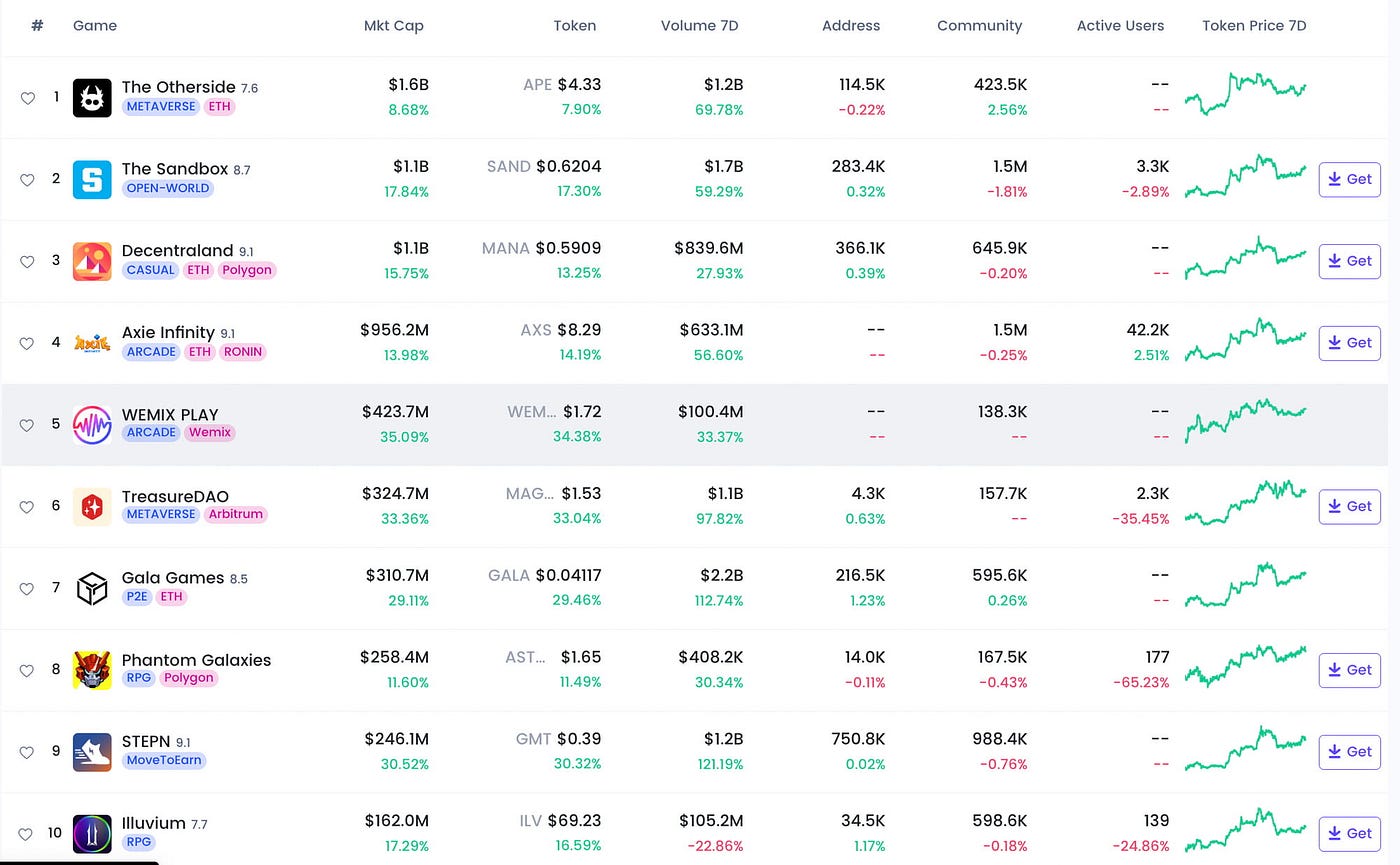

總體來看,Gamefi行業本周主要受大盤回暖影響顯著,市值上漲。

從Token價格來看,前10市值鏈遊token全部上漲,且大部分漲幅均在10%以上。

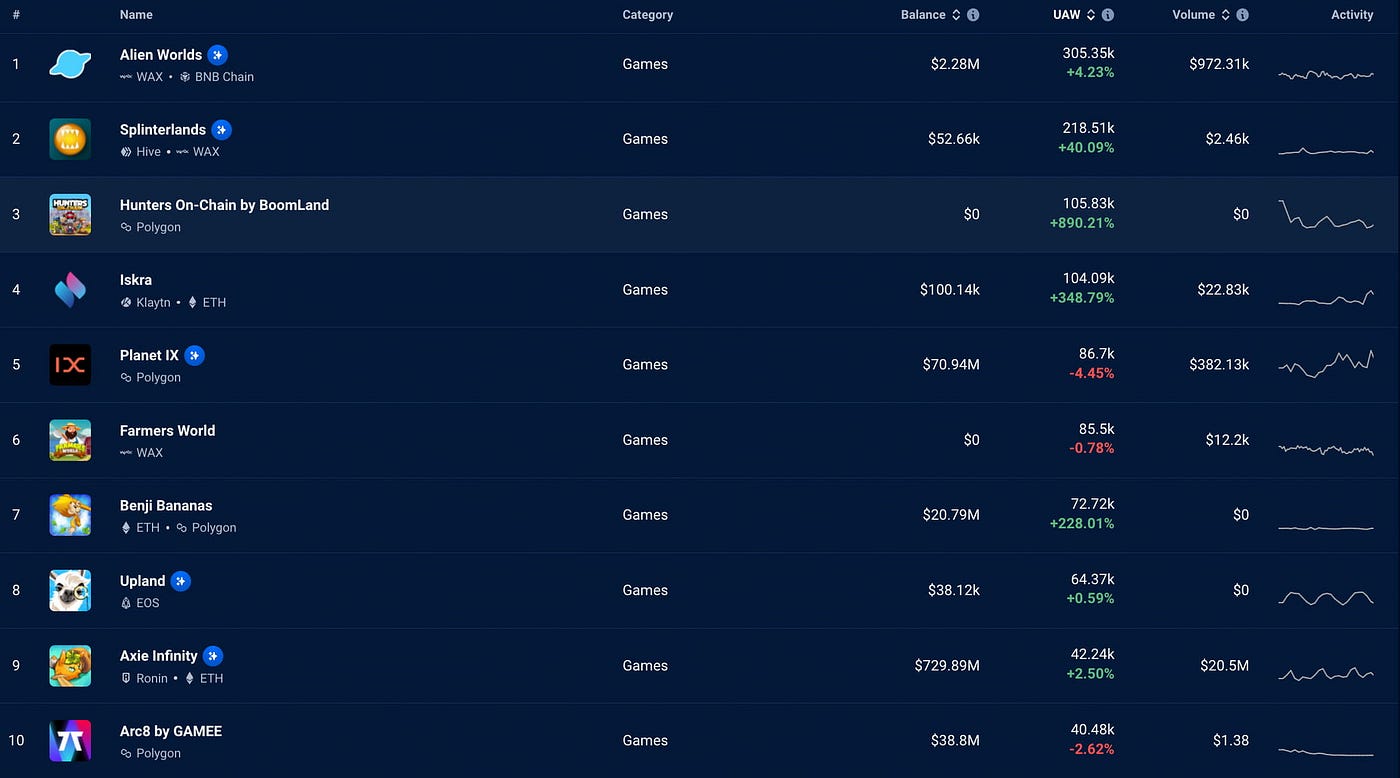

按鏈上合約交互量來看,本周有不少亮點。前十活躍鏈遊中,過去一周交互活躍度70%上漲。其中,Hunters玩家數量大增,上漲890%(新遊戲开始測試)。Iskra上漲348%(上线新遊戲3KM),Benji Bananas上漲228%(賽季結算獎勵,同時开啓新活動)

DeFi &公鏈賽道數據

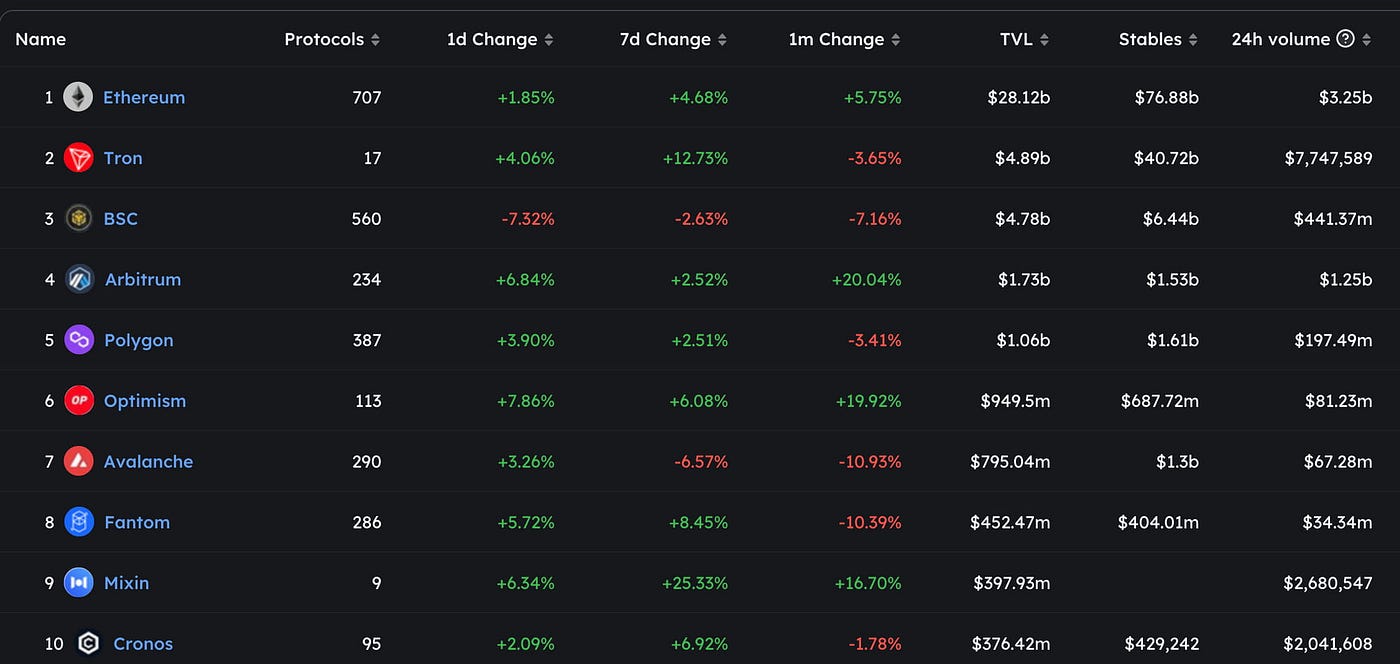

截至撰稿,DeFi TVL爲48.89B,在13號完成了觸底反彈。在周三按TVL排名前五的協議分別爲:Lido、MakerDao、AAVE、Curve、Uniswap。Lido和Curve本周分別上升23.23%和下跌4.94%。

從公鏈的角度來看,本周TVL前三的鏈分別爲:ETH、Tron和BSC。Arbitrum和Optimism本周分別增長2.52%和6.08%,分別排名第四和第六。

本周重點事件&項目

Salesforces和Polygon合作

Salesforce 已與 Polygon 合作开展基於 NFT 的忠誠度計劃,Salesforce 將通過其管理平台幫助其客戶加入 Polygon,創建基於 NFT 的忠誠度計劃。Salesforce 表示,「大多數 Salesforce 客戶使用以太坊或 Polygon」。

Salesforce 推出 Web3 產品套件,包括 NFT 忠誠度計劃管理產品、API 產品 Web3 Connect 以及允許公司通過 Salesforce 界面創建和監控其 NFT 系列和區塊鏈數據的平台 NFT Management 等。

NFT 借貸協議Paraspace受攻擊

簡介:上周,NFT 借貸協議 ParaSpace 突然表示觀察到一筆可疑交易,作爲安全措施已暫停整個 ParaSpace 協議。目前,ParaSpace 的合約無法進行任何交易,包括取款、存款、清算活動。而後BlockSec 發推表示其阻止了對 NFT 借貸協議 ParaSpace 的一起攻擊,挽救了 2900 ETH 資產,希望 ParaSpace 盡快與其聯系。

具體黑客的攻擊過程:

NFT 借貸協議 ParaSpace 被攻擊的根本原因發生在合約 0xddde38696fbe5d11497d72d8801f651642d62353 的函數 scaledBalanceOf() 上,該函數用於通過 supply() 函數計算用戶的抵押品。然而,通過在函數 getPooledApeByShares() 中操縱 APE 代幣的數量可以使 scaledBalanceOf() 返回一個大額值。用戶可以擁有大量抵押品,並使用它來借更多的資產。

黑客從 Lido.fi 閃貸 47,111.35 枚 WSTETH,創建新合約後以約 6000 枚 WSTETH 爲抵押借入 184 萬枚 APE

後將 184 萬枚 APE 轉入原始攻擊合約 0xc181,0xc181 合約調用 184 萬枚 APE 來鑄造 184 萬枚衍生代幣 cAPE。該步驟重復 8 次,直到 cAPE 被耗盡。

黑客花費 1334 枚 ETH 換出 491,166 枚 APE,調用 withdraw(1.84M) 獲得額外的 184 萬枚 APE,目前持有約 230 萬枚 APE。

在 ParaSpace compound 協議中,黑客將調用 scaledBalanceOf() 在借出資產前檢查用戶的抵押品。然而,由於價格操縱漏洞,黑客借到了更多的錢。

黑客部署合約試圖攻擊 ParaSpace,但由於 Gas 費估算錯誤而失敗。此後 BlockSec 發現了該合約,並復制以阻止攻擊。黑客認爲 BlockSec 也是一個黑客,問 BlockSec 是否可以拿回其 0.71 枚 ETH Gas 費。

Mole

Mole爲用戶提供不同風險等級的安全的投資產品,主要涵蓋如下三款產品:

儲蓄

儲蓄爲用戶提供最爲穩健的投資收益,通過Mole的儲蓄的智能合約,用戶把自己的代幣資產存入,獲取兩種收益。儲蓄也許收益率不是最高的產品,但是它是最穩健的。

Mole協議通過智能合約,把儲蓄用戶的存款出借給“槓杆收益農場”的用戶,給喜歡加槓杆的用戶提供槓杆資金,並且向其收取貸款利息,這就構成了儲蓄收益的利潤來源。

儲蓄的利潤來源是非常穩健的,Mole有足夠強大的安全機制來保障用戶儲蓄安全。槓杆收益農場在借走貸款後,不能把此貸款提走另做它用,而是需要在Mole智能合約裏面專款專用,保障了存款用戶的資金安全。此外,Mole協議有強大的清算功能,足夠提供強大的安全保障。

槓杆收益農場

Mole槓杆收益農場充分利用Mole儲蓄的資金,加槓杆放大自己的投資效果,在支付一定的貸款利息的同時,獲取更大的投資收益。

收益來源:Mole槓杆收益農場的收益分爲:

收益農場獎勵:Mole槓杆收益農場會把用戶的代幣作爲保證金,借儲蓄池中的資金作爲槓杆資金。然後組成分布式交易所Dex所需要的流動性做市交易對,Dex會給爲它的交易所提供流動性做市的資金給予獎勵,構成了Mole農場的收益農場獎勵。

手續費獎勵:在Dex上面去做流動性做市商,獲取收益農場獎勵的同時,還能夠收獲Dex發放的手續費獎勵帶來的增益。交易對池子的交易量越大,給提供流動性做市用戶返還的手續費獎勵也就越多。

借款利息:用戶在向儲蓄池中貸款來加槓杆,需要向儲蓄池支付一定的借款利息。

Mole的槓杆收益農場可以使用雙穩定幣策略、不加槓杆策略、牛市做多策略、熊市做空策略、平衡策略等多種策略。

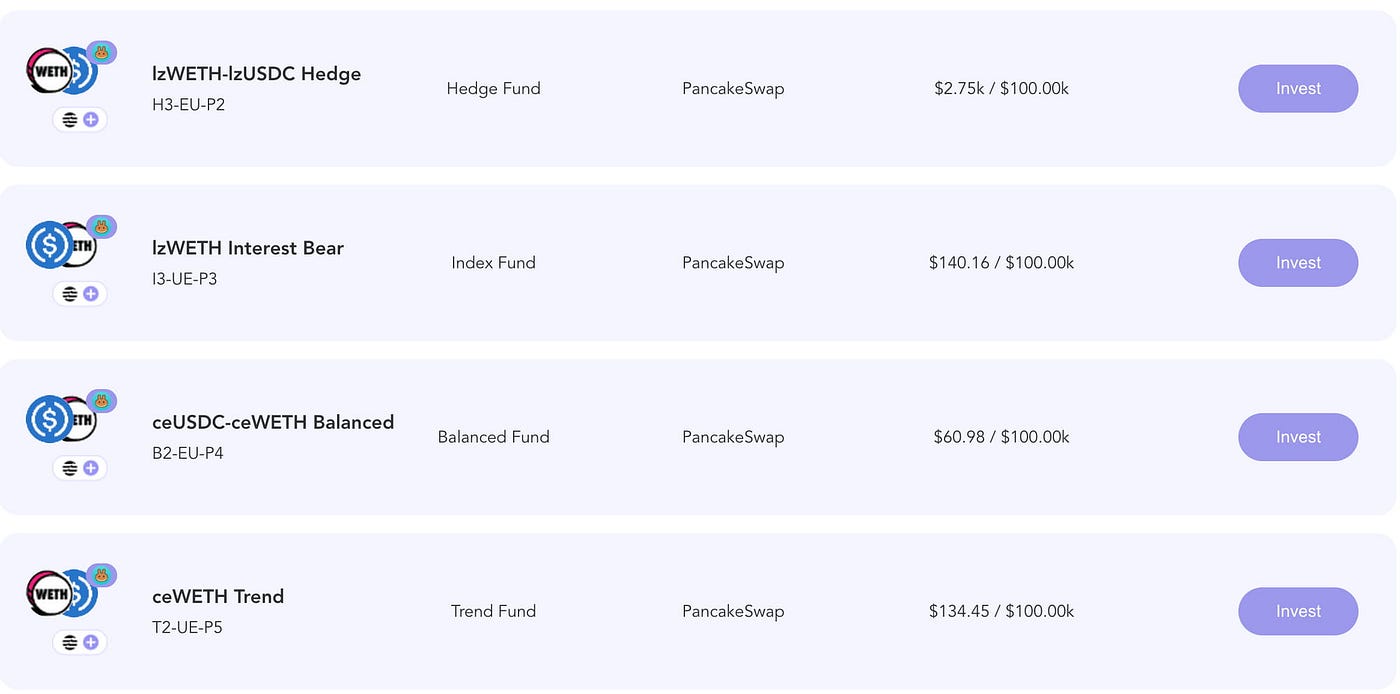

基金

Mole目前提供穩健型雙穩定幣、中和市場波動風險和一倍敞口,跟隨主流幣波動的多種類型的多款基金,爲不同風險偏好的用戶提供較爲豐富的選擇。

六. 團隊新聞

上周四,JZL Garden邀請了Han Kun 律所合夥人“Aaron Zhou”、Claims Market Director “Bradley Max” 一起探討關於加密貨幣交易所FTX暴雷後如何爲債權人爭取更多利益的話題。

關於我們

JZL Capital 是一家注冊於海外,專注區塊鏈生態研究與投資的專業機構。創始人從業經驗豐富,曾經擔任過多家海外上市公司 CEO 和執行董事,並主導參與過 eToro 的全球投資。 團隊成員分別來自芝加哥大學、哥倫比亞大學、華盛頓大學、卡耐基梅隆大學、伊利諾伊大學香檳分校和南洋理工大學等頂尖院校,並曾服務於摩根士丹利、巴克萊銀行、安永、畢馬威、海航集團、美國銀行等國際知名企業。

【免責聲明】市場有風險,投資需謹慎。本文不構成投資建議,用戶應考慮本文中的任何意見、觀點或結論是否符合其特定狀況。據此投資,責任自負。

標題:JZL Capital 數字周報第 11 期 03/20/2023 傳統金融市場暴雷,加密市場表現強勢

地址:https://www.coinsdeep.com/article/11556.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。