以太坊過於去中心化的地方

發表於 2023-04-30 13:40 作者: Defi之道

以太坊生態系統比它需要的更加中心化。

我們經常稱贊質押的可訪問性,但很少討論大量 Ether 質押在了 Lido 。我們支持去中心化貨幣,但仍然嚴重依賴中心化穩定幣發行方。我們懲罰 L1s 在權力下放原則上的妥協,但我們在自己的擴展解決方案中也有類似的問題。

然而,希望還是有的,因爲在中心化的地方,开發人員通常有解決方案。本文將探索以太坊在質押、穩定幣和rollup方面的中心化痛點,以及正在採取哪些措施來解決這些問題。

質押

痛點:以太坊的安全性集中在少數平台。

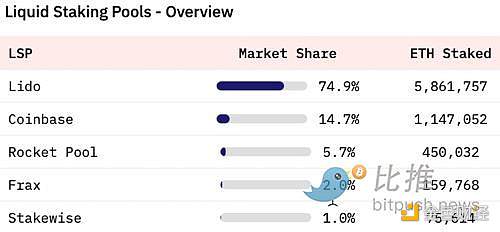

LIDO 的流動性質押衍生品(LSD)“stETH”在 DeFi 中獨領風騷; 該代幣在所有質押衍生品中具有最高的流動性,它作爲藍籌流動質押品在同行中脫穎而出,Lido 控制着以太坊 TVL 的 17.6%。 每三個以太坊驗證者中就有一個 (30.6%) 屬於該協議,其質押衍生品在 LSD 市場中佔有 74.9% 的絕對份額。

雖然許多去中心化協議(例如Rocket Pool)允許任何人擔任節點運營商,但 Lido 當前的 V1 版本僅允許列入白名單的運營商運行該協議的驗證器,預批准的合作夥伴質押大量 ETH 就是一個中心化“隱患”。

截至 2022 年第四季度,Lido 擁有 29 個活躍的以太坊節點運營商。

解決方案:PoS 和提款

Lido 是一個很容易被拿出來比較的目標,但應該承認的是,以太坊向權益證明共識(Merge)的過渡已經爲網絡的去中心化做出了貢獻。

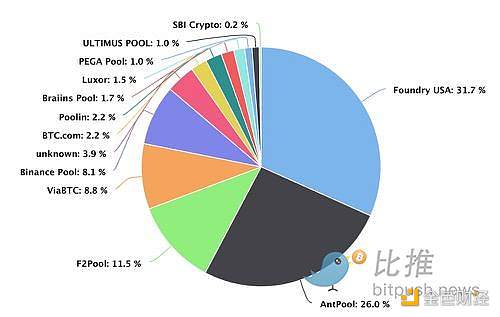

Lido 可能控制着 30.6% 的驗證者集,然而,比特幣最大的礦池運營商控制着 31.7% 的哈希率。 排名前 12 位的 BTC 挖礦機構總共控制着網絡 96.1% 的哈希算力,而網絡中 12 個最大的質押者所持有的以太坊佔 70.3%。

PoS 比 PoW 系統更好地服務於小規模參與者,例如單獨的驗證者,允許更多的參與者獲得保護網絡的獎勵。 就像之前的 Merge 硬分叉一樣,以太坊最新的網絡升級 Shapella 是朝着去中心化網絡安全邁出的關鍵一步。

Shapella 支持提款,自 2020 年 12 月 Beacon 鏈啓動以來,首次爲獨立質押者和質押池用戶提供質押 ETH 的流動性。提款爲尋求流動性的質押者提供了選擇權:對於尋求保持流動性的質押者來說,獨立質押和質押池解決方案現在是 LSD 的有效競爭對手。

同時,下一代質押協議正試圖爲 Lido 用戶提供比以往更多的提款理由。 新的質押方法(Stakewise V3 和 ether.fi)建立了競爭性市場,節點運營商通過提供卓越的質押收益率來爭奪資本,而像 unshETH這樣的 LSD-Fi 協議正試圖通過代幣激勵來分散質押。

穩定幣

痛點:過渡依賴中心化的穩定幣

在Circle 宣布它有33億美元被困在倒閉的硅谷銀行後,其穩定幣面臨市場不分青紅皁白的拋售壓力。

USDC 在中心化交易所跌至 0.82 美元的歷史低點,流動性從鏈上穩定掉期池中蒸發。 Maker 的 DAI 和 Frax 的 FRAX 都是由 USDC 大量抵押的,它們不可避免地成爲犧牲品,並且在拋售期間以大幅折價交易。

值得慶幸的是,市場注意到了危險並選擇了 USDC 的多元化,自 3 月銀行業危機以來穩定幣的市值下跌了 30.1%!

不幸的是,吸取的教訓還有很多不足之處:我們沒有發誓放棄中心化穩定幣,而是簡單地否定了 USDC,轉而使用 Tether 的不透明支持的穩定幣 USDT。 USDT 的市值自Circle事件發生以來一直上漲,增長了 13.6%,並且正在接近 Terra-Luna 崩潰之前創下的歷史新高。

解決方案:構建下一代穩定幣

中心化平台極其有限的儲備透明度只是權宜之計,加密市場應轉向真正去中心化的穩定幣替代方案,防扣押/沒收、完全透明的鏈上穩定幣替代品爲大勢所趨。

盡管 Reflexer 的 RAI 長期以來因擁有這些優勢而受到稱贊,但它對 ETH 作爲唯一抵押品的依賴規模有限,而且持續的負贖回率阻礙了採用,沒有人愿意持有美元貶值的“穩定幣”!

HAI 是在不久的將來部署到 Optimism 的 RAI 分叉,旨在通過接受產生收益的 stETH 作爲抵押品來彌補其前身的缺陷,此舉希望將贖回率轉爲正值。

同時,Berachain 的 HONEY 穩定幣將由抵押到該鏈獨特的流動性證明共識層的各種資產進行抵押,此舉可以幫助 HONEY 實現類 UST 的可擴展性,而沒有內生抵押的風險。

Rollups

痛點:Rollups 是中心化的並且缺乏必要的安全性

Sequencers(定序器)爲 L2 交易排序並構建本地鏈,其作用類似於以太坊上的驗證器,但需要更高的信任假設。

雖然大多數 rollups 使用的單一定序模型是高效的並且提供低 gas 費用和快速交易時間,但它們由單個實體控制,代表對網絡活力的威脅和中心化的質疑。

長期以來,除比特幣外的 Alt-L1 鏈因犧牲正常運行時間和去中心化以追求低費用和高 TPS 而受到批評。 目前,以太坊的擴展實驗產生了類似的結果,並破壞了在去信任網絡上進行交易的好處。

簡單瀏覽一下 L2BEAT 上十大以太坊擴容解決方案的“風險”分類,就會發現 L2 今天的情況與我們理想中的存在明顯的差距。

Optimism 和像 Metis Andromeda 這樣的分叉缺乏故障證明,而領先的 rollup 解決方案 Arbitrum 只允許白名單參與者,如果沒有未經許可的狀態驗證,惡意定序器可能會包含虛假交易。

此外,許多rollups合約都是可升級的,這是一種允許所有者更改代碼(大概是修復錯誤)的功能。 不幸的是,更新經過實战測試的代碼會重置 Lindy 時鐘,並可能導致錯誤,從而損害rollups的完整性。 2022 年 8 月發生的價值 2 億美元的 Nomad 橋接攻擊證明了可升級合約的陷阱。

解決方案:實施去中心化定序器並繼續構建。

在每個 rollup 的路线圖上都可以看到一個模糊的承諾,即努力實現 sequencer 集的去中心化。 困難的部分是如何做到! 例如,Optimism 將“去中心化定序器”列爲目標,但指出“定序器輪換的精確機制尚未最終確定”。

雖然可能的 L2 團隊正在私下研究內部解決方案以實現 sequencer 去中心化,但各種令人興奮的外部解決方案正在出現以解決該痛點。

一種獲得關注的潛在解決方案是“based”的定序,以太坊研究員 Justin Drake 在 3 月 10 日的論壇帖子中解釋了這一點。 在這個模型中,L1 區塊提議者(block proposer)與搜索者和構建者合作,未經許可地包含下一個rollup區塊作爲 L1 區塊的一部分。

based rollup 繼承了以太坊的活躍性和安全性保證,但其吞吐量受限於 L1 的交易排序和數據可用性。 此外,交易確認受到十二秒區塊確認時間的限制,消除了像 Arbitrum 這樣的 L2 交易者享受的快速預提交。

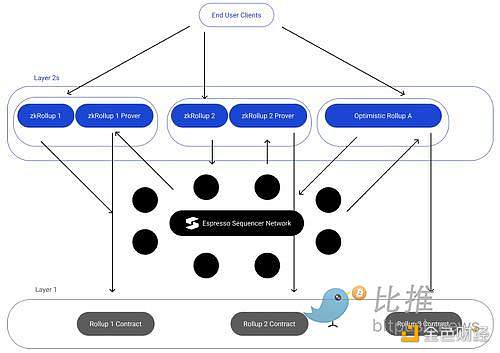

Espresso、Astria 和 Radius 是一些創新協議,旨在提供中間件定序器解決方案,使rollup能夠訪問分散的定序器網絡,同時規避了基於定序的 L1 交易處理瓶頸。

除了分散定序器集之外,共享定序器層還承諾原生交叉rollups原子性和橋接選擇進入網絡的rollups,很像 Optimism 的 OP 堆棧“超級鏈”愿景。 然而,無論其構造如何,任何Optimism或零知識rollups都可以訪問這些共享的定序器。 此外,這些解決方案可以很快利用 EigenLayer 再質押來提高資本效率並提高定序器效率。

不幸的是,就免許可證明的制度和rollup合約升級的限制性而言,更多時間和進一步开發是改善rollup風險狀況的唯一補救措施。 缺乏有效的欺詐證明和可升級的合約反映了當今在以太坊上獲得擴展需要妥協的現實。

Vitalik 提出了一種三階段分類法,用於根據所需“training wheels”的數量對rollup進行分類。 第一階段rollup,第二個分類,具有工作證明系統,第二階段“no training wheels”rollup消除了智能合約的可升級性。

大多數rollup仍處於零階段。 然而,正在取得明顯進展,Arbitrum 最近達到了 EVM 兼容rollup的第一階段,而 Vitalik 預測所有rollup都將在一年內進入第二階段。

結語

如果不是這些新發展,以太坊可能不會爲這些中心化問題而苦苦掙扎,加密是無許可金融創新的前沿,我們仍在解決問題的路上,不要讓一兩個奇怪的信任假設阻止你的步伐,讓它們作爲變革創新的催化劑,克服它們不僅增加了安全保障,而且爲用戶提供了新的(並且可能是收益巨大的)機會。

未來是光明的,加密前沿在不斷變化,盡管存在不足,我們仍將繼續建設。

來源:Bankless、DeFi之道

編譯:比推BitpushNews Mary Liu

標題:以太坊過於去中心化的地方

地址:https://www.coinsdeep.com/article/12920.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。