微策略的本質是什么?爲什么會對BTC成長起到催化劑效果?

發表於 2024-12-03 12:25 作者: 金色精選

作者:HighFreedom,來源:作者推特@highFree2028

本輪牛市的最大變量微策略(下文統稱MSTR)是類LUNA的左腳踩右腳旁氏傳銷盤運作模式嗎?MSTR這家公司的本質是什么?爲什么說MSTR模式對BTC成長會起到“催化劑”效果?MSTR模式是否會打破幣圈四年周期甚至永恆牛市?通過哪些維度來觀察MSTR模式甚至本輪cycle走到盡頭?

備注1:文章涉及圖表較多,分爲7個章節,由於推特不支持長文,所以被迫分爲7個threads

備注2:1、2、3點主要爲基礎信息篇,對MSTR基本零了解的朋友們可以從1看起

備注2:4、5、6所有內容爲深度思考分析,對MSTR很了解的朋友可以直接從4看起

基礎內容篇

1. MSTR基本面介紹:公司原主營業務、股東結構、營收情況。

2. 买幣核心战略分析:买幣歷史梳理、持幣成本與持幣量、公司債務情況、买幣战略的核心KPI(Bitcoin per share每股含幣量)。

3. 瘋狂买幣的資金來源梳理:21/21 PLAN即420億美金买幣計劃"ATM市場價賣股"和“Convertible bonds發可轉債(下文通常CB)”。

“Convertible bonds可轉債”爲精髓操作之一,也是後續是否出現螺旋崩盤的核心觀察對象,這塊內容下文會重點分析。

深度分析篇

4. 遊戲的核心:CB基礎知識、爲什么MSTR的CB這么火爆、誰在購买MSTR的CB、CB的本質是什么。

5. MSTR模式的探討:MSTR對BTC的溢價代表什么、MSTR這家公司的本質是什么?MSTR的溢價代表着什么?MSTR的股票什么時候买或者賣?

6. 遊戲何時停止:MSTR模式的黃昏與BTC的末日是否會出現?通過哪些維度來觀察?如果不幸出現螺旋下跌,那情況會是怎樣?

關鍵時間點

7.MSTR在本月進入納指NQ100的關鍵時間表。

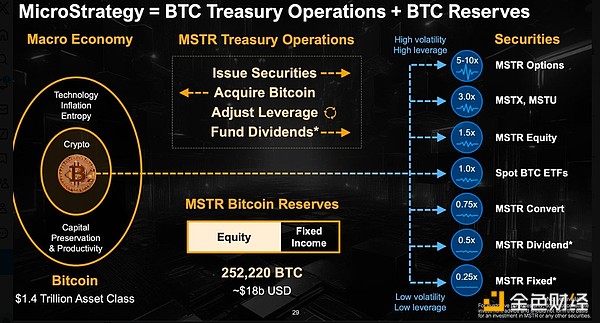

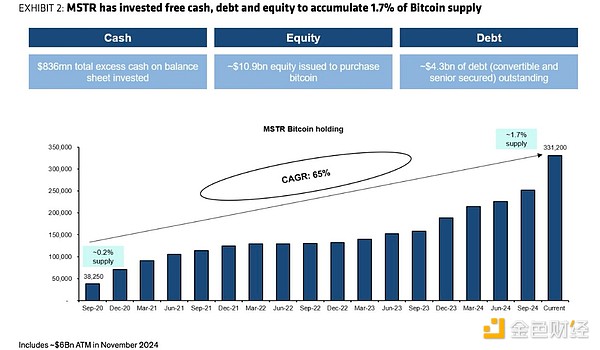

(圖爲2024Q3 MSTR財報中的一頁,當前MSTR已持有386800個BTC)

1. MSTR基本面介紹:

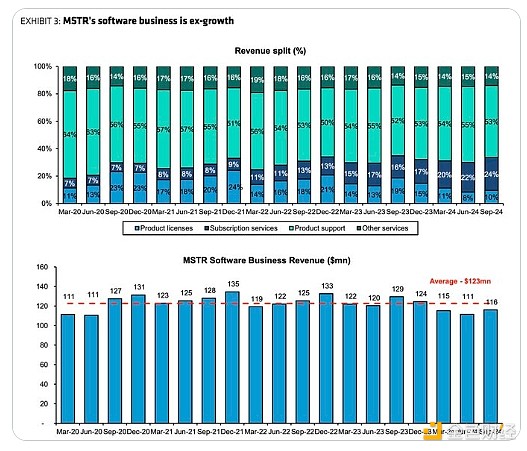

公司原主營業務:爲BI軟件,Bloomberg上分類爲“科技”,軟件年收入爲4億美金左右。

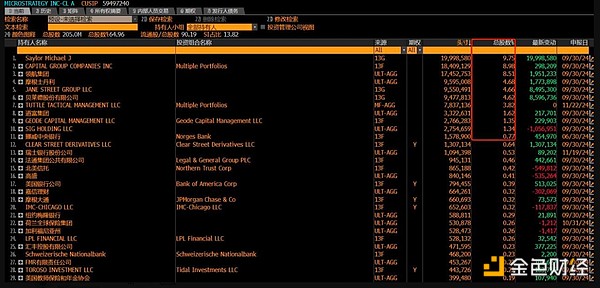

公司股東結構:根據2024Q3末披露數據,老板Saylor爲第一大股東,持股9.75%;其他前十大股東基本爲各家資管公司的客戶或者資管自營的錢持有(但要注意,對於普通A股來說,Saylor的持股爲B股,B股每股有A股十倍的投票權,所以該公司目前Saylor還是說了算)。

公司存量財務情況:账上應該有30億左右美金的cash(上周五剛公告);負債(絕大部分爲可轉債)70億左右。

2. 买幣核心战略分析:

長期看漲BTC/USD,持續买入BTC。利用內部現金應計、股權和債務以約 220 億美元的價格收購了 386700 枚比特幣(成本約 56849 USD),目前以 95000 USD的 BTC 價格計算,價值約 360 億美元左右reference:https://saylortracker.com。

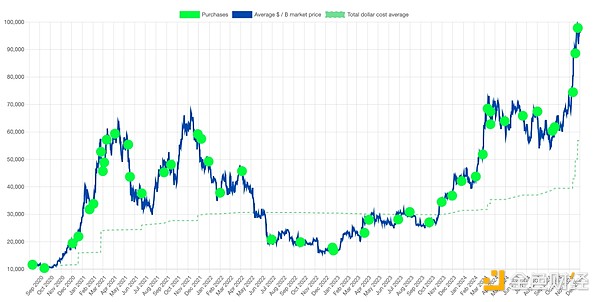

長期看漲BTC/USD,持續买入BTC。該公司從上輪牛市2020年9月开始第一筆买幣,當時均價10419 USD,买入16796個BTC。

利用內部現金應計、股權和債務以約 220 億美元的價格收購了 386700 枚比特幣(成本約 56849 USD),目前以 95000 USD的 BTC 價格計算,價值約 360 億美元左右。

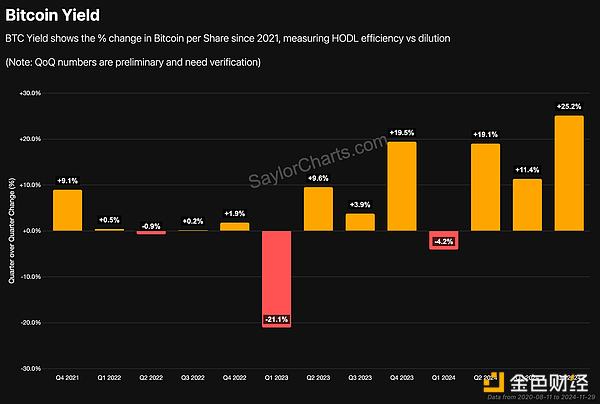

公司KPI核心:每股含幣量Bitcoin per share(財報裏叫BTC Yield)核心意思是說,各位股東不要管我去增發股票稀釋大家利益,還是舉債买幣,只要各位手裏每股對應的BTC的份額持續增加就可以了(大家不要短期管我的股價漲跌,反正我就是要到處买幣)。

注:MSTR是如何持續做到BTC Yield增加的,接下來會有探討。

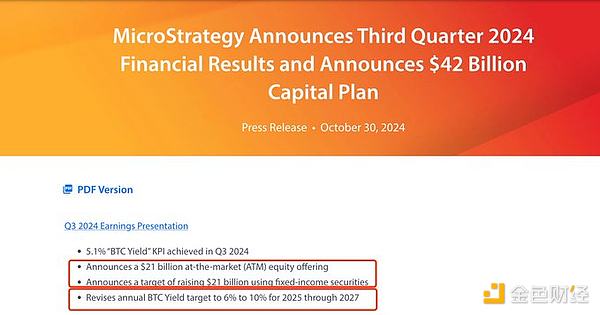

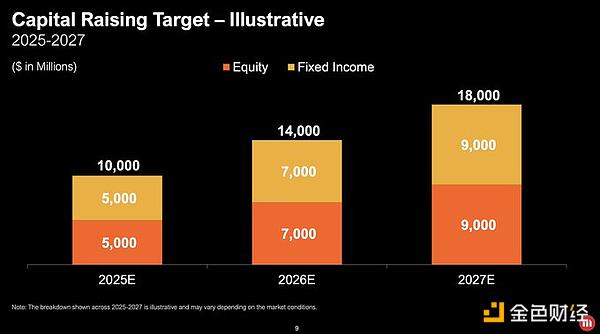

3. 瘋狂买幣的資金來源梳理:21/21 PLAN即未來三年420億美金买幣計劃

一家上市公司融資的方法通常有兩種:一種是增發股票,把更多的股東圈進來(股權融資);另外一種是去發債,打個借條和別人借錢(債權融資)。

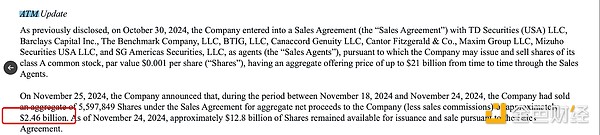

MSTR的ATM市場價賣股:MSTR於2024年10月30號一次性增發價值210億的股票,這裏大家注意,他是一次性增發大量股票,然後可以在未來三年內盤中交易的時候,隨時賣出股票,且在賣出股票前不需要公告(所謂的At the market "ATM)。

MSTR的Convertible bonds發可轉債(下文通常CB)”:通過發售CB進行債權融資,CB和普通的債券不太一樣,既有股性、又有債性。下文會詳細探討,我認爲這也是MSTR的遊戲核心。

根據最新的監管報送文件:210億ATM股票額度已使用82億,210億CB額度已使用30億。

4. 遊戲的核心:通過CB這樣的渠道讓看好BTC但無法參與的資金有了入場機會

Convertible bonds(CB)基礎知識:可轉債本身是債,在某些約定條件達成後可以轉換爲股。本質上是公司債券+公司股票的看漲期權call options。但注意,如果公司出現破產清算,那清償順序是普通債券>可轉債>股東,所以CB的清償順序要靠後一些(天下沒有免費的午餐)。

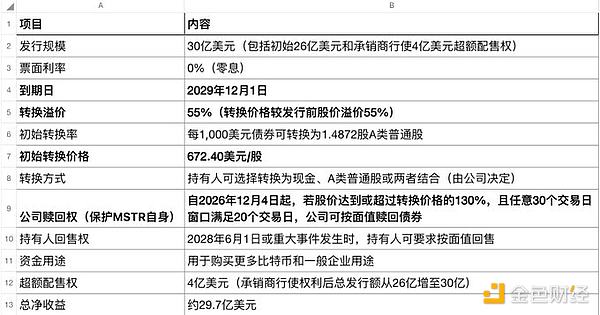

以2024/11/21發的30億美金爲例:0利息、保本(某種程度上)、5年、附贈call options、溢價55%。

通俗來講

情況一(好的情況):只有在五年內股票價格達到672美金,債權人才能把債券轉換爲股票,如果股價漲到700美金,那么盈利比例爲 (700 - 627)/ 672 = 4.2%。

情況二(壞的情況):如果五年之內,公司股價從未達到過672美金,那債權人只能等五年結束後MSTR退回現金(比如买了1億美金的CB,債權人只能無奈到時候收回1億美金的本金)。

誰幫MSTR在發行CB:各家大的傳統投行比如巴克萊。

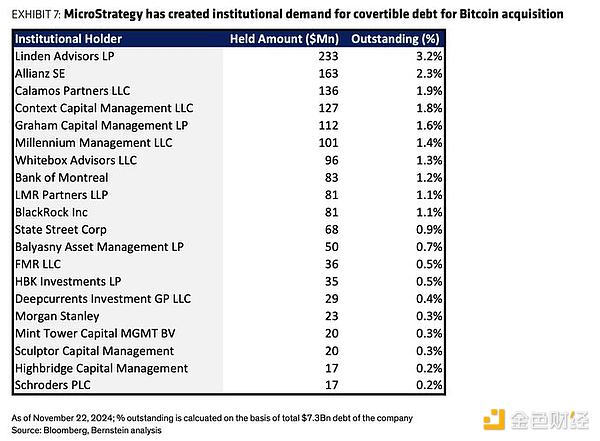

誰在买CB:做波動率策略的hedge fund和long only看好BTC但不能直接买幣的債資險資。

其實說實話,做波動率策略的hedge fund並不讓我興奮,這些人對大餅可能沒人任何信仰,比如大餅最近波動率vol處於高位,他們就做空vol,反過來就做多vol。

這裏邊最讓我興奮的是像Aliianz這樣德國最大的保險公司,規模在2萬億歐元的險資开始參與BTC,並大概率是BTC的淨多頭倉位。

爲什么Aliianz不直接买幣:因爲很多資金的性質決定了無法买BTC。

想象一下你是一個管理1000億美金規模的債券基金經理,你也很看好BTC。但是債券基金的性質,只能投向國債、企業債債券,這樣的資金性質決定了無法买BTC現貨,也不能买BTC call options。另外你會發現你基金的目標收益可能就是6%、7%,大頭都是國債,對於MSTR的可債券來說,基本上是你頭寸裏的超級α了。

這時候MSTR說,兄弟你买我公司的可轉債,這個產品和BTC的漲跌高度掛鉤。而且我這個產品給你保本,只要公司不破產,打不了我五年之後把錢還給你;如果BTC漲一倍,達到了你的行權價,比如我拿70%,你拿30%。(某種程度上像極了現實生活中做實業的老板說:“兄弟,聽說你炒幣水平還可以。要不你看這樣,我給你2000萬,你幫我炒幣,利潤咱們55分。但有個要求,我要保本)。

這樣的產品,對看好BTC但當前無法參與的資金,有巨大的吸引力,CB這樣的產品爲保險資金、債券資金打开了參與BTC市場漲跌的通道。當前市場上非常缺乏這樣的產品,這也是爲什么CB的認購異常的貨幣(上個月最开始計劃發行17.5億美金的CB,結果太過火爆,最後兩天後直接發行了30億)。

CB的本質:本質上是加快了BTC參與資金的層級。

對於hedge fund來說,是波動率多空策略裏很好的一條腿,這些人說實話不是我們這些老韭菜的朋友。

對於債券資金、保險資金來說,相當於通過CB這個產品,和我們一起做BTC long only的淨多頭家人。

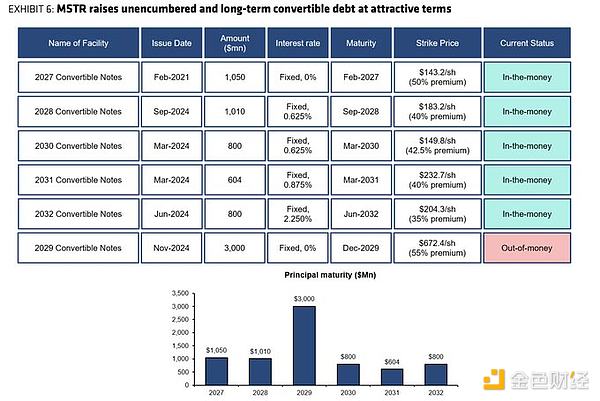

CB存量情況:市場上現在存量CB有六期,前五期投資人已經隨着幣價和MSTR股價的上漲,賺的盆滿鉢滿(這個thread放不下圖了,具體可以看各期可轉債的市場價格,2028那期市場最新報價224,持有人收益率124%)。

5. MSTR模式的探討:

MSTR對BTC的溢價代表什么?什么時候买賣這家公司的股票?MSTR這家公司的本質是什么?

MSTR的溢價:

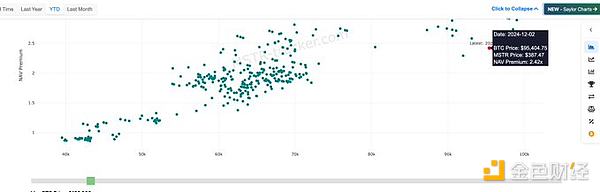

我認爲代表着未來一段時間BTC上漲的加速度(溢價歷史均值爲75%。現在溢價從前幾天高位的3回落到2.5左右了目前)。

MSTR的股票什么時候买賣:

如果你認爲接下來一段時間BTC會加速上漲,那就直接买入MSTR;反過來,你認爲未來一段時間BTC價格會走平,那就賣出MSTR。

MSTR的本質:

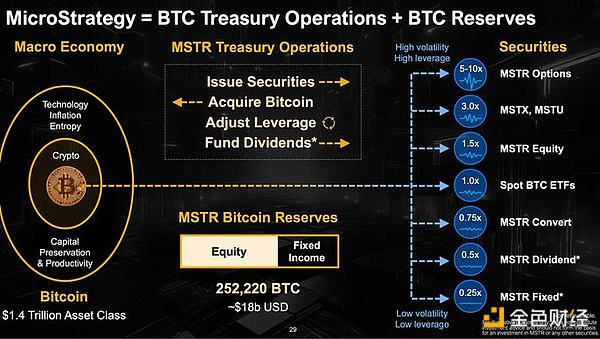

以BTC爲底層資產,面向不同的收益、不同風險的資金發行符合需求的金融產品(很像傳統投行幹的活,幫助股票發行上市IPO等等)。

6. 遊戲何時停止:BTC所有權的遷移和MSTR的催化劑作用

BTC所有權的加速遷移:

說實話我炒幣8年了,對BTC的堅實信仰來源於兩點:

1. 對衝人類主權政府過量印鈔的好工具:自日本90年代、美國08後引入QE量化寬松的非常規貨幣政策之後,主權政府碰到問題就會大量印錢。這東西和毒賭一樣,一旦沾染上了很難戒掉。最終,勢必會導致貨幣的大量超發,那BTC的底層屬性決定了就是非常好的承接過量貨幣的市面上能找到的最好的工具。

2. 陪伴BTC成長:我認爲BTC一方面是市值越來越大,另外一方面是參與BTC的資金圈子要越來越大,所謂的BTC所有權的遷移:

黑客IT男 -> 高淨值個人 -> 科技公司 -> 基金機構 -> 小型國家 -> 大型國家

MSTR通過各種金融工具,把可能未來多年後才能參與BTC的資金進行了提前引入,某種程度上是一種對BTC幣價的一種透支。

比如可能下一個cycle2028年,保險資金和債券資金才能參與到BTC裏,但通過CB這樣的工具,通過近似保本的形式,將想參與但無法直接买幣參與的資金比如保險資金轉換成了場內現貨多頭力量,現在2024年就上車了。

通俗點說,可能幣價本來需要2025年年底才能漲到15萬,但MSTR這樣的公司可能在3個月內就把幣價拉到15萬。

遊戲何時走到盡頭:

但如果MSTR哪天這種槓杆炒幣的方式走到了盡頭呢?我認爲是這樣的:

如果後續MSTR發債等各種產品發不動了,且已經極大的透支了未來的幣價漲幅,但於此同時又沒有更大的資金接棒买入BTC,可能BTC會迎來LUNA一樣的恐怖螺旋下跌。

比如MSTR一年內把幣價拉到了25萬,這個時候發債發不動了,沒人买了;但像美國養老金、小型主權政府等有更大資金實力不接棒,就麻煩了。

所以,如果有一天我能給Saylor一點建議的話:就是不要front run太快,不要槓杆加太猛,不然到時候恐怖的螺旋下跌會讓BTC的所有權遷移路徑攔腰截斷,元氣大傷。

最後,想給大家列一下我的觀察維度:

MSTR模式的黃昏與BTC的頂部觀察維度:

1. CB等等後續各種產品的一級市場認購火爆程度(如果後續發CB的一級市場認購沒有這么火爆,那可能要开始擔心了;最好是能找到幫MSTR發CB的投行,他們是第一线知道冷暖的)。

2. CB發行的溢價高低與融資成本:CB本質上一種融資工具,是有融資成本的,MSTR本質是賣了自己股票的call,是一種高位做空BTC的行爲;這些买CB的資金,本質上买的就是這個call。大家看11月的CB是按照誇張的55%溢價發行的,如果後續溢價越來越低,其實也就意味着附贈給投資人的call價值越來越高,也就是融資成本越來越低。

3. 更大資金的入場進度:如果CB逐漸發不動了,那就要更大實力的資金比如養老金等接棒了,這時候需要密切觀察這些大哥們對BTC的態度和動向。

注釋:原來我認爲這個市場的頂部一方面結合外界的貨幣周期,另外一方面結合內部的OG出貨情況就基本差不多了;但隨着MSTR模式的逐漸成熟,我認爲需要對MSTR模式什么時候走到盡頭也納入分析框架和體系中。

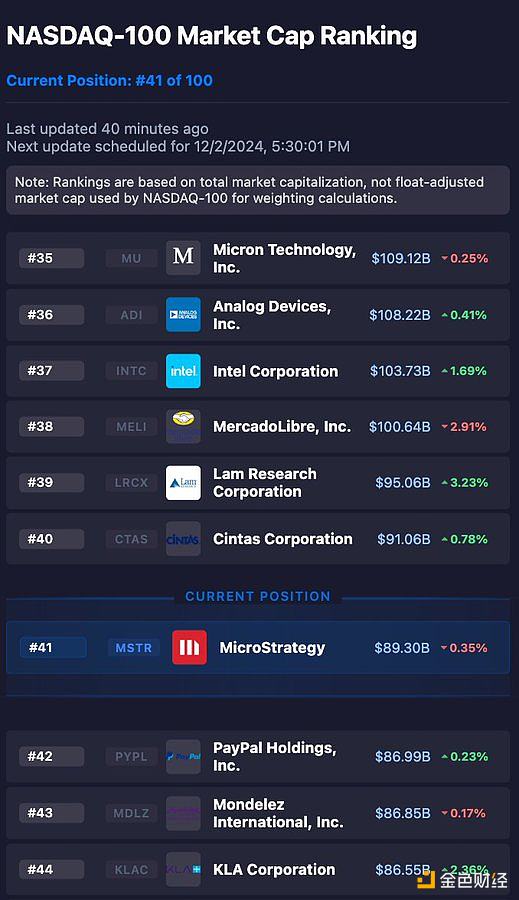

7. 12月進入納指時間线

納指每年年底會進行成分股調整,MSTR目前已經符合所有要求。

關鍵時間1:

12月13日美股收盤後:納指編制委員會要公布成分股調整公告。

關鍵時間2:

12月23日美股开盤日:MSTR正式納入指數並开始交易。

最後,我想聊一下MSTR納入納指的意義:

1. 資金被動配置:納指激進規模差不多3000億美金左右,按照市場加權進行比例配置,可能有15-20億資金會被動买入MSTR。

2. 擴展BTC資金共識:想象一下,各位中國大媽打开支付寶也可以买一點納指基金,本質上是被動配置了一點點MSTR的股票,更本質上是被動配置了一點點BTC。其實我認爲這對BTC的重要程度,長期看可能不亞於今年1月10號美國BTC SPOT ETF上市交易。

最後:

請你保護好手裏的BTC,迎接2025更大的主升浪,不到遊戲快停止的時候,不要輕易交出你寶貴的籌碼。

標題:微策略的本質是什么?爲什么會對BTC成長起到催化劑效果?

地址:https://www.coinsdeep.com/article/185232.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。