矽谷銀行怎麼倒閉的?關鍵36小時:Fed激進加息、 賤價拋售美債、USDC脫勾連鎖效應…

發表於 2023-03-13 20:00 作者: 區塊鏈情報速遞pro

矽谷銀行在上週爆出拋售 210 億美元債券籌現後,短時間內就宣告破產,更在週末推累穩定幣 USDC 發生大幅脫鉤、迫使聯準會介入…本文為讀者整理該起危機事件的前因後果。 (前情提要:USDC、DAI 拉升回0.99鎂!聯準會拯救矽谷銀行:週一全面「恢復提款」) (背景補充:Silvergate和矽谷銀行連爆!看懂原因和隱憂:擠兌、系統性風險、無限舉債..)

全美排名前 20 大、營運超過 40 年的矽谷銀行(Silicon Valley Bank,SVB)為矽谷眾多科技新創公司提供貸款、融資等多種服務

但卻在台灣時間上週五(11 日)深夜,正式宣告破產倒閉,由美國聯邦存款保險公司(FDIC)接管,成為美國金融史上僅次於華盛頓互惠銀行的第二大銀行倒閉事件。

並在後續引發穩定幣 USDC、DAI 脫勾、聯準會不得不出手救助的等一連串災情;下文將為讀者整理 SVB 倒閉事件的前因後果時間軸、以及可能發生的影響。

目錄:

|倒閉事件時間軸整理

|矽谷銀行倒閉原因?

|會對經濟有什麼影響?

2023 年 3 月 9 日:導火線

。拋售 210 億美元債券》

矽谷銀行母公司 SVB Financial Group 執行長 Greg Becker 致信投資人表示,已拋售帳上 210 億美元的債券組合,稅後損失達到 18 億美元;並同時宣布現金增資計畫,以發行新股、可轉換優先股募資 22.5 億美元,來彌補拋售債券造成的損失。

為何矽谷銀行需要大量拋售債券?執行長當時說法是:

客戶耗用資金的速率依舊偏高,今年 2 月還有加快的跡象,導致銀行現金存款低於預期。

。股價一夜崩跌超 60%》

在此背景下,擔心該公司營運陷入危機的投資人開始瘋狂拋售其股票,股價崩跌逾 60%,同步拖累金融類股、加密貨幣市場大跌。

。企業加速擠兌》

消息曝光後,包括矽谷創投教父 Peter Thiel 旗下風投基 Founders Fund、Coatue Management 和 Union Square Ventures…等機構,都建議從矽谷銀行轉移資金。

根據矽谷銀行資料,美國將近一半的科技、生技新創都是該銀行的客戶。

2023 年 3 月 10 日:正式倒閉

矽谷銀行在台灣時間 10 日晚上美股正式開盤前停牌,雖後宣告破產倒閉,並由美國聯邦存款保險公司(FDIC)接管。

根據 FDIC 公告,由於矽谷銀行為 FDIC 存款保護機構,在銀行倒閉當下,FDIC 立即將矽谷銀行所有保險存款轉給 FDIC 所掌執的國家存款保險銀行 DINB,所有矽谷銀行存戶,將獲得投保存款。

但根據 FDIC 的標準保險涵蓋,僅給每個銀行存戶最多 25 萬美元;截至去年 12 月底資金,矽谷銀行的總資產為 2,900 億美元,總存款為 1,754 億美元,FDIC 當前不確定剩餘的存款中有多少比例高於保險額度。

2023 年 3 月 11 日:推累 USDC 脫鉤

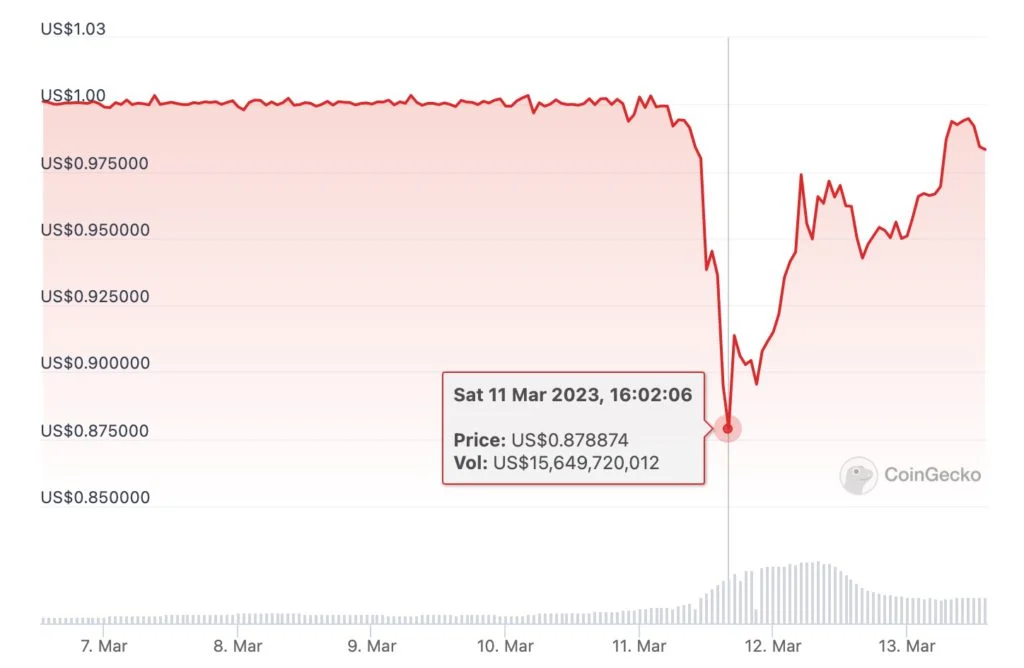

引爆社群恐慌的是,第二大美元穩定幣 USDC 發行商 Circle,宣布在矽谷銀行仍有 33 億美元的曝險部位。

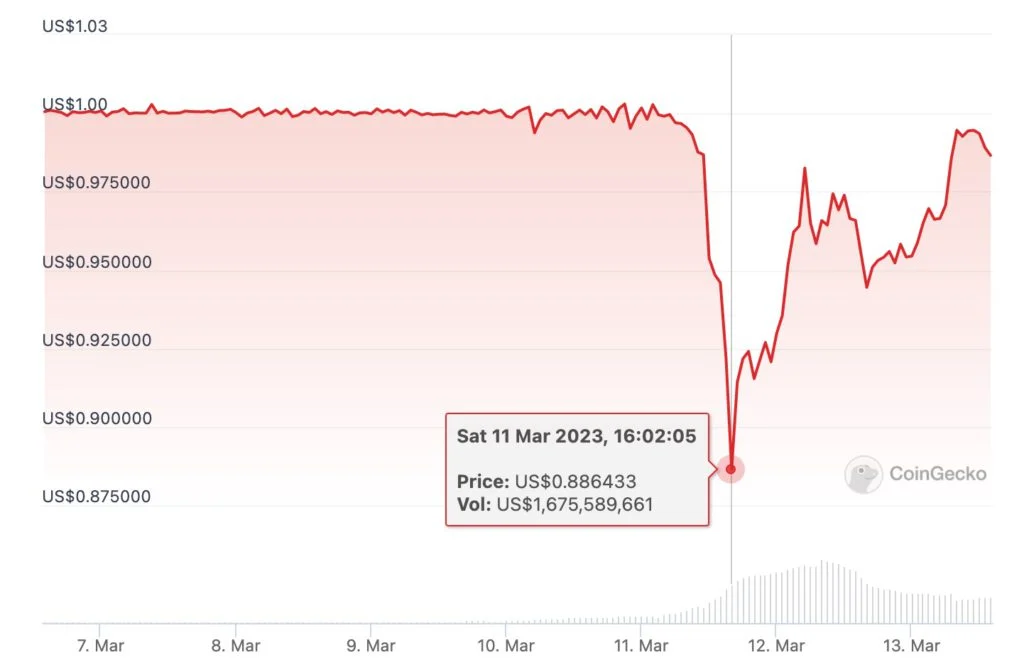

USDC 幣價走勢|圖源:Coingecko 此外由 MakerDAO 發行的去中心化超額抵押穩定幣 DAI ,因為抵押品中有將近 40% 是由 USDC 作為抵押品,同樣遭到恐慌拋售,最低一度跌到 0.886 美元。

DAI 幣價走勢|圖源:Coingecko 2023 年 3 月 12 日:脫鉤收斂

。分析師預測會恢復掛鉤》

對沖基金 North Rock Digital 的執行長 Hal Press 於推特評論稱,短期仍會波動,但 USDC 最終將恢復掛鉤。

他認為存有 Circle 現金儲備的其他合作銀行現在情況很好,除了加密友善銀行 Signature 可能是個例外;即便面臨 Circle 其他合作銀行都倒閉的最壞情況下,USDC 仍會價值 0.93 美元。

。逾 100 家風投發聲力挺矽谷銀行》

另外,在風險投資公司 General Catalyst 帶頭下,已有紅杉資本等 125 家風險投資公司簽署支持矽谷銀行的聲明,呼籲限制矽谷銀行破產的影響,以避免多家科技公司因資金損失,發生「集群滅絕事件」。

矽谷知名孵化器 Y Combinator 也在 12 日向美國財政部長葉倫和其他監管機構負責人發布一份由超過 3500 名公司執行長和創辦人簽署的請願書,要求「減輕並關注(矽谷銀行倒閉)對小型企業、新創公司及作為矽谷銀行儲戶員工的直接重大影響」。

請願書要求,監管機構需要對矽谷銀行儲戶提供支持,而從長遠來看,美國國會應努力恢復對區域銀行性更強有力的監管和資本要求,並應調查矽谷銀行高管任何瀆職或管理不善的行為。

在事件看似沒有惡化的背境下,USDC 價格在 12 日緩步回升,最高回到了 0.97 美元附近。

2023 年 3 月 13 日:

。美國聯準會提供救助》

美國聯準會,今(13)晨在一份聯合聲明中表示,Fed、財政部和 FDIC 的負責人已達成共識,將幫助 SVB 儲戶順利拿回資產:

在收到 FDIC 和聯準會董事會的建議並與總統協商後,葉倫部長批准了使 FDIC 能夠完成的行動它以充分保護所有儲戶的方式,對矽谷銀行進行決議。

。提供銀行最長一年的緊急貸款》

同時聯準會還表示,將通過創建新的銀行定期融資計劃 (BTFP) ,向銀行、儲蓄協會、信用合作社和其他符合條件的存款機構提供長達一年的貸款。

這些資產將按面值估值,BTFP 將成為針對高質量證券(美國國債、機構債務和抵押支持證券,以及其他合格資產作為抵押品)提供額外流動性,以消除機構在壓力時快速出售這些證券導致虧損的發生。

。USDC 和 DAI 拉回至 0.99 美元以上》

據 CoinMarketCap 數據顯示,USDC 價格在今晨 6 點消息公佈之後,迅速從 0.97 美元拉升至 0.99 美元,至截稿前報 0.993 美元,已幾乎快恢復錨定 1 美元的狀態。

USDC 走勢圖。 Source:CoinMarketCap 另一個同樣受 USDC 影響也導致脫鉤的穩定幣 DAI 也快速拉升,至截稿前報 0.9936 美元。

。匯豐銀行(HSBC)收購 SVB 的英國子公司》

英國政府宣布,已同意匯豐銀行收購 SVB 的英國子公司,聲明稱:

將錢存入 SVB 英國的客戶和企業將能夠正常使用它以及其他銀行服務。

矽谷銀行倒閉原因?

矽谷銀行之所以快速倒閉,有部分原因來自於美國聯準會過去一年的積極加息政策。

過去不到一年的時間中,聯準會已升息 8 次共 450 個基點,一口氣將利率由趨近於零拉到接近 5%。而商業銀行的業務重心是吸取用戶存款,提供利息並運用資金發放貸款。

也就是說,商業銀行主要的利潤是存款和貸款之間的「利差」而非投資。在這樣的盈利模式下,商業銀行的資產和負債主要都是用戶存款,為了因應活存用戶隨時提領的需求,必須保持一定比例的流動性資產。

一般而言,商業銀行不會將投資部位大量配置於長期債券。但是因為聯準會 QE 導致債券利率降低,短期債券的利率不具有吸引力,在這樣的情況下,長期國債具有較好的利率,商業銀行開始將頭寸移往長期國債。

可是當聯準會進入升息循環,市場利率上升,債券的價格就會下跌,存續期越長,價格受債券殖利率影響越大,因此導致 Silvergate 和 SVB 兩大銀行陷入破產危機的主因。

會對經濟有什麼影響?

矽谷銀行倒閉是 2008 年金融危機以後最嚴重事件,驚動了全球股市,也掀起外界單憂這場危機將會蔓延的可能性。

投行 RBC 資本市場(RBC Capital Markets)分析師凱西迪(Gerard Cassidy)表示矽谷銀行對債券的倉位異常的高,意味著其崩塌不一定會蔓延至其他銀行業。

該銀行「與眾不同」,矽谷銀行存款內,其小額客戶佔比較低,使其面臨更大的風險。

星展集團稍早也表示,美國和全球金融體系都有足夠的緩衝來應對 SVB 事件帶來的損失或擴散效應。

不過台灣金融科技公司 XREX 共同創辦人 Winston Hsiao 稍早撰文表示,他對這個仍持續延燒中的危機非常不樂觀。

他相信 Silvergate 和 SVB 一定不是唯二兩家銀行、有許多商業銀行都面臨一樣的壓力,有很大的可能性,我們會陸續看到更多的銀行發生困難,引發骨牌效應,而這是我們所不樂見的。

?相關報導?

矽谷銀行暴雷》分析師緩頰「USDC脫鉤」:Circle損失可被美債利息收入覆蓋

USDC骨牌危機》CZ評論:他們FUD我們,然後銀行倒了;幣安將「大量上架穩定幣」

觀點|USDC 會進入死亡螺旋嗎?

比特幣跌破2萬鎂!5億鎂BTC選擇權將到期;Voyager已拋售逾3.5億鎂加密貨幣

Tags: FDICSVBUSDC 脫鉤矽谷銀行破產聯準會

標題:矽谷銀行怎麼倒閉的?關鍵36小時:Fed激進加息、 賤價拋售美債、USDC脫勾連鎖效應…

地址:https://www.coinsdeep.com/article/11341.html

鄭重聲明:本文版權歸原作者所有,轉載文章僅為傳播信息之目的,不構成任何投資建議,如有侵權行為,請第一時間聯絡我們修改或刪除,多謝。